文|好看商业 董小花

编辑|安心

如果Zara关闭门店或者退出一些城市,会引发什么?

微博热搜的答案是:“扫货”。

近日,“Zara大量粉丝紧急扫货”的词条登上了微博热搜。此前,Zara多地大面积关店的消息在各大社交平台流传,不少博主发布了Zara闭店前扫货的图文或短视频。

对此传闻,Zara官方近日回应称,其在过去两个多月里共关闭惠州、东莞、上海宝山这三家店铺,并非网传的2个月关闭9家店。

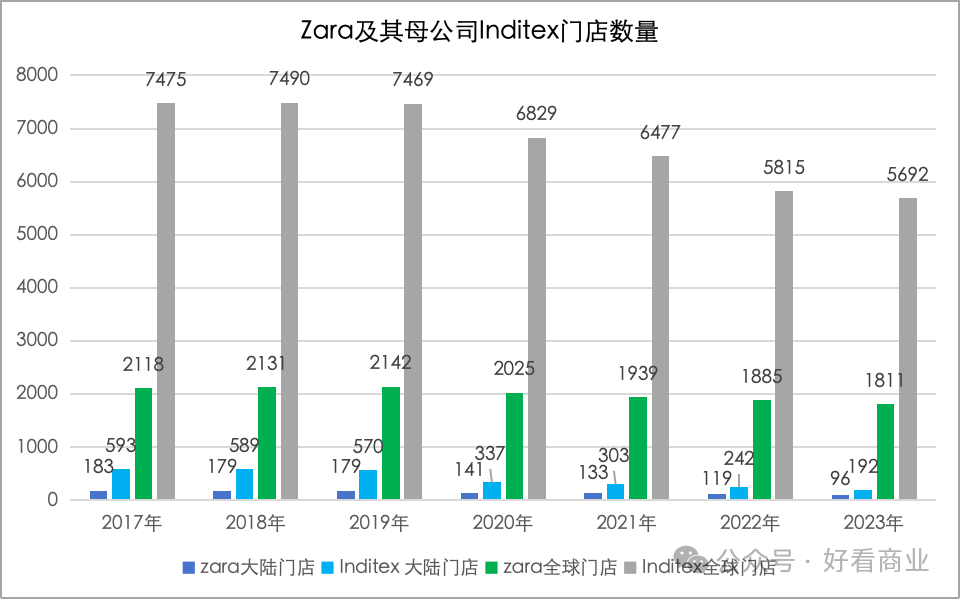

事实上,如果把时间拉长看,Zara的确在持续、大规模地关店。至2024年1月底,Zara在大陆的门店数为96家,较上年同期少了23家;相比巅峰时的183家,Zara在大陆的门店已经减少了近一半。

Zara是Inditex集团旗下门店最多、营收占比最大(超七成)的品牌。仅2023年,Inditex集团在大陆至少关掉了50家店,年底只剩192家店;而2019年时,其在大陆的门店多达570家,相当于2/3的店没有了。

2022年7月,Zara的姊妹品牌,Inditex旗下的Bershka、Pull&Bear和Stradivarius彻底退出中国市场。

所以,问题来了:Zara真的不行了吗?Zara的母公司也不行了吗?

事实证明,这个问题有点多虑了。

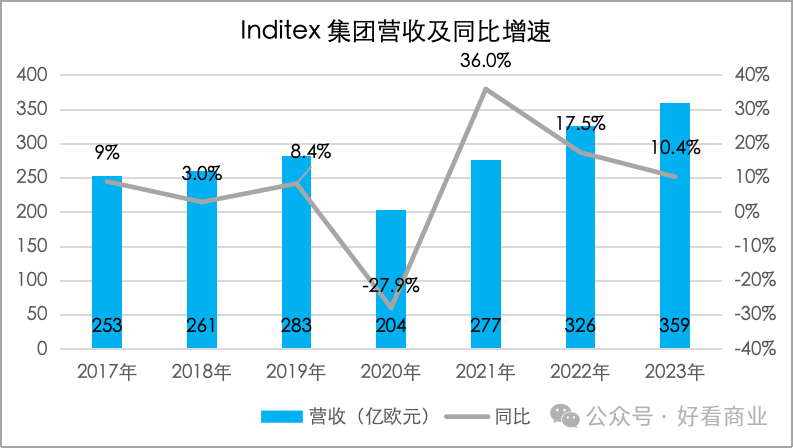

财报显示,过去三个财年(自然年2月1日-次年1月31),Zara母公司Inditex集团营收连续保持两位数增长。同时,Inditex的净利润也持续提升,2023年创7年来新高。

受强劲业绩刺激,Inditex股价接连创新高,过去两年涨幅超150%,目前市值1372.6亿欧元。

Zara创始人Amancio Ortega也成为《福布斯》公布的2023年财富增长最多的10位亿万富豪之一。其身家从一年前的642亿美元大涨至974亿美元,他也是榜上唯一来自时尚零售业的富豪。

对于Zara关店,一些消费者感到遗憾、惋惜甚至难过。一位东莞的用户就说,“乐趣没有了”。广东的一位博主在小红书说,“以后少了一个好去处了。”上海宝山的一位用户也遗憾地表示,“这下可真是没地儿买衣服啦”。

其实,年轻人大可不必过于忧伤,毕竟,年轻人的那点钱Zara越来越看不上了。

旗帜鲜明地拥抱“有钱人”

2006年2月24日,南京西路和陕西北路交汇处格外热闹,大批狂热的年轻人在这里排起了长队。他们在等待一件事——Zara中国内地第一家门店正式开门迎客。

选址在上海最时尚、繁华的街区,2000多平方米的面积,橱窗里黑白色调的搭配和简洁的店内布置,Zara在中国的首家店看起来就让人有一种“普通人逛不起”的感觉。

Zara要的就是这种反差感:看起来很时尚、很高级,但价格亲民,百元起步。Zara中国区的一位负责人就对媒体表示,很多人认为在南京西路买衣服会价格不菲,但Zara要做的就是让年轻人轻松购买。

高端时尚平民化,这个定位也是Zara一步步走出西班牙,俘获全球时尚青年的关键。Zara创始人Amancio Ortega曾说,“只有有钱人才能衣着光鲜是不公平的。我要解决掉这种不公平的社会现象。”

但从2018年起,Zara开始变了,它尝试卖更高价位的产品。

那一年,Zara推出限量版高端系列SRPLS,该系列将军事服装应用到日常服装中,单品最高价格在200多欧元。2021年,Zara 又推出采用高端面料和工艺的ORIGINS系列。

加上原有的高端线Studio Collection,2021年,高端产品在Zara的占比从上一年的4.1%提升至4.8%。同时,羊绒和皮革等高端面料在Zara产品的使用率也有所提高,其中羊绒使用率增长了44%,皮革增长了16%。

高端产品的占比提升带动了均价上涨。瑞银的一份报告称,2021年第四季度,Zara的产品平均售价上涨了23%。

2021年底,Inditex集团官宣了一件大事:创始人Amancio Ortega的小女儿——39岁的Marta Ortega将接替在位十年的Pablo Isla,于2022年4月成为新任董事长。同时任命Oscar Garcia Maceiras为集团新CEO,即刻生效。

换帅后的Zara,在高端化这条路上态度更坚决,动作更密集。

与奢侈品大牌、知名潮牌、设计师品牌大搞联名成为Zara高端化的其中一条策略。2022年,与Zara 联名的名单上,不仅有荷兰奢侈品集团 Kassl Editions、韩国新晋潮牌 Ader Error,还与中国设计师品牌 SUSAN FANG,英国女演员 Charlotte Gainsbourg、超模 Kate Moss等等。

2023年底,Zara还推出全新的滑雪系列Zara Ski,产品几乎覆盖滑雪所需的全部鞋服品类,售价从169元—1599元不等。

可以说,新管理层上任后,Zara彻底不装了——旗帜鲜明地拥抱有钱人。集团CEO Oscar Maceiras就对媒体大方表示说,董事长Marta Otega一直专注于重新定义Zara的品牌和产品战略,已将目标锁定在“富裕阶层”。

图片来源:ZARA天猫旗舰店

Zara努力高端化背后,一个很重要的原因是,快时尚的产品越来越卖不动了,它希望调整定位,拉高均价以获得持续增长。

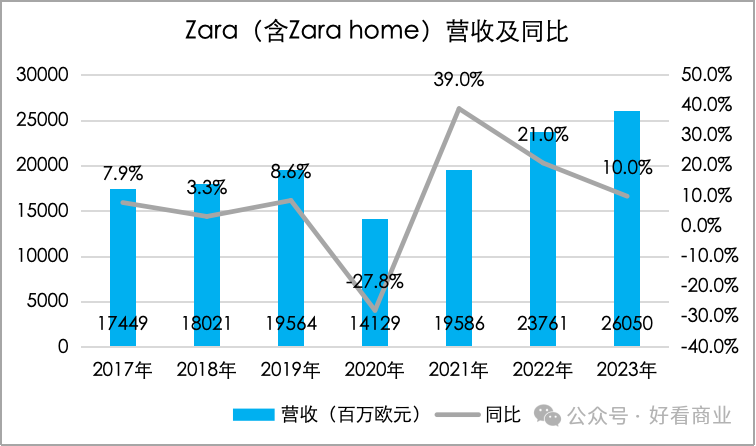

2017-2019年,Zara营收仅实现个位数增长。2018年其营收同比仅增长3.3%,2020年更是因疫情等原因同比大降27.8%。

在中国市场,天猫双11是一个观察女装品牌畅销程度的晴雨表。Zara在2014年正式入驻天猫。2017年,Zara首次挤进天猫女装销量排行榜前五。这也是Zara在天猫双11的最好成绩了。

2018年-2020年,Zara在天猫双11女装销量排行榜上勉强保住了TOP10的位置,在第十和第九名徘徊。但到了2022年天猫双11,TOP20名单上已经找不到Zara了。

为了应对原材料涨价等因素,Marta Ortega上任后,涨价也成为Zara的常态。她试图通过涨价将增加的成本转嫁给消费者。

瑞士联合银行的分析报告称,2022年1月以来,Zara每个月的起售价都比去年同期提高了10%以上。Zara已经成为同类快时尚品牌中涨价速度最快的品牌。

在高端化+涨价的路径下,Zara及其母公司重拾两位数增长。2021-2023财年,Zara营收同比分别增长了39%、21%和10%。Inditex集团营收也不断创新高,同比分别增长36%、17.5%和10.4%。

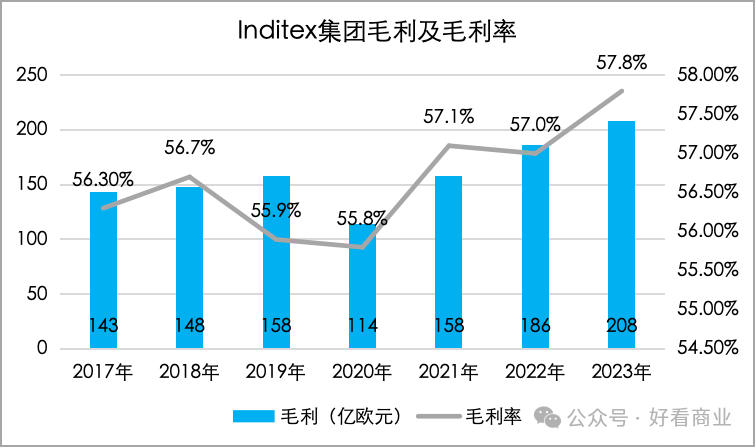

Zara不仅重拾增长态势,也保住了毛利。2023财年,Inditex集团实现208亿欧元毛利,并以57.8%的毛利率创多年来新高;过去三个财年其毛利率均保持在57%以上。

关店换增长?

如果说Zara在中国最初的十年是靠不断开店铸就了黄金十年,那么,最近几年Zara进入了通过不断关店获得增长的模式。

从2011年起,Zara在中国大陆连续5年保持每年净开店近20家的扩张速度,截至2018年1月31日,其门店数量达到巅峰——183家。

之后,Zara进入门店数逐年递减的状态。截至2024年1月,Zara在中国的门店数减至96家,较巅峰时的183家少了近一半。

放眼全球,2018年之后,Zara及Inditex集团的门店规模都开始收缩,关店潮持续至今。

对于Inditex来说,这不叫关店,这叫“优化”,是关小店开大店,加大对黄金地段旗舰店的投资力度。

Inditex集团CEO Oscar Garcia Maceiras曾直言,集团业绩再创新高的原因之一就是优化店铺。他称,“过去几年,我们一直在提速店铺优化的过程,目前仍在正轨上。我们将继续找出那些不完全符合我们大空间零售概念、需要关闭的商店。”

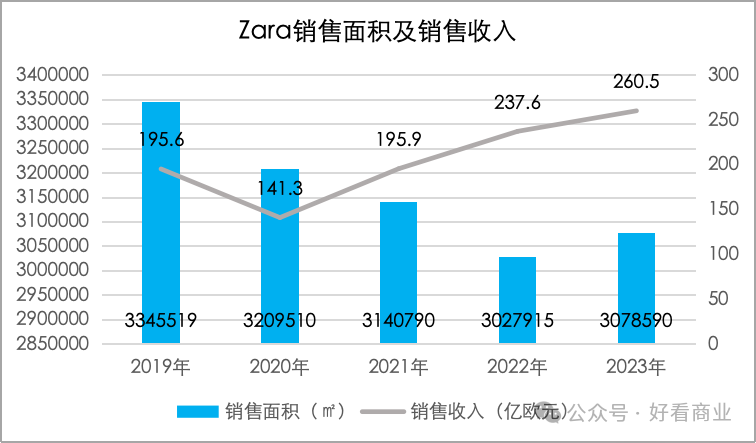

的确,随着Inditex对旗下门店的扩建和翻新,店铺平效在提升。以2023年为例,Inditex门店销售收入同比增长了7.9%,而销售面积同比只增长了4.5%,门店数量减少了2%。销售收入的增速明显快于销售面积的增速,说明每平方米的收入在增加。

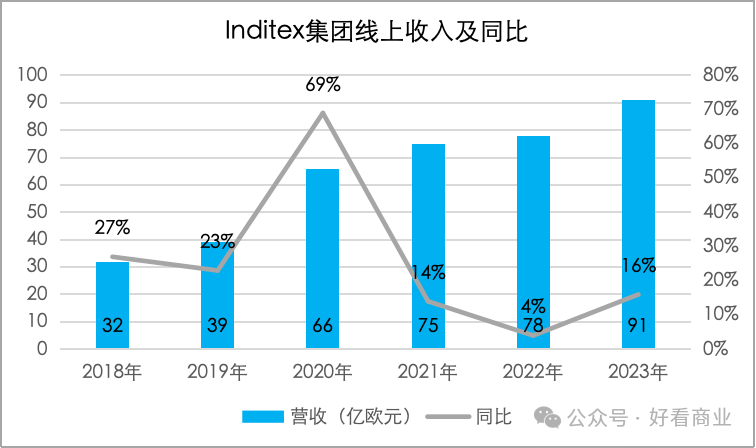

除了提升门店平效,支撑Inditex大量关店的另一重底气来自线上销售的增长和营收占比扩大。2023财年,Inditex集团线上收入91亿欧元,在总收入占比25.35%。

在中国,线上渠道中,Zara除了官网、App、天猫旗舰店,目前也在积极利用微信小程序和抖音直播间。

2023年,Zara开始在抖音直播带货。在去年11月17日那场长达4小时的直播中,由超模游天翼领衔,多机位镜头跟随模特与主播穿梭于多个场景,将试穿、讲解与走秀相结合,为观众展现了多款Zara秋冬新品,观众可同步在Zara抖音官方旗舰店下单。

这场直播累计观看量逼近100万,网友直呼“高级”“卷出了带货新高度”。

Inditex还把未来增长的希望放在了社交媒体上。Inditex已经在社交媒体拥有超过2.51亿粉丝,平台全年访问量超65亿,平均日访问量1800万。

Inditex集团CEO scar García Maceiras说,他们将继续探索冒险,寻找未来增长的机会。

值得一提的是,Inditex和Zara虽然门店总量在不断缩减,但在全球不同区域的分布是有差别的,甚至出现了“东消西长”的趋势。

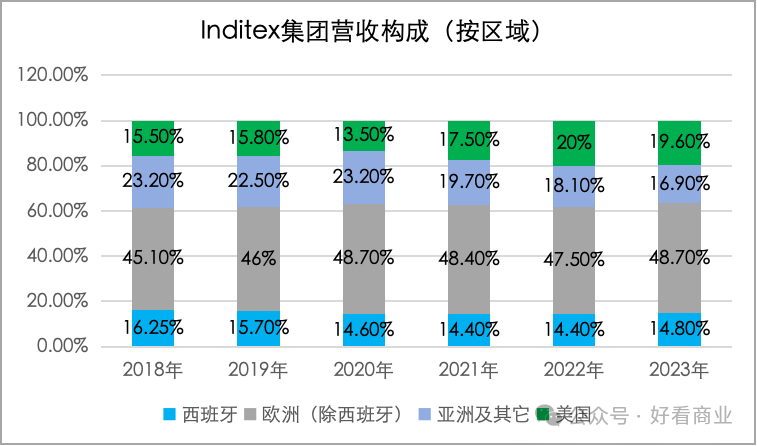

2023财年,Inditex的总营收中,亚洲及其它市场占比从2018年的23.2%降至6年来新低——16.9%。美国市场的收入占比却从2020年的13.5%升至2022年的20%,2023年达到19.6%。

早在去年的业绩会上,集团CEO scar García Maceiras就曾明确提到,公司在美国市场看到了非常强劲的增长机会,Zara计划于2023—2025年新开30家门店,包括在纽约、芝加哥等地开设更大的店;同时公司将采取更多措施提高在美国的线上销售能力。

谁革了快时尚的命?

2008-2018年是快时尚在中国市场高歌猛进的黄金十年。

据国金证券的数据,在2008-2018年十年里,在中国市场,Inditex的门店数增长了41倍;优衣库增长了48倍;H&M增长了40倍;GAP亚洲门店增长了1.84倍。

不仅外资快时尚品牌疯狂扩张,本土也涌现出一批自称“中国版Zara”的快时尚品牌,美特斯邦威、拉夏贝尔等都是其中的典型。

2018年前后,快时尚品牌纷纷涨不动了,遭遇负增长。2018年,Zara营收同比只增长了3.3%。H&M中国业务同比降3%,GAP亚洲业务营收同比降18.2%。本土的美邦服饰在2017年营收就涨不动了,微降0.72%。

接下来就是一堆比涨不动还要糟糕的坏消息了——有人关店、收缩,有人直接下了牌桌,退出中国市场。

2018年,英国高街品牌TOPSHOP、NewLook宣布退出中国市场,2019年Forever 21不玩了,2020年C&A、Esprit挥手说再见;2022年Zara的姊妹品牌Bershka、Pull&Bear和Stradivarius关闭中国线下实体店和线上购物入口。

2018年,拉夏贝尔关店超1000家;2019-2021年,美邦关店1871家。

快时尚为什么集体萎靡,谁革了他们的命?

显而易见,“快时尚”不仅要时尚,更要快,还要低价。Zara是快时尚的鼻祖,它当时之所以成功,是把这三点结合到了极致。

在时尚界有一种说法:Zara设计师游走于各大高端秀场,一周之后高端秀场的流行款式便出现在了Zara店内。当然,Zara一路走来也没少被大牌起诉抄袭。

不仅要紧跟流行元素,而且还要小单快反,测试产品设计是否符合用户需求。Inditex集团上一任CEO Pablo Isla曾说,“与其在每一季前就早早地完成设计,然后了解客户的喜爱程度,还不如先试图弄清楚客户所需,再进行设计和生产”。

之所以能够快速反应,这得益于Zara的供应链布局。Inditex的生产工厂大都位于西班牙国内或者周边国家,45%的服装生产都在西班牙总部周边非常小的范围内。这让Zara的服装从设计到上架出售仅需14天,而普通服装企业的新货上架周期一度长达6个月左右。

Zara等一批欧洲快时尚品牌的诞生和崛起,得益于第一次工业革命带来的纺织业的大发展。率先完成工业革命的德国、英国、法国、意大利和西班牙等5国,不仅成为全球重要的纺织品服装消费市场,也是全球纺织品服装贸易中心,以及高档时装设计、制造和发布中心。

但随着斗转星移,Zara当年的那套杀手锏,逐渐被一批新兴的中国本土快时尚品牌/企业学习和赶超了。

比如近几年迅速崛起的快时尚电商SHEIN,它已经在全球多个市场对Zara形成挑战。

Zara每年推出约10000件新品,SHEIN每天就能推出6000个SKU。SHEIN在“小单快反”方面比Zara更加极致。

据媒体报道,SHEIN的一款衣服一次可以最少生产100 件,测试成功再加量生产。从设计到产品上架,SHEIN最快可以在3天内完成,速度远快于Zara。

在价格上,SHEIN可以做到更便宜,同样是模仿大牌的一件衣服,SHEIN的售价可能只有Zara的一半。

据《晚点 LatePost》报道,SHEIN在2022年销售额同比增长46%,破290 亿美元;规模已经超越了Zara(237.6亿欧元)。

除了SHEIN,还有一批国潮品牌在试图用Zara的魔法赶超Zara。UR也是快速崛起的一个本土快时尚品牌。它从设计生产到产品上架,最快能做到6天;每年能设计1万多件新产品,年营收规模超50亿元。

2023年618,UR成为天猫、京东、抖音三大电商平台女装销量排行榜第一名。

本土新兴的快时尚品牌崛起背后,同样受益于中国制造在服装供应链方面的优势。

比如广州丰富又完整的供应链孕育出了SHEIN等本土快时尚品牌。在SHEIN发展的早期,在广州番禺区江南村,60%-80%的大大小小的工厂都或多或少地参与到了SHEIN的产业链条中。

所以,那些进化慢的老牌快时尚品牌日渐式微就不足为奇了。

截至2022年11月30日的财报中,H&M集团销售额同比增长12%至2235.53亿瑞典克朗,净利润同比下降68%至35.66亿瑞典克朗。2022财年,GAP销售额同比下降了6%至156亿美元,净亏损2.02亿美元。

本土品牌更惨一些。如今的拉夏贝尔已经进入破产重整状态,而美邦还在巨损的泥潭里挣扎,不得不卖楼求生。

相比那些掉队的快时尚品牌,Zara高端化转型算是取得了阶段性成功。但这种高增长的势头能保持多久还不好说,毕竟过去三年的营收增速持续放缓的征兆也很明显了。

评论