界面新闻记者|马悦然

在国内产业链“卷”价格的当下,出口成了风电等新能源产业链的新机会。

近日,中国可再生能源学会风能专业委员会发布的2023年中国风电吊装容量统计简报显示,去年中国风机出口量创历史新高,全年新增出口671台,容量为3665.1 MW(兆瓦,1兆瓦=1000千瓦),同比增长60.2%。

其中,陆上风电机组出口667台,共计3651.6 MW;海上风电机组出口4台,共计13.5 MW。

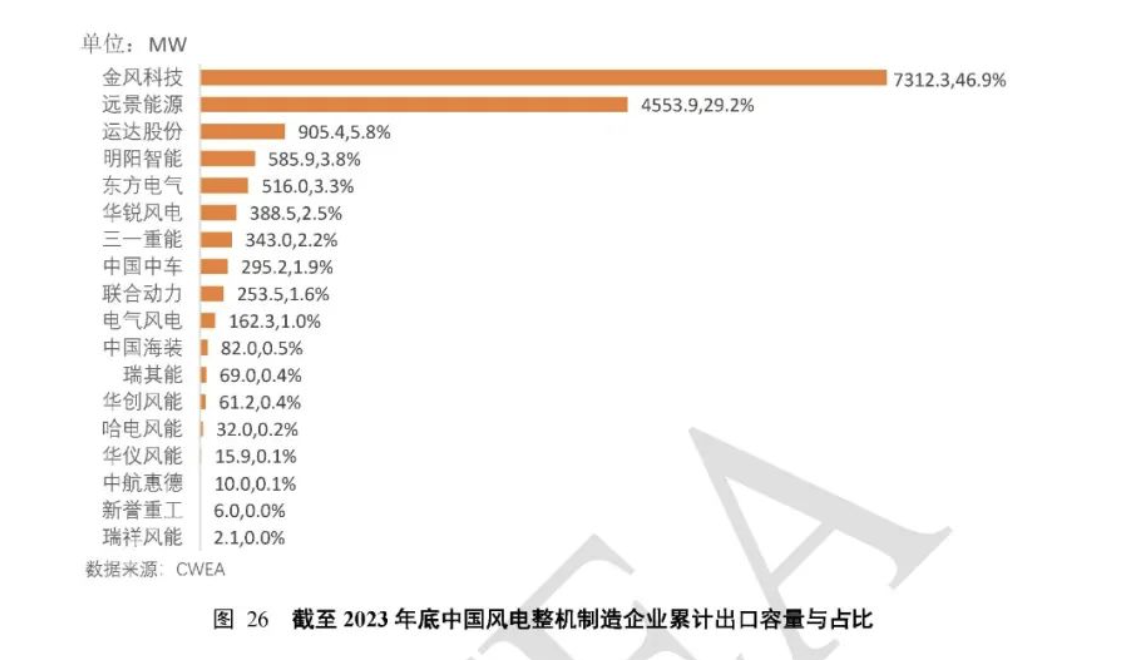

去年国内有六家整机制造企业实现风机出口,它们分别向18个国家出口了风电机组。其中,金风科技(002202.SZ)出口量最多,其风机出口到了13个国家,共327台,总容量为1704.7 MW;远景能源出口到5个国家,共278台,总容量为1624 MW。

这两家企业累计出口量与其他企业相比拉开了较大差距。去年出口量排名3-6名的企业分别是运达股份(300772.SZ)、中国中车(601766.SH)、三一重能(688349.SH)、明阳智能(601615.SH)。

界面新闻记者注意到,金风科技、远景能源均对乌兹别克斯坦出口的容量和台数最多,前者出口了324.3 MW,后者出口了591.5 MW。

风能专委会的统计也显示,去年中国风电机组共出口至18个国家,出口排在前五的国家分别为乌兹别克斯坦,占比约25%;埃及,占比约14.1%;南非,占比约9.4%;老挝,占比8.8%;智利,占比7.9%。

目前,中国风机主要出口国为“一带一路”沿线国家。乌兹别克斯坦为“一带一路” 建设的重要支点国家,当地还拥有中企投建的、中亚最大风电项目。

在经历2022年短暂的低谷后,去年中国风电新增装机也重新回归上涨态势。

2023年,全国(除港、澳、台地区外)新增装机14187台,容量7937万千瓦,同比增长59.3%,创历史新高。

其中,陆上风电新增装机容量7219万千瓦,占全部新增装机容量的91%,海上风电新增装机容量718.3万千瓦,占全部新增装机容量的9%。

风能专委会数据显示,截至2023年底,全国累计装机超过19.5万台,共计47460万千瓦,同比增长20%,

其中陆上累计装机容量43690万千瓦,占全部累计装机容量的92.1%;海上累计装机容量3770万千瓦,占全部累计装机容量的7.9%。

分区域看,华北地区新增装机容量占比最高,超过三成,西北次之,占比27.5%,华南15.8%。与2022年相比,2023年新增装机占比出现增长的区域为西北和华南。

中国制造风机容量仍在不断做大。2023年,全国新增装机的风电机组平均单机容量约5.6 MW,同比增长24.6%。截至去年底,5 MW及以上风电机组累计装机容量占比则达到22.5%,同比增长了约10个百分点。

新增吊装的海上风电机组中,单机容量10 MW及以上的风电机组装机容量占比由2022年的12.1%提升到了46.4%。

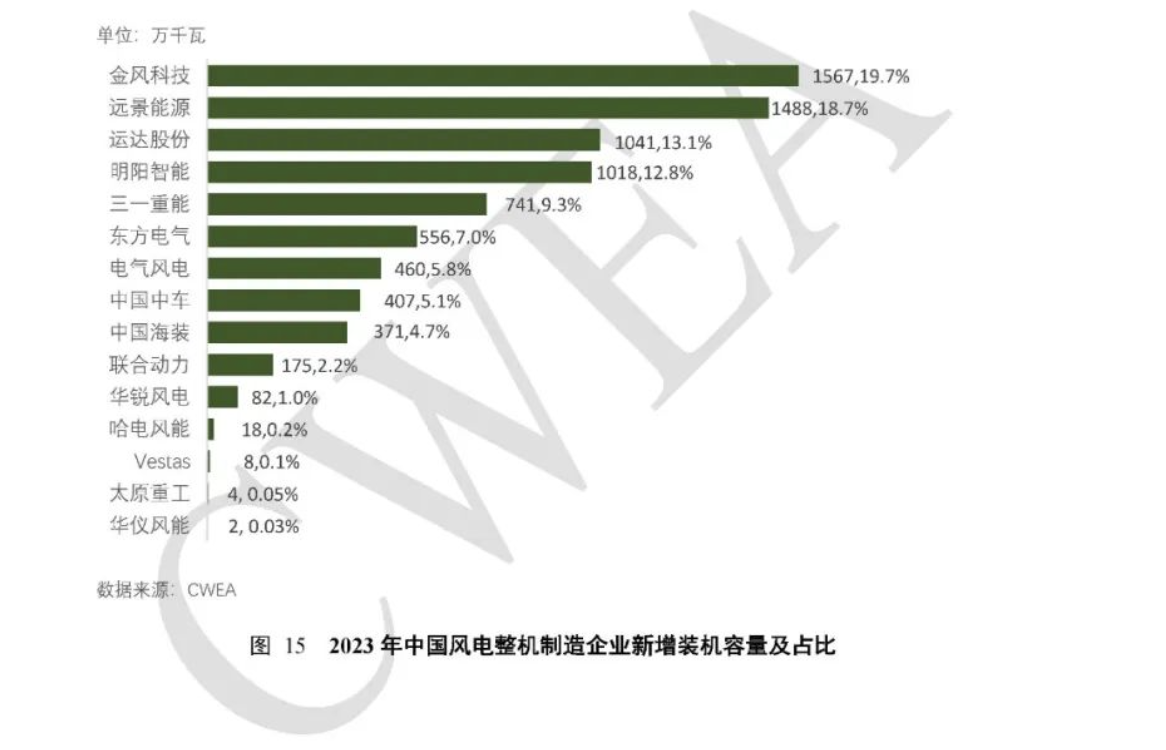

2023年,中国风电市场有新增装机的整机制造企业共15家,新增装机容量7937万千瓦,前五家市场份额合计为73.8%,前十家市场份额合计为98.6%。

其中,前五家整机制造企业累计装机市场份额合计为60%,前十家整机制造企业累计装机市场份额合计为85.1%。

金风科技仍占据行业老大的位置,累计装机容量超过1亿千瓦,占国内市场全部装机的22.7%;远景能源、明阳智能累计装机容量占比分别为12.9%和10.4%;运达股份和电气风电(688660.SH)累计装机占比分别为7.4%和6.4%。

风能专委会的排名显示,去年,中国风电整机制造企业新增装机前五名,分别为金风科技、远景能源、运达股份、明阳智能、三一重能。该排名与2月出炉的彭博新能源财经排名相比,位次一致。

从前十名位次看,风能专委会榜单的第八、九名分别是中国中车、中国海装,彭博新能源财经榜单的这两家企业排名对调。

陆上风电中,前五家装机容量合计占比74%,前十家装机容量合计占比98.4%。

海上风电中,明阳智能新增新增装机287台,容量为294.1万千瓦,占比为40.9%,其次为远景能源、电气风电、金风科技、运达股份。

当前风电产业链整体盈利情况并不理想,在风机大型化和竞争加剧的背景下,风机价格持续走低,相关企业盈利水平下滑明显。

在2024年中国风能新春茶话会上,中国可再生能源学会风能专业委员会秘书长秦海岩表示,陆上风机平均价格从2012年的4000元/kW左右降到了2023年的1500元/kW,个别项目价格为1000元/kW以下;海上风机价格从6000元/kW多降到了3000元/kW多。

秦海岩称,风机中标价格在1000-1400元/kW区间的项目,占比17.1%;价格为1400-1900元/kW的项目,约占65.7%,约有三成的项目招标,风机处于赔本。

此外,因受本土激烈竞争影响,国外风电整机制造商在中国几乎不再有新增吊装容量。

评论