界面新闻记者 |

界面新闻编辑 | 崔宇

随着全球化和资本市场的不断深化,中国企业在A股、港股、美股等市场的上市活动日益频繁,上市公司数量与市值规模持续扩大。与此同时,在区域经济优势互补协调发展的战略指引下,各地区产业结构、产业创新和产业转型各具特色,上市公司有着明显的区域特征。上市公司作为经济的领航者和风向标,其区域分布、行业分布以及业绩和市场表现,不仅反映了各地区经济发展的活力和潜力,也体现了各地区的产业结构、资源分配和政策导向。

界面智库推出的“上市公司区域图鉴”系列报告,旨在通过研究不同区域(包括31个省行政区及下属地级市)在不同时间维度的上市公司数量、市值、行业构成和财务指标等多维数据,帮助政策制定者、投资者和研究者透过上市公司来了解和评估各地区的经济发展水平、优势产业布局以及产业集聚和关联程度等。

相关阅读:

31省市上市公司数量大比拼:这三个地区科创属性最强 | 上市公司区域图鉴①

优势产业都是啥?31省市上市公司行业分布大起底 | 上市公司区域图鉴②

谁的优势更大?从区位熵透视31省市上市公司产业集聚度 | 上市公司区域图鉴③

党的十八大以来,31省市上市公司发生了哪些新变化? | 上市公司区域图鉴④

党的十八大以来,31省市的哪些行业实现了跨越式发展?| 上市公司区域图鉴⑤

党的十八大以来,31省市有哪些优势产业在崛起?| 上市公司区域图鉴⑥

谁与争锋?31省市“新质生产力”上市公司大比拼 | 上市公司区域图鉴⑦

31省市上市公司新质生产力布局探析,哪些产业最受宠?| 上市公司区域图鉴⑧

在本系列报告的第一篇中,界面智库对截至2023年末的31个省级行政区(不包含港澳台地区)上市公司的数量、市值以及上市板块等基本情况进行了描述分析,并在第二篇与第三篇中对各省市优势产业及产业集聚情况进行了初步分析。随后在第四至第六篇中,对上述维度进行按时间段的分析,并重点追溯了党的十八大以来各地上市公司的结构演变。在第七至第八篇中界面智库定义了“新质生产力”上市公司并从省级行政区维度进行了研究分析。

作为系列报告的第九篇,本文在第七篇与第八篇的基础上归纳整理长三角、珠三角、京津冀、中三角、成渝城市圈这五大城市群共计1565家新质生产力上市公司,对各城市群 “新质生产力”上市公司的数量、市值等基本情况予以描述,数据截至2023年末。

其中长三角地区包括上海市、江苏省、浙江省以及安徽省;珠三角定义为核心区范围,包含广州、佛山、肇庆、深圳、东莞、惠州、珠海、中山、江门九个城市;京津冀覆盖北京、天津以及河北省;中三角即长江中游城市群覆盖湖北省、湖南省以及江西省;成渝城市圈包含四川省及重庆。

1、新质生产力上市公司数量:长三角居首,珠三角、京津冀紧随其后

截至2023年年末,中国内地A股、美股、港股上市公司合计数量为6566家,新质生产力相关上市公司为1896家,占比为28.9%。其中,五大城市群共有1565家新质生产力相关上市公司,占比82.5%。

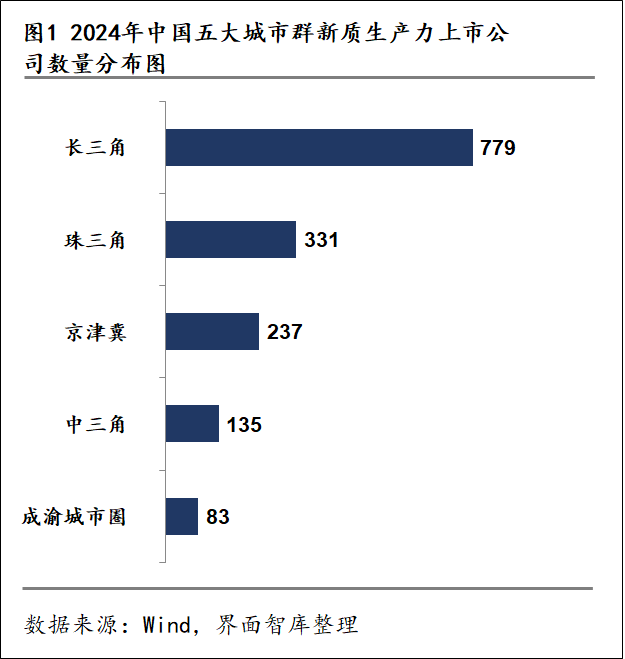

根据2024年中国五大城市群新质生产力上市公司数量区域分布图,长三角地区以779家新质生产力上市公司的数量独占鳌头。紧随其后的是珠三角地区,拥有543家新质生产力上市公司。京津冀、中三角和成渝城市圈在新质生产力上市公司数量上分列三至五位,分别为237家、135家以及83家。

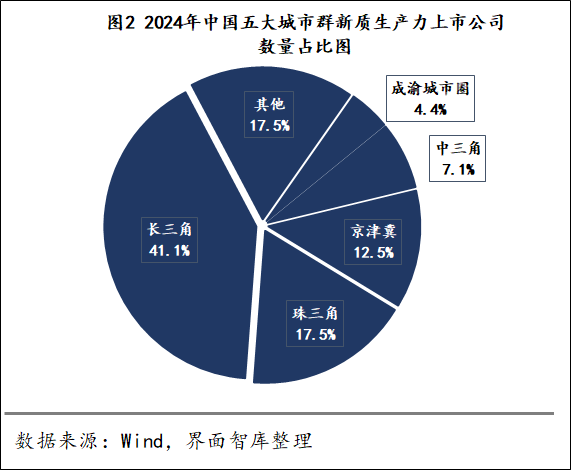

根据2024年中国五大城市群新质生产力上市公司数量占比图,长三角地区的新质生产力上市公司数量占比最高,达到了41.1%,珠三角地区的新质生产力上市公司数量占比为17.5%,位居第二。京津冀地区的新质生产力上市公司数量占比为12.5%,中三角城市群的新质生产力上市公司数量占比为7.1%,成渝城市圈的新质生产力上市公司数量占比最低,为4.4%。除此之外,其他地区共同占据了全国新质生产力上市公司总量的17.5%。

2、新质生产力上市公司市值:京津冀排名跃升第二,五大城市圈占比超八成

上市公司市值是衡量一个地区经济发展水平和企业实力的重要指标。截至2023年年末,中国内地A股、美股、港股上市公司合计市值为999777亿元,新质生产力相关上市公司市值为208228亿元,占比为20.8%。其中,五大城市群新质生产力相关上市公司总市值为175047亿元,占比84.1%。

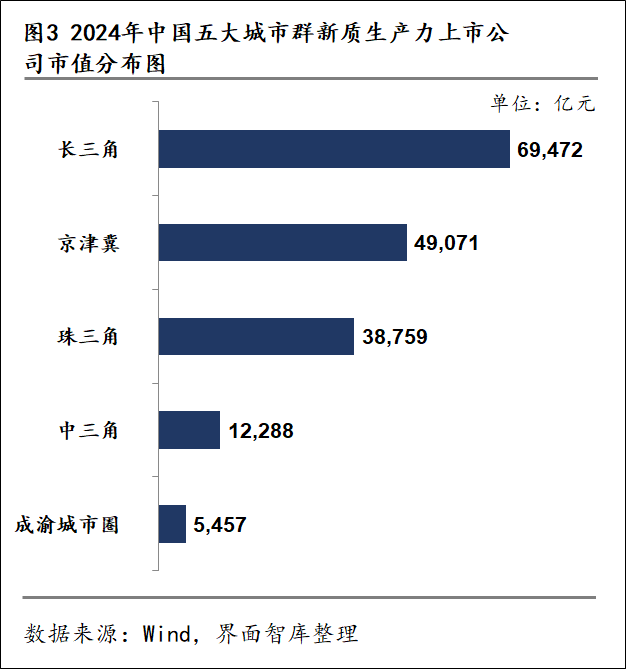

根据2024年中国五大城市群新质生产力公司市值区域分布图,长三角地区稳居第一,市值达到69472亿元。紧随其后的是京津冀地区,其市值排名相对数量排名提升两位,总市值为49071亿元。珠三角地区的市值位列第三,达到38759亿元。中三角地区的市值相对较低,为12,288亿元。成渝城市圈的市值最低,为5457亿元。

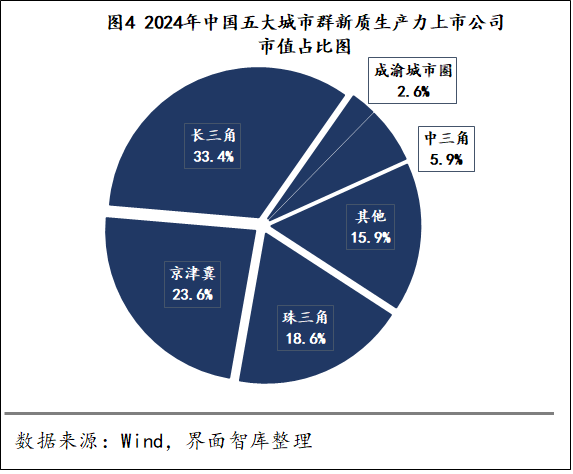

根据2024年中国五大城市群新质生产力上市公司市值占比图,我们可以观察到不同城市群的市值分布情况。其中,长三角地区以33.4%的市值占比高居榜首。紧随其后的是京津冀地区,以23.6%的市值占比位列第二。珠三角地区以18.6%的占比紧随其后。中三角和成渝城市圈的市值占比分别为5.9%和2.6%。除了五大城市群之外的其他地区的新质生产力上市公司的市值总和占比为15.9%。

3、新质生产力上市公司占比差异显著:中三角与长三角领跑,京津冀市值占比偏低

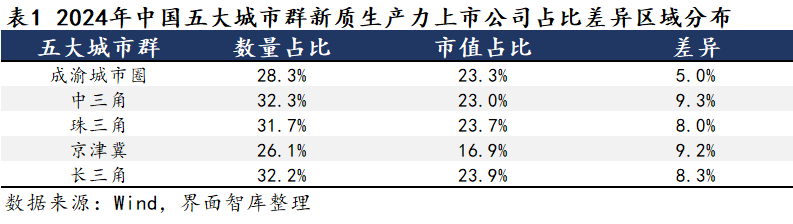

各区域新质生产力相关上市公司在该区域全部上市公司中的占比差异,反映了不同区域的科技创新活力和产业结构优化情况。从表1数据可以看出,中三角和长三角在数量占比上表现突出,分别为32.3%和32.2%,且市值占比也相对稳定,分别为23.0%和23.9%。相对而言,成渝城市圈和京津冀在数量占比和市值占比上不具优势。

从占比差异上看,中三角的差异值最大,为9.3%,说明该区域相较而言存在规模相对较小但数量较多的新质生产力企业。成渝城市圈差异最小,为5.0%,体现为该区域新质生产力上市公司数量与市值相对均衡。

4、新质生产力上市公司区域密度:长三角与珠三角居前,成渝与中三角有待加强

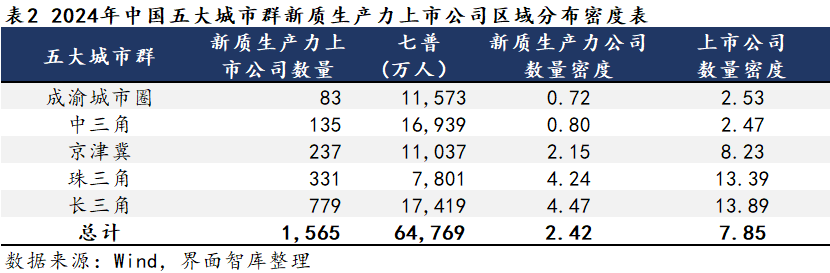

为了衡量各区域的人均上市公司水平,我们引入了密度指标,其中数量密度通过各城市群新质生产力上市公司数量除以2020年各区域第七次普查常住人口(百万人)计算取得。由于上市公司数量密度与市值密度大体趋同,因此下面选取数量密度结果作为介绍。

成渝城市圈和中三角地区的新质生产力上市公司数量相对较少,分别为83家和135家,其数量密度也较低,分别为0.72家/百万人和0.80家/百万人。相比之下,京津冀、珠三角和长三角地区作为中国的经济发达地区,其新质生产力上市公司的数量和密度都较高,尤其是长三角地区,新质生产力上市公司数量密度达到了4.47家/百万人,上市公司数量密度达到13.89家/百万人。

评论