文 | 新经济观察团

进入四月份,国内持牌消金机构通过发行金融债募集资金的热度高涨。

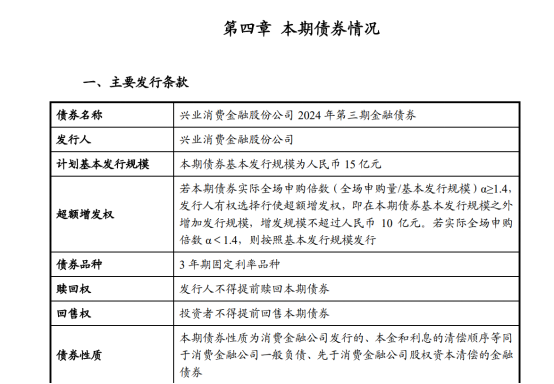

4月18日,兴业消费金融股份公司(以下简称“兴业消金”)又公布了2024年第三期金融债券的相关材料。据债权发行公告,本次发行规模为15亿元,为三年期固定利率品种,起息日为 2024 年 4 月 25 日。

而在3月29日,兴业消金曾公布其2024年第二期金融债券的发行情况,2 月 22 日发行了2024 年第一期金融债券,三期金融债券累计发行量50亿元。

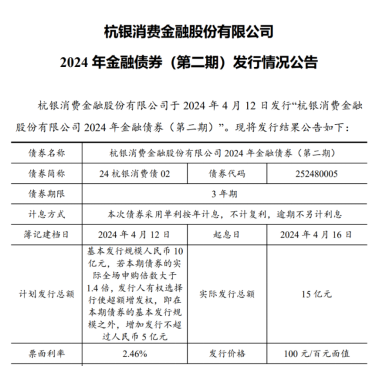

无独有偶,4月15日,杭银消费金融股份有限公司(以下简称“杭银消金”)公布了2024年金融债券(第二期)发行情况公告。公告显示,杭银消金此次金融债实际发行总额15亿元,票面利率2.46%,期限3年,起息日为2024年4月16日。

早在今年1月12日,杭银消金就发布了2024年金融债券(第一期)。据杭银消金披露,其第一期金融债券实际发行10亿元,票面利率2.90%。

4月11日,马上消金也公布了其2024年第一期金融债券的发行情况。该债券实际发行金额10亿元,票面利率3.00%,起息日是4月15日。

4月10日,招联金融公布了其2024 年第三期金融债券发行情况公告,实际发行总额 28 亿元,票面利率 2.50%。今年内,招联金融已发行三期金融债,合计发行64亿元,位居行业首位。

据新经济观察团统计,截至目前,兴业消金、杭银消金、马上消金和招联金融四家机构已经累计发行了149亿元的金融债券。

素喜智研高级研究员苏筱芮表示,金融债发行是消费金融公司补充资本的一种主要手段,拥有诸多优点,一是能够促进消费金融机构的稳健经营,二是有利于提升消费金融机构的风险抵御能力。

她认为,近期多家消费金融公司相继发债,在经济持续回暖的当下,有助于经营良好的消金公司以多元融资渠道筹集低成本稳定资金,从而更好地为实体经济进行服务。近期的发行也能够为消费金融行业多渠道补充资本形成示范效应。

杭银消金:自营业务占比仅20%,新官周斌走马上任

在上述四家机构中,杭银消金近两年发展迅猛。

根据发行公告,2020 年末-2023 年 9 月末,杭银消金资产总计分别为213.55 亿元、366.44 亿元、414.09 亿元和 446亿元,同期净利润分别为 2.39 亿元、4.51 亿元、6.63 亿元和 6.01 亿元。

同期,杭银消金不良贷款率分别为1.76%、1.74%、1.74%和 1.72%,资本充足率分别为 11.95%、15.49%、14.54%和 15.34%;拨备覆盖率分别为 228.38%、259.06%、261.23%和 291.07%。

2023 年 9 月末,杭银消金较2022年末新增银行授信机构 18 家,新增授信共 184.95 亿元;累计授信银行 208 家,累计授信 1031.89 亿元,剩余可用授信 653.44 亿元。

截至 2023 年 3 月末,杭银消金累计授信客户 1913.01 万户,累计发放贷款3540.48 亿元。

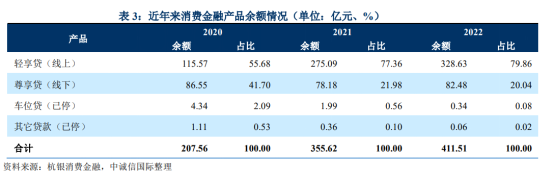

业务模式上看,根据评级报告,杭银消金从2016 年的纯线下地推模式逐渐向“线上+线下”模式转变。

车位贷及其他贷款为业务拓展早期试点的产品,已于2018 年 3 月停贷,但因期限较长,故截至 2022 年末还剩少量余额。

目前,杭银消金形成了线上产品轻享贷、线下产品尊享贷两大产品体系。

其中,截至2022年末,线上的轻享贷余额328.63亿元,占比79.86%,线下的尊享贷余额82.48亿元,占比为20.04%。

不过,杭银消金的线上业务包括自营模式、联营模式两种。杭银消金坚持自营业务“精耕细作、做大做强”策略,但目前自营业务占比仍处于较低水平,截至 2022 年末,公司自营业务余额占比为20.63%。

而联营模式通过与行业领先的互联网场景平台(如蚂蚁借呗、字节放心借、分期乐等)合作,由平台提供流量和申请入口,将客户导流至杭银消金,后者独立完成评估客户资质和风险审核。

除了拓展募资渠道,杭银消金近期还迎来了新帅。

4月7日,国家金融监督管理总局浙江监管局核准了周斌的杭银消金副总经理任职资格。

公开信息显示,周斌此前任职于常熟农商行、小米消费金融和苏宁银行(2024年3月27日更名为“苏商银行”)。在常熟银行时期,周斌成为“A股最年轻副行 ”;2020年参与筹备小米消费金融,并出任小米消费金融总裁;2022年8月,周斌赴任原苏宁银行,同年10月,其行长助理任职资格获监管批复。

据媒体报道,周斌的专长是线下小微贷款业务,在进入杭银消金后,专注直达客户的线下自营,做了一批线下直销队伍,取得了一定成绩。

2023年11月7日,杭银消金因“委外催收管理不到位”和“贷款利率风险定价机制落实不到位”被国家金融监督管理总局浙江监管局处以罚款55万元。

杭银消金披露的2023投诉管理工作公示显示,杭银消金年内共收到963起投诉,主要类别为协商还款类和服务流程类,分别占投诉总量的48.29%和41.02%。其他类别(如征信异议、息费争议、服务受限等)总计占比10.69%。

杭银消金还表示,2023年度,鉴于年初疫情及外部经济环境影响,导致部分客户还款能力下降,协商还款诉求较为集中。针对这一情况,公司积极响应,分类分层为确有困难的消费者提供小额快速减免、催收缓释、延期还款等还款帮扶措施,彰显社会责任,切实解决消费者实际困难。

评论