文|赶碳号

4月25日,有家头部企业与TCL中环在同一天发布年报和一季报。当被问及硅料排产时,这家企业表示:“硅片是自供还是外采,现在是有弹性的,当别人亏钱都愿意卖给我们的时候,肯定是外采更划算。”

这家企业无心中道出了硅片环节严苛的现实——产能庞大、库存高企的硅片企业,现在实在太难了。

硅片的难传导到一体化企业,就是自建硅片产能有多大,这一轮洗牌就有多受伤。硅片的难传导到硅料,就是少为了去化少拿货不拿货,最近几周硅料现货价格直接干崩掉了,无论N料、P料还是颗粒料。

但是,TCL中环的故事,远不止于此。

01 此前单季度连续盈利12年

准确说,TCL中环的2023年报和2024年一季报,没能赶在2024年4月25日24:00之前完成挂网发布,而是拖到了后半夜。没办法,当下年报季,排队的企业实在太多。即使如此,光伏群里仍有一些人坚守到那一刻,就像相声里等待第二只鞋子落地的那位失眠老人。

2023年,公司实现营业收入591亿元,同比减少11.74%;归母净利润34.16亿元,同比减少49.90%。

去年前三个季度,TCL中环归母净利为65.8亿,结果第四季度一个季度,就亏掉27.72亿。这超过了前三个季度中的任何一个季度。另外,今年一季度TCL中环业绩下滑颓势有所缓解,但仍发生8.80亿的亏损。也就是说,在过去半年中,TCL中环总共亏掉36.52亿。

TCL中环,已经连续12年没亏过钱了。光伏不易,中环也可以亏,但亏这么多,让一些投资者想不通。中环股份在混改成为TCL中环以前,一直是一匹让投资者们放心的大白马。

公司上一次发生亏损,还是2012年下半年,但很快就在2013年一季度扭亏为赢。众所周知,当时美国对中国光伏企业发动“双反”,无锡尚德、江西赛维和英利三巨头后来倒下,发生亏损的光伏企业不计其数。现在,光伏行业还远未到那样的至暗时刻,晶科、天合、阿特斯等头部一体化企业都还在赚钱,但TCL中环这个老法师,却遇到了大麻烦。

公司在年报中解释,业绩下滑是“受光伏产品价格快速下滑、及参股公司股权和金融资产大幅计提的影响”。

我们逐条分析,先说市场环境影响。

去年第三季度至今,包括硅片在内的光伏产品价格的确下滑严重——这是一行业性问题。但如果把首要责任,怪罪到市场头上,显然有失公允。

很简单,在可比的以硅片为主业的公司中,在TCL中环面前只能算一家二流硅片企业的双良节能,去年第四季度仍然创造了近一个亿的归母净利,今年一季度,也才发生2.95亿的亏损。

2024济南光伏展上的双良节能;赶碳号摄

双良和中环两家公司,另外一项可比的指标就是毛利润率和净利润率。

2023年,二线硅片企业双良节能,硅片业务(收入占比74.62)毛利润率只有8.23%;而一线龙头大厂TCL中环,硅片业务(收入占比74.04%)毛利润率,高达21.79%!

但是,双良节能在2023年竟然以如此之低的毛利率,实现了15.02亿的净利润,全年净利润率为6.48%。毛利率比双良节能高出一倍半还多的TCL中环,全年净利润率竟然只有区区5.78%,败给了双良!

02 利润减记,恰恰也是35亿

2024济南光伏展上的TCL中环;赶碳号摄

当然,业绩亏损的硅片企业也还有,比如京运通,比如弘元绿能。但是,作为龙一的TCL中环,和这些二三线企业比,好意思吗?

TCL中环的问题究竟出在哪里,只能到“参股公司股权和金融资产大幅计提”中去寻找原因了。公司随年报、季度一起发布的,还有一则《关于计提资产减值准备的公告》:

“为真实、公允地反映公司财务状况及经营成果,对公司截至2023年12月31日 以及2024年3月31日合并会计报表范围内有关资产计提相应减值准备……对合并报表范围内各类资产进行了全面清查和减值测试,对截至2023年12月31日以及2024年3月31日存在减值迹象的相关资产计提相应的减值准备。经测试,公司计提2023年度减值合计394,031.95万元 和计提2024年1季度减值合计60,773.04万元。”

两项减值,对公司2023年度和2014年一季度利润影响如下:

2023年存货减值影响利润总额-199,339.16万元,长期股权投资减值影响利润总额-101,342.32万元,合同资产减值损失影响利润总额-855.70万元。 2024年1-3月,存货减值损失影响利润总额-50,089.71万元,合同资产减值损失影响利润总额-125.60万元。以上合计:35.17亿元。

TCL中环要急于给自己的业绩“脱水”,看来态度是非常认真的。减记造成的利润影响,比公司去年全年的净利润还多。

这部分计提如果没有发生,TCL中环去年第四季度就不会亏,还会有2.42亿的净利润。今年一季度,稍微努努力,估计也有可能打平。不管怎样,赶碳号多少是有点敬佩TCL中环的这份坦诚和勇气——一把就计提这么多,当然这也有可能是被逼的。另外,管理层的股权激励也许因此而落空了。

来源:TCL 中环新能源科技股份有限公司关于计提资产减值准备的公告

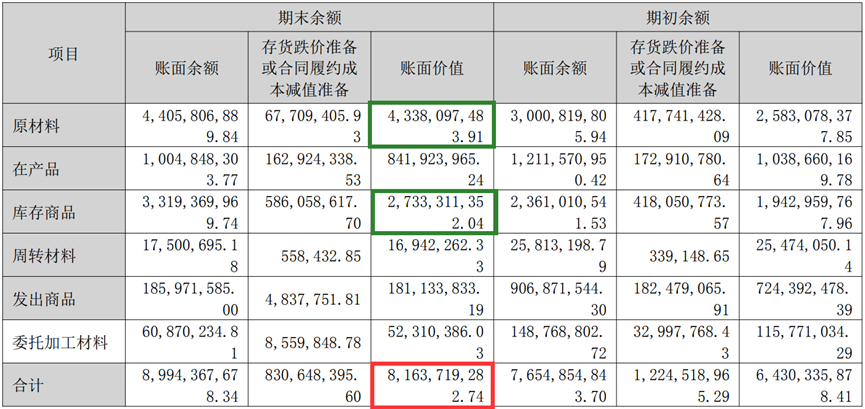

从上表中可以看出,TCL中环去年之前的存货跌价准备为12.25亿。到了2023年底,一年中增加的存货跌价准备金额,竟然高达29.15亿,今年一季度的存货跌价准备,又增加了6个多亿!

以现在的光伏产品价格,TCL中环的存货跌价减值准备,大概率会转销,成为实实在在的亏损。如果想要转回,那就相当于奢望硅片价格能够重新回到一年多前。

除此之外,是对于Maxeon长期股权投资的资产减值损失。按说,该笔投资没有退出,不需要进行资产减记。赶碳号只能理解:可能TCL中环认为,想要Maxeon的股价重新回到过去,可能就像希望硅片价格回到过去一样难。

Maxeon从2023年5月的38.91美元高点,跌到最近的1.71美元历史最低点,用了还不到一年时间。按最新的2.09美元股价和最新汇率计算,TCL中环持有的股权价值仅为1.96亿元人民币。此前,赶碳号根据TCL中环历次公告做过测算,其共在MAXN的股票上投入现金折合人民币约25.91亿元,持有1228.57万股。以此计算,浮亏约在24亿左右。

TCL中环公告表示,该长期股权账面价值实际为163,619.10万元,减去公司在2023年12月29日的收盘价7.17美元计算出来的对应股权价值,需计提长期股权投资减值准备101,342.32 万元。不过,即使按16亿的账面价值计算,今年到现在,又浮亏了4.5个亿。

03 盘出来的亏空,究竟发生在何时

TCL中环存货构成;单位:元;来自公司年报

TCL中环年报显示,截至2023年12月31日,公司存货为81.64亿。

先明确一下TCL中环对于存货的定义,公司在年报中解释:

“存货包括原材料、委托加工材料、库存商品、在产品、低值易耗品、包装物和发出商品等,按成本与可变现净值孰低计量”。

“存货跌价准备,按存货成本高于其可变现净值的差额计提。”

TCL中环同时也介绍,“本集团的存货盘存制度采用永续盘存制”。

这是什么意思呢?永续盘存制,也称为“账面盘存制”,是一种库存管理方法,它通过设置存货明细账,日常发生的存货增加或减少,都必须根据会计凭证在账簿中进行连续登记,并随时在账面上结算各项存货的结存数。这种方法最大的优点,就是可以使库存品的收入、发出和结存情况随时反映在明细账中。

这也就是说,TCL中环的存货,就是截至报告期末的实时账面价值。

TCL中环财报发布后,有投资者发言自我安慰,认为这或许是公司调节利润的一种手段。但是,如果采取永续盘存制,未来硅片价格不反弹,即使想要通过存货来调节利润,在实际操作上也很困难。当然,有的公司会用研发、管理和营销费用等来调节利润,这是另外一个话题。

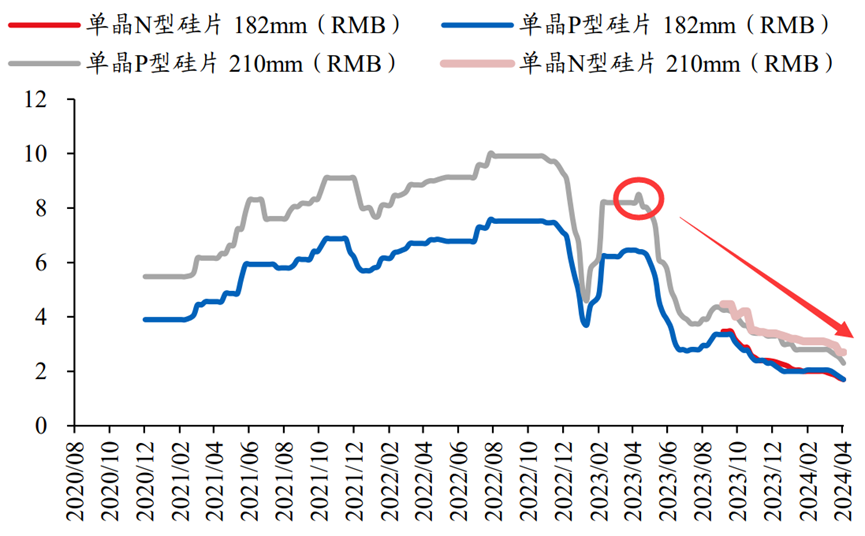

来源:Info Link;单位:人民币元

过去一年,硅片的跌幅是惊人的。

Info Link数据统计数据显示,2023年一季度,P型210硅片价格一直维持在8.2元/片,现在P型210硅片的单价,已经跌到了2.1元。

当然,如果以TCL中环超高的组织智商、精准的市场判断力、以及长期以来对于硅片市场价格的话语权,让其在硅片的市场高点来囤货,可能性非常小。

更何况,2023年第二季度硅片价格已经有一轮暴跌,截至去年6月30日,已经跌去一半——P型210每片只要4块钱。假使TCL中环在去年一、二季度囤了大量的硅料或硅棒,那么在其半年报、三季报中,应该就已经进行存货跌价减计了。

所以,赶碳号推断,TCL中环的30亿亏空,大概率是发生下半年,甚至是第四季度。这样,在去年下半年甚至极端一点在第四季度,公司一把就浮亏了近30个亿。这还不够,今年一季度,又浮亏了6个亿!

那么,光伏老鸟TCL中环,究竟干了些什么?

04 过去吃囤硅料的肉,现在挨硅料的揍

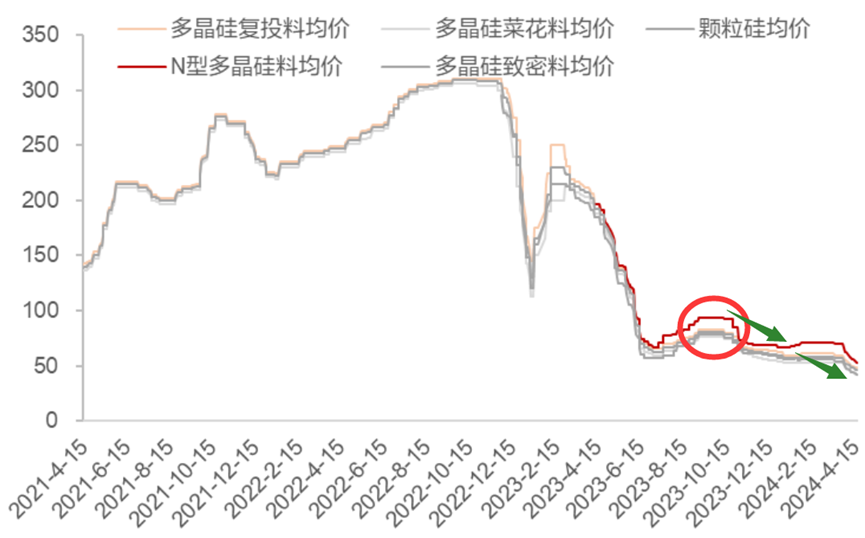

单位:元/千克;来源:SMM

TCL中环的存货结构显示,在81.64亿存货中,原材料占到了一多半,高达43.38亿元!库存商品(TCL中环年报定义:光伏硅片包含外销部分光伏硅棒产品折算)则为27.33亿元。这两块是大头。

现在终于明白了,在2023年初,TCL中环原材料的账面价值为25.83亿元,到了2023年底,原材料账面价值变成了43.38亿无。这样看,对于一家一年销售五六百亿的公司来说,似乎这个变化并不算大,不就是增加了17.55亿元的原材料库存嘛?

账不能这样算。

根据Info Link数据,2023年1月5日,多晶硅致密料市场价为19万元/吨,2023年12月31日为6.5万元/吨。也就是说,去年年初,TCL中环手上的硅料按当时价格只有13600吨,到了去年年底,这个数据是66700吨!

如果还没有什么数学概念,我们不妨用在20222年与TCL中环签订过长单供货协议的大全能源为例。大全2023年总共才生产了19.76万吨,TCL中环手上的硅料,如果这么多的话,就相当于大全去年总产量的三分之一。

囤硅料会有什么样的下场,看看硅片小企业晶运通的业绩就知道了。小企业愿意赌,光伏老鸟TCL中环也想抄个底,只不过是赌输了。

上述推测,在TCL中环的现金流量表中得到验证。2023年,公司购买商品等现金支出分别为:一季度28.88亿,二季度31.94亿,三季度34.16亿,第四季度达到56.08亿!

从硅料价格走势可以看到,去年四季度,硅料恰恰迎来了一小轮反弹,TCL中环或许正在那时精准入坑。

果真如此的话,赶碳号实在有些不能理解。整个光伏行业在进入去年第四季度后,产能过剩、主材价格全线下降态势已然非常明显。TCL中环为什么会被硅料反弹的假象忽悠了呢?

这要说回到拥硅为王的2022年,TCL中环应该是尝到过囤硅料的甜头的。当年TCL中环购买商品等支付的现金分别为:一季度18.29亿,二季度45.44亿,三季度46.08亿,到了第四季度为68.99亿。2022年12月,硅料有一轮断崖式跳水之后的迅速反弹。在投资者社区中,有人认为,TCL中环正是在那一轮急跌进抄到了底。

后 记

赶碳号初入行时,对中环充满着敬意。因为这是一家伟大的公司,至少曾经伟大——流淌着工程师的文化和血液,持续通过技术创新证明自己并推动行业发展,以连续十几年的高成长回报信赖他的投资者们。但是,越是如此,对其才越会充满期待甚至是苛责。

光伏行业诞生至今,每一轮周期更迭,硅料几乎都会成为主材产业链的瓶颈。在拥硅为王时代,硅料企业更是让下游企业吃尽苦头——哪怕TCL中环在内,也要以数百亿的长协大单,向硅料企业纳上“投名状”。

但是,当下这一轮的过剩却是全产业链过剩,当然也包括了硅料。说实话,硅料产能何时能够出清,恐怕硅料企业自己都不一定能说清楚——赶碳号拍脑袋的观点,至少要等到行业中一半产能的企业亏现金流亏不动了吧?至少要等到和企业一起下场、一起下注的地方政府、投资人忍痛割肉离场吧?

由此看来,这一轮光伏淘汰赛,新玩家可能会败在没有经验,但老玩家可能就败在太有经验——以至掉进经验主义的泥潭。

经验主义害死人,如果把过去的运气当成经验,更加会害死人。就在拥抱N型技术路线这事上,TCL中环其实是有前车之鉴的。

记得两年多前,TCL中环公开表示,公司的G12技术可拉5米多长,领先同行18个月以上。后来,赶碳号听到的更多是工业4.0,再后来听到的是公司有柔性制造能力,拥有800种硅片,后来发展到1200种,再后来是1800种。再后来,以上这些就都不提了。

但这些名词,在江湖上仍然都还有它们的传说,有时会成为被TCL中环深度套牢的投资者们自嘲时的“梗”。在更多时候,这些传说,会成为不讲武德的基粉们——他们中间不少人同样被隆基绿能深度套牢,拿来与环粉们打口水仗时的飞刀。

在这里,真心希望TCL中环重拾初心,回归制造业本质,兢兢业业研发,勤勤恳恳干活,老老实实赚钱。

评论