文|科技考拉 杨舒芳

3月27日,科沃斯发布2023年财报。必须警惕的数据是,2023年Q4科沃斯归母净利润0.08亿元,归母扣非净利润-0.38亿元。

如果说,0.08亿元的归母净利润看似还勉强维持了盈亏平衡的体面,那么归母扣非净利润跌为负值,则意味着四季度科沃斯已经跌破盈亏线,出现了实际上的营业亏损。

同时,2023年科沃斯营业收入155亿,同比仅增长1.16%。也就是说,过去一年,科沃斯的整体营收增长几乎停滞。而科沃斯曾经的标签之一,是「高成长性」。

很可惜,持续2年的疲态之后,科沃斯的脚最终踩在了危险边缘。

和巅峰时刻相比,科沃斯股价已经蒸发超过80%。在国内清洁电器疯狂互卷、华山论剑的时候,昔日被称为「扫地茅」的科沃斯,好像被困住了。

「扫地茅」的至暗时刻

尽管科沃斯已经在1月底发布了业绩预减公告,但这些数据真真切切出现在年报里时,还是实打实拂了科沃斯「扫地茅」的体面。

2023年,科沃斯营收155亿元,同比增长1.16%;归母净利润6.12亿元,同比下降63.96%,直接回到了2020年的利润水平;归母扣非净利润4.84亿元,同比下降70%——营收增长停滞,利润大幅下滑,这就是科沃斯的2023年。

由于追觅及云鲸等公司尚未上市,我们暂且只和另一家清洁电器上市公司石头科技做个对比。

根据石头科技2023年报,公司实现营收86.54亿元,同比增长30.55%;归母净利润20.51亿元,同比增长73.32%;归母扣非净利润18.26亿元,同比增长52.46%。

计算下来,不考虑投资理财等非经常性损益,2023年科沃斯用1.8倍于石头科技的营收,创造了不足石头科技27%的营业利润。

另一方面,科沃斯2023年销售费用53亿元,销售费用率为34%;石头科技销售费用18亿元,销售费用率为20.8%。但对应的,2023年科沃斯和石头科技营收同比增长速度分别为1.16%和30.55%。

数据是最残酷的。在过去一年里,谁的经营效率和盈利能力更为乐观,看起来一目了然。

EPS方面,科沃斯2023年基本每股收益为1.08,石头科技为15.66。

对科沃斯来说,这份似乎哪个维度的数据都不尽如人意的财报,无疑在揭示一个事实——这家曾经被视为高成长性行业龙头的公司,正在经历至暗时刻。

在此之前,国泰君安、开源证券等机构均下调了对科沃斯三年内的盈利预期。国泰君安将2023—2025 年EPS从1.39/2.26/2.96 元下调至1.08/1.88/2.34 元;开源证券从2.61/3.03/3.48元下调至1.48/2.13/2.67 元。

好的方面是,作为第二增长曲线的添可贡献了2023年总收入的46.90%。双品牌策略未来有可能给科沃斯带来更多的故事空间,以及风险分散的能力。

科沃斯做错了什么?

在财报中,科沃斯将2023年失利的原因归纳为3点:第一,国内消费市场整体复苏乏力,行业竞争加剧;第二,公司在扫地机器人中低价格段布局有所缺失;第三,新业务领域投入增加,压低整体利润表现。

科沃斯没有提到的是,在产品策略上,除了中低价格段布局的缺失,科沃斯2023年高端产品的上市节奏同样出现了大问题。

很典型的是,2023年5月,搭载仿生机械臂技术的追觅X20系列上市,赶上了618这个重要节点。到8月时,追觅已经发布了仿生机械臂2.0升级版的X30系列,科沃斯的旗舰新品X2系列才终于对外发布。

这就导致,在入门级和高端产品两个重要市场上,科沃斯的节奏都处于落后状态。

产品策略上的失误,让科沃斯不得不在营销上花大力气补课。从2020年—2023年,科沃斯的销售费用率一路走高,分别为21.58%、24.74%、30%和34%。但落后就要挨打,2023年科沃斯的营收增长几乎停滞。

从第三方公布的数据来看,科沃斯2023年在市场份额方面同样承压,并且这一趋势延续到了2024年Q1。

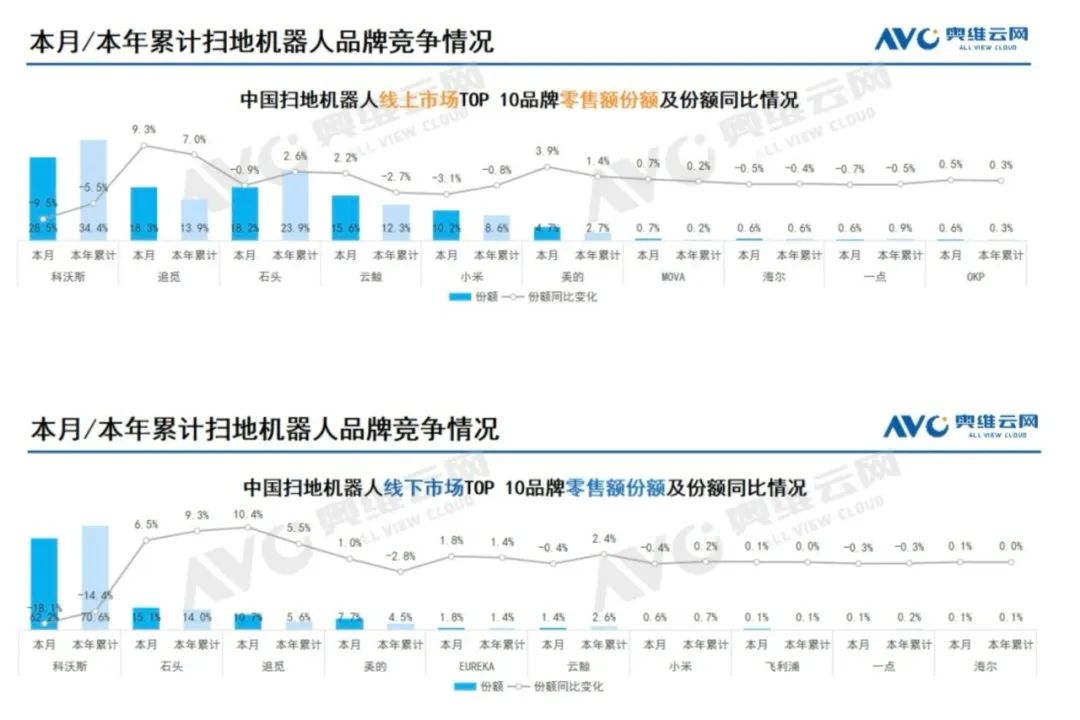

根据奥维云网数据,扫地机器人2023年线上销售额市占率分别为科沃斯34.4%,石头科技23.9%,追觅13.9%,同比变化-5.5/2.6/7pct;线下销售额市占率分别为科沃斯70.6%,石头科技14%,追觅5.6%,同比变化-14.4/9.3/5.5pct。

科沃斯的份额下滑趋势在今年甚至更加明显。1-2月,科沃斯扫地机器人线上销售额市占率分别为26.9%和21.6%,同比变化-10.6/-17.2pct;线下销售额市占率分别为60.9%和49.6%,同比变化-25.7/-36.9pct。

没错,科沃斯仍然是市场占有率第一的龙头,但王座的根基似乎逐渐开始摇晃。

添可洗地机的情况要好一些。奥维云网数据显示,2023年洗地机线上销售额市占率分别为添可47.9%,追觅17.2%,同比变化-8.5/4.6pct;线下销售额市占率分别为添可59.7%,美的14%,追觅4.1%,同比变化0.7/-1.3/4.1pct。

今年1-2月,添可洗地机线上销售额市占率分别为44.5%和44.8%,同比变化-6.6/-3.5pct;线下销售额市占率分别为56.7%和51.3%,同比变化1.2/-2.1pct。

显然,尽管科沃斯2023年把销售费用率进一步提高到了34%,但市场份额仍然在不断被竞品所蚕食。这也验证了,对清洁电器行业来说,性价比和创新性的重要性。即使品牌想要砸钱买市场,消费者依然会用脚投票。

科沃斯在财报中表示“坦诚检讨战略不足”,并提出已经“为2024年规划和储备了完善的扫地机器人产品矩阵,力争满足全球各主要市场不同价格段消费者的多样化需求”,对此我们可以观下后效。

「科技考拉」之前的文章《新贵陷阱|追觅、徕芬们的「SKG警示录」》中总结过,清洁电器行业展现出的趋势是规模增速和市场均价的「双杀」。以洗地机为例,从2022年2月到2024年3月,洗地机的线上市场行业均价从2688元降至2044元。

均价下行甚至价格战,必然会对利润造成压力,这是科沃斯未来几年都要面对的挑战。好的地方是,大家开始卷性价比之后,科沃斯的优势其实是明确的。

浙商证券认为,科沃斯有多家子公司进行塑胶材料、电机、电池、激光雷达等领域布局,并投资了地平线,对供应链的掌控能力较强,同时科沃斯的市场份额足够形成规模优势,实现整合和议价能力。在降本这件事上,科沃斯有产业链优势。

科沃斯在财报中也提到,“正在积极推动降本举措,围绕用户显性价值定义产品功能组合,强调平台、模块和零组件复用,打造更具成本竞争力的产品组合”。

海外市场是科沃斯2023年最亮眼的部分,科沃斯和添可海外收入分别同比增长20.1%和40.5%。

但接下来,科沃斯可能需要更激进一些。2023年,石头科技的海外收入已经几乎追平境内收入,追觅方面宣称海外业务年内同比增长120%,科沃斯和添可海外收入则占各自收入比重的38.8%和42.1%。

不论从哪个角度看,科沃斯身后都不乏「追求者」,以石头科技和追觅为代表的竞品咬得很紧。

对科沃斯来说,今年是非常关键的一年。它需要向市场展示,2023年的至暗时刻之后,下一步是触底反弹回归高成长性,还是走向更幽深的黑暗丛林。

评论