文|天下财道 杨帆

最近换人速度颇似“走马灯”,这家基金公司怎么了?

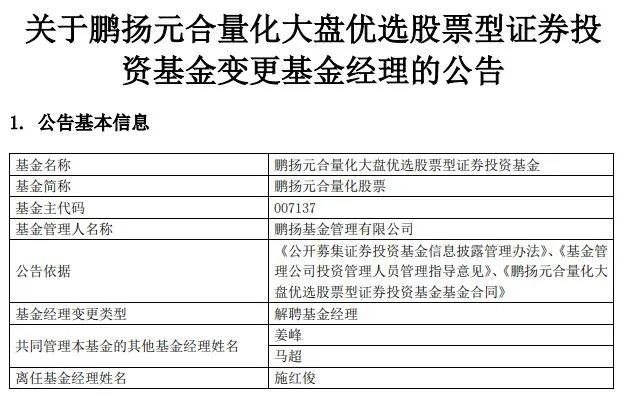

4月25日,鹏扬基金又撤换一名基金经理。公司发布公告称,施红俊因工作需要,不再担任鹏扬元合量化大盘优选基金经理。

考虑到从4月18日算起,在一周之内,鹏扬基金已经撤换了旗下7只基金(A、C份额分开计算,下同)的5名基金经理。

这个密集程度显然有些不同寻常。

(来源:天天基金网)

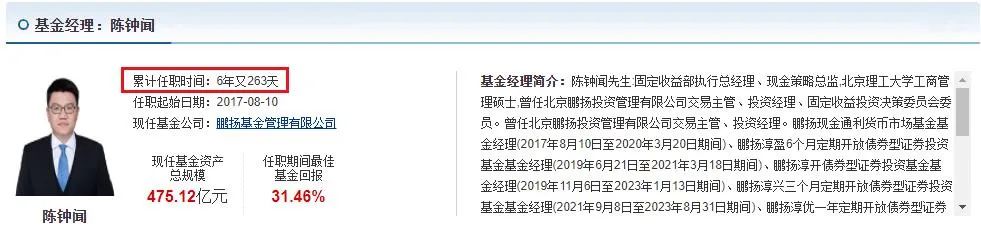

(来源:天天基金网)

鹏扬基金这是要有什么大动作吗?这家基金公司到底表现怎么样呢?

老将不堪重负

7只换将的基金对应的是5名基金经理,包括离任3人和增聘2人。

除了施红俊,另外两名离任基金经理分别是焦翠和陈钟闻。

增聘的2人分别是马超和王凯。

七只基金人事变动简表

(来源:公司公告)

这一系列人事变动涉及最多的是施红俊和他管理的基金。

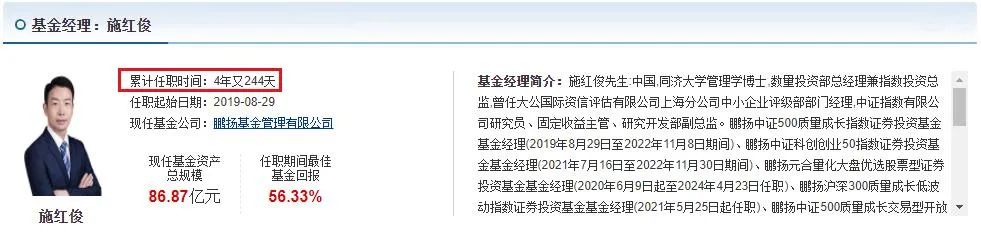

天天基金网显示,施红俊现任数量投资部总经理兼指数投资总监,累计任职时间近5年,算得上是一员老将。

施红俊掌管的基金虽然总体业绩尚可,但其中也有像北证50成份指数、中证数字经济主题ETF这样排名垫底的产品。

(来源:天天基金网)

比起施红俊,陈钟闻和焦翠的资历更老,任职时间都超过6年。

陈钟闻现任固定收益部执行总经理、现金策略总监,他掌管的都是固收产品,以债券型基金为主。

焦翠管理的产品包括债券型和混合型基金,但后者多数是偏债型产品。

相比3员老将,马超任职时间不到两年,期间最佳回报只有0.81%,王凯任职时间更是只有11天,完全是新兵蛋子。

值得注意的是,尽管鹏扬基金旗下有25名基金经理,但以上3员老将共掌管着67只产品,资产规模合计达785亿元,占鹏扬基金总规模的72%。

由此可见,鹏扬基金对3员老将的倚重程度,此次集中换将也可以理解为是为老将们集中减负。

但从另一个角度来说,鹏扬基金也迫切需要抓紧培养后备力量。

结构失衡难改

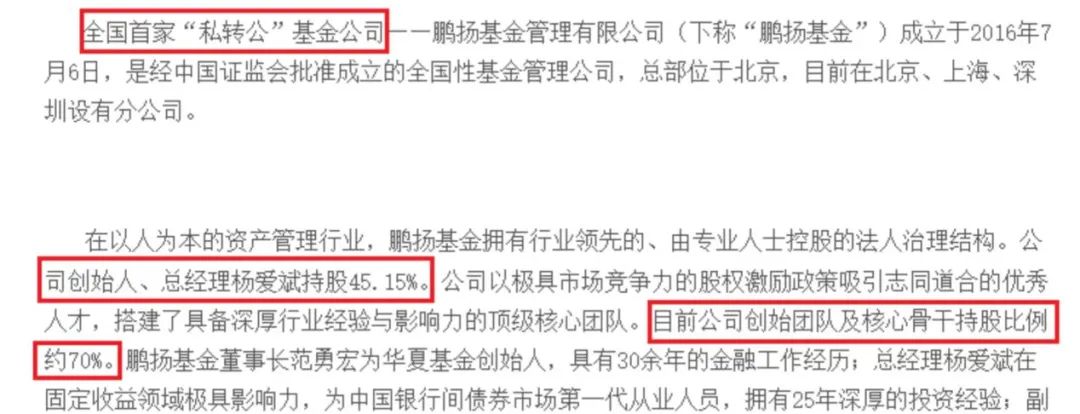

鹏扬基金全称是鹏扬基金管理有限公司,成立于2016年。

与绝大多数公募基金不同的是,鹏扬基金是全国首家“私转公”基金公司,公司的股权结构也颇不寻常。

目前,鹏扬基金创始人、总经理杨爱斌持股45.15%,创始团队及核心骨干持股比例约70%。

这与那些背靠券商、银行等金融机构的公募基金公司有着鲜明差别。

(来源:公司官网)

自2019年以来,鹏扬基金在管理规模上总体保持上升趋势,看起来相当不错。

(来源:天天基金网)

但是,细究之下就会发现,公司规模主要依赖固收业务,在1088亿的总规模中,固收产品接近919亿元,占比超过84%。其中债券型超过799亿元,占比73%;货币型产品近120亿元,占比11%。

并且,目前固收规模还在持续增长中,占比还有进一步增加的趋势。

相比之下,权益规模不仅较小,而且还在不断缩水中。

以混合型产品为例,其规模高峰在2021年底,大约为363亿元,目前已减少至不足134亿元,两年多的时间就缩水63%。

(来源:天天基金网)

有业内人士向《天下财道》表示,基金公司固收产品占比较高的原因通常是,中小型基金公司在资金吸引力、渠道资源、投研能力上可能相对不足,发力固收类产品可以让它们在有限的资源条件下尽可能扩大规模,降本增效。

但是,这显然并不符合目前的政策导向。

正是在鹏扬基金规模开始明显攀升的2019年,监管层就特别强调过发展权益类基金的重要性。

日前发布的新“国九条”,再次明确要求“大力发展权益类公募基金,大幅提升权益类基金占比”。

不过看上去,鹏扬基金似乎并没有把管理层的要求当回事。今后,鹏扬基金是否会有所改观呢?目前看尚难有答案,因为公司的权益类产品表现的确不怎么样。

权益业绩不佳

鹏扬基金这种明显侧重固收产品的特征,不仅体现在规模上,也体现在产品业绩上。

在公司旗下总共171只基金中,有43只基金成立以来收益为负值,基本都是权益产品。其中更有16只成立以来亏损超过30%。

以目前排名垫底的鹏扬数字经济先锋混合为例,该基金成立于2021年9月,两年多来业绩近乎“腰斩”。

这就怪不得投资者在基金吧中吐槽了。

鹏扬数字经济先锋混合起了个好听的名字,目前的基金经理是赵世宏和施红俊,在基金招募说明书中,股票投资方向明确为数字经济。

数字经济本是这两年资本市场的风口之一,奇怪的是,该基金的中长期业绩表现却并不理想。

(来源:天天基金网)

在鹏扬数字经济先锋混合2023年年报和一季报中,基金经理用大量篇幅回顾国内外经济形势,看上去说得“头头是道”,却没有回答投资者最关心的有关基金操作得失的反思。

再来看鹏扬基金的创始人、总经理,同样也是基金经理的杨爱斌。

杨爱斌掌管的都是固收产品,领导擅长此类业务,也可从另一个角度看出,为什么在鹏扬基金权益类产品比较边缘化。

固收产品业绩本应为正值,但也许是平时的管理工作有些繁重,杨爱斌掌管的固收基金近一年业绩却大多为负值,而且各个周期的业绩排名大多明显偏后。

(来源:天天基金网)

更令人无语的是,就在一个月前,杨爱斌旗下债券型基金还曾“踩坑”双汇发展。

3月27日,双汇发展因为发布的2023年财报很不理想,导致股价大跌。

(来源:新浪财经)

而彼时杨爱斌旗下的7只债券型基金都持有双汇发展。

总体上看,鹏扬基金用不到8年时间,规模能做到千亿左右,在200余家基金公司中排在中上游,也是不容易。

不过,前述业内人士向《天下财道》表示,如果基金公司不能改变规模过于偏重固收业务的问题,可能会面临风险相对集中、投资策略单一的挑战,在多变的市场环境中缺乏适应性和灵活性。而且,固收产品的同质化竞争较为激烈,如果公司无法提供具有竞争力的固收产品,还可能会面临市场份额流失的考验。

鹏扬基金“跛脚”前行能走多远?公司能否尽快弥补权益投资短板?年轻的基金经理能尽快挑起大梁吗?一切都还有待时间的检验。

评论