文|涌流商业

Tims咖啡+贝果套餐售价在19.9-35元,4月下旬一个周二的早9:00-10:00,北京北部一家Tims卖出了41杯咖啡、29份贝果和小食,绝大部分经由20多位外卖员送达顾客。

类似的工作日早餐时段,这家咖啡店的销售额通常在3500-4500元左右,占全天销售额8000-9000元的近一半。

这里也供应午餐,但在周围豌杂面、小炒肉的香味中,贝果的吸引力不算出众。

这家非商业区的小店,在休息日的生意更好,全天可以卖到1万多元。

它是Tims天好咖啡全国900多家门店中较新的一家。2018年,Tims开始在中国大举扩张,努力站稳脚跟的过程并不容易。

根据4月18日晚公布的业绩,Tims天好中国2023年营收15.76亿元,同比增长了55.9%,但全年净亏损8.7亿元(2022年亏损7.4亿元)。

按照上一季度企业EBITDA亏损估算,这家忙碌的小店每个月为公司带来-2.78万元。

即便有所预期,2024年初,咖啡店生意遇到的困难还是超出想象。

比Tims规模大20倍的瑞幸,造假风波后重整旗鼓,2023年一季度门店运营利润达到6.78亿元,但2024年一季度运营利润再次为负,-6510.7万元,利润率从25.2%降至7.0%。

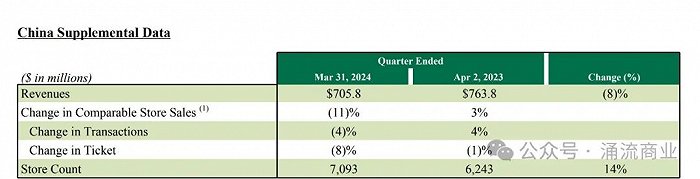

行业“优等生”星巴克,从来不愿意下场参与价格战,在截至3月31日的2024财年第二季度,中国市场门店数从去年同期的6243家增长至7093家,但收入从7.638亿美元下滑8%至7.058亿美元,同店销售额下滑11%。

寒冷的天气、低迷的需求、9.9元价格战、大费周章的开店又关店,这些波折在咖啡店的经营数据、股价上有了具象化体现:

这一年里,Tims中国经营者TH international股价从5美元跌至1美元,瑞幸股价一度冲上38美元、又回落到20美元。星巴克公布上述业绩后,次日股价跌去15.88%,触及近两年最低价。

咖啡店“近亲”茶饮店的遭遇也一言难尽:奈雪的茶一年失去七成市值身家,直营为主的奈雪在2023年下半年策略大转向,决定新一年以开辟加盟店为主。

星巴克同店销售下滑

“优等生”星巴克中国遭遇了一次不及格。

4月30日,星巴克公布2024财年第二季度数据,其中,中国市场门店数从去年同期的6243家增长至7093家,而收入从7.638亿美元下降至7.058亿美元;同店销售额下滑11%,原因是交易量下滑4%、平均客单价下滑8%。

星巴克中国以一己之力,把整个国际业务部的同店销售额拉低了6%。管理层介绍,国际业务除中国市场外,日本、亚太、拉丁美洲、加勒比地区等的收入都在增长。

星巴克在美国本土和中国分别拥有1.66万家和7093家门店,两国门店合计占全球总数的61%。美国星巴克情况也不佳:北美和美国同店销售额下降3%,原因是交易量下降7%,但稍好的一点是,平均客单价增长了4%。

中美两大咖啡市场的疲软,让星巴克同店销售额近三年来首次下降,公司不得不在4月30日下调了年度业绩指引。加之二季度利润未能达到预期,星巴克股价在夜盘交易中即大跌11.63%至78.20美元,创下52周新低。次日交易中,股价继续下跌至74.44美元。

星巴克首席执行官Laxman Narasimhan正式上任一年,他检讨公司表现:“在充满挑战的环境中,本季度的业绩并没有反映出我们的品牌力、能力或未来的机遇。它没有达到我们的预期,但我们了解摆在面前的挑战和机遇。”

星巴克对中国市场期望很高,并相应地大笔投注,业绩会上,CFO Rachel Ruggeri承认,这里市场复苏速度继续慢于预期。

对于异常表现,星巴克管理层将至归因于偶尔光临的顾客群(occasional customer)客流量下降,尤其是下午和晚上;价格战正酣,提供低价饮品的咖啡店、茶饮店撼动了市场,而星巴克依旧无意参与其中。

Narasimhan说:“中国整个咖啡和茶饮领域,我们看到的是正在发生激烈的价格竞争。我们选择不参与其中。我们是一个优质品牌,已经建立了超过25年的业务,拥有巨大的竞争优势,有很棒的合作伙伴……你所看到的是激烈的竞争,特别是在茶饮领域,它与咖啡重叠。”

“对我们来说,重点是高端市场,我们在中国的发展空间很大。我的意思是,人均(年度咖啡)饮用杯数仍然是13杯,而日本为280杯,美国为380杯。随着时间的推移,中国消费者开始消费,你会意识到我们的业务是健康的。”

对于2024财年,星巴克预计收入增长将为低个位数,低于此前预测的7%-10%。公司把全球和美国同店销售增长从之前预测的4%-6%修正为低个位数或持平;中国同店销售额将下降个位数,低于此前预期的个位数增长。

Narasimhan还同步更新了成本缩减计划:预计未来四年将节省40亿美元的供应链成本,比此前提出的三年30亿美元力度更大。

而中国市场,星巴克选择继续“下乡”,CFO Rachel Ruggeri说:“有关新店增长指引,特别是与中国相关的指引,确实是深思熟虑的决定。我们采取了能够增加门店数量的措施,在低线城市和新乡镇开业,在那里我们看到了更强劲的回报。总的来说,回报相当有吸引力,在那些低线城市和新乡镇的回报甚至更强。”

瑞幸与价格战

让星巴克高管头疼的价格战,始作俑者之一是瑞幸。

2023年春,库迪咖啡推出9.9元促销活动,一直被它“贴身”跟随的瑞幸应战,每周推出9.9元单品;4月,库迪一度将促销价拉低至8.8元。6月,瑞幸宣布每周9.9元的促销常态化。

2023年夏秋,几乎所有咖啡、奶茶都卷入其中,包括星巴克也上架了19.9元的限时优惠。

价格战的代价体现在了财报上。2023年第四季度,瑞幸旗下自营门店的营业利润率为13.5%,而2022年同期为21.6%,主要是由于公司产品平均售价的下降,销售产品数量增加带来的规模经济效益抵消来部分下滑。

2024年一季度,寒冷天气的咖啡淡季中,促销低调了许多,经营数据的压力仍在。

4月30日业绩公布后,瑞幸CFO安静解析数据:集团层面,2024年第一季度整体经营亏损为6,510万元,相当于营业利润率为-1%,与去年同期15.3%的正增长形成鲜明对比。

第一季度净利润率为-1.3%,去年同期为12.7%,盈利能力的重大转变主要归因于产品的平均售价下降。

从门店层面来看,本季度自营门店的门店层面利润率为7%,去年同期为25.2%。

第一季度,瑞幸经营现金流出净额为2.644亿元,而2023年同期的经营现金流入净额为11亿元。

2017年至2020年期间,瑞幸咖啡一直处于亏损状态。2020年,因为销售额造假,瑞幸被股东提起集体诉讼、收到巨额罚单、被踢出纳斯达克。之后,郭谨一领导的瑞幸逆袭,借其商业模式、持续的产品创新和规模优势,规模和收入上超过了星巴克中国,实现了盈利。

而现在,低迷的需求与价格战,让瑞幸退后一步。

业绩会上,郭谨一解释利润问题:

“一季度利润有所回落,既受到客观因素的影响,也是主动调整的结果。客观方面,一季度受冬季寒潮及较大的温度波动,导致客群出行受到影响。同时中国咖啡行业正处在高速增长的战略机遇期,行业竞争也日益激烈。”

“面对机遇与竞争,公司将市场占有率作为公司发展的核心目标,调整了开店节奏,通过迅速拓店,进一步拉开了我们和竞争对手的距离……随着气温上升,整体杯量有所改善,但二季度业务依然面临诸多挑战。”

截至2024年一季度末,瑞幸全球门店数量达到18,590家,其中包括12,199家自营店和6,391家合作店。郭谨一表态要践行“稳健及可持续”的开店策略,在加密高线城市门店数量的同时,通过联营模式加速拓展下沉市场。

瑞幸走进小镇,由联营模式和殷实的钱包支持:截至3月31日,公司财务储备(包括现金及等价物等)约为24亿元。这是中国咖啡市场的后来者尚不具备的,比如Tims咖啡。

Tims盼摆脱亏损

Tims天好中国是投资公司Cartesian Capital、腾讯、物美和Tim Hortons的母公司Restaurant Brands International(QSR)联合成立的合资企业。公司2018年在中国开了第一家Tims咖啡,开始大举扩张。

按照最初的计划,Tims中国要在2023年底实现1000家店的目标,2026年底实现3000家。

现实是:到2023年12月31日,Tims天好咖啡和Popeyes炸鸡餐厅数达到912家,其中自营门店629家,加盟店283家。Popeyes餐厅是该公司在2023年2月新启动的项目,2023年年内开设了10家。

财报显示,Tims第四季度新开门店149家,单季度拓店数量创上市以来新高。但门店数目不是终极目标,有效率的赚到钱才是。

公司第四季度营收3.91亿元,同比增长29.8%。第四季度自营门店层面经调整后EBITDA(息税折旧及摊销前利润)为1590万,同比增长23.9%。这被视为本季度亮点,但如果以629家自营门店计算,如上文提及一家每日流水在8000-10000余元的咖啡店,一个月的利润为8426元。

更为关键的指标,第四季度调整后企业EBITDA亏损为5250万元,EBITDA利润率为-13.4%;2022年同期这一指标为-5470万元、-18.1%。

同样以公司自营的629家门店计算,相当于每家店每个月亏损2.78万元。

对于亏损,在业绩会后电话的会议上,Tims天好中国CEO卢永臣做出明确许诺:现在公司的重点是提高盈利能力,以期在2024年晚些时候实现企业EBITDA收支平衡。

“我们刚刚庆祝了进入中国五周年和Tim Hortons品牌成立60周年等重要里程碑;随着庆祝活动结束,我们会更加关注未来,特别是推动快速、有资本效率的增长。”

实现经营性现金流自给自足,实现企业EBITDA盈亏平衡,意味着2024年年底前,管理层要把门店每月“失血”的2.78万元找回来。

盈亏平衡迫不及待,因为资金上已捉襟见肘。

2024年3月,公司与股东Cartesian Capital签订了2000万美元的融资协议。而截止到2023年底的财务数据来看,公司流动负债近2亿元、流动资产约6500万元,经营现金流净额持续为负值;2000万美元能支持多久是个问题。

以自有资金开自营新店显然不是好主意,Tims中国已经转向:第四季度Tims中国新开门店149家,其中加盟店109家,成为门店拓展的核心力量。

CEO卢永臣安抚投资者:“我们预计很快就能实现企业EBITDA盈亏平衡。我们转向利用特许经营商开店的有效方式,很快就会产生运营现金流。我们预计今年将通过与中石化易捷等战略合作伙伴开设约500家加盟店,而且刚刚向个体单位加盟商开放,已经收到了超过2,500份申请。”

2023年四季度,公司新开了109家特许经营店,特许经营店总数从2022年年底的70家,增加到2023年年底的283家;第四季度特许经营和特许权使用费为1,610万元,占总收入的4.1%,2022年第四季度占比为3.4%。

实现激进的开店目标,特许经营是最有效的方式,而更长远的未来,它们带来的收入远低于自营门店,则是另一重问题。

评论