文 | 独角金融 姚悦

编辑| 付影

“退休元老”被追罚,再揭中原证券(A股:601375.SH;H股:中州证券01375.HK)股票质押业务“旧疮”。

近日,因涉“五宗罪”,中原证券被河南证监局一次性开出8张罚单。而且,这次河南证监局是“逐一追责到人”。因此,其中7张罚单都是直接给到个人,就连在中原证券任职近20年、现已退休的前副总经理也收到一张,其任期分管的则是股票质押业务。

图源:证监会官网

日前,有中原证券人士对投资者表示,上述罚单目前不影响公司正常经营。

中原证券的股票质押业务也再度受到关注,其曾连续“踩雷”5家企业,至今仍在“追债” 。

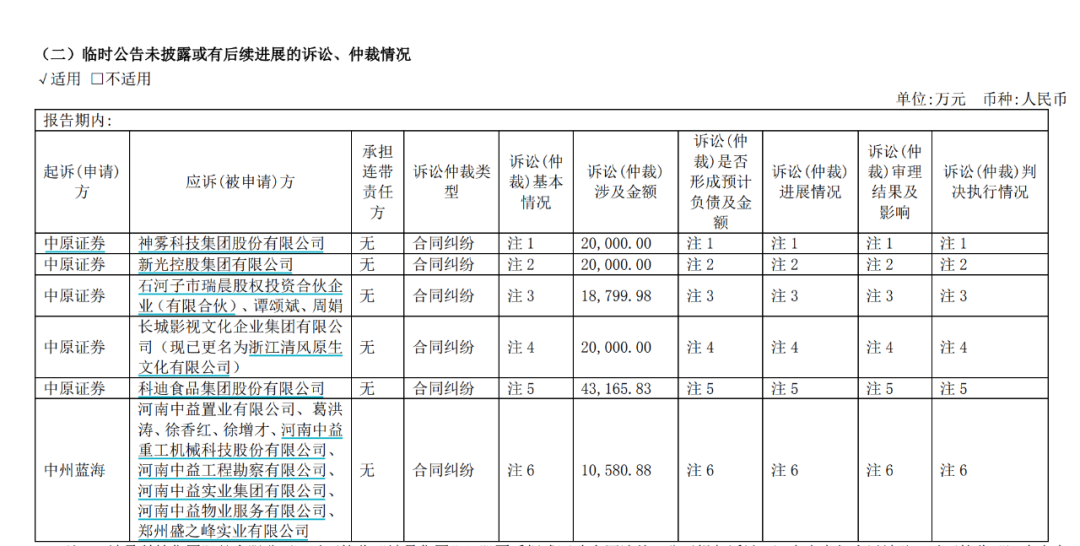

据2023年报显示,中原证券所涉6起“悬而未决”的诉讼中,有5起都是关于股票质押式回购合同违约,累计涉案12.2亿元。中原证券的这些“债主们”也是各有来头,包括昔日知名乳业巨头科迪集团、前浙江女首富的新光控股、以及“影视借壳第一股”长城影视等。

1、3张罚单涉股票质押,“退休元老”也被追罚

监管“不留死角”,中原证券“退休元老”也没能“漏网”。

4月24日,河南证监局一次性对中原证券开出8张行政监管措施决定书,涉及的5大违规情形有两个明确指向了具体业务,其中之一就是股票质押业务。

图源:证监会官网

监管决定书显示,经查,中原证券在开展股票质押业务时,风险管理不审慎、内控管理不到位。而且,作为承销商,中原证券还通过股票质押业务向参与认购债券的投资者提供财务资助。

值得一提的是,由于此次河南证监局逐一对所涉违规业务的当事人进行追责,从分管业务高管到部门负责人、参与决策人员均在其中。因此,中原证券已经退休的前副总经理朱建民,因时任分管股票质押业务,此次也被开出一张罚单。

朱建民称得上是中原证券的“元老级人物”,其自2002年11月中原证券注册成立起就加入公司,历任公司总裁办主任、经纪业务总部总经理及总裁助理,自2007年8月起担任中原证券副总经理,还一度在2021年6月9日至2022年4月29日期间,代任总裁职务11个月。

2023年4月4日,朱建民到退休年龄主动请辞,退休前职务为常务副总经理。据中原证券公告,退休后朱建民不再担任公司任何职务。

据此次对朱建民的监管决定书显示,中原证券在开展股票质押业务时,风险管理不审慎、内控管理不到位,朱建民作为时任分管该业务的高管,被实施出具警示函的监管措施。

图源:证监会官网

除了朱建民,时任中原证券股票质押业务项目申报分支机构负责人的赵振旭,也同样被实施出具警示函的监管措施。

2、12亿“踩雷”5股,“追债”5年结果如何?

随着“退休元老”被追罚,中原证券股票质押业务也再度受到关注。

中原证券2023年报披露的6起诉讼中,有5起都是关于股票质押式回购合同违约,累计涉案12.2亿元。而这5起诉讼从2019年开始,就年年被“挂”在年报中。

图源:中原证券2023年报

5年了,中原证券的“追债”情况怎么样了?

其中,与科迪集团的诉讼案件金额最大,为4.32亿元。

该事件都要追溯到8年前。2015年,科迪集团将持有控股子公司科迪乳业(已退市)6498万股股票质押给中原证券,获得3亿元融资款(2017年7月26日,科迪集团还款9499.17万元);随后2016年,科迪集团又将持有科迪乳业3762万股股票质押给中原证券,同时中原证券向科迪集团融出1亿资金。

然而,科迪乳业的股价没能坚挺,中原证券由此受到牵连。2018年1月31日,科迪乳业股价低于双方约定的平仓线,同时科迪集团也没有采取履约保障措施,导致双方的第一次股权质押合作违约;2018年2月1日,相同剧情再次上演,科迪乳业的股价再次低于双方约定的平仓线,科迪集团同样没有按照约定采取履约保障措施,导致双方签订的第二次协议也出现了违约。

此后,中原证券向法院提起诉讼,要求科迪集团偿还公司本金、利息及违约金共计4.32亿元;同时公司要求有权享有质押的1.03亿股科迪乳业股票的优先受偿权。

该案件最初进展并不太顺利,但从科迪集团破产重整推进开始,出现转机。

2022年4月22日,科迪集团及其关联方合并重整计划被批准。当年7月,中原证券收到科迪集团破产管理人支付的共计2472.74万元,这笔钱是优先债权部分现金清偿及普通债权现金清偿。

2023年3月3日,科迪集团再将2710.59万股股票过户至中原证券名下;当年6月,中原证券还收到科迪集团破产管理人支付的847.06万元,是优先债权部分现金清偿金额。

截至2023年底,科迪集团仍处于重整计划执行程序中。

此外,中原证券与神雾集团、新光控股、长城影视的诉讼案件,涉案金额均为2亿元。

经法院裁定,神雾集团将当时持有的神雾节能(000820.SZ)股票1980万股作价1884.96万元“抵债”。2020年该案被裁定终结执行,此后就没有更新进展。

经法院裁定,长城影视文化企业集团有限公司(现已更名为浙江清风原生文化有限公司)将长城影视持有的当时*ST长城(已退市)5040万股作价7154.28万元“抵债”,并裁定该案终结执行。后中原证券又请求追加了多个执行人,该请求于2021年获得法院支持。目前,该案一直处于执行阶段,并无新进展。

新光控股赔偿中原证券2亿元的判决已经生效,新光控股处于破产重整程序中,但该案件也无更新进展。

最后,与瑞晨投资的诉讼案件,涉案金额1.88亿元。中原证券已先后收到对银禧科技(300221.SZ)股票拍卖款1.89亿元,执行回款666.25万元。目前,该案仍在执行过程中。

香颂资本董事沈萌表示,股票质押业务属于券商为客户提供融资,而这类融资因为风险较不确定、所以利率较高,是券商的一项重要收入来源。

“股票质押的风险是股票价格的市场波动,一旦价格走低,客户又无法补充质押,就可能会被强制平仓,而在强制平仓的过程中,股价可能继续下跌,给券商带来不仅利息上的损失、甚至可能危及本金。”沈萌表示。“市场波动幅度大,造成质押业务的纠纷增多。”

针对中原证券频繁“踩雷”,一位投行资深人士就曾对“财联社”指出,多家上市公司出现爆雷,也是券商的内控能力的一次次质检。“雷太多,踩到很正常,这是真金白银的提醒。”

3、2023营收净利双增,4条业务线营收下降

中原证券成立于2002年,2014年6月以“中州证券”之名登陆港交所,2017年1月登陆A股,成为全国第8家实现A+H两地上市的券商。

与其他区域性中小券商一样,中原证券存在着业务同质化严重的问题。一直以来,公司经纪业务等依赖行情的业务收入占比高。

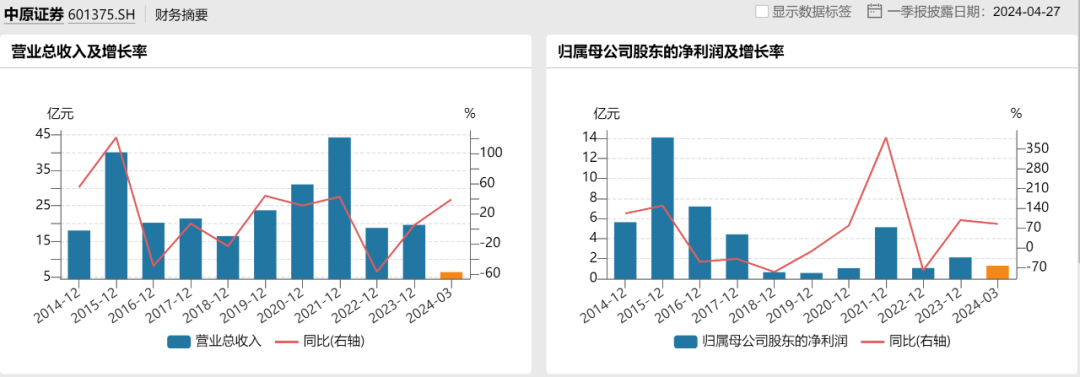

自上市以来,中原证券营收、净利润的额度和增速均存在较大波动。近三年来看,2021至2023年,中原证券营收分别为44.21亿元、18.81亿元、19.68亿元;分别同比增长42.46%、-57.45%、4.62%;归母净利润分别为5.13亿元、1.07亿元、2.12亿元;分别同比增长392.04%、-79.23%、98.54%。

图源:Wind金融终端

2023年来看,业绩是有较大回升,但各业务条线呈现明显的"冰火两重天"。

4大条线业务均出现营收下降,经纪业务、投资银行业务、信用业务、投资管理业务,营收分别下降9.02%、67.59%、7.93%、102.4%。其中,经纪业务、信用业务还是中原证券的营收主力,2023年二者营收占比分别为29.8%、31.81%。

作为信用业务重要板块的股票质押回购业务,其余额规模同比减少38.21%,为9.04亿元;利息收入为0.48亿元,同比减少36.99%。"这个主要和股市情况有关。"针对股票质押业务情况,有中原证券人士对投资者表示。

自营业务和期货业务成为拉动中整体业绩的两大"发动机",中原证券对应营收分别为5.52亿元,4.09亿元,分别同比增长79.22%、93.09%。

二级市场方面,截至4月30日,中原证券收报3.78元/股,下跌1.56%,总市值142亿元。较2017年3月28日的高点12.64元/股,已经下跌70%,市值缩水超过200亿元。

在A股上市的48家券商中,以2023年三季报数据来看,总资产方面,中原证券以525.97亿元排名36位;营业总收入方面,中原证券以14.77亿元排名42位;净利润方面,中原证券以2.08亿元排名43位。

值得一提的是,2024年一季度,中原证券也实现了营收和净利润双增,分别增长38.93%,85.53%。

中原证券接下来的业绩是否能持续增长?券商马太效应之下又能否突围?欢迎留言评论。

评论