文|独角金融 郑理

投资、并购就像婚姻,幸福的婚姻都类似,不幸的婚姻各种“狗血”、一地鸡毛。

9年前,互联网金融浪潮席卷大江南北,彼时,一家电器巨头看上了互金业务,2015年和2019年,通过两次收购从5位交易对手手中将一家互金公司股权全部收入囊中。时隔6年后,因与交易对手存在股权转让纠纷,二者开始反目。

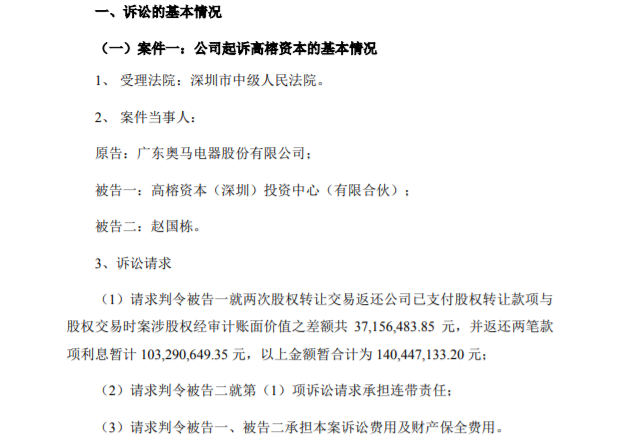

2月21日,奥马电器公告称,因股权转让纠纷,向深圳市中级法院起诉高榕资本(深圳)投资中心(有限合伙)(下称“高榕资本”),请求判令高榕资本返还公司已支付的案涉股权转让款项与股权交易时案涉股权经审计账面价值差额共计3715.65万元,并返还两笔款项利息1.03亿元,合计金额约1.4亿元,目前法院已受理此案。

图源:公告

这并不是两家公司首次发生纠纷。在此之前,奥马电器收到了深圳市南山区法院的《应诉通知书》,高榕资本因股权转让纠纷起诉奥马电器,请求判令奥马电器支付剩余股权转让款及利息5504.85万。

根据《大众证券报》从奥马电器证券部工作人员处证实,此案为2019年涉及中融金(全称为”中融金(北京)科技有限公司“)股权转让事项的纠纷。

奥马电器曾通过2次交易收购中融金股权,第一次收购51%股份,奥马电器支付了6.12亿元,其中在高榕资本手中收购了2.55%的股份;第二次奥马电器支付7.84亿收购了中融金49%股份,从高榕资本手中收购了2.45%股份。如果上述人员证实的此案为2019年股权转让款无误,意味着第二次交易存在纠纷,导致高榕资本起诉奥马电器。

不过,被高榕资本起诉后,奥马电器通过重新审计后才发现,当年股权转让款项多支付了逾3700万,就有了最新的起诉高榕资本事件出现。

成立10年来,高榕资本将触角从互金、O2O延伸到消费、从医疗健康到AI人工智能领域都有高榕资本的身影,成立的9只基金投资也都有着鲜明的时代特征,即在基金投资期间,抓住了当时的投资风口,但基于时代的原因,在互金领域的投资没能取得超级的回报。当然,也有捕获到几个明星项目,比如主导或参股了拼多多、美团等,收获了丰厚回报。

1、从资本宠儿到烫手“山芋”

该案还要追溯到2015年和2017年,奥马电器合计以近14亿元的总价,从赵国栋、高榕资本、杨鹏等5位交易对手手中收购互金公司中融金100%股权。

收购中融金时,该公司主要从事银行互联网金融平台技术开发,旗下有自营互联网借贷平台,开展移动互联网金融营销业务,赵国栋亦是中融金股东之一。

中融金高价卖给奥马电器时,互金行业正处于高速发展时期。2016年、2017年,中融金的净利润分别为1.46亿元和2.6亿元。

中融金自营P2P平台“好贷宝”,还通过全资子公司钱包融通运营网贷平台“钱包金融”,通过福州钱包好车电子商务有限公司运营车贷平台“钱包好车”。

从奥马电器披露的财报看,彼时的中融金不负所托。2015和2016年,奥马电器的净利润增速重两位数增长,分别为31.45%和14.16%,净利润分别实现6271万元和1.46亿元。

但好景不长,2018年6月中旬,互金行业危机爆发,中融金实现短暂盈利后便出现巨亏,甚至拖累公司业绩。

2018年,中融金亏损6.6亿元,对收购中融金形成的5.47亿元商誉,奥马电器全额计提了资产减值损失,甚至拖累公司业绩,当年奥马电器亏损19亿。2019年前三季度,中融金继续亏损7700多万元。两次收购之初,奥马电器与中融金的股东签署了对赌协议。赵国栋等三人承诺,在2015年至2019年,中融金的净利润分别不低于6200万元、1.4亿元、2.4亿元、2.9亿元。其中2015年至2017年,中融金完成了业绩承诺,此后业绩承诺不达标。

2019年,奥马电器宣布,截至2019年9月30日,中融金账面价值为2.58亿元,评估值为-4.51亿元,拟以2元价格出售中融金100%股权,接盘的是奥马电器时任控股股东、实控人、董事长赵国栋及其实际控制的企业权益宝,其中90%股权将转给赵国栋,10%的股权转给权益宝。

不过,后面的交易很快遭到了监管层的质疑。深交所曾在《问询函》中指出,公司出售中融金的价格大幅低于收购价格,要求公司董事会自查前期收购过程中尽职调查的充分性,以及是否充分履行勤勉尽责义务。

对此,奥马电器表示,交易价格公允,不损害公司及股东利益。第二次收购中融金股权时,奥马电器采取分批支付方式,先支付四成,即3.14亿元,剩余部分分年度在审计机构出具《业绩补偿专项审计报告》后支付。根据奥马电器对《问询函》的回复,截至2019年12月,公司仅支付股权转让款3.14亿元,应补偿金额与未付的股权转让款、已获得的转让价款及已补偿金额抵消后,赵国栋等三名业绩承诺方合计待偿还金额为2.95亿元,其中涉及赵国栋的待偿还金额为1.95亿元。

奥马电器聘请的律师事务所认为,高榕资本在案涉股权转让过程中涉嫌侵害上市公司及中小股东利益,因此公司不应支付剩余股权转让款,且有权要求高榕资本返还已支付金额与股权实际价值之间的差额款项。

对于此次股权纠纷涉及的具体金额的界定,奥马电器上述人士对《大众证券报》表示,这是经过律师和法院方面相关诉讼最后得到的一个金额。

目前,上述案件均未开庭。

毕业于清华大学的张震,在大学期间获得了工学和法学双学士以及管理学硕士三个学位,后续又四进清华,加入清华五道口金融EMBA2016秋季班。2013年的移动互联网创业浪潮来临之时,张震离开IDG资本,与来自IDG的老同事高翔、岳斌创办高榕资本。

高榕资本以从事风险投资和私募股权为主,投资领域多元,涵盖了互金、电商零售、医疗健康、文化娱乐、人工智能等,投资阶段以早期和成长期为主。

成立后的2014年6月,高榕资本设立了第一只基金——高榕资本(深圳)投资中心(有限合伙),2014年9月开始运作。该基金成立时,正值互联网金融发展火热时期,累计投资的35个项目规模约3.2亿元,高榕资本也是在第一只基金成立后开始投资中融金。

2015年,中融金被P2P平台钱包金服全部收购。该只基金投资的项目主要以互金、O2O领域为主,投资的互金平台包括芥末金融、好贷宝、爱钱进、聚财猫、普惠金融投资的O2O平台包括小区无忧、点到、趣运动等。

此外,该基金投资的项目有2个实现IPO,包括普惠财富和乐心医疗,其中普惠财富已经退市,乐心医疗投资金额回报近8000万。另有4个实现和回购,累计有17个项目实现退出。

不过,第一只基金投资的项目基本死亡的有16个,占比约45%。整体来看,高榕对互金的青睐恰好迎着风口而动,但风口往往意味着风险的存在。当然,作为刚刚入行的投资机构,或许都要交一笔这样的学费。

2、投资金额超百亿,热衷人工智能、电商、医疗健康

做“中国的创始人基金”,是成立10年的高榕资本从诞生之日起的定位。

高榕的出资人,除了慈善基金、大学捐赠基金、母基金、家族办公室等全球一流的机构投资者外,还包括数十位来自头部互联网公司的创业家们,腾讯、百度、淘宝、小米、美团、大众点评、360、京东等企业的创始人或核心高管,都是高榕资本的重要出资人。

成立之初,三个合伙人私下设想的是:10年募到10亿美金,结果他们用三分之一不到的时间,超额60%完成了这个目标。

公开信息显示,截至目前,高榕资本共发生投资事件454起,投资超过300家企业,已有近20家高榕资本投资的公司成功IPO,知名投资案例有拼多多(NASDAQ:PDD)、美团(3690.HK)、华米科技(NYSE:HMI)、水滴、BOSS直聘(2076.HK)、蘑菇街、乐心医疗(300562.SZ)等。因为这些成功投资,初出茅庐的高榕资本声名鹊起,被业内视为“互联网猎手”。

在高榕资本首次投资时,上述公司多数处于早期发展阶段。高榕资本并非“短线交易”的投机主义者。

据创投数据服务商IT桔子数据显示,高榕投资事件走进下一轮比例为63.08%。从投资轮次及金额看,在企业种子轮、天使轮融资中,高榕资本共投资了83家企业,投资金额总计11亿元;对22家企业参与过A轮融资,投资金额约84亿元;B轮投资92家企业,投资金额76亿元;C轮及以后投资45家,投资金额约60亿元;此外,对14家企业进行过战略投资,投资金额约5亿元。

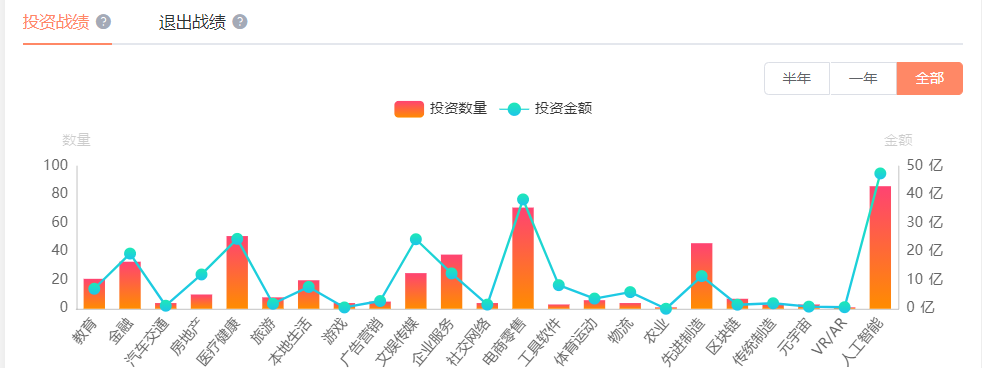

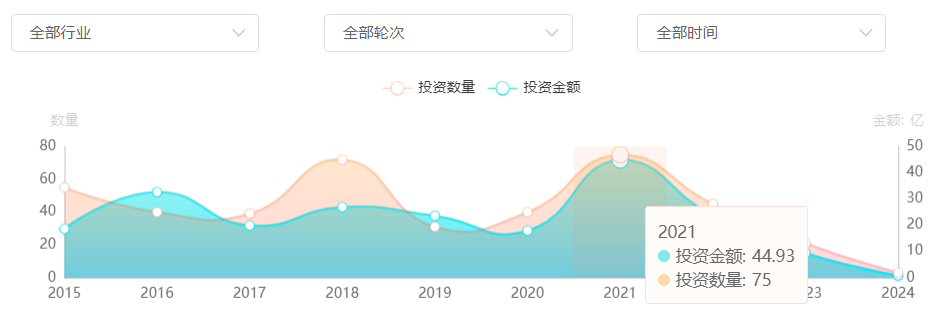

图源:IT桔子

在年份分布上,高榕资本2021年投资次数最多,为75起;其次是2018年,为72起;2015年55起;其余时间投资数量均低于50起,值得注意的是,2021年投资数量达到顶峰后,连续两年投资事件已经持续下降,2023年仅有21起投资事件。

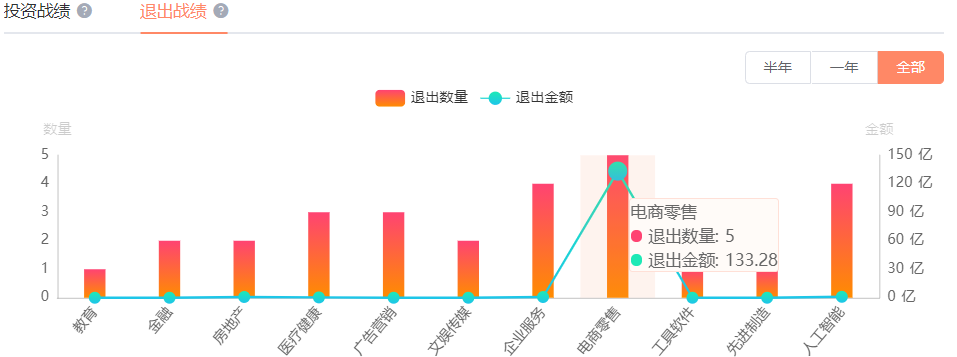

从投资赛道看,高榕资本在人工智能领域投资金额最高,达47.48亿元,投资数量86次;其次是电商零售,投资金额超过38.36亿元,投资数量71次;对医疗健康领域投资数量总计51次,投资金额24.52亿元。在高榕资本的28起退出事件中,电商零售领域发生5起,退出金额达133.28亿元,退出动作主要发生在2018年;其次,在人工智能领域出现4次退出,退出金额1亿元,此外,在医疗健康领域有过3次退出事件,退出金额3400万元。

图源:IT桔子

在完美日记、叮咚买菜、巨子生物等至少10家登陆资本市场的企业背后,都有着高榕资本的身影,且收获颇丰。

2021年6月29日,叮咚买菜在纽交所挂牌上市。自成立以来,叮咚买菜已获得包括高榕资本、老虎环球基金、达晨财智、红杉中国、琥珀资本、今日资本、CMC资本、鸥翎投资、启明创投软银等数十家知名机构的投资。

早期,叮咚买菜融资并不顺利,创始人兼CEO梁昌霖一度联系过150家投资机构都没有下文,直到高榕资本的钱进账。

其中,2018年5月叮咚买菜的Pre-A轮数千万融资中,高榕资本就投资了叮咚买菜,是叮咚买菜最早的机构投资人,也是早期两轮融资的独家投资方,并持续参与了后续多轮融资。

高榕资本合伙人韩锐表示,叮咚买菜是高榕资本“按图索骥”投资方法论的典型——2017年底,高榕团队开始系统性地思考生鲜渠道的未来应该是什么样子。

在决定投资时,高榕资本始终看重创始人的两点特质——敢于在重要不紧急的事上投入,能够抵得住诱惑。

2022年11月4日,“胶原蛋白第一股”巨子生物(2367.HK)在港交所主板上市。上市当日,早盘一度涨超16%,最终以9.88%收盘,全日成交额2.02亿港元,上市当日总市值达264.8亿港元。

2022年1月,巨子生物完成了成立22年来第一轮、也是IPO前唯一一轮融资,金额高达6.3亿美元。投资方汇集高瓴、君联资本、鼎晖投资、高榕资本等十几家一线机构。巨子生物上市后,一众明星投资机构也陆续退出。

3、拼多多“坚定”的支持者,投资回报至少133亿元

在高榕资本以往投资事件中,最精彩的一笔投资莫过于拼多多在A轮融资前,张震在一次火锅饭局中,不到15分钟的时间给出了拼多多6000万美元估值,后来也因此缔造出高榕资本巨额回报神话。

真正令高榕封神的一笔投资,是拼多多的B轮融资,此时正卡在拼好货向拼多多转型,但经历过去几年的鏖战,中国投资人逐渐对电商和O2O产生怀疑,也是融资最艰难的时刻,就在多数基金打退堂鼓时,张震又一次投入。

根据公开信息,自2015年领投拼多多A轮融资开始,高榕已伴随拼多多成长多年,拼多多的A、B轮次融资均由高榕资本领投,在B+轮和C轮融资中,高榕也持续跟投,上市前持股10.1%,累计投资金额约1亿美元。按照2018年上市时的股价计算,高榕的账面收益21亿美元。

有投资人曾对36氪旗下新媒体“暗涌Waves”表示,拼多多的B轮事实上分为两次:其中第一次是黄峥自己和最紧密的投资人出的“救命钱”,这其中就包括高榕的一笔。

拼多多上市后,张震曾在一次访谈中回忆,2015年投资拼多多的时候,它的产品还没上线。张震与黄峥相识十几年,“我知道他的从业经验,看到他理解的东西是很多人没有理解的。”

高榕资本也是拼多多上市前除腾讯之外的第二大财务投资人。

上市后高榕少量减持拼多多股票。截至2022年2月28日,拼多多创始人黄峥持股27.9%,腾讯持股15.5%,拼多多合伙人集体持股7.3%,高榕资本持股6.6%。

截至2023年2月28日,拼多多创始人黄峥持股26.5%,腾讯持股14.7%,拼多多合伙人集体持股为7%。这一年中,高榕资本退出了拼多多主要股东行列,持股降至5%以下。

“暗涌Waves”曾发布的一项数据表明,截至2023年初,高榕从拼多多已退出部分保守估计大约在19-28亿美元之间,依然持有的4.9%价值约为50亿美元。“这也意味着,随着过去一年拼多多股价上涨,高榕无论怎样处置剩余的股份,高榕的整体回报保守估计都将超过70亿美元,且有机会接近甚至超过百亿美元”。

拼多多几乎缔造了互联网时代最后一波VC盛宴,是可以把高榕推进商业历史的案例,更是张震敏锐的洞察力与决策能力的经典案例。

昔日有着投资明星光环的高榕资本,也经历过"流血"又"流泪"的教训。

2016年9月,曾提供互联网体育视频和体育赛事直播方暴风体育的2.4亿A轮融资中,获得了来自高榕资本、光大浙通、金宝投资等投资机构的青睐。

为了给投资机构和自己谋取利益,暴风集团在上市后动作不断。虽然在国内多宗收购都以失败告终,但在海外市场上暴风集团一次收购曾交出了亮眼的“成绩单”。

2016年2月,暴风集团联手光大浸辉投资管理(上海)有限公司,共同设立了一只规模高达52.03亿元的产业并购基金,目标则是收购估值高达14亿美元的英国体育版权公司MP&Silva Holdings S.A(下称“MPS”)。

只不过在花费47亿元取得股权后,MPS公司在海外市场上被竞争对手击败后破产。暴风集团为此计提了1.9亿元的资产减值损失,而与其联手的光大浸辉则是直接“反水”,将暴风集团和冯鑫告上法庭,要求暴风承担因不履行回购义务而导致光大等投资人的部分损失6.88亿元及该等损失的迟延支付利息6330.66万元,合计为7.5亿元。

另一家企业是2014年诞生的知名互联网咖啡品牌“连咖啡”,2020年6月却被曝大规模关店,其中,北京地区16家店铺仅剩2家营业,深圳、广州各10余家门店中也都仅剩1家在营业,而这只是全国范围大规模关店的冰山一角。

连咖啡经历6轮融资,总额约4亿元,尤其是2019年4月2.06亿元的C轮融资,更是囊括了启明创投、高榕资本等一众豪华资方。面对突发事件,最受伤的除了创业者和消费者,莫过于那些投资者了。

任何行业都没有“常胜将军”,任何投资也都没有“不败战绩”,在行业新浪潮不断涌现的时代,投资机构对于赛道趋势的精准把握,始终考验着投资人和机构,高榕同样如此。而高榕资本最初对互金机构的一笔投资涉及5504万元的股权转让纠纷,接下来又能否打赢这场官司?评论区聊聊吧。

评论