文|异观财经 夜叉白雪

全球知名品牌星巴克正在经历 “至暗时刻”。

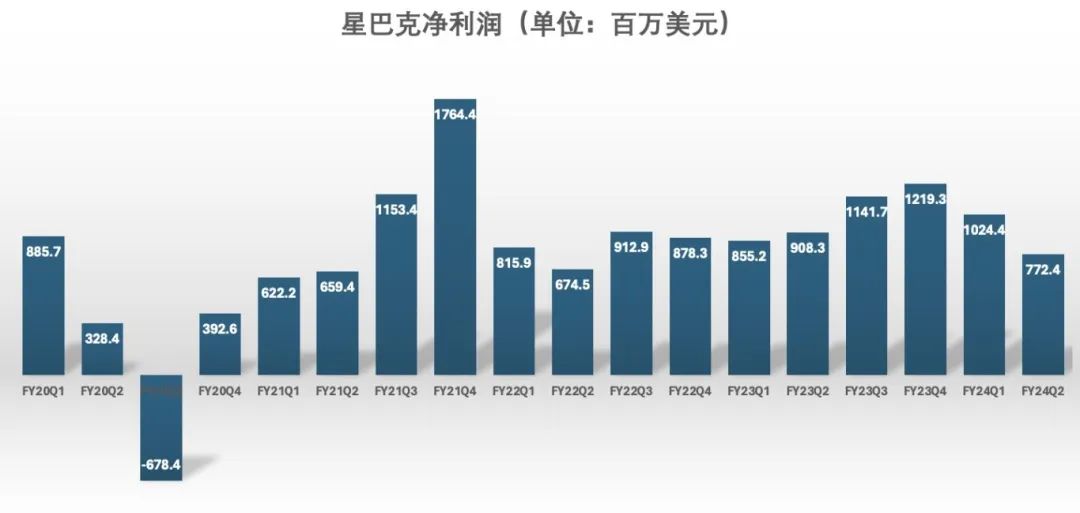

北京时间5月1日,星巴克披露了2024财年第二季度(2024年1月1日至3月31日)财务业绩报告。数据显示,星巴克2024财年第二季度的营业收入为85.6亿美元,同比下降2%,不及市场预期的91.3亿美元;净利润为7.72亿美元,同比下降14.96%;调整后每股收益为0.68美元,不及市场预期的0.79美元。

星巴克业绩“暴雷”导致股价暴跌,一度跌近18%!截至收盘,星巴克跌15.88%,股价报收74.44美元,总市值843.18亿美元,市值一夜蒸发了159.15亿美元,折合人民币约1150亿元。

星巴克业绩深陷“至暗时刻”,更有分析师指出,该季度星巴克公布的业绩,可能是迄今为止所有大公司中最糟糕的。随后,摩根大通、德意志银行等机构下调星巴克评级,星巴克不香了?

星巴克中国市场遭遇滑铁卢

星巴克收入主要来自三个业务分部:1)北美,包括美国和加拿大;2)国际,包括中国、日本、亚太区、欧洲、中东、非洲、拉美和加勒比地区;以及3)渠道开发分部。

星巴克CEO舒尔茨曾明确表示,2025年中国将超过美国成为星巴克最大市场。中国市场业绩表现对星巴克总体财报的影响是重大的。

首先,中国是星巴克全球第二大市场,中国市场表现直接影响国际业务分布业绩走向。

星巴克管理层介绍,在国际业务中,除中国市场外,日本、亚太、拉丁美洲、加勒比地区等的收入都在增长,这说明,星巴克在中国市场的表现,直接影响国际业务分布的业绩。

2024财年第二季度,包含中国市场在内的国际分布收入同比下滑5%至17.6亿美元,其中,中国市场贡献了7.1亿美元,同比下降8%,同店销售额同比骤降11%,而市场预期下降1.64%。中国市场业绩拉跨,直接导致国际分布总体业绩下滑。

其次,中国咖啡年均增速远超全球咖啡市场平均增速。

根据前瞻研究院发布的《2020-2025年中国咖啡行业市场需求与投资规划分析报告》,中国咖啡年均增速为15%,而全球咖啡市场平均增速仅为2%。

2023年底,根据Allegra Group旗下研究机构World Coffee Portal发布报告显示,中国品牌咖啡门店总数已接近5万家,成为全球拥有品牌咖啡门店最多的国家,中国品牌咖啡门店的数量增长了58%,而同期美国品牌咖啡门店的数量仅增长了4%。

最后,咖啡赛道竞争越来越卷,未来行业竞争呈现“茶咖互攻”趋势。

与欧美市场相比,中国咖啡市场呈现“咖啡奶茶化”趋势,茶饮、咖啡两个赛道的连锁品牌竞争逐渐“无边界”,茶咖互攻,除瑞幸、库迪等专注于咖啡的品牌以外,喜茶、奈雪的茶、蜜雪冰城等新式茶饮品牌也上线了咖啡品牌,加入咖啡赛道。据不完全统计,茶饮品牌的头部玩家们或多或少通过投资、并购、成立新品牌等方式介入到连锁咖啡行业。其中,蜜雪冰城是较早的玩家,其子品牌“幸运咖”。

2023年上半年,瑞幸咖啡门店数量首次超过星巴克。本季度,要星巴克中国市场收入下滑形成对比的是,瑞幸咖啡收入保持不错的增长。一季度,瑞幸咖啡总净收入62.781亿元,同比增长41.5%;第一季度门店数量净增2342家,门店总数达18590家,其中自营门店12199家,联营门店6391家。

截至2024年3月31日,星巴克全球门店规模达38951家。本季度内,星巴克中国新增门店118家至7093家。星巴克2024财年第二季度,中国市场收入同比下降8%,同店销售额下滑11%、交易量下滑4%、平均客单价下滑8%。

值得注意的是,星巴克已多次调整2024年增长预期。此前一季度财报低于市场预期,星巴克宣布下调2024财年全年营收指引,将将预计增长范围从10%—12%调整为7%—10%,本季度电话会议上,星巴克将全年营收增长预期下调至低个位数,并暗示调整后每股盈利可能持平。星巴克最初预计美国同店销售额将增长4%至6%,现在预计今年美国同店销量将持平至个位数。它还降低了对中国同店销售额和全球门店增长的预期。

该公司多次下调其业绩指引,这背后凸显出星巴克面临消费者不断撤退的严峻现实。

星巴克的首席财务官Rachel Ruggeri表示,1月比平常更冷的天气影响了整个行业的商店访问量,加上全球消费者更加节省以及中东冲突,这对季度业绩造成了影响。他表示,星巴克对第一季度的表现并不满意,该公司将更加集中注意力,且其前进道路非常清晰。他补充称,公司正试图通过专注于满足早上的需求来扭转颓势。星巴克希望提高产品供应量,缩短等待时间,包括更新一些饮料的生产方式。它正在研发新产品,以吸引下午的顾客,并在今年夏天推出类似波巴的饮料。

星巴克能否拿下国内下沉市场?

进一步在下沉市场,尤其是新的县级城市拓展新店是星巴克落实过中国战略的关键三要素之一,这也是星巴克中国维持业绩增长的方式。

财报数据显示,星巴克中国第二季度净新增门店118家,门店总数达7093家;新进入20个城市,覆盖近900个县级城市。此外,星巴克中国的下沉市场的活跃会员增速超过高线城市,销售增速更是达到了高线城市的两倍。

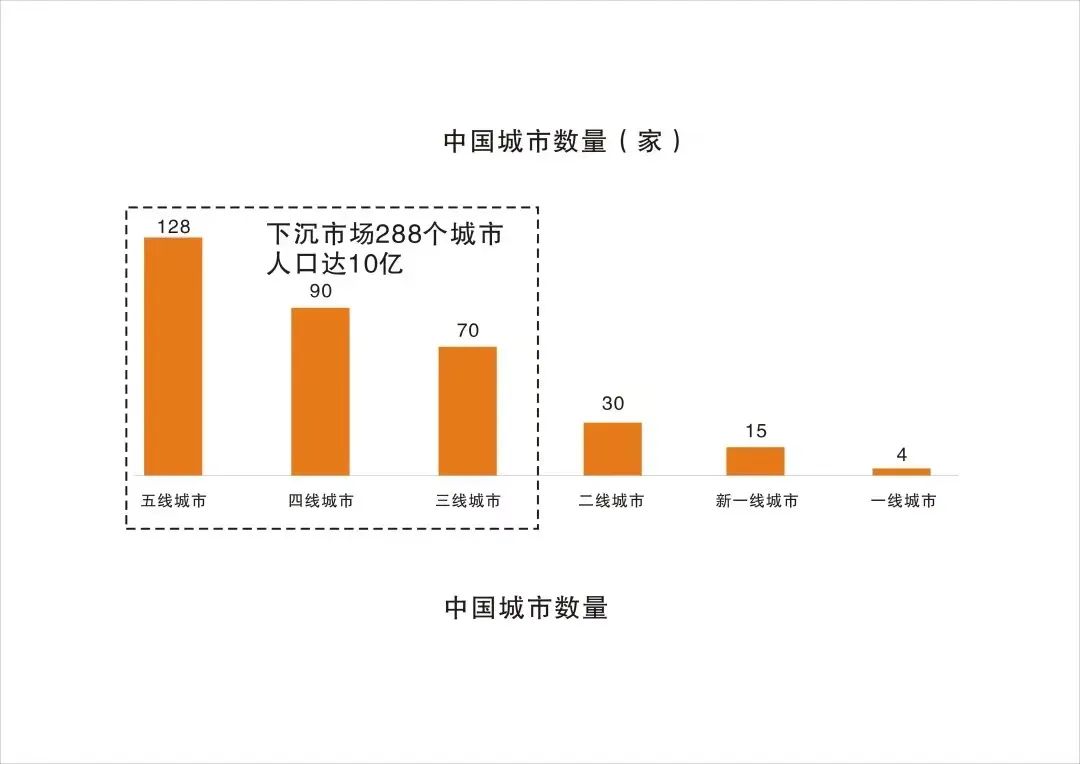

下沉市场如何定义?

300个地级市、2000个县城、40000个乡镇构成了下沉市场,其拥有10亿人口的绝对人口数量优势。随着政策扶持的倾斜、经济形势的变化、人口流向的调整,下沉市场拥有更多的消费活力。麦肯锡预测,到2030年,中国超过66%的个人消费增长将来自下沉市场,特别是县城。

相比一线城市,下沉市场消费用户虽然收入不高,但工作稳定,租房或买房的压力小,让他们更敢花钱。随着收入水平和消费能力不断提升,他们对生活水平和消费品质有了更高追求,并且开始具有更加多元化的消费观念。

随着城镇化进程的推进,下沉市场基础设施建设与互联网技术普及充分到位,高线与低线城市对于品牌的认知,品牌影响力覆盖的差距正在减小。再加上物流、供应链全国互联互通,品牌在下沉市场扩张的障碍进一步扫清。

目前,一、二线城市市场容量以及门店密度已经到了一个瓶颈,没有太多扩容空间;而另一面,下沉市场的开发程度比较低,品牌忠诚度尚未形成,并且商业租金、管理成本、人员成本相对比较低,拥有低成本优势。因此,进入下沉市场,也是各家连锁品牌势在必行的事。

星巴克进入中国已有25年,其在中国市场二十多年积累的运营经验,以及对中国消费者行为的洞察和理解,对于拓展下沉市场将起到一定的积极作用。

不过,下沉市场呈现明显的特点——有广度,无深度。这是一个地理面积和人口覆盖面足够广的市场,因此总量足够大,让人眼馋;但是,聚焦在单个的县、乡镇来看,其单体市场上用户的消费能力有限,不够深。

不同层级的城市消费有着较为明显的差异。美团数据显示,2022年一线城市餐饮到店人均消费为86元,三线城市为53元,一线城市高出三线城市62%。如果下沉市场的消费力不足以支撑一定规模的门店,品牌将很难在下沉过程中取得规模效应,这就要求品牌在下沉过程中降低进入成本、调整门店模型或改造供应链以适应新市场。

下沉市场用户追求高性价比,产品价格是影响下沉市场消费者的重要因素。2023年,瑞幸咖啡9.9和库迪咖啡8.8元之间的咖啡价格战,不仅有咖啡品牌跟进,例如幸运咖推出2杯9.9元活动,“9.9元”活动成了标配。

星巴克似乎无意参与对于瑞幸咖啡和库迪的价格大战。但星巴克也推出了各种优惠活动,如限定口味折扣、多杯折扣以及直播发放优惠券等,不少星巴克会员平均一杯咖啡支付的价格已从30元+,逐渐下滑至20元+,算是一种变相降价的行为。

星巴克中国董事长和CEO王静瑛解释称,客单价降低的主要原因在于星巴克中国为提升消费者购买频次而推出的个性化的优惠促销活动,“这使我们能够优化销售额和利润。”这意味着,“以价换量”已逐渐成为星巴克在中国市场的现实。

高端品牌的降价行为,也是对当今市场的无奈迁就。可预见的未来里,整个消费市场价格敏感的消费者会持续占据比较大的比例,生活中的不确定性持续存在,人们的消费意愿会明显降低,对性价比的追求占据上风。

评论