文|新莓daybreak 小辉

编辑|翟文婷

广告一直是互联网最经典,也最重要的业务之一。

当互联网大厂们依托自身优势——更多、更稳定的用户注意力——为品牌商家们许下稳定的增长未来时,也为自身构筑了稳健的增长和可能性。

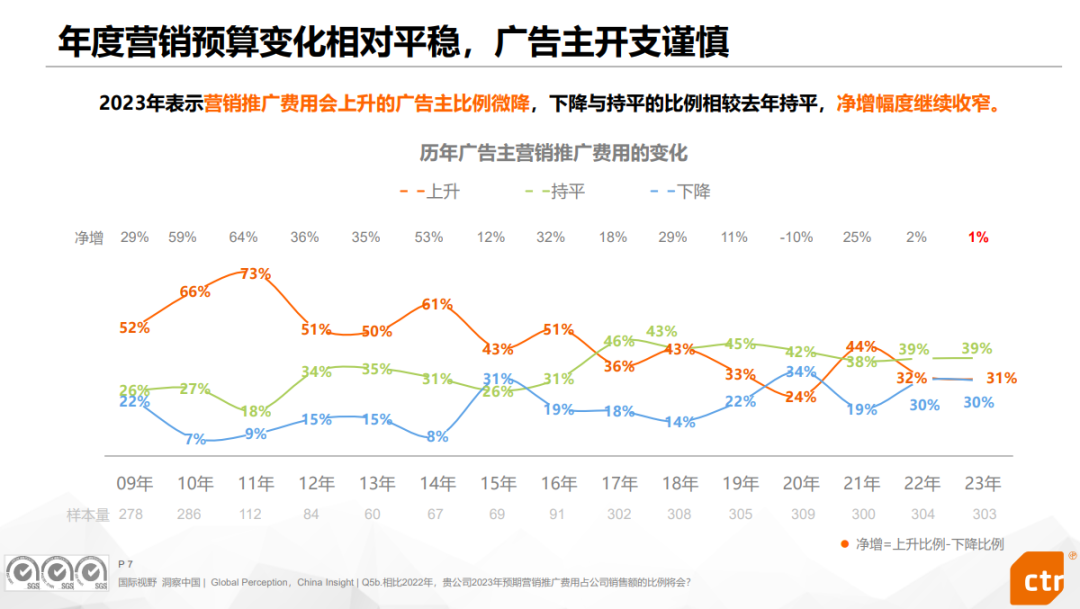

不过,据CTR《2023中国广告主营销趋势调查》,去年仅有31%的广告主表示会上调营销推广费用,也意味着近七成广告主会维持或减少广告投放。

历年广告主营销推广费用的变化

当广告主们的投放意愿、预算收缩时,他们希望每一笔投放都能看到实打实的销售回报——「效果广告」成为广告主的宠儿。

于是我们看到,2023年国内互联网公司广告营收榜单上,越贴近交易环节的电商广告营收体量越大、增速越快,阿里是前者的代表,后者的代表是电商全员模仿的低价王者拼多多,以及谋划「视频号+电商交易」的腾讯。

相比之下,传统认为更能承载广告的内容平台,广告营收显得有些惨淡。

作为短中长视频的代表,2023年度,快手、B站、爱奇艺分别以3.8亿日活、1亿日活及1亿订阅会员,拿下603.1亿元、64亿元和62亿元广告营收,分别为同期阿里3006亿广告收入的20%、2%和2%。

内容平台与电商平台的差距显而易见。是什么造成难以跨越的收入鸿沟?

快手:内循环能否撑起广告基本面

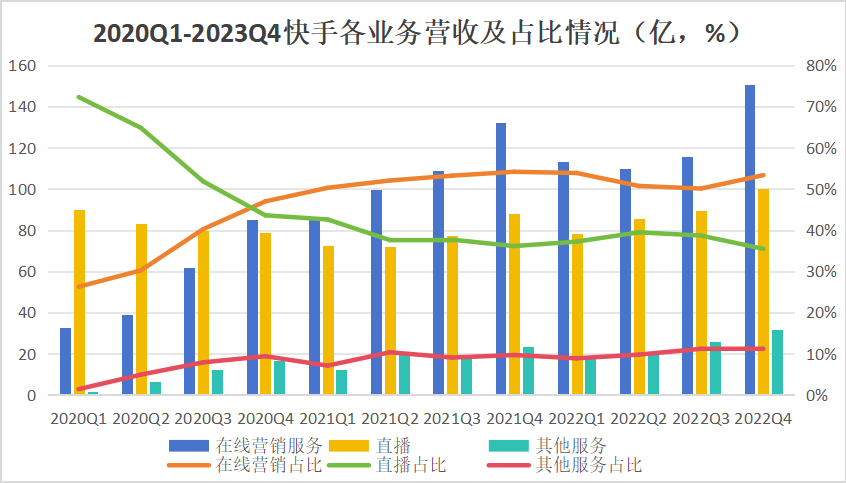

翻看快手过去16个季度财报,从2020年Q4起,「在线营销」成为绝对的主角,撑起了快手的半壁江山。

2020年Q1-2023年Q4快手各业务营收及占比情况 数据来源:choice

这个支撑效应在2023年Q4达到新高,同比增长20.6%、环比增长23.9%,182亿广告收入占总收入的55.9%。与之形成强烈反差的是,快手发家业务「直播」营收的缓慢坡爬和占比的稳定下滑。

2023年度,快手全年广告收入为603.04亿元,这是同期阿里广告收入的20%,拼多多的39%,腾讯的59%,美团的1.49倍。

如果不考虑抖音这个广告收割机,在已上市公司队列,快手的成绩不算差。这也帮助公司在2023年首次实现年度盈利64亿元。

在线营销,成为衡量快手发展状况的最核心指标。那到底是什么撑起了快手广告业务呢?

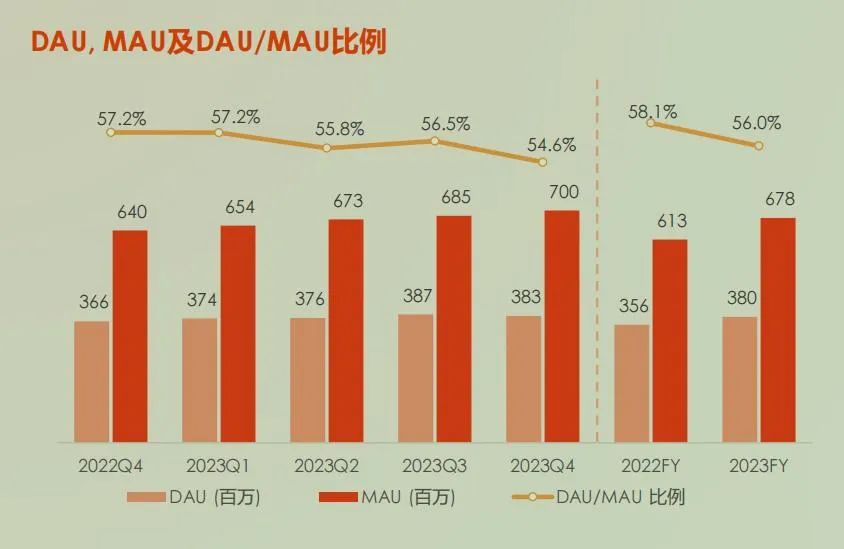

一是用户规模增长带动的品牌广告投放。2023年Q4快手DAU为3.83亿,同比增长4.5%,单DAU日均使用时长为124.5分钟;MAU首次破7亿,同比增长9.4%。

有庞大用户的地方就有广告主。不过,这些广告多为基于内容产生的全域品牌广告,比如快手短剧火热,2023年Q4付费短剧营销同比增加超过300%。

快手近两年DAU、MAU变化

快手近两年DAU、MAU变化

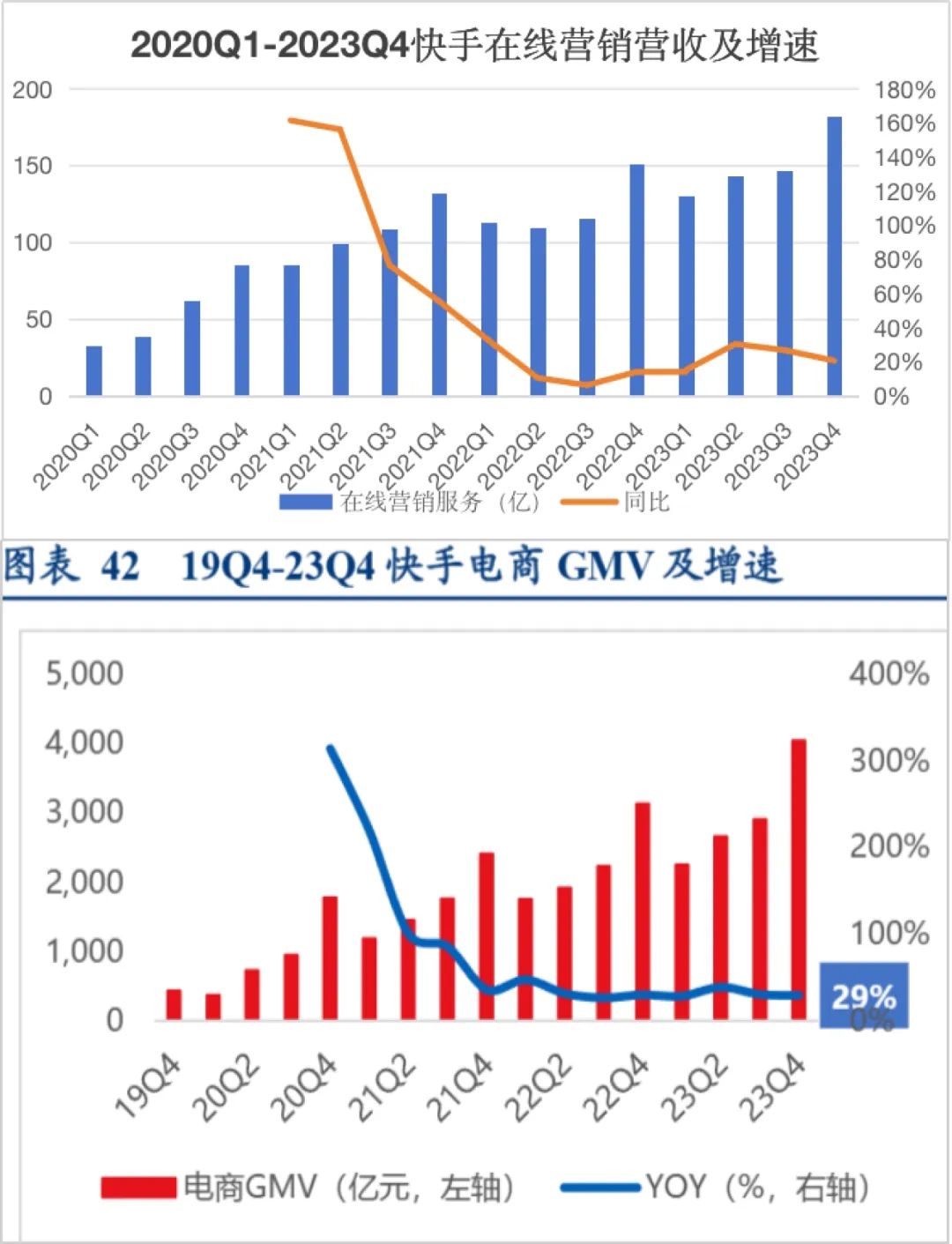

二是更多商家和客户把快手作为经营阵地,这就是快手广告业务发展的最大引擎「电商内循环」。

即快手平台的商家、主播为了获取更多曝光进行的广告投放,这意味着电商GMV和广告营收之间存在正比关系。

对此,有一些数据参考,对比2021至今快手电商GMV和广告营收状况,有两个鲜明特征:一是快手广告业务增长曲线与快手电商增速曲线走势保持一致;二是快手广告营收、电商GMV从Q1到Q4稳定增长,并以年为单位循环,因为年末往往是电商大促和消费旺季。

快手电商GMV和广告营收状况

对快手来说,在用户规模很难突破的前提下,保持广告收入增长的基础就是增加电商商家数量,并提高广告转化效率。

因为当快手电商能帮客户卖出更多货,实现实打实的增长时,就有更多商家入驻并给快手更多佣金和广告投放——这是一个滚雪球式的良性增长。

但相比抖音,快手的营销价值还有待被进一步认可。

这受限于平台属性,相比抖音,快手的流量分发效率明显更低。快手是算法分发+关系分发+基尼系数的复杂分发方式,是在做「去中心化」分发。

对平台流量的「宏观调控」,快手有一个不成文的规定:头部视频的流量,不能超过总流量的30%,要把70%的总流量,分配给腰部以下创作者。

此外,快手的特性是用户的强关注逻辑,更愿意相信主播而不是品牌,这既是优势也是劣势,对品牌不是很友好。2023年快手试图通过「川流计划」改善这一现状,帮助品牌导入那些被主播分销触达过的达人。

种种情况导致品牌普遍感觉在快手的投流成本偏高。如果综合考虑投放效率和精力分配问题,品牌很容易转投其他平台。

B站:何时走出商业化困境

作为中视频领域的王者,2023年B站的广告收入仅为快手的1/10,如果放在电商平台维度,可能仅仅是拼多多、京东一个月的广告收入规模。

但在广告主越来越看重的「效果广告」领域,刚开始催熟商业化的B站,也在努力对外展现自身的成长潜力。

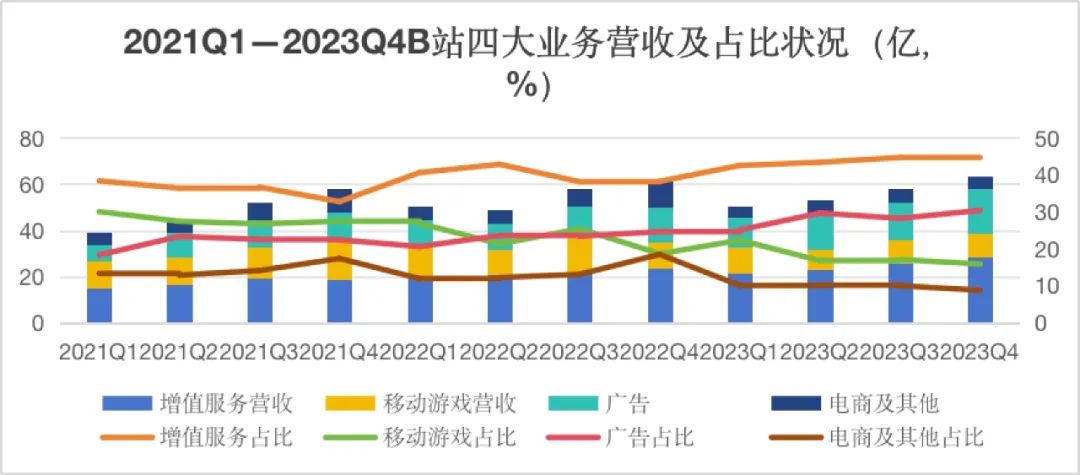

如果纵向分析B站的历史数据,2022年是B站广告业务的分水岭。从这一年开始,B站广告业务稳定增长,去年Q2以来,广告占比超过总收入的1/3,且持续上升。

2021Q1—2023Q4B站四大业务营收及占比状况 数据来源:Choice

2023年B站广告收入64亿元,同比增长27%,最大的驱动力在于效果广告,全年同比增加超50%。品牌广告和花火广告收入也实现了增长。

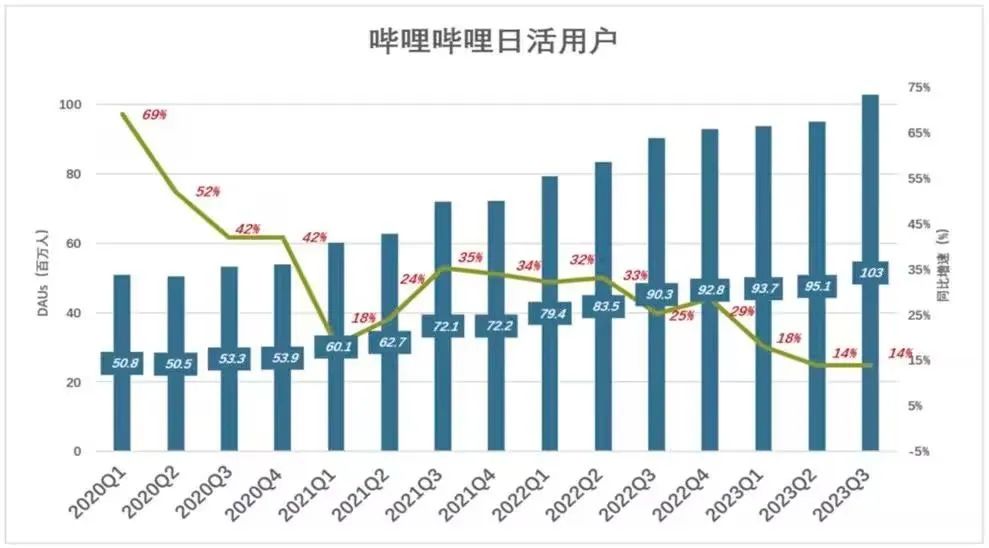

成立以来,B站依托内容构建了中国年轻一代高度聚焦的文化社区,社区在话题讨论、观点发酵传播等方面具备天然优势,用户黏性很强。但一直以来也存在悖论,B站商业化始终找不到感觉,甚至受到为爱发电用户的意志左右。

2021年B站亏损持续扩大到75.08亿元,这个巨额亏损,加上此后B站市值从高处不断滑落,互联网行业整体遭受逆风, 「B站也要考虑该如何活下去了。」

2022年Q2季度会上,B站发展战略从已实行三年的「生态驱动」战略变为「生态、商业双驱动」。这是很重要的分水岭。

但是B站商业化太受制于平台特性。

B站DAU增长趋势变化

如果翻看过去几年B站的几个出圈营销案例,发现几个共同因素:

投放主体为大品牌or大公司:比如联通、拼多多、蜜雪冰城、OPPO等,这意味着广告主财大气粗,投得起。拼多多在B站知识区,生活区等疯狂投放,意图培养用户消费心智。

此外,品牌与超级头部UP联合共创:乐歌选择投放的是何同学,且就一条视频,迅速出圈打爆。

这些投放行为虽然因为出圈的内容在用户心中产生好感,但大多是以锤子买卖,很难有后续效应。

这是B站的平台特性:极致卷内容,同时极致卷预算。大品牌以为自己是在B站建立用户心智,用户感受到更多的是,有人在砸钱。

此外,B站用户对商业化这件事,始终存在一种天然的抗拒。这也影响了平台的商业化设计思路。

理论上,内容平台对于用户和品牌应该是左右逢源,但B站是左右为难。

一个典型的例子是,在更贴近交易、帮广告主实现实际转化方面,B站采用更柔和的、不打扰用户观看节奏的「蓝链带货」——UP主在评论区置顶推广商品的链接,用户点击可跳转至淘宝、京东等电商平台。这可能一定程度上帮助品牌达成了投放效果。

2021Q1-2023Q4B站广告营收及增速 数据来源:Choice

为了给营销打样板,B站甚至年底策划晚会,以吸引广告主投放。元气森林就是B第一届跨年晚会的土豪赞助者。

此外,因为社区属性的缘故,导致UP也很难通过广告变现。

2023年4月,B站曾发生过一次UP主停更潮,其中一个原因就是UP主收益减少,收支难以平衡。

@一只姜茶茶 发布长文讲述B站变现难的原因:用户基数较小,广告投放的性价比低;用户普遍低龄,可支配收入有限,与品牌强种草的诉求不相符。假如B站的用户看到他们不认同的品牌打了广告,会在 UP 主的弹幕和评论区里直接拆台、掀桌子,说产品「不好用」、「建议别买」。这又影响品牌商投放的热情,造成恶性循环。

这是B站的特殊使命,不仅平台自身要赚钱,还要帮助UP主持续变现。否则会影响他们的创作热情,进一步对平台UGC内容来源产生威胁。

爱奇艺:广告依赖于爆款

快手的广告收入随电商发展水涨船高,B站凭借效果广告培育第二增长曲线,这都表明广告主越来越追效果广告,希望无限贴近交易、转化交易。

如果说大家刷快手、B站会直接产生种草、消费活动的话,爱奇艺作为专业长视频内容平台,实在不占优势。

用户打开爱奇艺有固定的场景和诉求:吃饭时、睡觉前以及周末放松,而且往往受原创剧集推动,奔着某个剧来的。

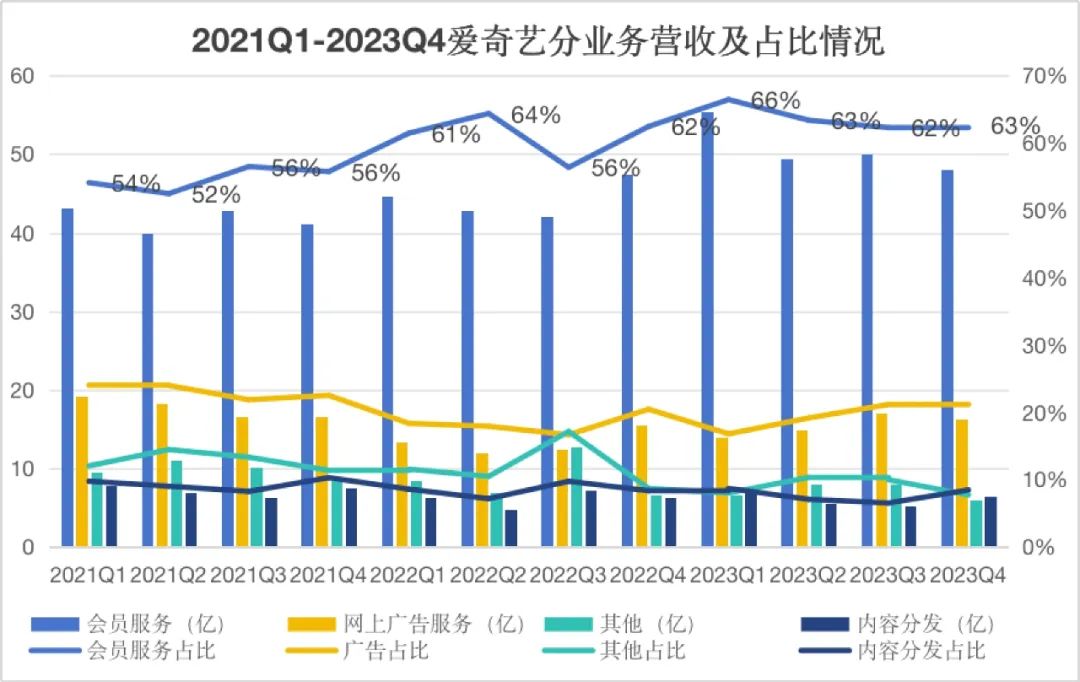

这就决定了爱奇艺赚钱的基本逻辑和基石是「内容-用户-商业化」。商业化以会员订阅为主,用户为原创剧集买单,爆剧越多,会员服务营收越多。

广告为辅,当大量用户聚集在平台时,广告主会随之而来。只不过受内容形式和用户心智影响,爱奇艺更多是品牌广告的聚集地。

2023年爱奇艺在线广告营收62.24亿元,4季度广告营收持平,这表明它不受购物节等大促影响,更多为品牌广告。

2021Q1-2023Q4爱奇艺分业务营收及占比情况 数据来源:Choice

数据进一步证实,2023Q4广告营收16.25亿元,其中品牌广告中内容定向广告——爱奇艺根据性别、地域、时间等不同元素,为广告主定制广告内容并精准投放——占比超过50%,《宁安如梦》《一念关山》等头部剧综受广告主青睐。

总结一下,就是爱奇艺离交易环节太远,很难从广告主最中意的「效果广告」中分一杯羹。品牌广告也极度依赖「原创内容」,因为这是会员服务、广告等所有业务的起点。

不过,品牌广告也有增长的空间,奈飞去年的表现或许可以给爱奇艺指一些方向。

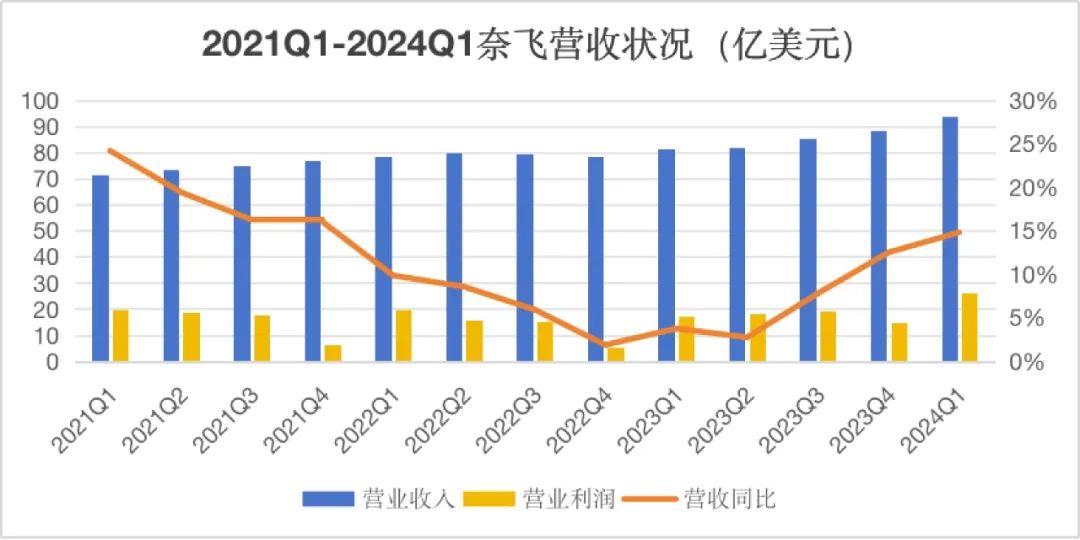

翻开奈飞财报,可以看到2022Q4奈飞营业利润触底反弹,从2023Q2起营收同比大幅增加。

2021Q1-2024Q1奈飞营收状况 数据来源:Choice

这背后奈飞有两大动作,一是推动会员订阅增长。

除了打击、取消密码共享,通过低价共享账户转化成熟市场的会员增量,还积极开拓海外市场,截止2023Q4奈飞全球用户2.6亿。

用户规模扩大,本就可以推动奈飞广告业务增长。奈飞还创新了会员X广告订阅模式——从2022年11月起,奈飞在12个国家推出附带广告的低价订阅套餐(AVOD)。

如在美国市场,有广告的套餐是6.99美元/月,无广告的标准套餐为15.49美元/月、高级套餐(支持4K)为22.99美元/月,明显的套餐差价,但奈飞不亏。

更低的价格无疑会刺激会员订阅数,而套餐差价的部分,也正是广告主发挥价值的地方。

2023Q3奈飞财报显示,AVOD 提供的单用户收入(会员订阅价格+广告收入)已经高于美国订阅基础套餐的用户收入,而且这一模式用户还在增加。

基于海外市场和AVOD带来的用户增长,奈飞2024Q4业绩会提出:「预计广告业务在2024年将出现强劲增长,目标是让广告成为更可观的收入来源,并在2025年及以后帮助收入实现持续且健康的增长。」

对比来看,目前爱奇艺也在大力拓展海外市场。

2023Q4国际版会员和广告服务营收实现同比两位数增长。龚宇在2023Q4财报会上表示:「常规内容业务之外,公司将争取培育和孵化出第二增长曲线,海外业务就是其中之一。」

至于奈飞创新的AVOD模式,平台通过低价套餐吸引更多用户、用户通过观看部分广告解锁更多内容,让广告主为用户观看的广告买单,一举三得。

但这一妙招的起点在于平台原创内容能打,才有用户愿意直接付费,或者付一部分费用,另一部分让广告主补齐。优质原创内容,也是爱奇艺从始至终要努力的目标。

评论