文|小食代 潘娴

交出收入利润双增长的2024年一季报后,拥有奥利奥、趣多多、吉百利、炫迈等品牌的亿滋还要证明如何继续顶着“逆风”前行。

从该公司2024年第一季度业绩来看,其在中国的收入和份额保持增长。但在全球范围,亿滋出现因定价导致销量下滑的情况,作为全球第二大巧克力商的它还面临可可成本持续飙升的问题。

“虽然运营环境充满挑战和变化,但我们的团队在处理短期问题及执行长期增长战略时依然专注且灵活。”亿滋首席执行官冯朴德(Dirk Van de Put)在近日召开的2024一季报业绩会上称,可可通胀现时并未影响巧克力品类和亿滋增长的潜力。此外,他也进一步谈到中国业务表现,并有信心在华保持强劲势头。

中国增速突出

今年第一季度,亿滋中国增速不仅超越去年自身水平,在该集团中也处于领先状态。

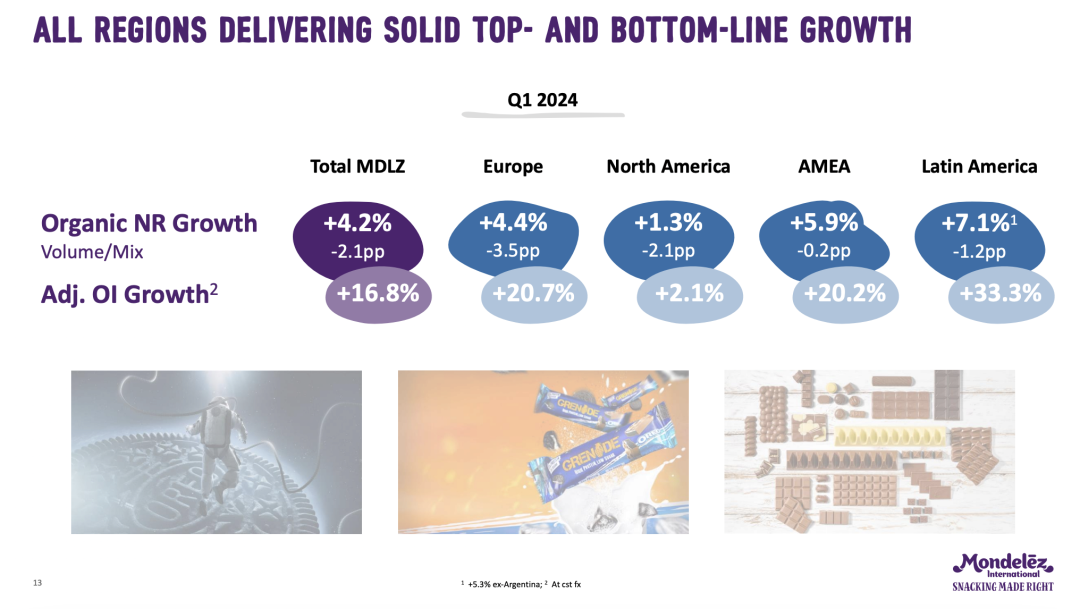

财报显示,当季,亿滋中国所属的AMEA(亚洲、中东与非洲)大区净收入为19.5亿美元(约合140.69亿元人民币),同比有机增长5.9%,其中销量/组合下滑0.2个百分点,为所有大区中最低降幅。

亿滋集团与各大区增速

对比大区个位数增速,中国市场的表现颇为突出。“中国业务当季低双位数增长,再次录得强劲的季度表现,受到趣多多品牌资产提升举措的拉动。”冯朴德透露,与此同时,中国产品的市场份额也有“强劲增长”。

再来聚焦饼干和烘焙产品、口香糖这两个亿滋中国的主要经营品类。

其中在饼干和烘焙零食板块,当季亿滋全球营收增长0.6%至42.99亿美元(约合人民币310.29亿元)。冯朴德形容,尽管美国市场继续疲软,但许多品牌实现稳健增长,当中包括在华有售的奥利奥、乐之。

回顾今年第一季度,亿滋中国也在持续投资旗下饼干业务。

以CEO提到的趣多多为例,小食代今天从该公司了解到,在春节期间,该品牌针对年轻消费者开展了一场线上线下营销活动。如以“今年不画饼,新年一起逗趣吃饼”为主题在抖音炒热品牌相关话题、通过AR扫码赢红包活动赋能销售。根据凯度数据,今年3月,趣多多的品牌渗透率达到历史新高。

而针对其最大品牌奥利奥,该公司则相继推出了热门IP线条小狗的联名产品、多款春季限定的“阳光柠檬味”新品。与此同时,亿滋与雀巢中国合作的奥利奥冰淇淋也从一季度起陆续上市。

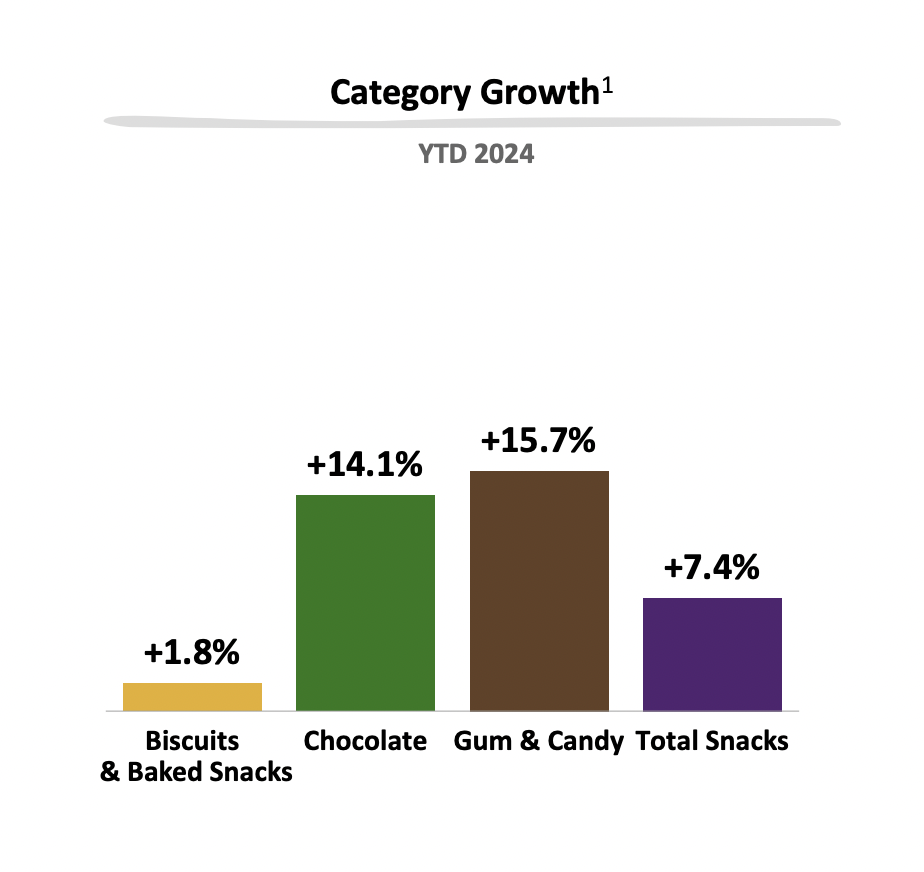

此外,口香糖和糖果为亿滋全球增速最高的板块,反映出其聚焦高增长业务的策略持续收效。2022年,该公司宣布要剥离增速较低的发达市场口香糖及“荷氏”品牌全球业务。同年底,上述口香糖业务已被卖给不凡帝范梅勒,但中国市场不在交易范围内,糖果品牌“荷氏”仍待出售。

冯朴德表示,2024年第一季度,口香糖和糖果营收增长了12.9%,得益于中国、墨西哥和印度西部等主要市场不断增长的推动。

在取得“开门红”后,亿滋CEO对中国市场的全年走势也表现得信心十足,原因之一在于其分销扩张的持续推进。他曾在今年2月指出,在中国潜在的600万家网点中,亿滋饼干仅进入约300万家,口香糖仅进入200万家,分销拓展还有很长的路可以走。

亿滋首席执行官冯朴德(Dirk Van de Put)(资料图片)

“对我们来说,中国市场(分销扩张)是一套组合拳,不仅要在已经进入的门店卖出更多产品,还要开拓新门店。这个工作会在今年剩下的时间继续推进,我们也期待中国市场再有强劲表现。”冯朴德在上述会议说。

事实上,不仅是今年,分销扩张在未来很长一段时间都会是亿滋中国的有力增长引擎。和冯朴德的说法类似,亿滋中国区市场与发展部副总裁朱忆菁去年告诉小食代,将分销空间和产品矩阵结合起来看,该公司认为长期增长“没有天花板”。

“如果说我们只有一个产品,那我们可能会看到天花板,但是我们在持续建设销售网络的时候,我们也在不停地丰富产品矩阵。” 朱忆菁说,“所以说我们可以把一个产品带到300万家店,那当它接近峰值的时候,我们就会有第二个更优秀的产品。”

疯涨的可可

小食代留意到,在此次会议上,作为巧克力最主要原料的可可价格飙升备受关注。由于干旱、降雨量不一致及世界主要可可产区作物病害导致供应减少,近期可可价格飙升。尽管在经历数月连续上涨后曾大幅回落,其价格仍处于十分罕见的历史高位。

对亿滋而言,这是个不小的烦恼。杰富瑞分析师近日表示,可可目前占亿滋商品销售成本的10%左右。另据亿滋去年披露的数据,其以近13%份额位居全球第二大巧克力商,巧克力为其第二大业务。今年第一季度,巧克力占亿滋32%净收入,达30.14亿美元(约合人民币217.53亿元)。

谈及可可价格的异动,亿滋首席财务官Luca Zaramella认为,目前情况是一系列“意外情况”造成,这些因素应该会随着时间推移消失。

“去年的可可作物(种植)遇到了问题,但正如你们从多处了解到的那样,这个情况已经好转很多了。另外,行业的需求面比往年要窄一些,现在很多人出于补足最低库存而购买,这为目前的高价提供了支撑。”Zaramella表示,但现时的可可高价是不可持续的。

根据他的说法,如果可可价格出现调整,转折点很有可能在第三季度末,原因是新一批的可可作物数据即将发布。但就2024全年而言,可可成本仍会呈上涨趋势。

尽管认为可可价格不会疯狂很久,但在目前确定性并不高的情况下,亿滋也正为巧克力生意“上保险”。

首先是充分的储备。Zaramella透露,亿滋的可可库存已覆盖2024全年及2025年部分需求。“我们的储备期限通常为12个月以上,但鉴于最近的波动,储备期限略有缩短。我们的团队会继续密切关注市场,以使自己(的成本)处于最佳水平”。

其次是预先锁定价格。“我们正建立非常灵活的结构,即香草看涨期权(注:vanilla call options,持有者在将来以一定价格买入某种资产的权利)。我们购买的一些期权价格非常实惠,尤其是考虑到如今的价格很高。” Zaramella说。

最后是针对可可成本最终依然难以消化的可能性,事先准备好调价方案。但考虑到当前的消费分级趋势,亿滋目前尚未明确提出会涨价,看起来未来也不会考虑激进、明显的提价方式。

“我们将绝对恪守保护价格点的理念,特别是在新兴市场。以印度为例,我们不会改变低单价的现状,但将从(减少)促销、缩小产品尺寸等方面研究潜在的收入增长管理举措,必须确保业务韧性保持在可控范围内。”Zaramella说。

他又表示,亿滋正考虑所有情况的可能性,确保采取了一切行动,以应对2025年可能出现的“最坏情况”。

亿滋CEO冯朴德则指出,尽管近期存在不利因素,但亿滋在巧克力品类仍具有结构性优势和巨大机遇,主要原因是灵活的可可储备策略、合理的定价方法、强大的供应链和包括吉百利、妙卡、Cote d'Or 等在内的多个标志性品牌。

“根据我们与哈里斯民意调查合作进行的年度零食状况结果,在12个国家中有72%消费者表示,没有巧克力的世界将是一个没有欢乐的世界。近60%的人表示,他们宁愿一个月不玩社交媒体,也不愿放弃巧克力。” 冯朴德称,得益于标志性品牌、高品牌忠诚度和广泛地区覆盖,亿滋将抓住巧克力消费机遇,应对短期逆风,加速品类长期增长。

首季入账670亿

最后再来关注下亿滋整体业绩。

财报显示,2024年第一季度,该公司净收入为92.9亿美元(约合人民币670.53亿元),同比增长1.4%,其中定价上升6.3个百分点,销量/组合下滑2.1个百分点,主要因为发达市场欧美的销量/组合下跌;净利润为14.12亿美元(约合人民币101.91亿元),恒定汇率下同比增长14.4%。

“虽然今年迄今,许多食品和饮料品类都表现出疲软状态,但对比更广泛的食品领域,我们的核心品类巧克力、烘焙零食和饼干有着更强的韧性和更小的需求波动。”冯朴德说。

他还提到,消费者信心因地而异,新兴市场依然强劲,欧洲正在改善,北美和澳新有所差异。整体而言,许多市场的消费者都对产品标价越来越敏感,促使他们选择包装较小的饼干和巧克力,但亿滋品牌仍保持较高的消费者忠诚度。

展望2024年,亿滋重申指引不变,净收入有机增长为3%~5%,调整后每股收益增长为高个位数。

“我们很高兴能维持2024年的最初指导。虽然美国的饼干类别确实略显疲软,但我们对全球大部分市场的动态感到满意。重要的是,中国新年和西方复活节期间的销售表现相当不错,这对我们来说是关键节点,可以期待这一势头将在第二季度和今年下半年继续保持。”Zaramella说。

他还表示,亿滋今年预计销量为持平状态。针对美国饼干疲软(注:亿滋北美饼干及烘焙零食一季度贡献25%营收),该公司正调整主要下滑品牌“趣多多”的价格点,以恢复份额和销量。而在欧洲,亿滋在零售商暂停供应(注:双方曾就产品定价进行谈判)后,已完成绝大部分定价和谈判工作。

评论