文|酒讯 半颗

编辑|方圆

区域酒企势头正强劲,产区博弈愈演愈烈。曾与川酒并列的徽酒产区,一度塑造了“东不入皖,西不入川”的神话,面对西边川酒越发强劲的狂奔势头,相对弱势的徽酒在市场被贴上了“徽酒式微”标签。

徽酒真的式微了吗?市场的脸总是善变的,在刚刚过去的白酒财报季中,4家上市徽酒企业业绩整体走势向好,一扫往日蒙尘局面。因此,也有人高呼“徽酒抢回失地”,认为其未来大有可期。

近三十年来,徽酒的命运一波三折。业绩转好的当下,能否成为徽酒新的发展拐点,令其重回往日荣光?

01 业绩喜报连连

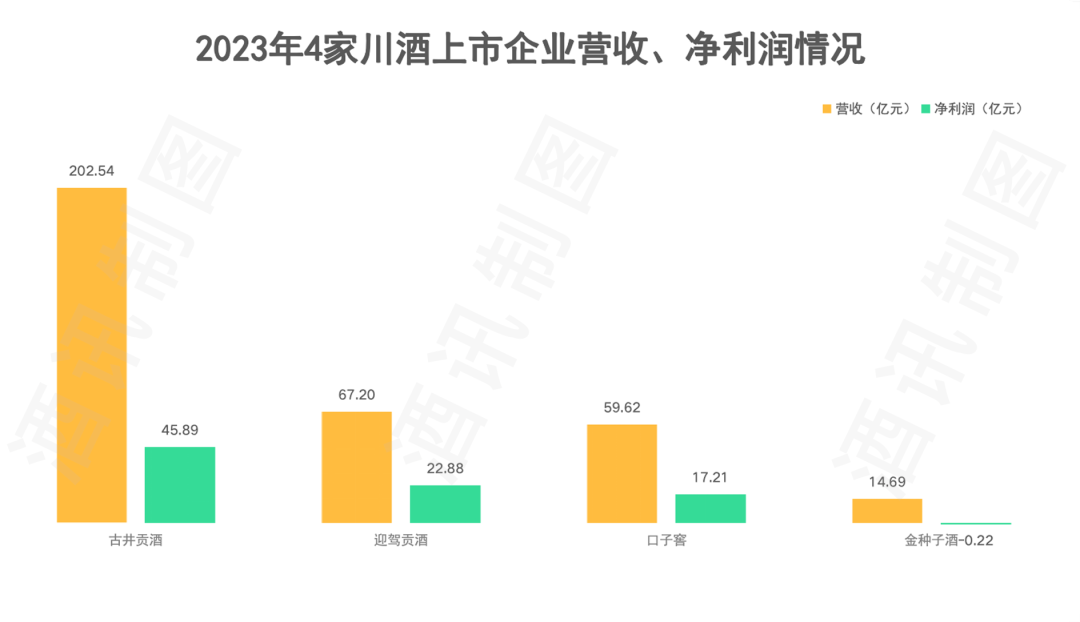

整体来看,2023年徽酒四大上市公司业绩确实值得称赞。四家公司实现总体营收344.32亿元,同比增长20.65%;归属上市公司股东净利润85.76亿元,同比增长38.08%,远高于整个白酒行业总销售额增速的9.7%,和总利润增速的7.5%。

细分至四家公司个体,成绩仍然可圈可点。2023年,20家上市白酒企业总体营收增速为16.1%,合计净利润增速为18.5%。古井贡酒、迎驾贡酒、金种子酒各自营收、净利润增速分别超过白酒板块整体营收及净利润增速,口子窖营收增速与白酒板块营收增速基本持平,净利润增速则略低于白酒板块。

图片来源:酒讯制图

在这四家上市公司之中,成绩最佳的当属古井贡酒。2023年,古井贡酒实现营收202.54亿元,在20家白酒上市公司中排行第五,营收同比增长21.18%。归属上市公司股东净利润45.89亿元,同比增长46.01%。在四家徽酒上市公司中贡献了近60%的业绩,徽酒“一哥”地位当仁不让。

迎驾贡酒位列第二,2023年迎驾贡酒实现营收67.20亿元,同比增长22.07%;归属上市公司股东净利润 22.88亿元,同比增长 34.17%。这已是迎驾贡酒连续三年的业绩上涨,2021、2022、2023年三年里,迎驾贡酒业绩分别突破了40亿元、50亿元、60亿元三道大关,同时仍在继续攀升:2024年第一季度营业收入实现23.25亿元,同比增长21.33%,如果保持这个态势,2024全年业绩预计可破80亿大关。

口子窖紧随其后,2023年,口子窖则实现营收59.62亿元,同比增长16.10%;归属上市公司股东净利润17.21亿元,同比增长11.04%。虽然整体业绩处于上涨趋势,但其营收及净利润增速为四家公司中的最低值。

值得一提的是,近年来口子窖与迎驾贡酒竞争十分胶着。2011年至2016年,迎驾贡酒处于二者中的领先地位,2017则被口子窖反超,直到2022年迎驾贡酒再度超过口子窖。2023年已是迎驾贡酒重回“老二”位置的第二年,两家公司的业绩差从2022年的3.7亿元升至2023年的7.58亿元,差距正逐渐拉大。

金种子酒位居第四,2023年实现营业收入14.69亿元,同比增长 23.92%,白酒销售收入9.82亿元,同比增长43.43%;净利润为-2206.96万元,虽然仍处于亏损状态,但增速迅猛,同比提升88.21%。金种子酒同时公布了2024年一季度季报,其一季度实现营业收入4.19亿元,净利润为1764.48万元,终于实现扭亏为盈。

除四家上市公司之外,部分徽酒腰尾部公司也表现良好。2023年,宣酒营收同比增长23%,净利润同比增长16%;文王贡酒营收同比增长16.48%;明光酒业业绩也处于上升趋势。徽酒用业绩打破了“徽酒式微”的质疑。

02 命途一波三折

在当下的欣欣向荣背后,徽酒其实刚“渡过一次劫”。

20世纪90年代,徽酒势不可挡,可与川酒比肩。中国白酒销量十强席位中,徽酒常年占据四席,古井贡、高炉家、口子窖、沙河王、老明光、金种子等酒企轮番上阵,市场百花齐放。徽酒凭借着对消费者心理的洞察,以及强大的渠道拦截能力,将外来酒企“入侵”之路牢牢堵住,形成了“东不入皖”的神话。

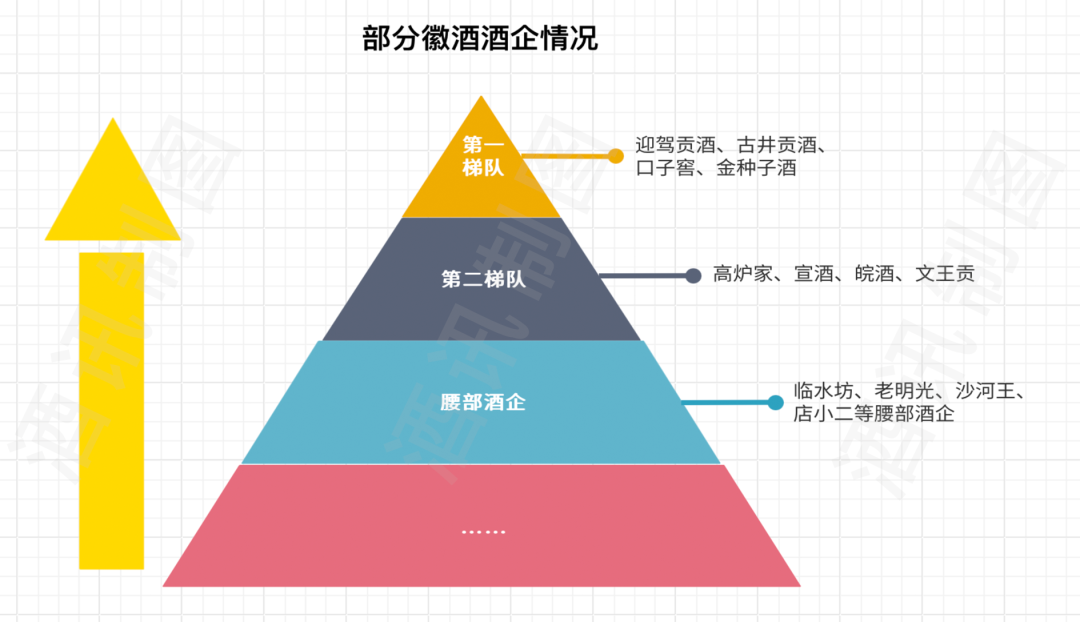

2003-2012是中国白酒的“黄金十年”,也是徽酒发展的顶峰。徽酒凭借着“盘中盘”理论体系,将自身势力扩大到了极致。迎驾贡酒、古井贡酒、口子窖、金种子是徽酒的第一梯队,在安徽省内的市场占有率就超过了50%。高炉家、宣酒、皖酒、文王贡构成的第二梯队紧随其后,临水坊、老明光、沙河王、店小二等腰部酒企群雄争霸。以古井贡为例,2003年,该公司主营业务收入约为5.6亿,到了2012年营收已达42亿,整体翻了近8倍,发展势头可见一斑。

图片来源:酒讯制图

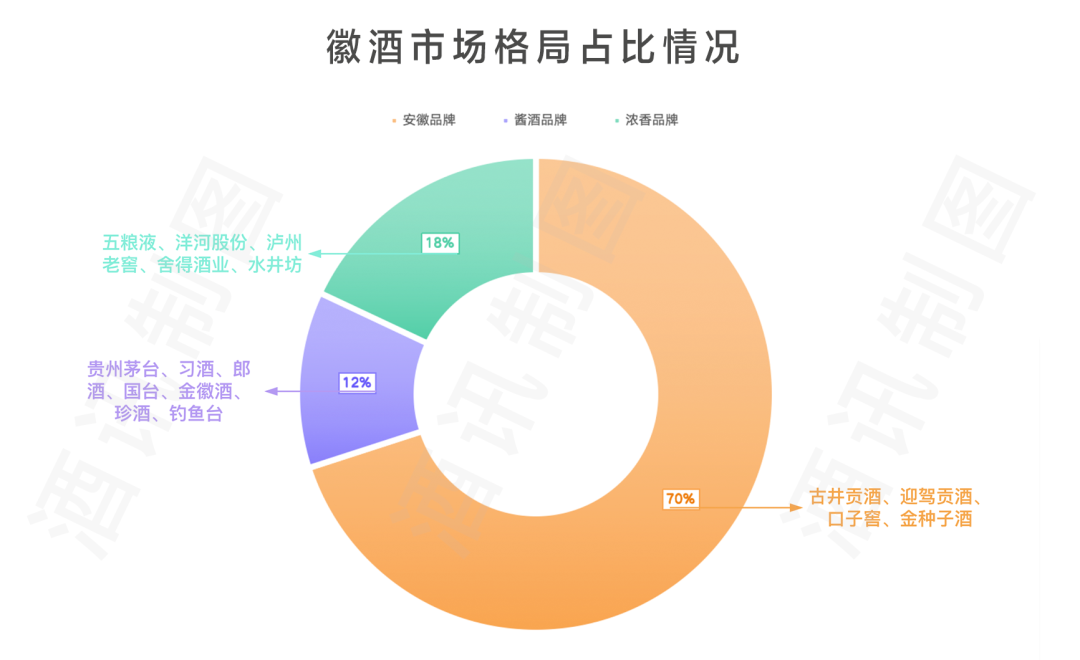

随着白酒“黄金十年”的结束,尤其是在2015年之后,川酒、黔酒、苏酒等区域的快速崛起,各大酒企纷纷开展全国化战略,大量挤压了徽酒的市场,徽酒的市场地位已被撼动。曾严防死守“东不入皖”的徽酒,2018年仅占安徽白酒销售总额的60%,市场已被瓜分近半。以剑南春为例,2018年剑南春在安徽市场增长30%,销售额约4亿左右,已超徽酒“老四”金种子酒同期销售额的三分之一。

外来力量强劲,纷纷看中了安徽市场这块“肥肉”。茅台、五粮液、泸州老窖等高端白酒净利润高,洋河、今世缘等苏酒陈列特色鲜明,外来名酒的各类优势吸引了本地酒商驻足。与此同时,徽酒营销能力退化,渠道拦截能力下降,外患内忧之下,颓势逐渐显露。

到了2019年,仅茅台、五粮液、洋河三大品牌在安徽至少就占据20%以上的市场份额,市场份额约为2015年的两倍,发展十分迅速。与此同时,全国白酒销量前十仅余古井贡、口子窖两家徽酒企业,到了2022年只留古井贡一位。

随着白酒消费复苏潮的到来,2023年被徽酒酒商视为“新希望”,这一年也确实不负众望。徽酒在安徽白酒市场中占比持续走高,从2018年的60%已回升至2023年的73%,其中古井贡、迎驾贡、口子窖三者规模占比已达56.58%,点燃了各界信心。

图片来源:酒讯制图

03 新拐点到来?

从红极一时到竞争力式微再到业绩提振,徽酒的发展可谓一波三折。2023年整体成绩固有起色,但想要彻底扭转落后局面却并非易事。

毕竟外来势力正虎视眈眈,在白酒高端化转型的大环境背景下,主打100-300元价格带的徽酒逐渐失去优势,茅台、五粮液、泸州老窖等品牌纷纷抢占高端市场,挤压了本地酒企的市场占有率。2023年茅台、五粮液在皖销售额均约为25亿元,二者营收合计约占安徽白酒整体市场盘的12%,已超过金种子酒的同期年度营收规模。

除了高端市场战力不足之外,安徽本地消费者的心智也在改变。徽酒以浓香型为主,安徽本地消费者的习惯也是如此。然而,随着“酱香热”的传播,茅台等知名酱酒企业社会化营销的推动,选择酱酒的消费者越来越多。在酱酒的领域内,徽酒着实不占优势。

外部力量挤压之下,省内酒企也在内卷。在白酒高速发展的黄金年代,徽酒错过了全国化的好时机,仍沉迷于“内斗”。鼎盛时期曾有1000多家企业的徽酒,目前只剩约十分之一。马太效应加剧,四大酒企绝对领先,腰尾部酒企的生存空间岌岌可危。

“大本营”守擂战打得艰巨,徽酒全国化的脚步也被拖慢。古井贡酒60%以上的业绩来源于华中地区,迎驾贡酒70%的业绩来自省内,口子窖省内营收为77%,金种子酒省内营收占比更是高达85%。徽酒的全国化进程仍处于起步阶段,在省外市场更难与当地白酒龙头进行对抗。对于此类根据地已较为坚实的头部酒企来说,想要扩展市场规模,全国化或将成为新的业绩增长点。

内忧外患并非朝夕间就能改变,在内卷严重的当下,想要拼杀出一线生机,区域酒企守好根据地仍是重中之重。

白酒营销专家肖竹青表示,当下的白酒市场处于内卷的数量竞争状态,这种状态未来仍将持续,在这种状态之下只能够去争夺更多的消费场景。拥有核心根据地市场,市场控价有成效,社会库存去化高效的酒企会迎来业绩高增长态势,而价格倒挂和社会库存大的区域酒厂会失去代理商主动推荐的积极性。在缩量内卷市场背景下,行业将残酷淘汰一批没有根据地市场的边缘化酒企。

评论