界面新闻记者 |

5月10日,瑞联新材(688550.SH)一口气披露三十条公告,涉及控制权变更、增发等事项等方面内容。

公告显示,开投集团以协议转让方式受让上市公司股东卓世合伙、国富永钰、刘晓春分别持有的1056.49万股、456.9万股、68.6万股公司股票。在本次协议转让及表决权委托完成后,开投集团拥有公司表决权的比例将达到23.81%,公司的控股股东将变更为开投集团,实际控制人将变更为青岛西海岸新区国有资产管理局。公司股票将于5月13日复牌。

开投集团的业务板块包括工程业务、贸易业务及其他主营业务,其他主营业务主要包括混凝土生产和销售、铸件生产和销售、建筑安装、房地产销售等。截至2023年底,开投集团的资产总额为457.27亿元,负债总额为169.89亿元。2023年内,开投集团实现营收111.14亿元,净利润3.13亿元。

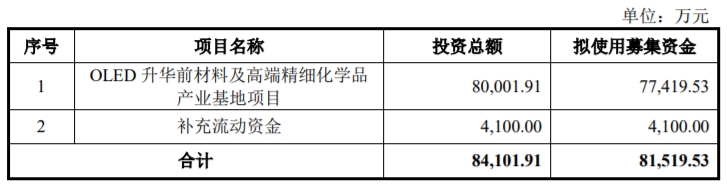

瑞联新材同日公告,拟向开投集团定增募资不超过8.15亿元,用于OLED升华前材料及高端精细化学品产业基地项目和补充流动资金。

值得一提的是,上述募投项目本身是瑞联新材于去年年底上会的10亿元可转债项目,但该项目最终只录得“暂缓审议”,今年年初该项目进度显示已被上市公司董事会取消。

上述募投项目的投资细节与此前相同。项目由公司全资子公司大荔瑞联实施,项目选址位于渭南市大荔县经济技术开发区,项目建设期限为42个月。计划新建五个生产车间及其配套的辅助工程和服务设施,用于OLED升华前材料及中间体、医药中间体、光刻胶及其它电子化学品的生产。税后财务内部收益率为 20.76%,项目税后投资回收期为6.56年(含建设期)。

可转债提出该项目被“暂缓审议”时,监管层的现场问询主要针对募投项目的确定性和新增产能的消化上。监管层要求公司结合发行方案的主要条款,说明相关决策程序是否完备,募投项目是否存在重大不确定性;结合相关产品的市场竞争格局、下游市场需求、产品市占率、产能利用率、毛利率等,说明募投项目产能消化措施及可行性。

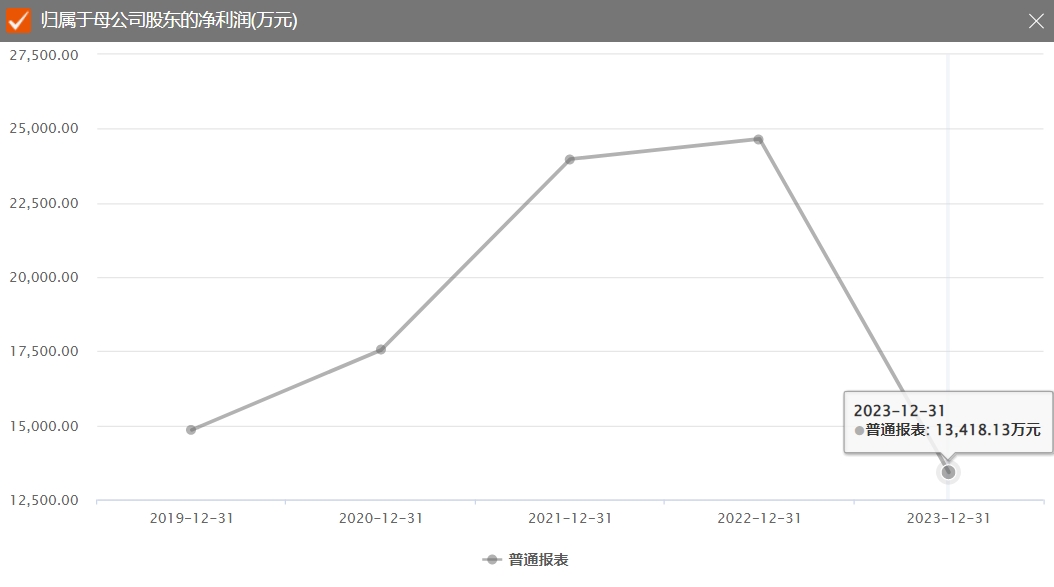

不仅此次的募投项目曾被监管关注。瑞联新材前次募集资金投资项目也存在实施、项目效益未达预期的风险。

- 公告显示,“高端液晶显示材料生产项目”、“科研检测中心项目”为公司前次募集资金投资项目。2022年,受下游消费电子市场需求波动影响,显示面板市场呈现量价齐跌局面。公司已于2023年5月调整了高端液晶显示材料生产项目及科研检测中心项目的实施期限,两项目均预计延期至2024年第四季度达到预定可使用状态。

- 截至2023年年底,公司前次募投项目“新能源材料自动化生产项目” 已完工,但受市场环境等因素影响,该项目目前暂未实现预期收益。如未来上述影响因素持续存在,则该前次募投项目存在不能达到预期效益的风险,可能影响公司的经营业绩。

另外,瑞联新材5月10日晚间还发布公告了2024年限制性股票激励计划公告。本激励计划授予的激励对象共计120人,约占公司员工总数(截至2023年12月31日)1663人的7.22%。涉及的标的股票来源为公司向激励对象定向发行的本公司A股普通股股票;拟授予的限制性股票数量为671.3万股,占本激励计划草案公告日公司股本总额的4.98%。其中,董事、高级管理人员及核心技术人员获授限制性股票数量284.52万股,占本次授予总量的比例42.38%,占本激励计划公告日总股本的比例2.11%。

瑞联新材最新(4月30日)收盘价报36.12元/股,复权后较发行价已跌去34%。

评论