文 | 野马财经 张凯旌

编辑丨高岩

浙商“教父级”代表人物鲁冠球一手创办的“万向系”迎来重大资本运作。

五一假期刚过之际,“中国民企上市第一股”万向钱潮(000559.SZ)公告称,拟通过发行股份及支付现金的方式,购买万向美国持有的汽车零部件资产WAC100%股权,并向不超过35名特定投资者募资。本次交易预计构成重大资产重组。

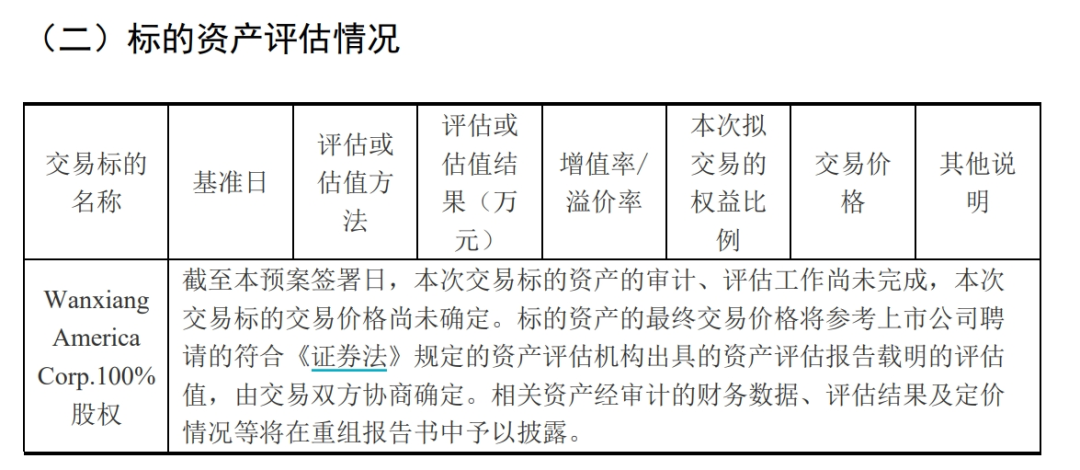

目前,标的资产审计、评估工作尚未完成,交易标的价格也未确定。

来源:万向钱潮公告

上世纪七、八十年代,曾有一位出身农家的青年靠制作、销售汽车零件“万向节”发家。其所创立的企业,不仅做到了国内市场的龙头老大,还是第一家进入美国主流汽车配套市场的中国汽车零件企业。早在2001年,该企业已经实现营收86.36亿元,出口创汇1.78亿美元。

这位青年便是有“浙商教父”之称的鲁冠球,而他创立的万向集团,如今则发展为了横跨汽车、能源、金融、农业等产业的大型企业集团。遗憾的是,鲁冠球于2017年去世,“万向系”火炬就此传到了其子鲁伟鼎手中。

与父辈扎根实业不同,鲁伟鼎高中还没读完就被父亲送到了新加坡学习企业管理,其更偏爱资本运作。此次重组事项便是其接班7年以来,最重要的决定之一。

消息传出后,资本市场已经闻风而动。万向钱潮自4月17日开始停牌,5月6日复牌后,直接一字涨停;但5月7日-9日,累计跌3.4%,目前市值178亿元。

回顾万向集团的崛起,国际业务的开拓起到了举足轻重的作用。万向美国已在当地深耕多年,为何现在鲁伟鼎要将这部分业务“召回”?

购买控股股东美国资产,主动管理风险

万向美国成立于1993年,是万向集团开拓国际业务的代表公司,此前也被视为集团的海外总部。

不同于其他一些企业的跨国并购,万向美国在经营方面十分注重“本土化”。其在美国注册,聘请的专业人才、雇佣的员工、寻找的合作伙伴、执行的激励机制全面向当地靠拢,这在当时的背景下,是万向美国迅速崛起的关键。

目前,万向美国已完成对超过十家美国企业的收购,其中就包括制动零件厂商UAI、减震器厂商QA1、轴承厂商GBC、传动系统制造商DANA、刹车零件厂商BPI等汽车产业链龙头。

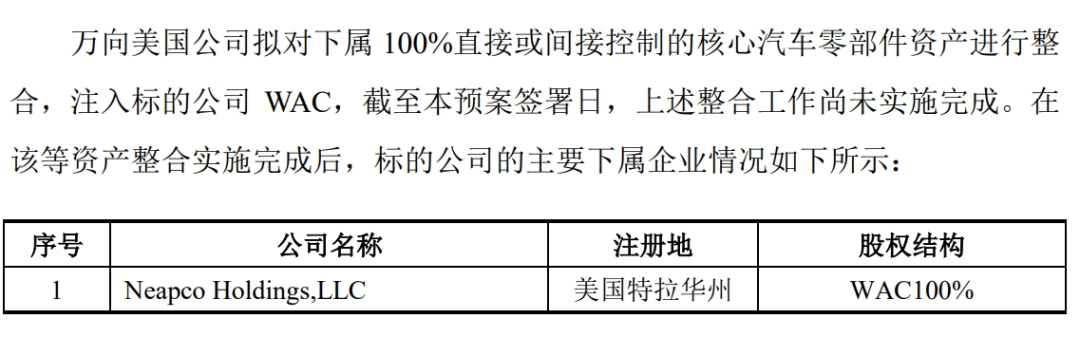

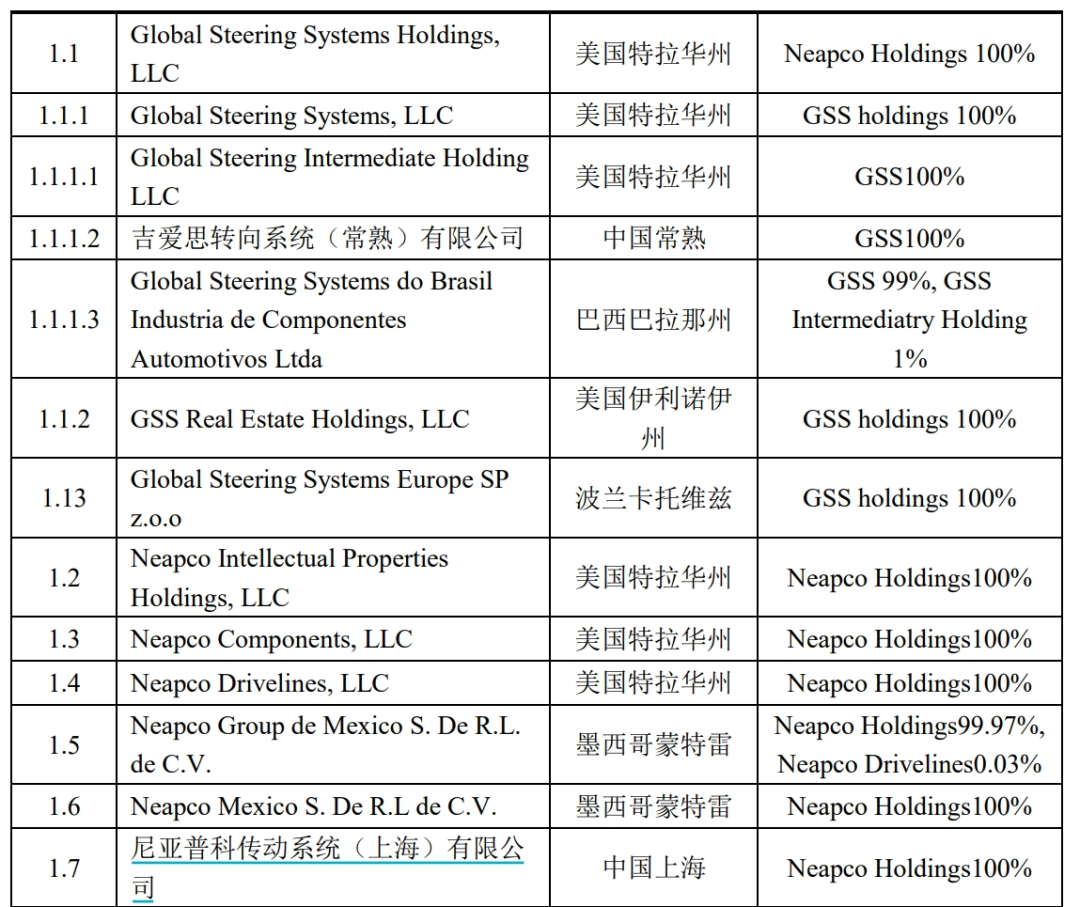

而此次万向集团的计划,是将万向美国直接或间接控制的核心汽车零部件资产进行整合后,注入WAC,再把WAC装入万向钱潮。从公告披露的情况看,这可能涉及美国、巴西、波兰、德国等地的25家企业。

来源:万向钱潮公告

显然,这不仅是一起关联交易,更是同业并购,能帮万向钱潮显著提升业绩。

2023年,WAC的营收为13.36亿美元(约合94.14亿元人民币),净利润9814.61万美元(约合6.92亿元人民币);万向钱潮营收144.87亿元,净利润8.32亿元。

而中国企业资本联盟副理事长柏文喜认为,万向集团此时将美国资产装入A股上市公司,除业务整合、市场拓展外,还可能出于风险管理的考虑。

近一段时间,赴美上市的中国公司们,IPO进程屡屡受挫。万向美国虽然没有传出过IPO的动向,但随着监管环境变化,迁移资产也不失为审时度势之举。

柏文喜表示,从战略角度来看,虽然无法断定该举措与中美贸易关系变化直接相关,但其确实可以在多变的国际贸易环境中为公司带来一定的稳定性。

而在收购预案中,万向钱潮也提到了相关风险。其指出:“对于全球化经营的标的公司(WAC)而言,国际经贸环境不利变化的风险可能对其生产经营活动产生不利影响。”

不过,纵使鲁伟鼎有万千考虑,现在万向钱潮收购WAC的计划也还未板上钉钉,依然存在许多变数。

值得注意的是,鲁伟鼎资本运作的思路极具参考性。万向钱潮采取的“发行股份收购资产,并配套融资”的方式,在当前的A股市场中并不是主流。这可能与其形似IPO的资本运作方式有关。有投行人士评价,在IPO趋紧、“国九条”新发布的背景下,该重组计划的进展,对未来寻求登陆资本市场的企业有一定的借鉴、参考意义。

接班7年,鲁伟鼎重构“万向系”

其实,类似万向钱潮这种资产重组的操作,十分符合鲁伟鼎治下,“万向系”的风格。

与父亲做实业起家不同,鲁伟鼎自跨入职场开始,就专注于为“万向系”的金融版图开疆拓土。

1992年,年仅21岁的鲁伟鼎就成为了万向集团总经理助理。2年后鲁伟鼎升任万向集团总裁,此后“万向系”获得金融牌照的速度明显加快,而鲁伟鼎的身影也频繁出现在集团海内外资产并购整合的交易中。

几个细节就能看出鲁伟鼎之于“万向系”金融版图的重要性。2001年,作为“万向系”金融投资平台的万向控股成立,鲁伟鼎任执行董事。至今,鲁伟鼎还是万向控股的大股东、董事长;2002年,浙江省第一家财务公司万向财务成立,主要为集团下属企业提供金融服务,鲁伟鼎亦担任董事长一职。

可以说,在“万向系”拿下银行、保险、基金、信托、期货等金融牌照,布局小贷、保理、支付等业务,甚至是掌握承德露露(000848.SZ)、万向德农(600371.SH)、顺发恒业(000631.SZ)等上市公司控制权,参股华谊兄弟(300027.SZ)、广汽集团(601238.SH)等上市公司的过程中,鲁伟鼎功不可没。

在此背景下,接过“万向系”万向集团、万向三农和万向控股三大平台后的鲁伟鼎,开始用自己的方式延续父辈的衣钵。

首先,鲁伟鼎对“万向系”股权架构进行了调整。鲁冠球时代,鲁冠球通过万向经理人发展责任激励会持有万向集团80%股权,另外20%股权归属未披露;而现在,万向集团由鲁伟鼎通过董事局全资控股。万向集团还于2018年收购了子公司持有的顺发恒业61.33%股权,成为顺发恒业直接控股股东。

人事方面,鲁伟鼎三姐的丈夫倪频受到重用,而原先万向集团的元老、一度兼任四家上市公司董事长的管大源则逐渐淡出。目前“万向系”4家上市公司董事长由4位不同高层担任。

借助这些方式,逐渐强化对“万向系”控制权后,鲁伟鼎开始在资本运作上施展拳脚。

在“老本行”汽车领域,2017年万向集团提出,将在未来7-10年投入2000亿元,打造以新能源汽车和相关制造业为核心的数字城市——万向创新聚能城;此外,万向集团在锂电池领域的重要布局万向一二三于2021年宣布启动IPO;万向一二三投资的万润新能(688275.SH)、腾远钴业(301219.SZ)等产业链企业,目前已经成功登陆资本市场。

“万向系”长期布局却未发力的农业领域也有所进展。同样是2021年,从事海洋食品生产与销售和远洋捕捞业务的大洋世家也启动了IPO。

而在金融领域,“万向系”更是动作频频。

一方面,“万向系”逐步减持和退出了包括航民股份(600987.SH)、中色股份(000758.SZ)、海利得(002206.SZ)等多家公司,置换出不少现金;另一方面,“万向系”借助金融工具,不断进行资本运营,手段愈发娴熟。

近几年来,万向财务成为了“万向系”的资金流动中心。四家上市公司在万向财务存款长期维持在百亿元以上,同时万向财务会给万向控股、大洋世家等其他“万向系”公司提供贷款。这些收到贷款的公司,再通过发债、IPO募资等方式偿还贷款,让资金流动起来。

以冲刺IPO失败的大洋世家为例,2019年-2021年,其分别从万向财务获得3亿元、1.5亿元、3.6亿元贷款;三年中有两年,公司货币资金都无法覆盖短期借款。但大洋世家也和其他的IPO企业做法类似,在上市前进行大额分红,而作为实控人的鲁伟鼎自然获利最大。不过因为分红款大于净利润,而公司还贷则欲通过IPO募资,这也引来了外部的关注。后来因保荐机构撤单,大洋世家IPO做罢。

类似情形还发生在顺发恒业身上。四家上市公司中,顺发恒业一直是在万向财务存款最多的,作为回报,万向财务也会为顺发恒业提供数十亿元综合授信额度。可顺发恒业却更愿意跟银行借钱,甚至不惜抵押固定资产。2022年,顺发恒业在银行贷款的年利率为4.2%,在万向财务存款利率为0.35%-3.4%。公司不惜损失利差,也要从外部借钱。

一系列的资本运作后,鲁冠球率领一众元老打下的“万向系”实业根基依然枝繁叶茂,但这家资产规模千亿的商业帝国的气场,无疑正逐渐向鲁伟鼎贴近。

风险渐显,“万向系”驶向何方?

值得注意的是,鲁伟鼎的操盘并没有随着时间推移而放缓,近期“万向系”反而加快了资产腾挪的步伐。

除了整合汽车领域相关资产外,“万向系”还有其他“左手倒右手”的操作。如今年1月,“万向系”旗下险资民生人寿斥资21.96亿元,从“兄弟公司”万向三农手中受让了网商银行股权。

结合民生人寿此前从“万向系”手中增资收购万向信托、通联支付、通惠期货、浙商银行、普星聚能等金融公司的动作,分析认为鲁伟鼎似乎在有计划地整合金融资产及相关牌照,将民生人寿塑造成为万向控股旗下的新“金融控股平台”。

在柏文喜看来,万向系内部的股权腾挪和资产整理,可能出于资本优化、业务协同、风险分散、合规要求、税务筹划等动机。出于综合考量,这些动作可以提升整个万向系的运营效率和市场竞争力,同时也可能是为了适应外部环境变化和内部发展需求。

具体而言,短期看,这些动作最显著的效果就是能为上市公司业绩增色;而长期看,布局金控的一个特质,是能降低企业获取资金的成本,从而反哺实业。某种程度上,这也算是鲁伟鼎在完成对“万向系”的重构。

不过,资本运作从来都蕴含风险。“万向系”当下也面临不少问题。

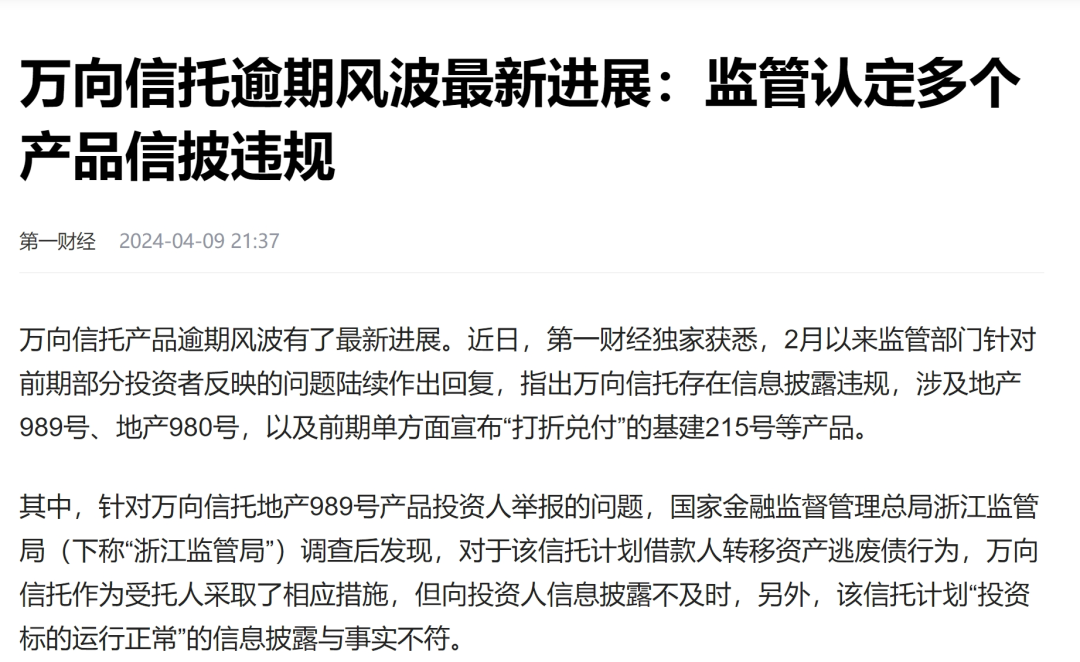

2023年,万向一二三、大洋世家的IPO都以失败告终;万向信托投向地产、健康类等的多个信托计划还出现违约。据“第一财经”报道,目前监管部门已明确万向信托存在信息披露违规的情形。

来源:第一财经

此外,“万向系”4家上市公司的业绩,都出现了不同程度的停滞或倒退的情况。

万向钱潮营收自2015年突破百亿后,就一直增长缓慢,中间还出现过收入下降的情况,净利润方面更是曾一度腰斩,直到2023年仍未恢复到2017年的水平。

同样是2023年,万向德农增收不增利;顺发恒业业绩虽然暴涨,但其依靠的是房地产业务收官之作的“一锤子买卖”,随着公司“去房化”,转型清洁能源服务商,业绩是否能稳定还是未知数;承德露露也实现营收、净利双增,但纵向对比,其营收规模滞涨的问题被外界诟病已久。

对鲁伟鼎的考验并未结束,外界都很关注,鲁伟鼎时代,“万向系”这艘巨轮将驶向何方?

你知道鲁冠球和鲁伟鼎的故事吗?对鲁伟鼎收购美国资产回A的动作有何看法?评论区聊聊吧!

评论