文|马上赢情报站

一直略显平静的包装水市场,在今年颇有些波澜四起的意味。

4月22日,怡宝母公司华润饮料(控股)有限公司向港交所递交上市申请,招股书显示,2023年华润饮料售出逾146亿瓶怡宝品牌水产品,零售额达到了人民币395亿元。有意思的是,4月23日,怡宝最大的竞争对手农夫山泉宣布即将推出绿色瓶装饮用纯净水,试图在纯净水市场中分一杯羹,此举无异于向作为纯净水领军者的怡宝发出战书。

所谓“一石激起千层浪”,在大家都在讨论“水替”饮料的当下,怡宝和农夫山泉的市场动作频出让行业重新关注与聚焦在包装水市场。基于马上赢品牌CT中的数据,本周马上赢情报站为您数读包装水。

一、类目概览:份额季节波动较大,百毫升均价稳定

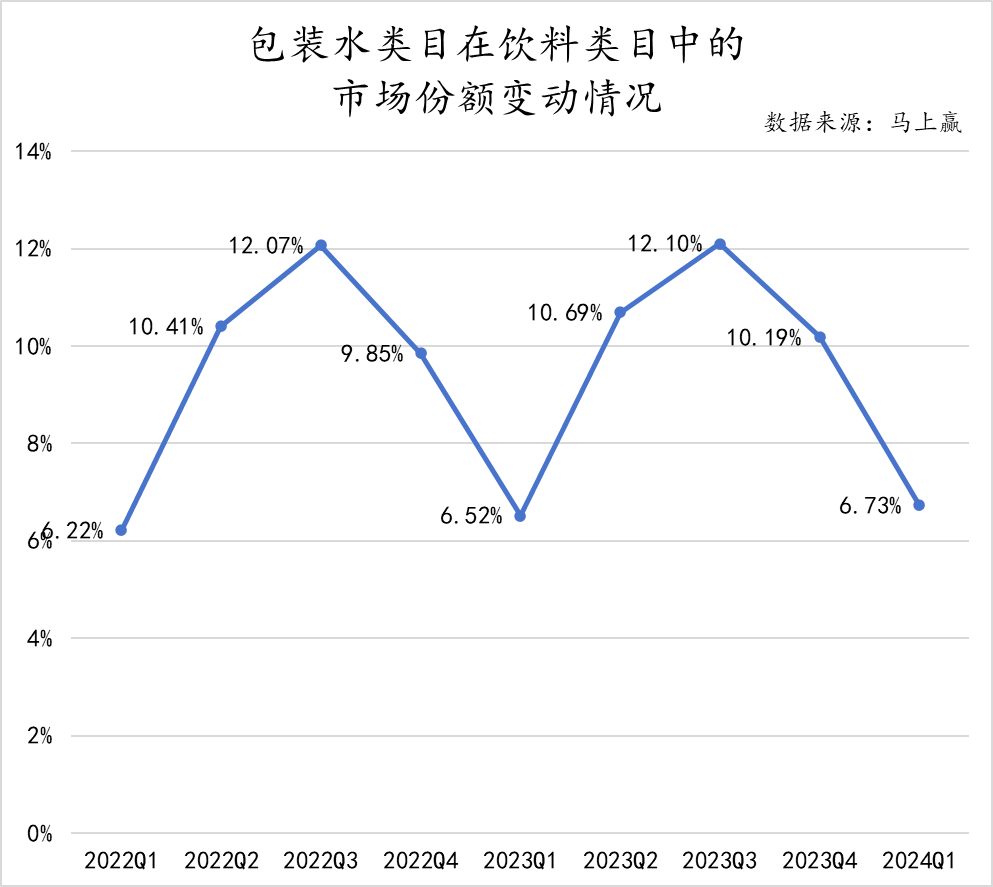

从类目整体看,包装水在饮料类目中的市场份额变动受季节因素影响较大。马上赢品牌CT数据显示,2022年Q1至2024年Q1,包装水类目份额在Q1至Q3期间稳定上涨,在随后的季度中又显著回落。同比看,2022Q1,2023Q1,2024Q1三个季度包装水类目的市场份额有小幅提升的趋势。

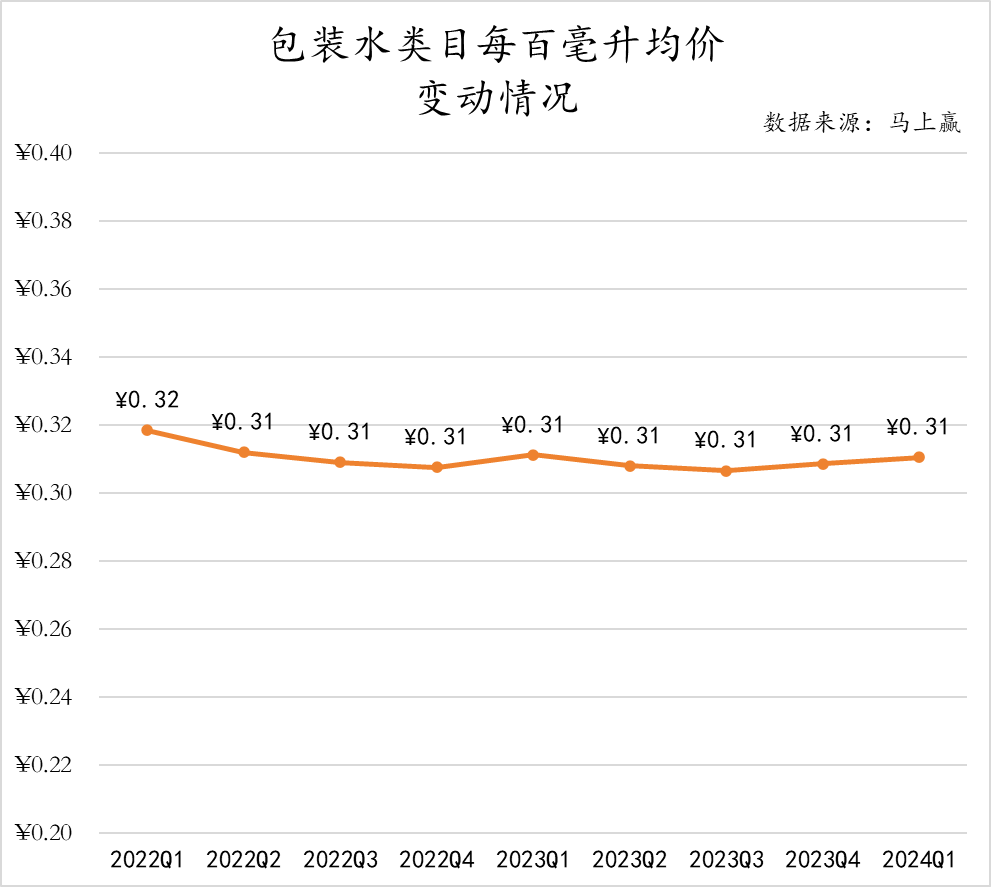

从均价的角度看,包装水类目每百毫升均价的变动幅度很小,波动范围不超过0.01元。图中可见,包装水类目每百毫升均价基本上保持在0.31元,价格总体来说较为稳定。

二、头部集团:CR8占市场份额>90%

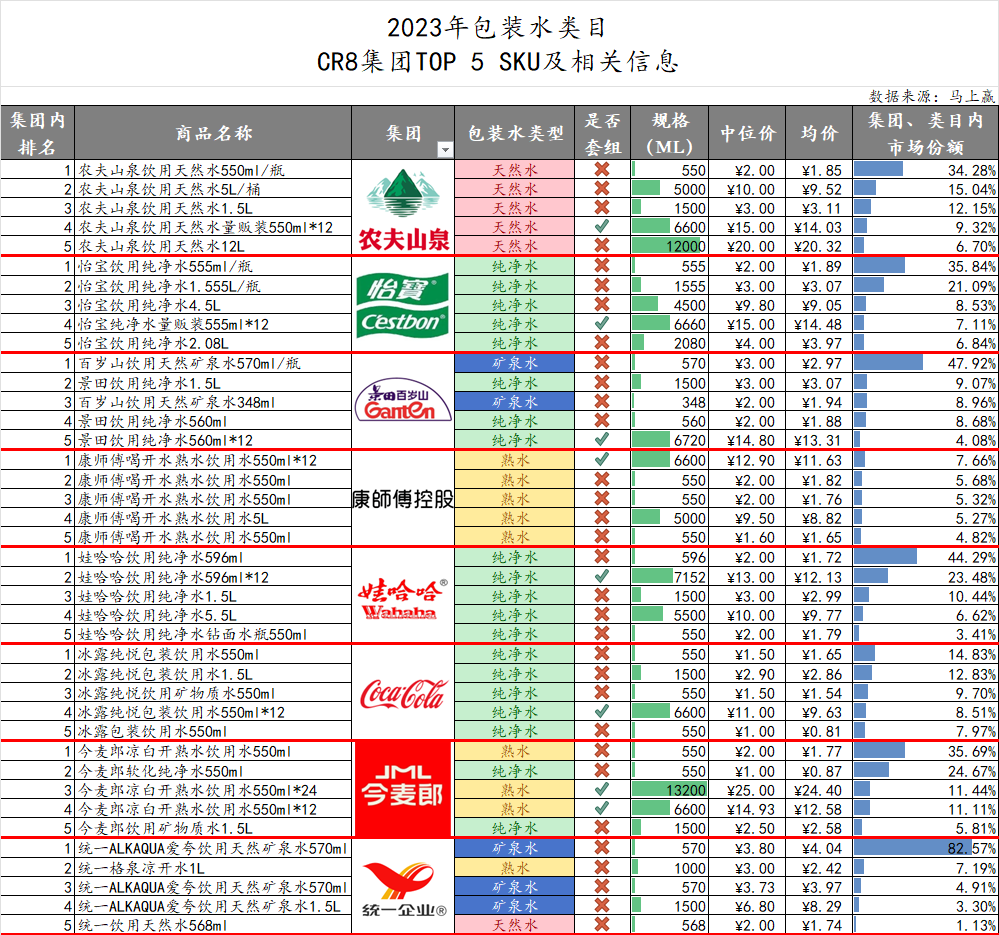

包装水类目整体集中度较高,CR8占据了超过90%的市场份额。但在CR8集团内部,2023年仅有农夫山泉、景田和康师傅控股市场份额同比有一定的提升,而娃哈哈、可口可乐、今麦郎以及统一企业中国的市场份额则有所下降。

从集团维度看,不同集团TOP 5 SKU在套组、规格、价格方面差异并不显著。可以看到,CR8集团的TOP 5 SKU基本以非套组产品为主,占比80%,平均每个集团仅有一款左右的套组产品(基本上为普通规格*12)。规格上看,下表中的SKU以大、中规格为主,小规格产品出现的频率较低,价格也基本上与规格相对应,不同集团间的差异并不显著。

值得注意的是,CR8集团TOP 5 SKU在包装水类型上差异较大。整体来看,不同集团在包装水类型上主攻的方向也有所不同。其中,农夫山泉主要依靠天然水打下一片江山,怡宝、娃哈哈、可口可乐以纯净水为主要发力点,而康师傅控股、今麦郎则是凭借熟水进入包装水市场。此外,还有部分集团正通过丰富包装水类型的方式进一步拓展其市场空间,如景田集团对矿泉水和纯净水的兼顾,今麦郎、康师傅在熟水与纯净水的双栖发展,以及统一企业中国对矿泉水、熟水、天然水三种不同类型包装水的探索。

三、天然水、纯净水、矿泉水、熟水,傻傻分不清?

在上述对包装水类型的介绍中不难发现,同样是包装水,其水源却大不相同。目前市场上常见的包装饮用水大体可以分为三类:纯净水、天然水以及矿泉水。

- 纯净水:饮用纯净水是将符合生活饮用水卫生标准的水,采用蒸馏法、电渗析法、离子交换法、反渗透法或其他适当的水净化工艺加工制成的,市面上的蒸馏水也属于纯净水。纯净水在处理过程中去除了水中的细菌、病毒、重金属元素和有机物等有害成分,硬度较低,口感较好,可以直接饮用。

- 天然水:饮用天然水是以未经过公共供水系统的自然来源的水为水源制成的,其水源可以来自水井、山泉、水库、湖泊或高山冰山等。这类水只需要最小限度的处理(如过滤、臭氧或者等同的处理),既去除了水中的杂质和有害物质,又保留了水中原有的对人类有益的矿物质和微量元素。

- 矿泉水:饮用天然矿泉水是从地下深处自然涌出的或经钻井采集的,含有一定量的矿物质、微量元素或其他成分,在一定区域未受污染并采取预防措施避免污染的水。矿泉水水质稳定、微生物含量很少,并且含有一定量的人体所需矿物质和微量元素,如锌、硒、锶等。国标对于矿泉水有最低矿物质含量要求,一般来说矿泉水的矿物质含量也会比天然水更丰富。

上述不同类型的水均属于未经烧熟的生水,与之相对的则是被今麦郎、康师傅“凉白开”类产品带入包装水市场的新概念——熟水。熟水的水源可以是天然水也可以是纯净水或矿泉水,与凉白开产品名相对应的,熟水一般经过沸腾。今麦郎、康师傅的相关熟水产品依靠着对空白细分市场细致的洞察,对包装水概念与产品完成了一次难得的创新。

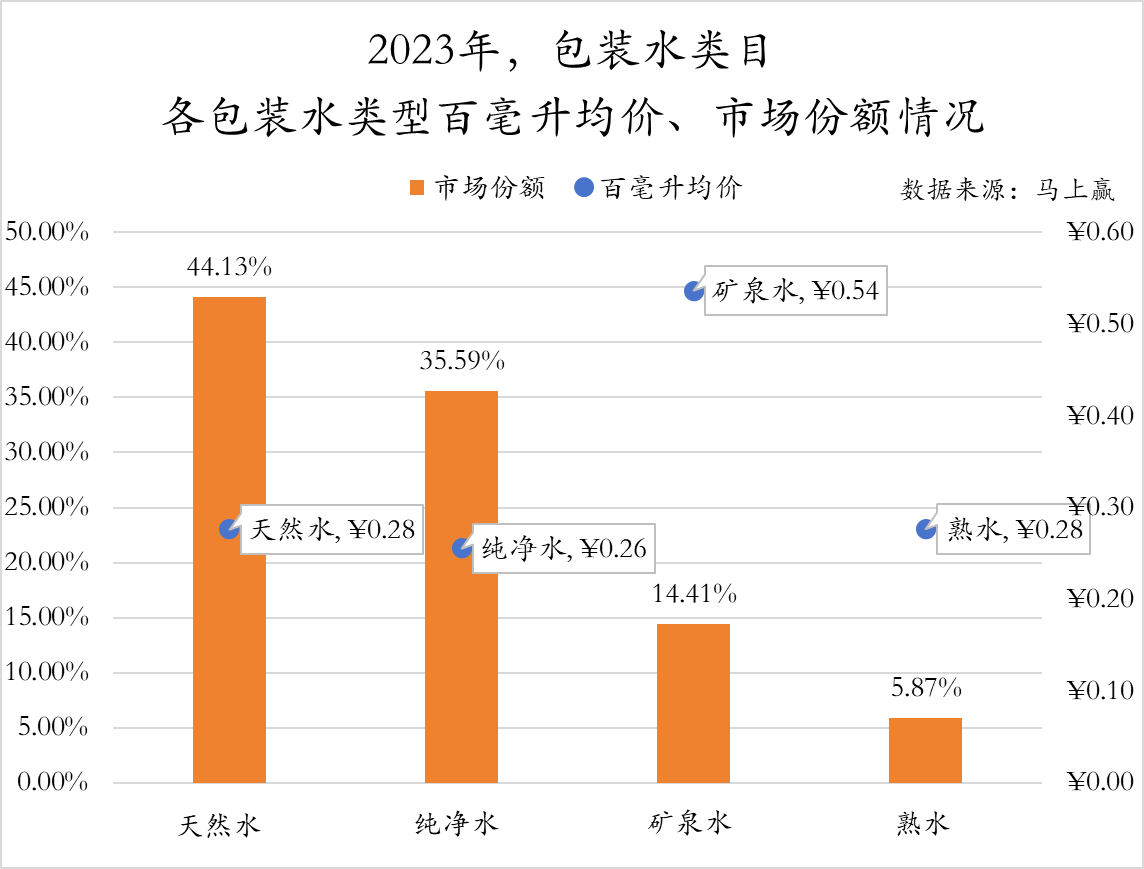

不同包装水类型的市场份额情况也侧面体现出熟水在包装水赛道中“后来者”的角色,其市场份额目前仅有5.87%,相较于已经在包装水市场中培养用户心智已久的其余类型仍差距较大。而在消费者相对熟悉的其他三种类型中,天然水、纯净水每百毫升均价相差不大,市场份额间的差距也相对更小,其中天然水以一己之力占据了包装水市场44.13%的市场份额,纯净水目前的市场占有为35.59%。相较之下,矿泉水每百毫升均价来到了0.5-0.6元的区间,价格显著提高的同时市场份额也相应更低,2023年仅略高于熟水、占据了14.41%。

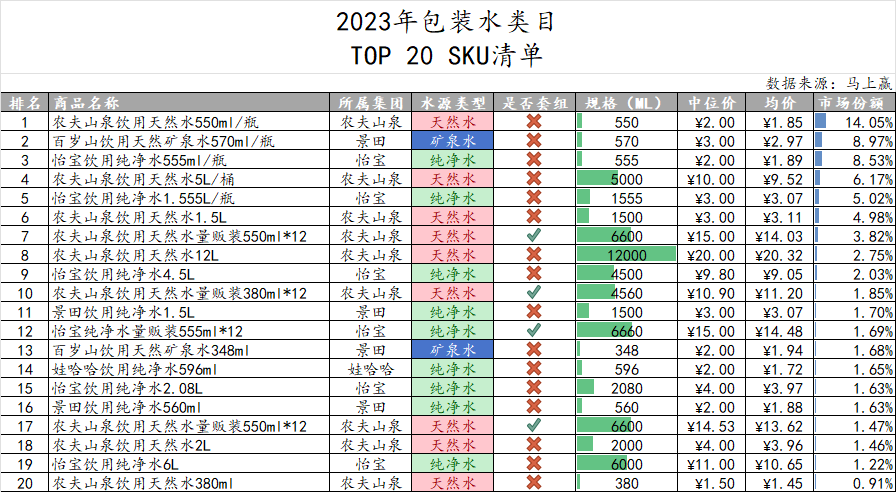

从SKU的角度看,纯净水、天然水在包装水赛道内的影响力也可见一斑。在包装水类目内,TOP 20 SKU以纯净水、天然水为主,二者分别出现9次,余下2款产品则属于矿泉水,可见熟水产品作为新概念产品在包装水市场内仍有待发展。而农夫山泉、怡宝两大集团也分别凭借其在天然水、纯净水产品上的深耕,多次出现在TOP 20 SKU中。市场份额上看,农夫山泉饮用天然水550ml产品所占市场份额高达14.05%,与紧随其后的景田、怡宝旗下产品拉开了5%左右的差距,体现出农夫山泉凭借旗下天然水产品在包装水市场内的影响力之大。

四、品牌CT竞争地图:地区、省区各有偏好

基于马上赢品牌CT中的竞争地图产品,我们进一步以各地区各省为样本,从省份内的类目集团排名、TOP SKU包装水类型、规格分布等角度进行包装水类目的进一步观察。本次使用的马上赢品牌CT全国23省数据源,包括大卖场、大超市、小超市、便利店、食杂店主流零售业态,覆盖县级及以上城市市场(不包含村、镇、乡)。23省包含的省及直辖市与地区划分如下:

- 东北地区:辽宁省、黑龙江省;

- 华东地区:上海市、安徽省、江苏省、江西省、浙江省

- 华中地区:河南省、湖北省、湖南省

- 华北地区:北京市、天津市、山东省、山西省、河北省

- 华南地区:广东省、广西壮族自治区、福建省

- 西北地区:陕西省

- 西南地区:重庆市、四川省、贵州省、云南省

在规格分布部分,基于马上赢品牌CT23省数据,包装水类目包含套组(单件容量*内装数)与非套组产品的平均容量规格为3628ml。以平均值的80%以下,80%~120%,120%以上共形成三个区间,三个规格区间定义如下:

- 偏小规格区间:(0ml,2902ml)

- 中规格区间:[2902ml,4353ml]

- 偏大规格区间:(4353ml,+∞)

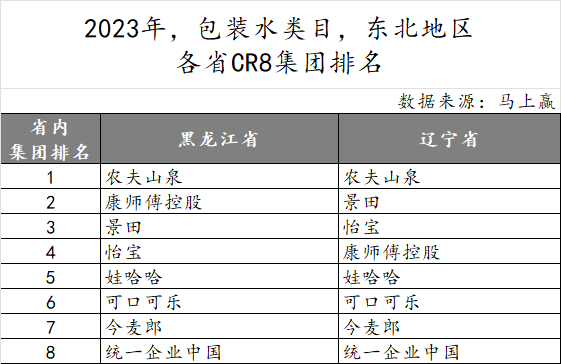

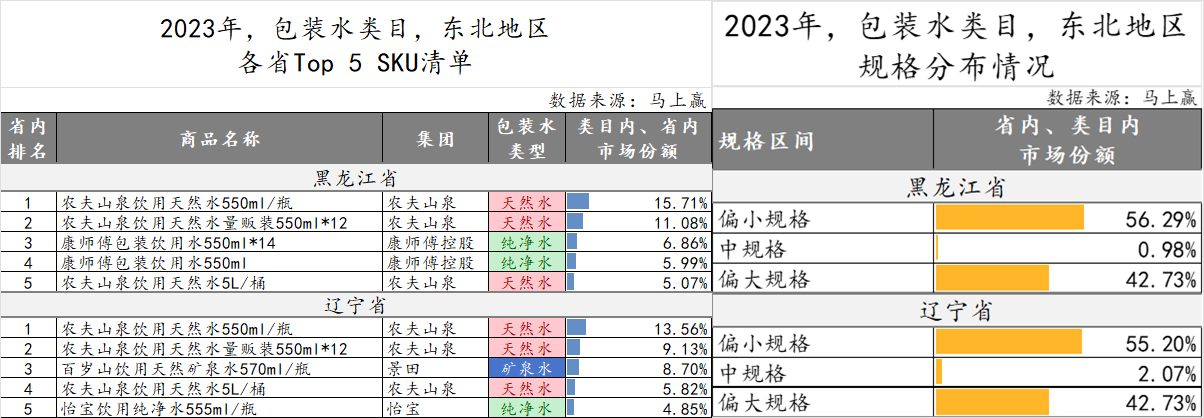

1、东北地区:黑龙江省、辽宁省

在东北地区各省内,CR8集团排名相对较为稳定,仅有康师傅控股在黑龙江省内排名提升了两个位次而进入CR3,辽宁省的前三名与其他省市类似,为农夫山泉、景田和怡宝。

东北地区各省的TOP 5 SKU也与每个省内的CR3集团相对应,被CR3集团内不同SKU所瓜分。而从规格的角度看,偏小规格因其便携性而更加契合即时消费场景,市场份额明显高于其他规格产品;而偏大规格的市场份额则受性价比等因素拉动,总体也相对较高,二者差距相对较小。

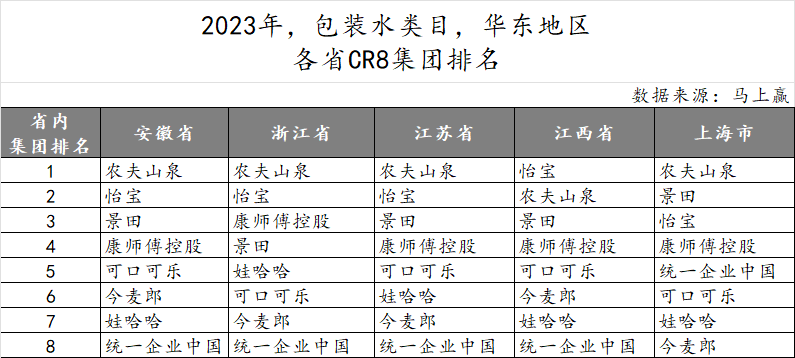

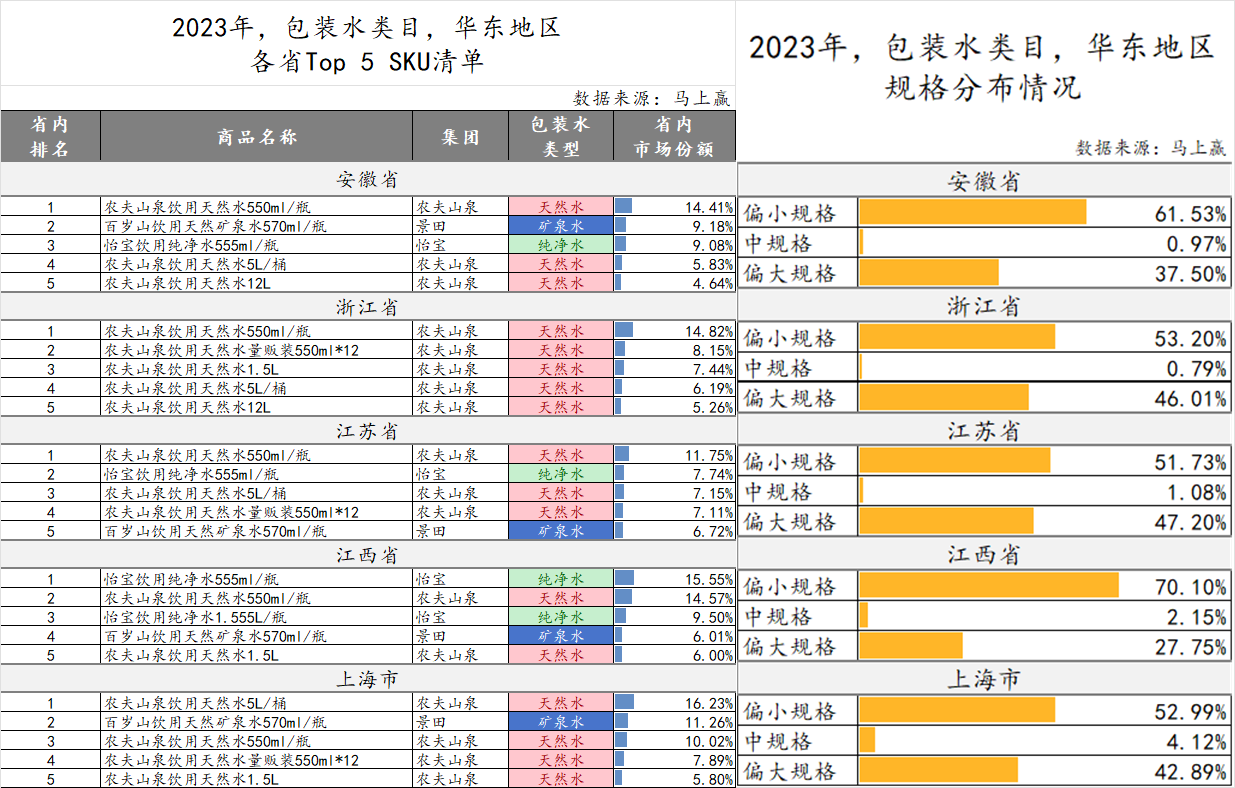

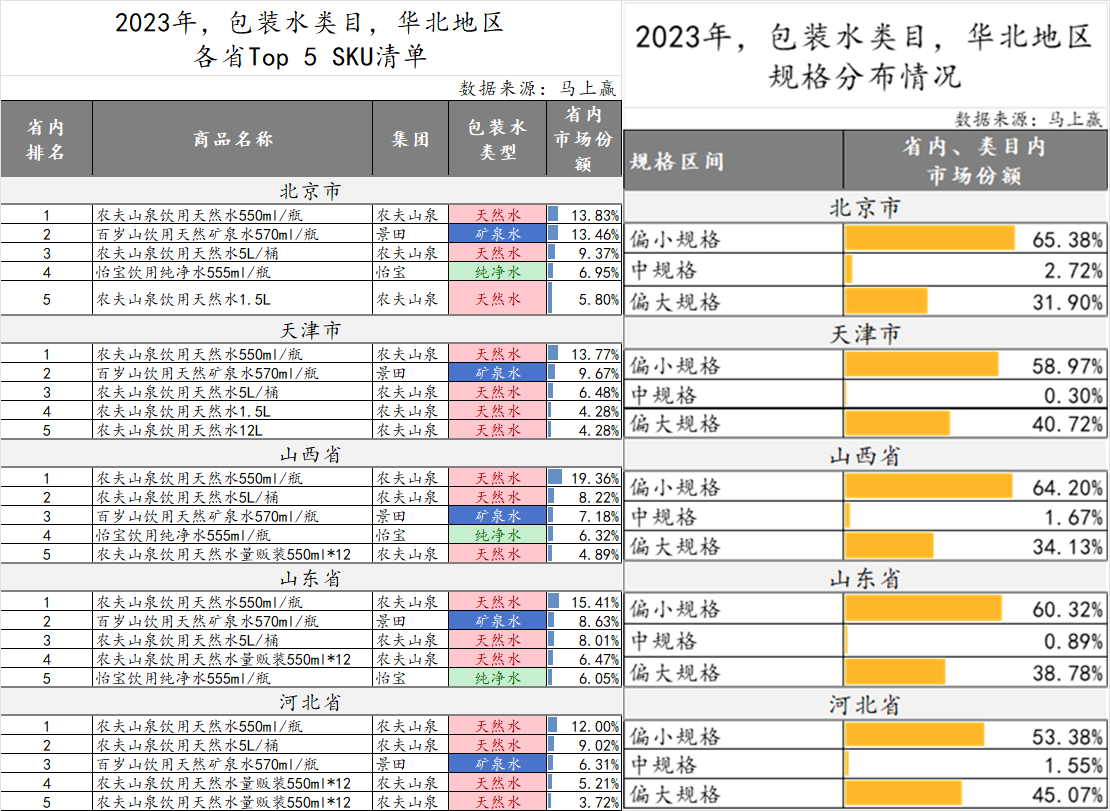

2、华东地区:安徽省、浙江省、江苏省、江西省、上海市

在经济较为发达的华东地区内,各省间CR8集团排名的变动则相对更加明显。在江西省内,农夫山泉的第一位置被怡宝夺下;在浙江省内,康师傅控股成功突破景田的防御,挤进了前三位;而上海市则是统一企业中国唯一一个排名并未垫底的省市。可见不同集团的影响力目前来看仍受地域因素影响,排名靠后的集团或可抓住地域策略的机会一跃而上。

透过TOP 5 SKU,可以看出CR3集团内部对不同省市的争夺。虽然农夫山泉在除江西省外的其余四个省市内市场份额均位于首位,但在浙江省内TOP 5 SKU均为农夫山泉旗下产品;而在江西省内,怡宝虽位列第一,但与农夫山泉一样有2款产品在TOP 5 SKU范围内,且市场份额差距相对较小。

规格上看,华东地区同样也以偏小规格为主,偏大规格紧随其后,中规格则是远远落后。其中,江西省内偏小规格与偏大规格间的市场份额差距明显更大,在40%左右。

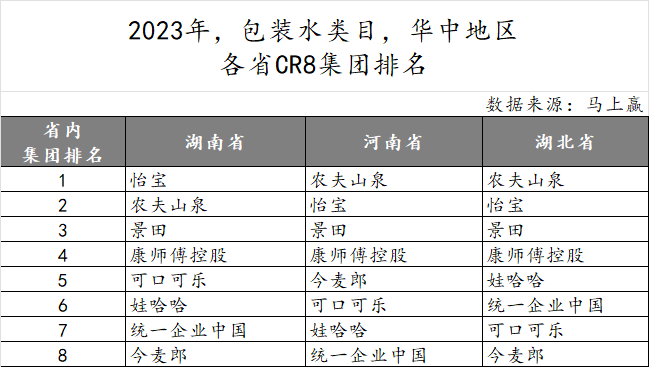

3、华中地区:湖南省、河南省、湖北省

华中地区构成CR3的集团相对稳定,均由农夫山泉、怡宝、景田构成,不同的是在湖南省内怡宝同样超越了农夫山泉拿到了市场份额第一的位置。

对比前面两个地区,华中地区TOP 5 SKU内的集团多样性、包装水类型多样性更加丰富,反映出CR3集团在华中地区不同省市内的势力差距相对较小,尚未形成一家独大的局面。另一方面,华中地区相较于前面两个地区虽同样是以偏小规格为主,但偏小规格与偏大规格的差距总体来说更加显著,尤其是湖南省内二者的差距来到了65.97%。

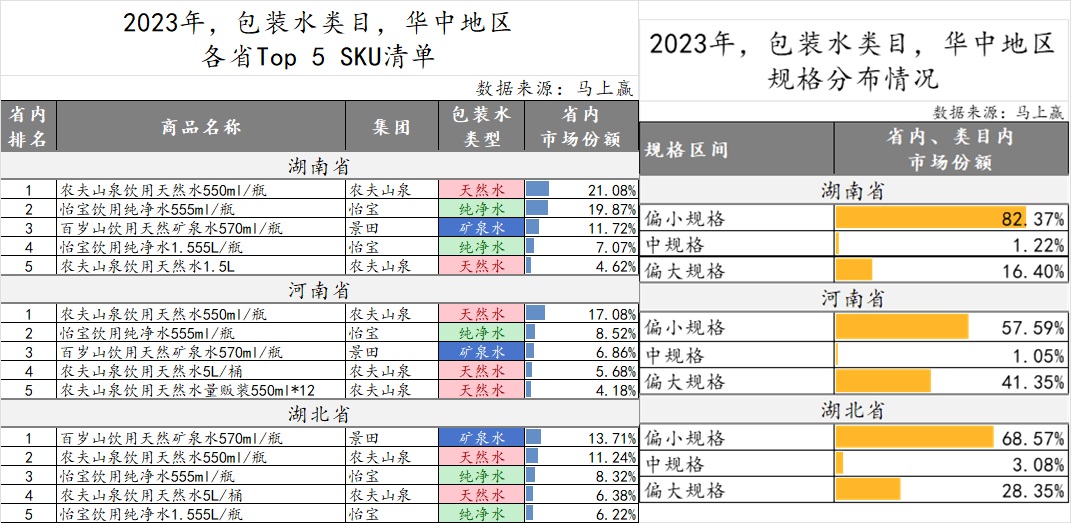

4、华北地区:北京市、天津市、山西省、山东省、河北省

从华北地区CR8集团的排名上看,怡宝对农夫山泉发起的进攻并未取得明显的效果,农夫山泉稳居其位。反倒是康师傅控股对CR3集团发起的攻势成效显著,在河北省、天津市内均位列第三,将怡宝挤出了前三。

农夫山泉在华北地区的影响力也渗透在了各省市TOP 5 SKU清单之中,每个省市的TOP 5 SKU中均有3-4款为农夫山泉旗下产品。此外,相较于前面三个地区,矿泉水在华北地区各省市TOP 5 SKU中出现得也更频繁,且基本上为TOP 3 SKU之一。从规格的角度上看,不难发现偏小规格与偏大的规格的市场份额差距更小,在差距最大的北京市内也仅有33.48%。

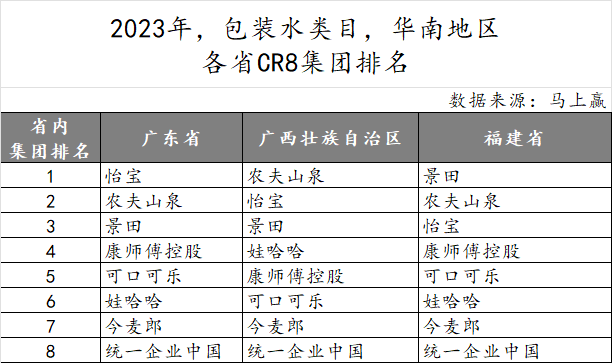

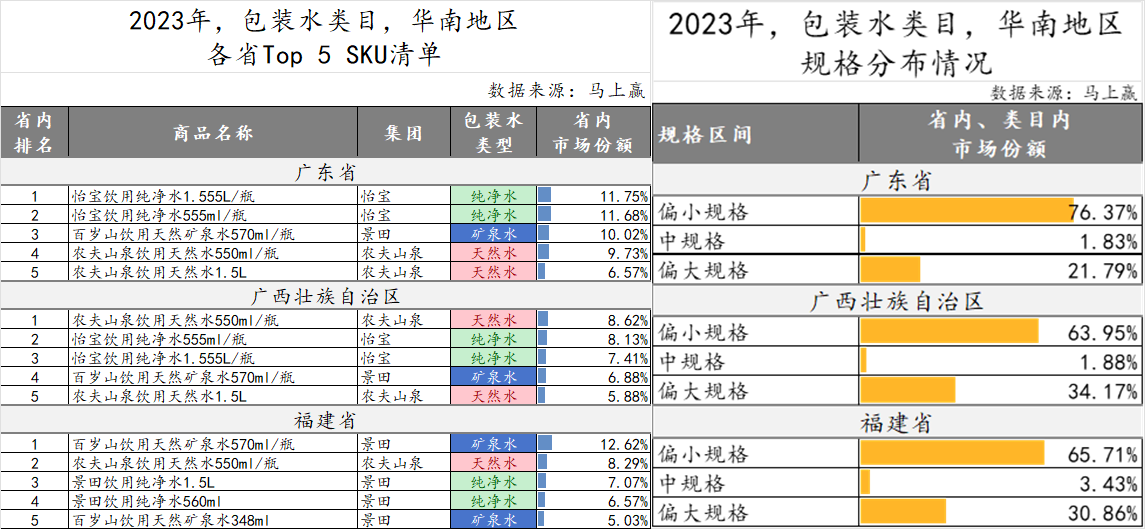

5、华南地区:广东省、广西壮族自治区、福建省

在华南地区,作为各省市CR3集团常客的农夫山泉、怡宝、景田间的竞争则更有看点。尤其是在福建省内,景田终于坐上了市场份额第一的宝座,怡宝也不甘落后地在广东省内夺下了第一的位置,而农夫山泉在这两个省市内则是紧随其后位列第二,仅在广西壮族自治区内排名第一。

景田、怡宝对农夫山泉发起的围攻也相应地能够从TOP 5 SKU中看出。另外,值得关注的是华南地区TOP 5 SKU中首位与末位的市场份额差距对比其他地区明显更小,换个角度说,也即华南地区农夫山泉、怡宝、景田三个集团的竞争尤为激烈,大有你追我赶、不相上下的意味。规格角度来看,偏小规格平均市场份额相对较高,与偏大规格的差距较大。

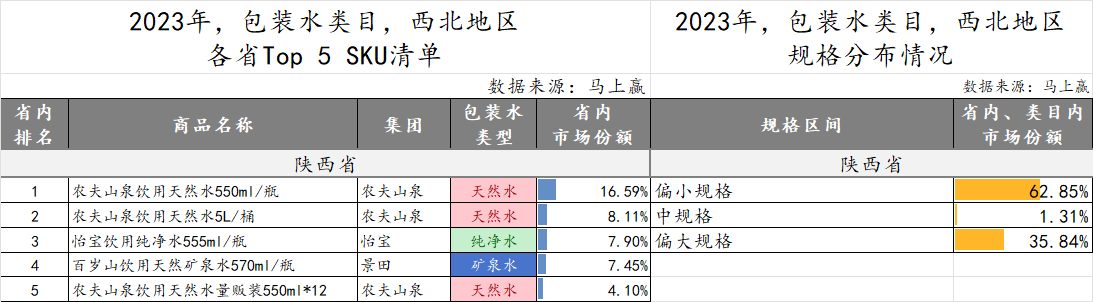

6、西北地区:陕西省

在仅由陕西省构成的西北地区内,虽然康师傅控股成功替代景田,与农夫山泉、怡宝组成了CR3集团,但结合TOP 5 SKU来看,集团间的竞争也不容小觑。

可以看到,TOP 5 SKU中并没有康师傅控股旗下产品的身影,反倒是景田旗下的百岁山饮用天然矿泉水位居第四。可见,康师傅控股或许是依靠丰富的产品矩阵成功超越了景田的市场份额,但其对大单品的打造仍任重而道远。陕西省内同样是以偏小规格为主,偏大规格与其差距在27%左右。

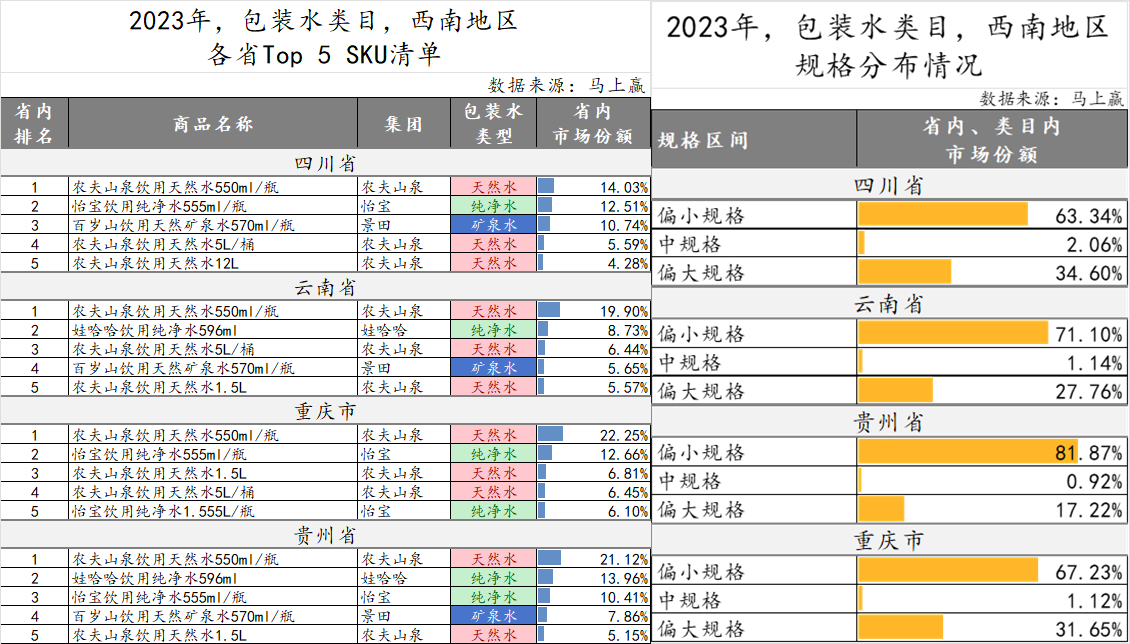

7、西南地区:四川省、云南省、贵州省、重庆市

西南地区中CR8集团排名变动的看点集中在娃哈哈对CR3发起的进攻中,在云南省与贵州省中,娃哈哈均成功挤进了CR3之列,分别排至第二、第三位,与此相对的则是怡宝与景田分别在两个省内市场份额排名下降至第四。

从TOP 5 SKU来看,娃哈哈之所以能在部分省市内夺得第二位,与旗下娃哈哈饮用纯净水596ml在市场内的影响有一定关联。此外,在贵州、云南以及重庆三省内,农夫山泉饮用天然水550ml的市场份额均在20%左右,与占据市场份额第二的SKU拉开了十分明显的差距。

就规格而言,西南地区内三类规格的排名同样没有发生变动,但偏小规格与偏大规格间的差距相较于其他地区更大,在贵州省内更是有64.65%的差距。

结语

回过头看,无论是农夫山泉与怡宝先后做出的大动作,抑或是以今麦郎、康师傅为首的集团开拓熟水市场,似乎都在释放一个信号:在包装水市场见顶,各集团在各自细分赛道内的发展空间也十分有限的情况下,唯有以变求生这一条道路可行。而根据马上赢品牌CT中的数据,低位者向高位者发起的攻势亦有成效卓著者,这也同样意味着在当前的包装水市场中,抓住一次变化的机遇或许就将带来一次市场局势的变更。

参考资料:

北京发布:《纯净水、矿泉水和天然水如何选择?北京疾控提醒》

评论