文|MedTrend医趋势

中国医疗器械主营业收入在2022年达到1.3万亿元人民币,跃升为全球第二大市场¹。

-

2017年-2022年,中国医疗器械行业整体营业收入年均复合增长率为12%,高于我国总体制造业增长水平。到2025年,中国医疗器械生产企业营业收入预计突破1.8万亿元

2024年,在一系列政策利好下,预计招投标活动将逐渐回归正轨,并呈现出季度性恢复态势,且此前被延迟的采购需求有望在接下来的时间里进一步得以释放。医疗机构在硬件投入和设备更新方面迎来了更大的改善空间和动力。

在此之前,我们分析了162家中国医疗器械上市企业(A股、H股)2023年业绩数据。

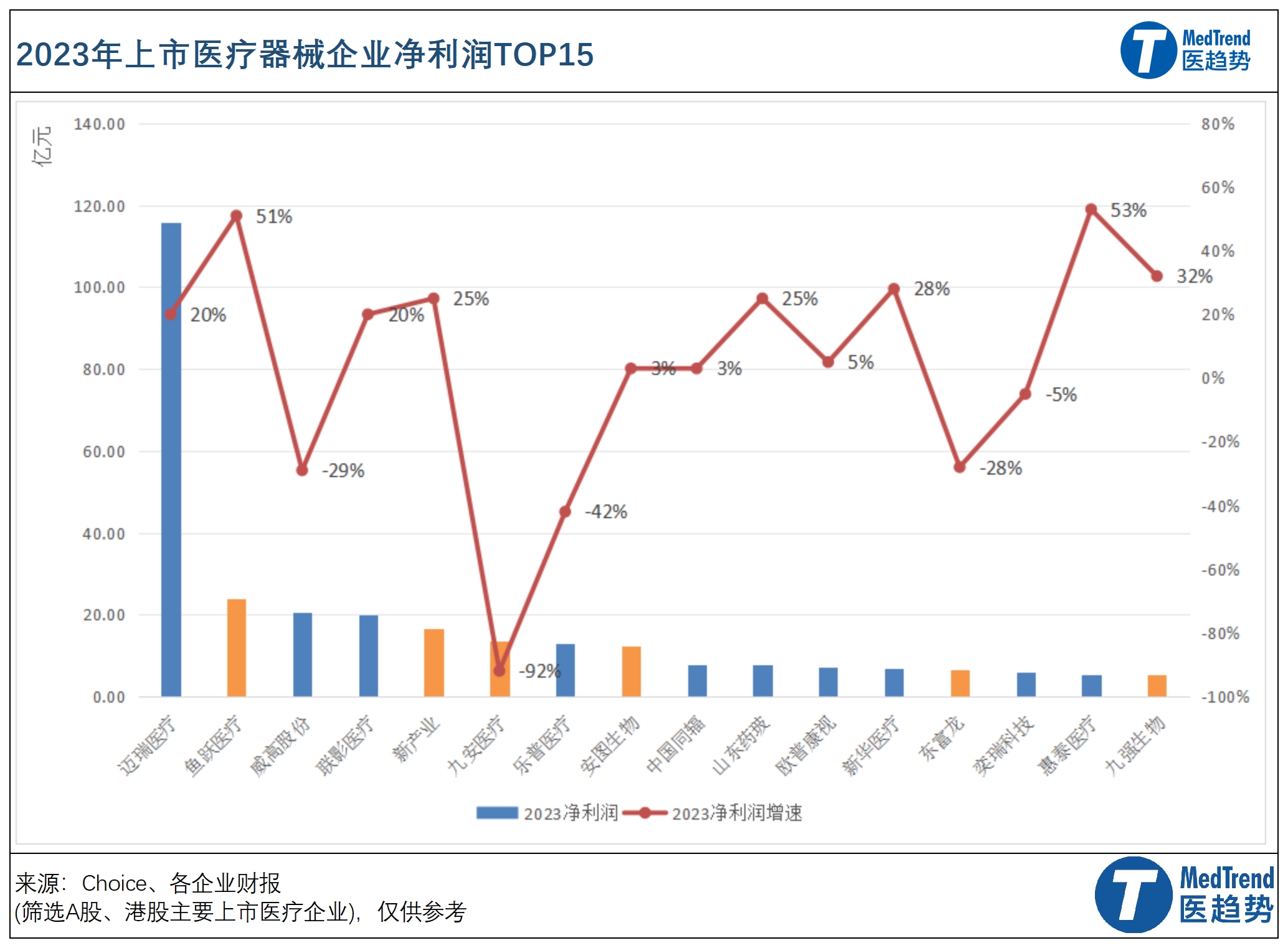

01 净利润:超百亿仅一家

2023年,A股、港股医疗器械企业净利润过1亿元的约88家;其中医疗耗材(含高耗)33家占比38%,医疗设备25家占比29%,IVD24家占比27.5%。

净利润超过5亿元的16家;净利润最高的是迈瑞医疗116亿元。除此之外,

-

超20亿元的2家,鱼跃医疗23.76亿元、威高股份20.62亿元。

-

超10亿元的5家,联影医疗19.78亿元、新产业16.54亿元、九安医疗13.49亿元、乐普医疗12.92亿元、安图生物12.24亿元。

-

5-10亿元的8家(具体如下图)。

在净利润TOP15医疗器械企业里,净利润与上年同比增长的11家,下滑的5家。

净利润增长的企业里,

-

增速超过50%的2家,迈瑞旗下惠泰医疗(+53%)也是增速最高的TOP15医疗企业、鱼跃医疗(+51%)。

-

增速超过30%的1家,九强生物(+32%)。

-

增速超过20%的5家,新华医疗(+28%)、新产业(+25%)、山东药玻(+25%)、迈瑞医疗(+20%)、联影医疗(+20%)。

-

其余企业增速在3-5%。

净利润下滑的5家企业,降幅最大的是九安医疗(-92%),与此前疫情期间增长太高有一定关系;此外,乐普医疗净利润(-42%)、威高股份净利润(-29%)、东富龙(-28%)、奕瑞科技(-5%)。

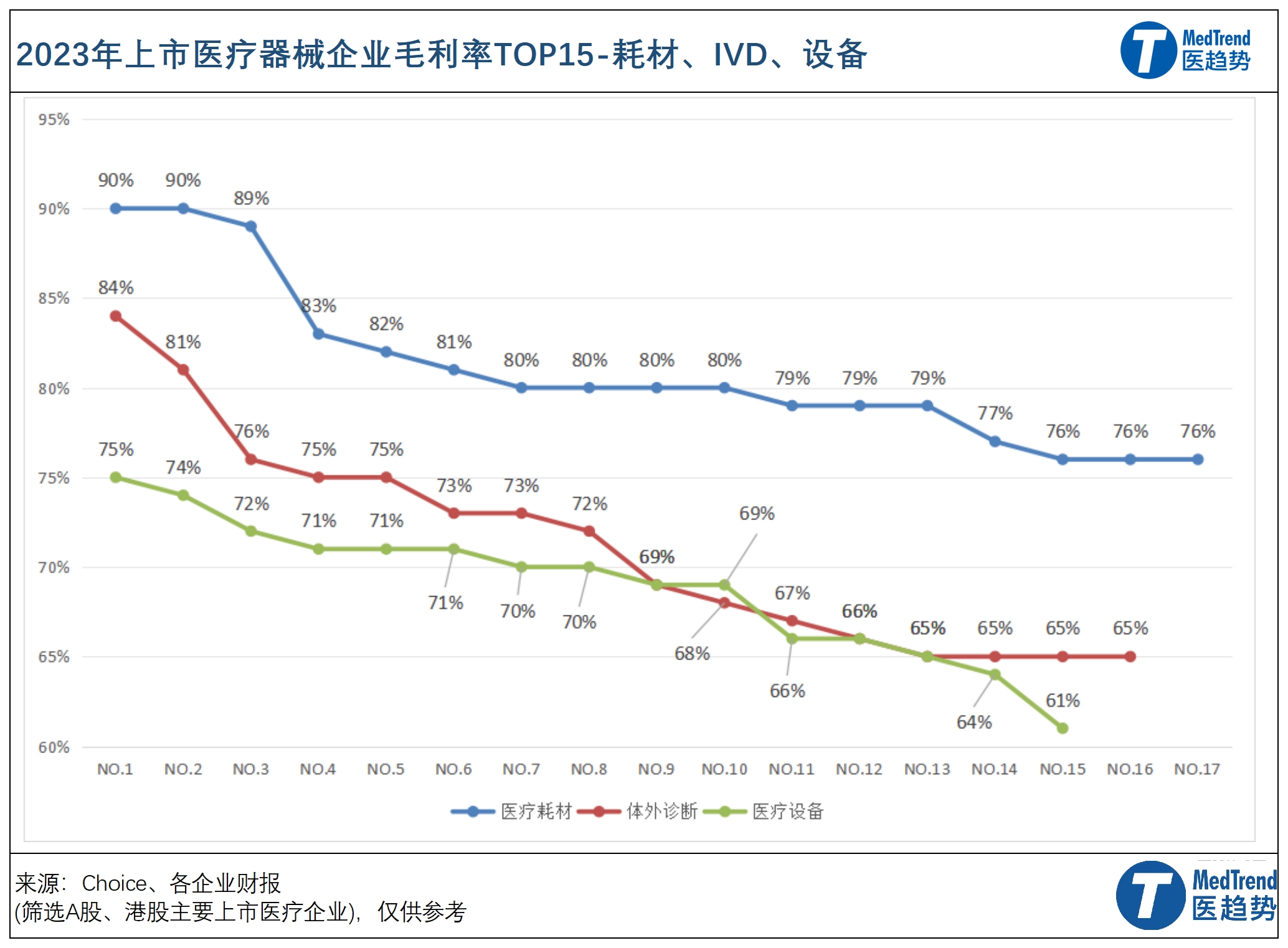

02 医疗耗材仍是毛利率最高的赛道

从医疗器械三大细分领域来看,医疗耗材(含高值耗材)仍是2023年毛利率整体最高的赛道,且远高于IVD和医疗设备。

我们分析了三大细分领域毛利率最高的15家企业,

-

医疗耗材(含高值耗材)平均毛利率81%;

-

IVD平均毛利率71%;

-

医疗设备平均毛利率69%。

其中,毛利率最高的分别是:佰仁医疗90%(医疗耗材)、正海生物90%(医疗耗材)、艾德生物84%(IVD)、福瑞股份75%(医疗设备)。

三大细分领域排在第15位企业分别是:

-

医疗耗材:爱博医疗、康沣生物、心脉医疗毛利率都在76%左右;

-

IVD:安图生物、华康生物、透景生命、之江生物,毛利率都在65%左右;

-

医疗设备:复锐医疗科技毛利率61%。

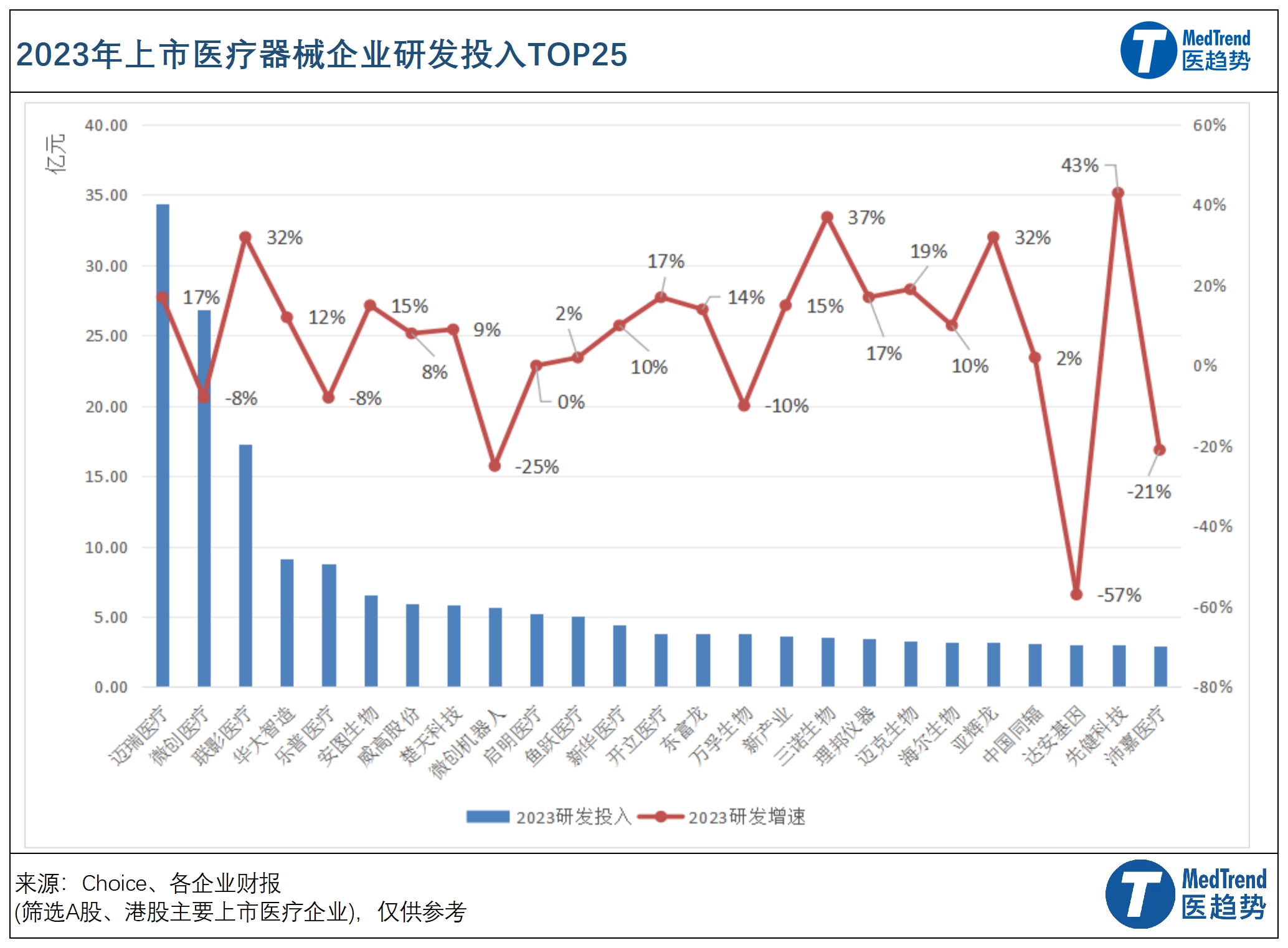

03 研发投入过亿83家

2023年,A股、港股上市医疗器械企业研发投入过亿的约83家,多为IVD和高耗企业。

TOP25研发投入企业,最高的是迈瑞医疗(34.3亿元),也是唯一超过30亿元投入的医疗器械企业,第25是沛嘉医疗(2.93亿元)。

其余,

-

超过10亿投入的2家:微创医疗(26.87亿元)、联影医疗(17.29亿元);

-

5-10亿元投入的8家:华大智造(9.10亿元)、乐普医疗(8.79亿元)、安图生物(6.56亿元)、威高股份(5.93亿元)、楚天科技(5.88亿元)、微创机器人(5.69亿元)、启明医疗(5.25亿元)、鱼跃医疗(5.04亿元);

在以上研发投入TOP25企业里,同比增长的18家、减少的6家、1家持平(启明医疗)。

其中,研发投入增速最大的是先健科技,同比增长43%;投入下降最大的达安基因(-57%)。

其余:

-

研发投入增速超过30%的3家:三诺生物(+37%)、联影医疗(+32%)、亚辉龙(+32%);

-

研发投入增速10%-20%的10家:迈克生物(+19%)、迈瑞医疗(+17%)、开立医疗(+17%)、理邦仪器(+17%)、安图生物(+15%)、新产业(+15%)、东富龙(+14%)、华大智造(+12%)、新华医疗(+10%)、海尔生物(+10%);

-

研发投入下降的企业包括:微创机器人(-25%)、沛嘉医疗(-21%)、万孚生物(-10%)、乐普医疗(-8%)、微创医疗(-8%)。

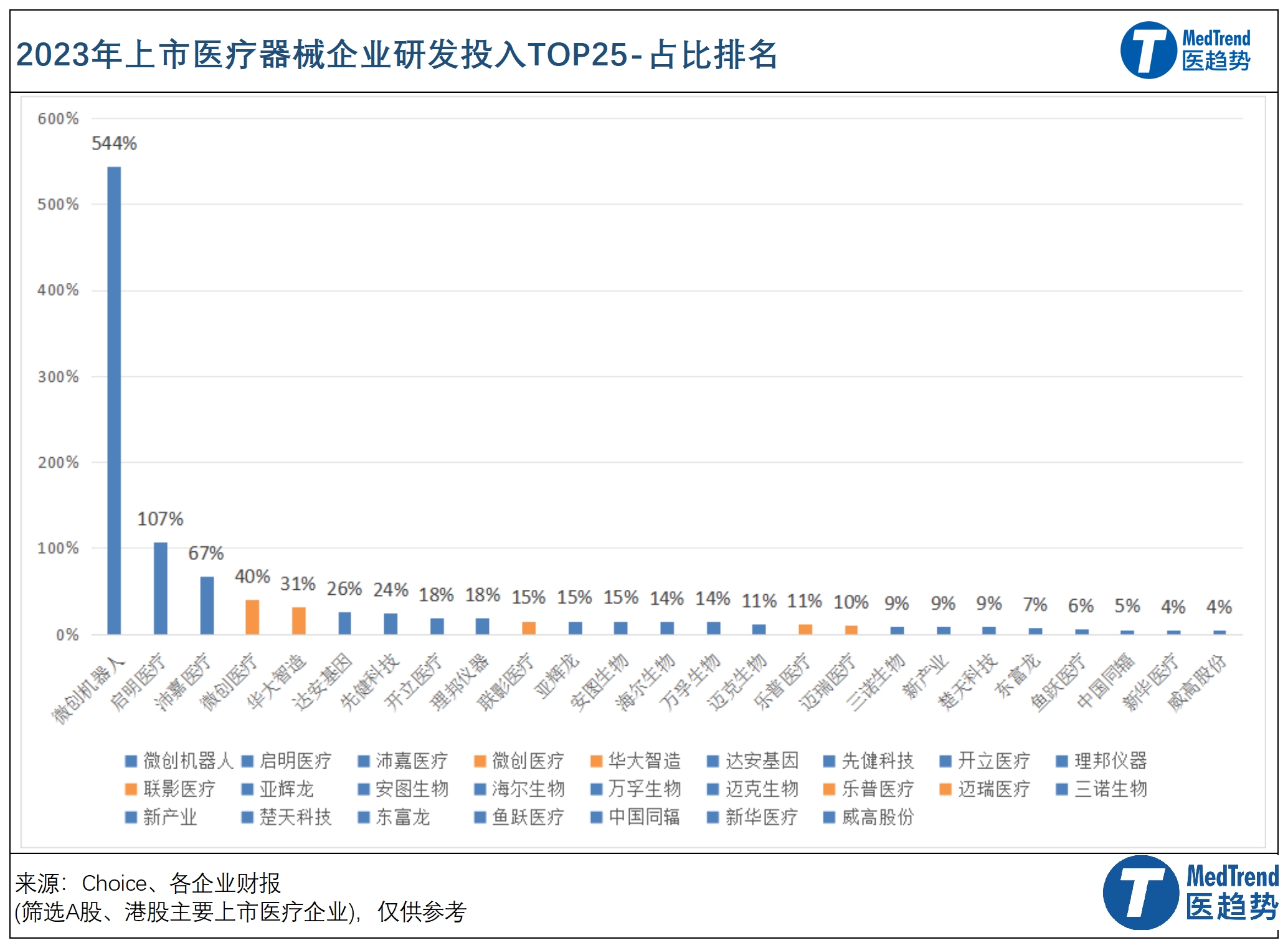

***橙色标识为研发投入最高的5家企业

在研发投入TOP25企业里,占比最高的是微创机器人(544%);占比第25的威高股份(4%)。

其余:

-

研发占比超100%的1家,启明医疗(107%);

-

占比超过20%的5家:沛嘉医疗(67%)、微创医疗(40%)、华大智造(31%)、达安基因(26%)、先健科技(24%);

-

占比超过10%的:开立医疗(18%)、理邦仪器(18%)、联影医疗(15%)、亚辉龙(15%)、安图生物(15%)、海尔生物(14%)、万孚生物(14%)、迈克生物(11%)、乐普医疗(11%)、迈瑞医疗(10%)。

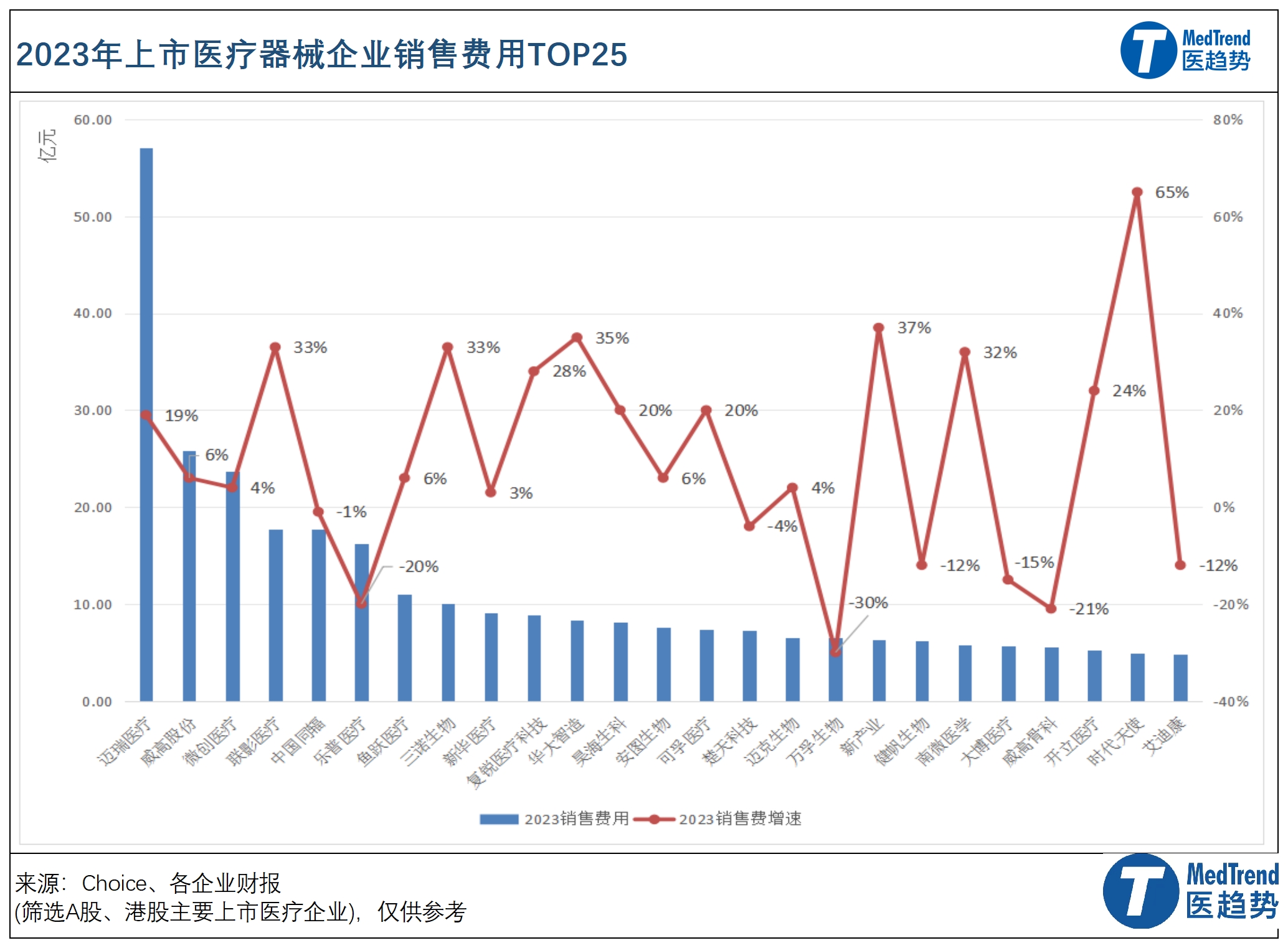

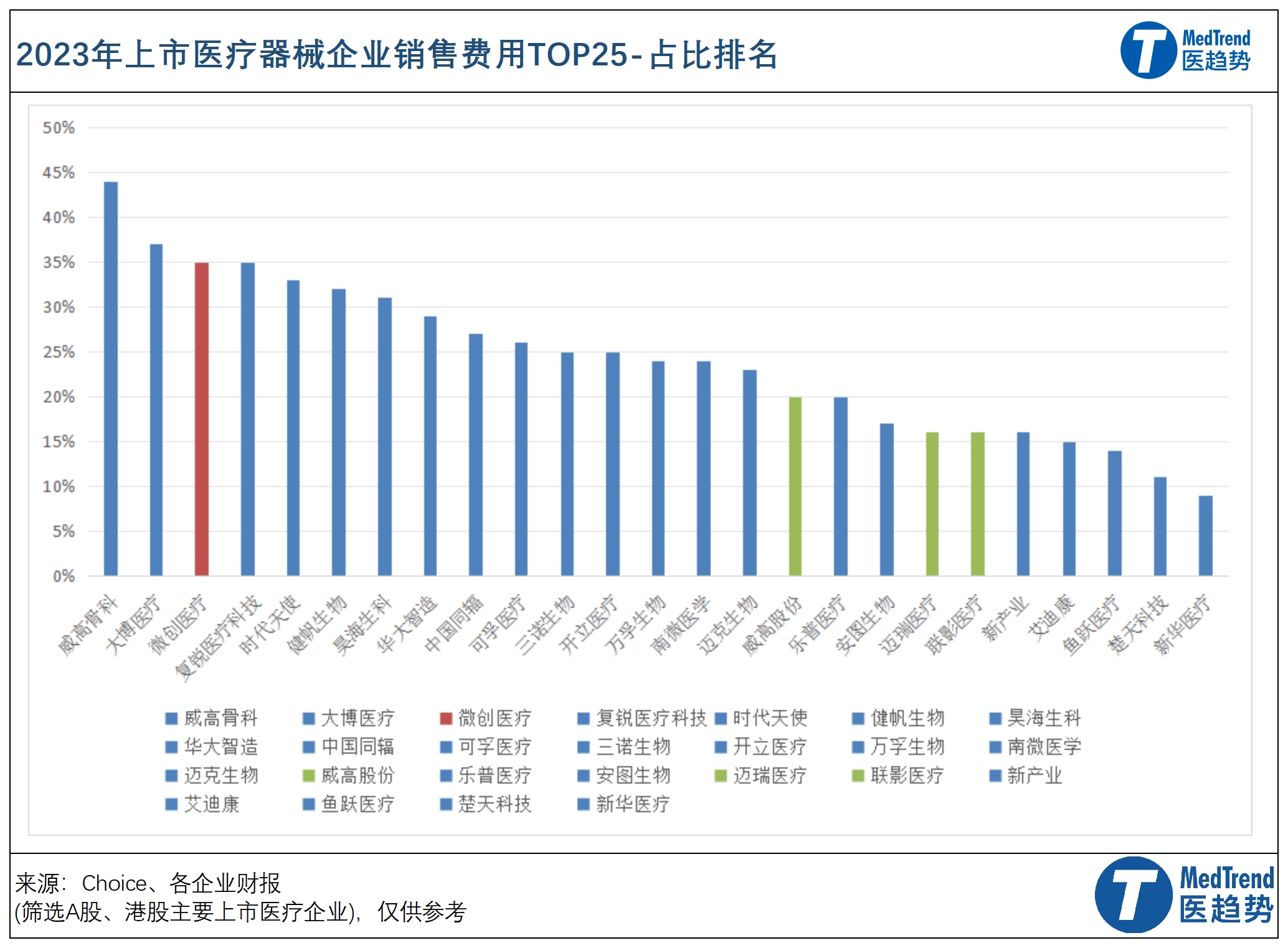

04 销售费用与占比

2023年,A股、港股上市医疗器械企业销售费用过亿的约98家,多为医疗耗材和IVD企业。

TOP25销售费用企业,最高的是迈瑞医疗(57亿元),第25是艾迪康(4.9亿元)。

其余,

-

超过20亿投入的2家:威高股份(25.82亿元)、微创医疗(23.72亿元) ;

-

10-20亿元投入的8家。

此外,可以看到销售费用最高的4家企业里,威高、迈瑞、联影占比都不高,意味着与其高营收相比销售费用投入并不高。

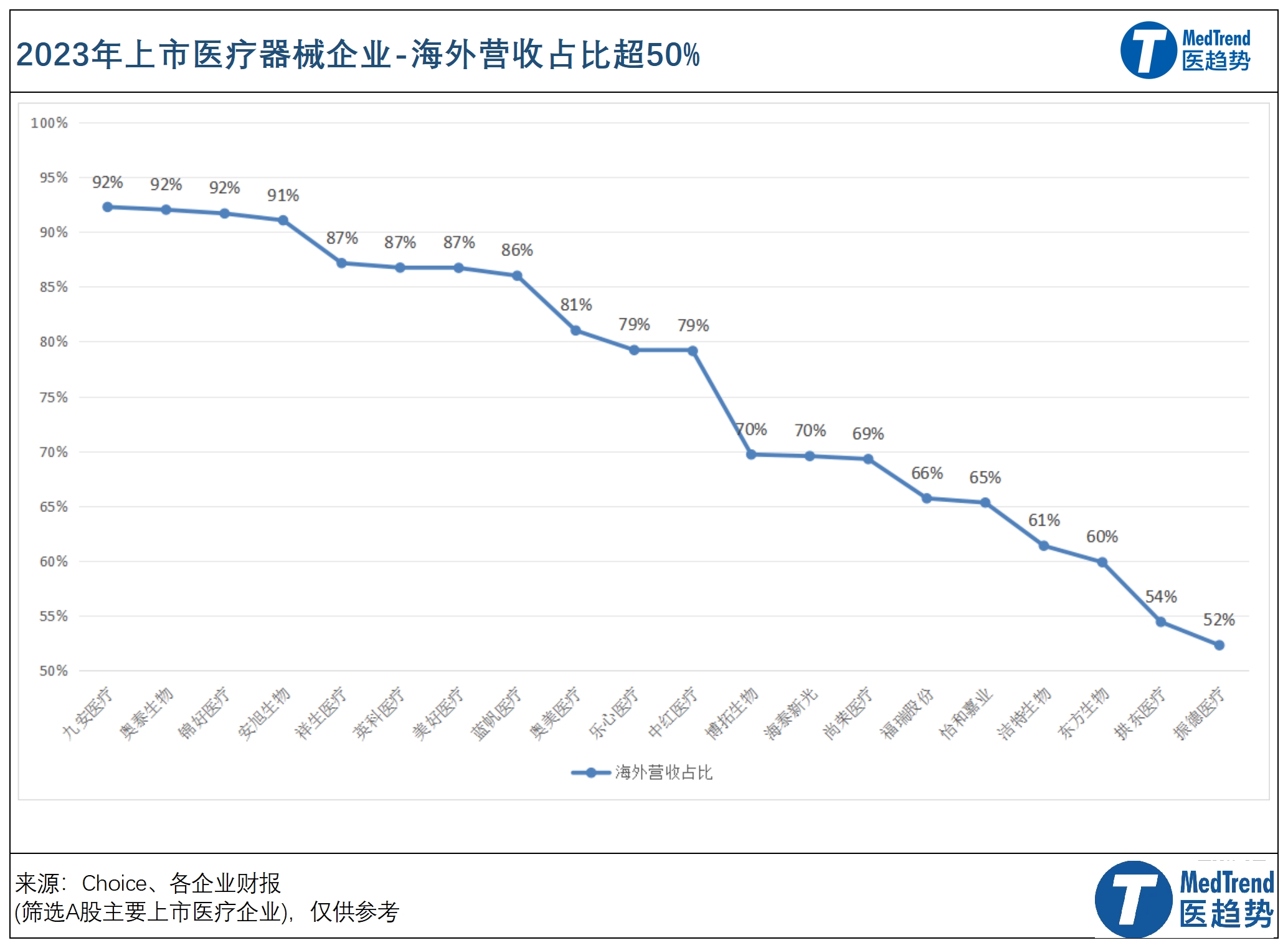

05 海外营收与全球化战略

在努力突破技术创新的同时,一批中国本土头部创新药械企业已在执行高端“全球化”战略。以“全球首创”、“同类最佳”突破海外一线市场成为中国头部本土企业的利器。

从整体A股上市医疗器械企业来看,2023年海外营收占比超过50%的有20家,多为医疗耗材、IVD企业。

海外营收占比最高的九安医疗、奥泰生物、锦好医疗为92%,安旭生物91%。

在2023年营收TOP5医疗器械企业里,迈瑞医疗境外营收135.5亿元(占比39%),威高股份境外营收33.97亿元(占比26%),联影医疗境外营收16.6亿元(占比15%),乐普医疗境外营收10.27医院(占比13%)。

-

此外,微创医疗境外营收4.579亿美元(占比48%)。

而这些企业也正是高端出海的主力军。

中国大健康市场发展有些不平衡。

据罗兰贝格发布的《中国医疗器械行业发展现状与趋势》报告分析:从药械比角度看,我国目前药械比水平仅为2.9,与全球平均药械比1.4的水平仍有一定差距,较低的人均器械支出及临床渗透率,都表明医疗器械行业的未来潜力,预计未来中国医疗器械市场仍将有十年的黄金发展期。

而纵向对比来看,中国医疗器械企业净利润普遍低于药企(但是最高的迈瑞医疗却远高于长春高新)、毛利率也普遍低于药企(但最高的高耗企业也有90%左右),此外研发投入普遍低于创新药企。

-

2023A股上市制药企业净利润超过11亿元的有25家,最高的长春高新(45.32亿元);

-

毛利率最高的迈威生物(98.93%);

-

研发投入最高的百济神州(128.54亿元);

评论