文|互联网那些事v

混战不休的零食江湖,几大巨头的日子都不算滋润,就连“一哥”良品铺子,都无奈降价求生存!新掌门杨银芬的“当下,摆在我们面前的已经不仅仅是活得困难的问题,而是活不活得下去的问题”警言犹在耳畔,良品铺子旗下300款产品迎来有史以来最大规模的降价举措却争议颇多……

尽人事,也需看天命!2006年创立、已熬战了17载的良品铺子,积累了丰富的抵抗经营风险的经验,但还是不可避免走到了业绩的“阵痛期”,2024年,良品铺子能否在杨银芬的带领下,力挽狂澜,以重回高光的姿态,迎接18岁“成人礼”?

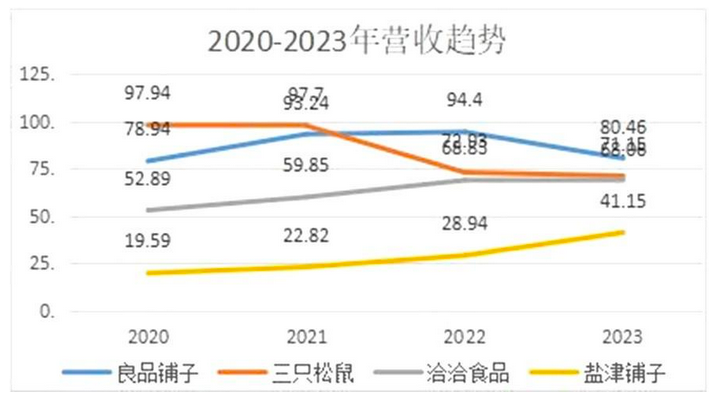

01,净利首被盐津浦子反超!

不日前良品铺子披露的一季报引发了热议,贵为营收规模一哥的良品铺子,在该季度内的净利润居然被“老四”盐津铺子反超,令不少网友大跌眼镜:

据公开财报,2024年一季度,良品铺子实现营收24.51亿元,归属母公司股东的净利润0.62亿元,同比大跌57.98%,同期三只松鼠实现营收36.46亿元,归属母公司股东的净利润3.08亿元,同比增加60.80%,洽洽食品实现营收18.22亿元,归属母公司股东的净利润2.40亿元,同比增加35.15%。

同为三巨头,良品铺子和三只松鼠及洽洽在营收和净利上互有胜负并不意外,但意料之外的是,报告期内,盐津铺子实现营收12.23亿元,归属公司股东的净利润却高达1.60亿元,同比增长43.10%。

季度净利,不仅被“老四”反超,而且拉开了将近1个亿的差距,再加上2021年时,盐津铺子的营收规模不足良品铺子的25%,如今已近乎良品铺子的50%,照这个趋势发展下去,不排除盐津铺子在营收规模上追平良品铺子的可能性,这背后的原因究竟是什么?

在业界内,有不少人认为导致良品铺子净利大跌的直接原因是大降价!

2023年11月底,“临危受命”的良品铺子新任董事长兼总经理杨银芬,曾通过内部公开信的方式,直接指出了公司面临的严峻挑战,并且随后杨银芬宣布对公司“高端零食”战略进行重大调整,即对对旗下300款产品进行大规模降价,平均降价幅度达到22%,最高降幅甚至高达45%。

此次良品铺子有史以来最大规模的降价行动,同时也迎来了一些质疑:

尽管此次大降覆盖了夏威夷果、松子、开心果、腰果、猪肉脯、鸭脖、烤香肠、辣条、豆干、面包蛋糕和瓜子等复购率相对较高的品类,但是相较于良品铺子全渠道1600+的SKU来说,降价的范围似乎仍有很大的进步空间;

此外,此次大降价的商品主要局限在线下门店,而且需要是会员才可享受,这样的前置性门槛,也让很多消费者“感知不强”,毕竟习惯了网购的用户很少再去线下买零食了,而且,虽然良品铺子表示降价不降质,但不可否认的是,这对于其高端定位的调性也是一个冲击。

当然,这次大降价,也带来了一些成效,主要是让公司的营收终于回归到了正增长的良性轨道上来了,尽管净利润下滑厉害,但是总营收同比仍然有2.9%的增长,这也让投资者有了对其Q2乃至全年营收正增长的展望。

要知道,过去的2023年,良品铺子实现营收约80.46亿元,同比下滑14.76%,实现归属于上市公司的股东净利润约1.8亿元,同比下滑46.26%,营收净利双重暴击,更创下了良品铺子上市以来的新低,业绩可谓糟透了;

同样是在2023年,盐津铺子实现营收41.15亿元,实现营业利润5.82亿元,同比增幅高达42.22%、70.77%,创下了其2017年上市以来的最好成绩;

理解了这样的背景,也就不难理解为何杨银芬会坦言“摆在我们面前的是活不活得下去的问题。”

但是,很多人只看到了良品铺子净利下滑与大降价相关联的表象,却忽略了背后的本质问题:

苹果针对iPhone 15系列进行官降大促,确实能一定程度上优化库存提升销量,但却治标不治本,为什么原价的果15不如以往好卖了呢?核心原因自然是产品的创新力不足,导致竞争力下滑,大家主观购买的欲望降低,这些才是最关键的点。

同理,作为一个主打高端零食的品牌,良品铺子的业绩下滑的深层次原因,也得归咎于产品的吸引力在下滑,从产品侧来看,良品铺子主打的粮果糕点、肉类零食、坚果炒货、果干果脯和素食山珍等产品皆出现了不同程度的下滑,当是最好的数据佐证。

图:ifind

而行业内卷加速、“新势力”层出不穷、准入门槛低等都属于客观的外部大环境,这是任何一个品牌都难以避免的,对三只松鼠、洽洽、盐津铺子等同样如此。

靠降价只能吸引一时,如何提升产品的综合竞争力才是良品铺子的终极自救方法论!

02,良品铺子的“软肋”

重营销轻研发是良品铺子迫切需要扭转的大众认知,2023年,良品铺子研发费用4400万元,较去年同期降13.5%,2024年一季度,良品铺子研发费用不到500万元,同比下滑62%;盐津铺子2023年研发费用近8000万,2024一季度近1600万,因为盐津铺子的营收规模只到良品铺子的50%左右,所以研发强度敦高孰低?一目了然的逻辑。

当然,重营销轻研发,并不是良品铺子的专利,头部的零食品牌或多或少都有这样的沉疴固疾,故而也更容易理解,为何盐津铺子像一匹“黑马”般,持续正增长了!

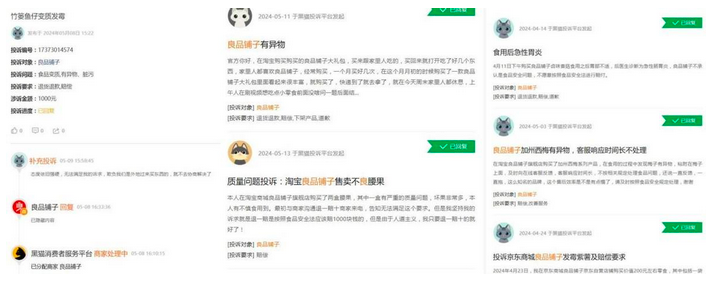

食品安全问题也是困扰着零食行业的一大难题,当90后、00后群体越来越重视健康饮食理念时,这些传统零食品牌频频爆发的食安投诉,或许是让消费者渐行渐远的一大诱因,在黑猫投诉平台上,可能看到仅仅最近的一个月内,就有多起关于良品铺子的产品问题的投诉。

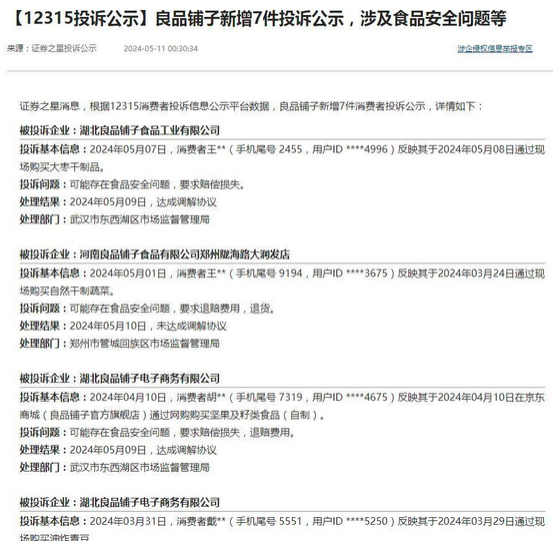

在12315投诉公示区,也能看到良品铺子新增7件投诉,涉及食品安全问题等的相关报道;

所以,如何有效地杜绝或降低消费投诉率,可能还是需要良品铺子加大源头供应链到渠道流通全链路的品质把控,毕竟食品安全无小事,每发生一次重大的食安事件,就是对品牌公信力的巨大透支!

直营零售是良品铺子的杀手锏,过去的2023年,该块营务营收同比增幅高达21.69%,是其四大核心版块业务中,唯一一个正增长的,所以,2024年,良品铺子需要继续强化这一传统统优势,与此同时,更需要补齐短板——2023年同比增速暴降32.58%的电商业务!

截至2023年末,良品铺子共有3293家门店,其中直营门店1256家,净增长258家,加盟门店2037家,减少191家,报告期内,良品铺子新增线下门店567家,关闭门店500家(其中的324家门店因亏损原因选择闭店),线下渠道的布局合理性上,仍有一定的优化空间。

当然,纵横零食江湖十七载,良品铺子也确实积累了自己的独到优势:

比如供应链原材料的长链条布局,就是日积月累的探索和磨合下构建的,具备一定的壁垒;

再有,在品牌矩阵的打造方面,良品铺子也颇有建树,不光儿童群体有系列产品可选,而对注重健康的年轻人群体也推出了主打减脂全餐的零食连锁品牌控多卡,甚至还有为糖尿病人量身定制的解唐优,还推出了主打都市白领的连锁精品咖啡品牌FLATMOS……

整体而言,良品铺子已经竭尽所能在争取现有的、潜在的用户群体了。

期待2024年年终,良品铺子能交出一份令人满意的答卷!

评论