文|华夏能源网

国内的工商业储能发展自2023年以来再度实现了装机高峰。

储能领跑者联盟(EESA)数据显示,2023年中国工商业储能项目备案数共4666个,其中浙江省以1188的备案数领跑全国,广东、江苏以755和705的备案数分列第二和第三,三省项目备案数量占全国约60%,其余省份中,山东、河南、湖北、安徽、福建的备案数量也在100个以上。

以浙江省为例,浙江既是国内用电大省(全社会用电量6192亿kWh中,工商业占60%以上),也是国内峰谷电价差较大的区域之一,这两大优势为储能电站通过电价差套利奠定了基础,因此吸引了一众工商业储能玩家前来“淘金”。

专注储能电站开发和运营的云环智能创始人张隽永,已先后在浙江落地了近十个工商业储能电站项目,收益甚好,他本人也成了储能开发圈里的“收益王”。

但一个残酷的事实是,大多数抱着长期运营获利“算盘”的投资储能电站业主们,投的电站都不赚钱。

即便在“先天优势”很好的浙江省,也有人栽了跟头。“不仅没有赚到钱,反而电站运维还很费钱!”在一年一度的北京储能国际峰会上,来自浙江的工商储业主张强向华夏能源网吐了一肚子苦水。

到底如何提高储能电站的收益?

设备与产品是电站盈利“基本盘”

张强本是浙江某地一小工厂主,半年前,日见工商业储能火爆,而周边一些工厂主纷纷投建储能电站,一方面作为备用电源,一方面通过峰谷电价差来套利。于是在“趋势”和收益的诱惑下,张强也从某系统集成商手中购买了一套独立储能柜投建储能电站项目。

但这笔投资,如今成了张强的“糟心”往事。

据他介绍,电站的储能柜仅运行几个月便出现了故障。当系统集成商派人过来维修时,却称已损害的设备非自己生产,而是从市面购买而来,需要联系设备制造商来解决。然而,该设备制造商却否认了是自身产品的问题,反而把问题推诿给系统集成商。

就这样,集成商和设备制造商“踢起了皮球”。最大的受害者无疑还是业主,张强说,“直到现在,储能柜还不能运行,说好的收益都去了哪里?”

值得一提的是,在当前,由于入局储能系统集成市场的厂商极为密集,产品同质化严重的同时,产品的质量也参差不齐,这为储能电站的投运埋下了极大的风险。

某储能电站开发商告诉华夏能源网,当前,对业主而言,投建储能电站的主要风险有四个,除了售后无保障风险,还包括安全隐患、容量衰减、运维成本等。

实际上,宁德时代等电池产品巨头,早已注意到储能行业前期的野蛮增长带来的问题。去年11月举办的2023世界储能大会上,宁德时代首席科学家吴凯就曾表示,据统计,前期投运的功率型储能,宣称寿命达10年,但实际不足3年就已大面积退役。投运的能量型储能,承诺寿命20年,目前运行仅有3-5年,且年循环次数大部分不到设计值的一半,并且运行期间,还常会出现各种问题。

在第12届储能国际峰会上,宁德时代 ESS CTO许金梅再次指出,国内的储能电站配了那么多,却无法实现有效运营,问题的主要原因,还是受限于储能锂电池性能“不达标”,即能量密度低、有效容量不足、调峰能力不足,充不满放不光、过充过放情况兼而有之;储能电芯寿命短(5到7年)、储能衰减过快等。

想要提升运转效率,有赖于电芯与电池厂商推出更优质、可靠性更高的产品,改善行业发展早期“以次充好”的乱象。

此外,储能行业还有一个不容忽视的风险,即未来“僵尸”电站会大比例存在。

储能电站能否达到其20年的设计寿命?这还有待于技术层面的升级。但是,将其作为定义成“快消品”,明显不适合。在一个电站长达十余年的运营过程中,储能技术及储能政策也必然会发生变化。

如果储能电站不具备升级能力,必然无法提供真正的价值,无法给业主带来收益。这样的储能电站最终将被闲置,成为“僵尸”电站。

避免“僵尸”电站问题,前提也是要重视硬件层面的升级。

此前,弘正储能副总经理杨晓光在接受华夏能源网采访时也表示,储能发展至今,要摆脱过去的粗放发展模式了。

“我们应该把储能一体柜(或设备)当成一个数字化能源产品来看待。储能设备是一个动态的设备,应具备随时在线升级的能力。虽然硬件是死的,但是可以对其系统进行优化、不断螺旋式提升系统能力。”杨晓光说。

从峰谷套利到需量管理

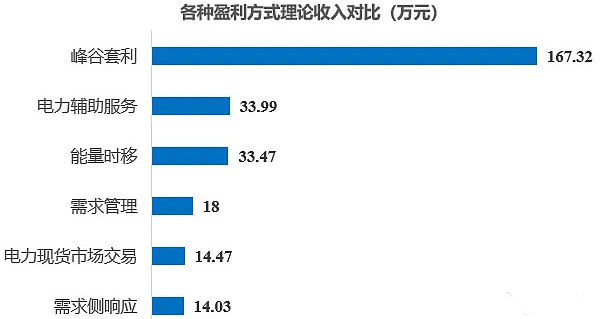

储能电站的运营及盈利模式,通常有6种:峰谷套利、能量时移、需求管理、需求侧响应、电力现货市场交易、电力辅助服务。但也正随着行业发展经历新的变化。

在张隽永看来,在浙江省内主流的通过峰谷电价套利的盈利模式,只是储能电站盈利的初级模式。

在多种模式中,张隽永更看好需量管理模式,并将其与峰谷套利结合起来,才能实现储能电站的更高盈利。

我国电价分为单一制和两部制,在执行两部制电价的地区,电费被分为基本电费和电度电费,其中基本电费按用户受电变压器(按容计费)或最大需量计算(按需计费)的电价收费,电度电费按用户实用电量计算收费。

以浙江省为例,单一制和两部制电价并行,工商业用电可选择其一,大工业用电则执行两部制。

近年来,在我国,电量电费的价格没有显著变化,而单位需量电费的价格却在逐年上涨,对于很多工商业用户来说,需量电费已经占据其上交总电费的10%—20%。而如果通过科学配置储能,补偿或缓冲峰值负载以实现用户需求侧管理,既可降低部分基本电价支出,也可在低谷充电高峰放电,利用峰谷价差获得套利,一举两得。

张隽永表示,需量优化可以在当前移峰填谷的情况下,增加一部分收益。需量优化带来的占比约为25%—30%。他还表示,在浙江,带需量管理的储能项目IRR甚至可以达到30%以上。

此前,原力能源曾以浙江某1MW/2MWh工商业储能为例进行测算,假设储能降需贡献度为25%,即配置储能后最大需量降低250kW,储能系统工作期间可降低变压器实时功率,减少变压器出力,节约需量电费。两部制电价下(电价采用2023年7月两部制和单一制1—10千伏一般工商业用电),该项目平均每年产生峰谷套利收入57.40万元,节约需量电费约19.23万元。

不过,需量管理的收益计算极为复杂性且存在不确定性,这对于储能运营商或业主来也充满挑战。

张隽永曾在一次行业分享中提到,“光定容的问题就难倒80%以上的投资商了”。另外还是要涉及用电负荷的波动、季节变化以及用户生产计划、设备运行状态等多种因素,这就更加需量管理的难度。

这对于电站业主的启示就在于,重视需量管理,并且应引入专业的服务商实现高效的需量管理。

电力现货交易才是高级玩儿法

“需量管理+峰谷套利”的模式能够实现相对较高的收益,但在张隽永的眼中,这只能算中级模式,更高一级的模式则是进入电力现货市场进行交易(注:电力现货市场指符合准入条件的经营主体开展日前、日内和实时电能量交易的市场)。

浙江省是国内电力现货市场比较成熟的区域之一,早在2017年,就被列为首批八个电力现货市场建设试点地区之一,是首个在国内引进国外电力市场先进理念的试点省份;2019年5月,浙江电力现货市场进入试运行阶段。今年4月,浙江省印发了《浙江电力现货市场规则》并公布了《浙江电力现货电能量市场交易实施细则》等5项配套实施细则,构建了“1+5”电力现货市场规则体系,结束了浙江电力现货市场的“无规则”时代。

有机构预测,2024年,浙江电力市场化交易电量预计3300亿kWh左右,市场化用户数将进一步增加。

在国内,一些有远见的企业早已预见了电力现货交易的价值。例如,远景很早就提出了“储能的本质是交易”的口号。而在海外市场,特斯拉储能业务板块推出的智慧能源管理平台Autobidder,能够实现电力的实时交易与控制,管理着数百兆瓦的电力资产。

不过,工商储业主或运营商要想进入电力现货交易并获得可观收益,并不容易,不仅要达到准入门槛,还需要一定的“资本”。

还是以浙江为例,《浙江电力现货电能量市场交易实施细则》就对储能电站参与市场化交易作出了详细规定,即储能电站“完成涉网试验且试验结果合格,认定其具备自动调节和提供辅助服务能力,方可参与电能量市场和调频辅助服务市场”。

满足市场准入条件及技术要求的独立储能电站,可按小时选择参与电能量市场或是调频市场。独立储能在现货电能量市场中可申报自计划曲线,作为价格接收者参与市场,若小时内未参与电能量市场且满足SOC(State ofcharge,即电池的荷电状态)门槛要求,可参与该小时调频市场。

这就是说,储能电站业主或运营商只能扮演“价格接收者”的角色,其只能对自己的报价负责。

而在电力现货模式下,市场不仅报价时点多,报价上下限幅度相对较宽,价格波动频次高、幅度大,很难进行预测。

储能电站业主或运营商要想报出最合适的价格来获得较大的收益,需要有较强的计算能力、预测能力和交易能力。

那么如何实现在现货交易中的预测能力呢?目前,国内一些储能系统集成企业已经前瞻性地意识到了这一巨大的市场,并研发推出具有预测及交易能力的储能产品。如远景近日推出的EnPower智慧储能系统,融合了AI大数据分析能力,可支持多样的交易品种,利于电力交易策略的优化和交易效率。

多位行业人士认为,电力现货市场成为主流的趋势一定不会变,未来,能够在这一市场分得大蛋糕的一定属于那些提前布局的企业。

评论