文|MedTrend医趋势

昨日(5月13日),强生表示在剥离并上市其消费者健康业务Kenvue(科赴)近一年后,计划出售其9.5%股份。

这是强生在Kenvue的全部剩余股份。

Kenvue表示,强生公司将用其持有的债务与高盛集团和摩根大通证券公司进行交换。高盛、摩根大通和美国银行证券是联席牵头账簿管理人。

据路透社计算,根据Kenvue股票的最后收盘价,此次发行的1.82亿股股票价值约为37.5亿美元。

至此,强生137年历史上最大的重组画上句点。而被重点关注的制药和医疗器械业务,正以超乎预期的高增长,带领强生迈向前所未有的新高度。

▲上市以来,Kenvue股价下滑约23%,昨日交易中下跌0.88%至20.36美元/股

01彻底离开消费健康

早在2021年11月,强生就宣布将把消费者健康部门,从制药和医疗器械业务中拆分出来。2022年9月,该分拆部门计划作为独立公司上市,新公司命名为Kenvue。

Kenvue继承了强生百年间在C端的积累,拥有诸多知名消费者健康品牌如邦迪创可贴、泰诺(Tylenol)药品、李施德林漱口水等4个价值10亿美元的大品牌和20个超过1.5亿美元的品牌,每年业务总规模近150亿美元。

正是这些著名品牌的加持,Kenvue成为2023年最大美股IPO之一,市值一度超500亿美元,创造了“单飞”上市史上的奇迹。

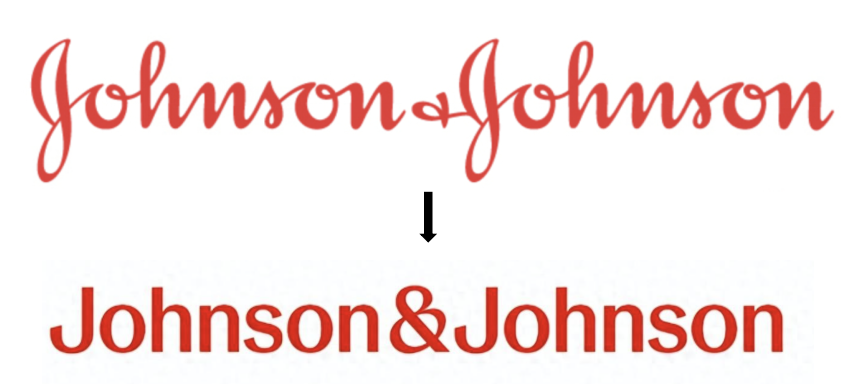

▲去年9月,强生集团更换使用了135年的标志性草书,改为现代化字体,颜色变为更亮的红色——将新标识赋予了医疗器械和制药业务,而消费者健康业务则沿用原logo。

当然,阵痛也是有的。

今年以来,Kenvue已经出现多次裁员相关新闻。今年 2 月,其在新泽西州解雇了51名员工,在此之前,还曾宣布在加州裁员84人。

5月7日,据彭博社报道,Kenvue将在全球裁员4%,这可能会影响到大约920名员工,系与强生的“过渡服务协议”(TSA)即将结束所致。

作为降本计划的一部分,Kenvue到2026年预计实现每年3.5亿美元的税前总成本节约,以用于再投资等。

新公司密集裁员的背后,强生集团与Kenvue的“界线”也愈发清晰。

Kenvue曾表示,上市完成后,强生持有公司至少80.1%的股份表决权。不过去年8月,强生大幅削减了在这家新公司的持股,仅保留9.5%的股份。

如今,随着强生将把其持有的Kenvue剩余股份交换给高盛和摩根大通证券以换取其债务,意味着强生彻底告别经营百年的消费者健康业务,除了在熟悉的创可贴、沐浴露等产品上依然会出现强生原有logo之外,两家公司或将成为两个完全独立的个体。

02分拆带来的双赢

事实上,对于全球大型制药企业来说,这轮消费者健康部门分拆热潮已经持续了近十年,是辉瑞、GSK、默沙东、赛诺菲等全球大药企的共同选择。

作出分拆决定的2021年,强生集团整体营收938亿美元,消费者健康业务收入151亿美元,占集团整体营收近1/6,呈逐年递减趋势。

强生董事会主席兼首席执行官Joaquin Duato此前表示,分拆消费者健康业务,是为了进一步加强强生对制药和医疗技术业务转型创新的关注。

理想自然是美好的。回头来看,双方“分手”近两年时间,现实怎么样?

从近4年的财报数据来看,强生在完成拆分消费者健康业务后,业绩的确实现了更快增长。

2020、2021年营收同比分别为+0.64%、-4.65%;拆分之后,2022年同比+1.59%;2023年同比+6.46%,营收达851.59亿美元。

今年2月,Kenvue发布分拆后的首个年报:2023财年公司净销售额154亿美元,同比+3.3%,个护、基础健康、皮肤健康与美容三大业务全线增长。对比来看,2022年营收149.50亿,同比-0.69%。

成绩可圈可点,某种程度上来说,强生的分拆重组确实实现了双赢。

03向“双料冠军”冲刺

据Fiercepharma统计,2023年,强生营收852亿美元,同比+6.5%,是全球营收最高的医疗健康企业。其中,制药营收547.59亿美元,同比+4%。医疗器械营收304亿美元,同比+10.8%。

对于强生来说,这是一个熟悉的位置,从2012年到2021年,其连续十年蝉联药械企业营收榜首。在2022年,被吃尽新冠红利的辉瑞夺去了第一,不过去年又重回榜首,同时超出排名第二的罗氏近200亿美元的距离。

药品与器械叠加,强生全球第一的地位无可撼动。只不过在如此高的基数之下,能保持这样的增速,离不开近年的并购策略。

医疗器械方面,是强生近年押注最多“筹码”的领域,其中又对心血管赛道尤其偏爱,过去2年多,强生医疗科技累计押注心血管赛道超300亿美元。

2022年11月,强生宣布以166亿美元收购人工心脏领域领导者Abiomed。

2023年11月,以4亿美元完成了对左心耳闭合装置公司Laminar的收购。

上个月,强生再次惊艳出手,宣布溢价4.7%、以131亿美元现金收购冠状动脉血管内碎石术(IVL)公司Shockwave,这是医疗器械行业阔别已久的大额收购。

并购需要激情,整合却需要时间。这些押注从目前的数据来看,投资回报似乎已经初显成效。

据强生2024Q1财报,其中心血管板块单季度大涨20%,带动了医疗器械业务整体增长(+2.3%)。

2023年,Shockwave营收7.3亿美元,同比增长近50%。与此同时,作为全球第二大医疗器械公司,强生医疗2023年收入达304亿美元。两者叠加,年营收冲至311.3亿美元,粗略比较,与全球医械第一的美敦力仅有约1亿美元的差距。

也就是说,在高增速之下,2024年,强生医疗完全有可能冲刺全球医械TOP 1的宝座。

▲全球TOP 2医疗器械企业2023财年营收数据

在药品方面,强生最近两年动作较为审慎,仅在今年1月才迟迟入局大火的ADC赛道,20亿美元收购Ambrx Biopharma。

不过其老牌创新药产品依旧“老当益壮”。根据财报,2023年强生肿瘤业务整体增长了10.5%,达到176.6亿美元。畅销自免药物Stelara去年销售额达到108.6亿美元(+11.7%)。

预计到2030年,强生将有20多种新药上市,50多种适应症扩展。推动未来主要增长的将是10种或更多峰值销售潜力达到或超过50亿美元的创新药。

去年9月,强生更是将行业积淀深厚的著名品牌杨森更名强生创新制药,配合业务整合,整体纳入强生创新药旗下。

2023年,强生创新制药踩下艾伯维、默沙东等强劲对手,登上全球TOP 2的位置,仅次于新冠红利加持的辉瑞。

▲全球TOP 2医药企业2023财年营收数据

这还不是强生医疗疯狂“买买买”的尽头。Joaquin Duato曾表示,强生的收购策略没有改变,并购仍将是重中之重。“当我们考虑并购时,会考虑未来几十年的时间,不会以机会主义的方式思考。”

目之可见,在迈向“新强生”的步伐中,强生对自己进行了一番大刀阔斧的革命,不止停留在消费者产品中。

大象起舞并非易事,在一众重组跨国企业之中,强生似乎成效尤为显著。尽管目前单项排名位居第二,却充满了向制药、器械双料TOP 1冲刺的动力和势能。

04强生中国的新时代

强生是最早一批在改革开放后进入中国的跨国企业之一。

4月23日,强生内部邮件宣布,强生中国区主席、强生医疗科技中国区总裁宋为群经慎重考虑已向公司提出辞呈,寻求外部发展机会。

宋为群作为强生一百多年历史上首位本土成长起来的中国区主席,他的离开某种程度上意味着强生中国一个时代的落幕。

中国是强生在美国以外唯一一个在各大业务都设立了研发中心或研发部门的市场,强生也是第一家对中国市场的创新地位进行战略部署的世界500强企业。

在集采、医保谈判的冲击下,让强生不得不向新的模式不断转型,更敏捷更高效。

2024年,强生在中国将进入加速发展的第39年。在这艘巨轮全球转舵的新航向下,期待新的强生、新的强生中国、以及强生中国新掌门的亮相与惊喜。

评论