文|节点财经 九才

说起“石油土豪”,你最先想到的名字里,大概率和沙特离不开关系。因为如今全世界最大的石油生产商,就是沙特阿美,一度和苹果争夺世界市值第一的宝座,出了名的财大气粗。

随着中国和沙特合作的加深,过去一年,沙特阿美频频出手,接连与荣盛石化、东方盛虹全资子公司盛虹石化、裕龙石化等合作方,签订多项涉及股权与产业的协议。

近期,沙特阿美又有大动作,选择的合作方知名度更高,就是“炼化茅”恒力石化。

不久前,恒力石化曾发布公告称,公司控股股东恒力集团已与沙特阿美签署了《谅解备忘录》,达成了相关股权投资、商业合作的初步意向文件,沙特阿美拟向恒力集团收购其所持有的10%恒力石化股权,外加“1股”表决权的股份。

截至5月15日收盘,恒力石化总市值为1113亿元人民币。如果按最新股价并交易10%的股权来进行计算,沙特阿美将在这笔交易中付出超过110亿元。

但是,别看交易金额挺大,对于恒力石化来说,这笔交易似乎并不划算,有被沙特阿美“抄底”的感觉。这是因为,相比2021年48元/股的高点,如今恒力石化15.81元/股的价格,跌幅仍超过7成。

那么,恒力石化拥抱沙特阿美,又是出于什么样的考虑呢?这家中国炼化巨头的未来又将如何?

01 净利润翻倍,该高兴吗?

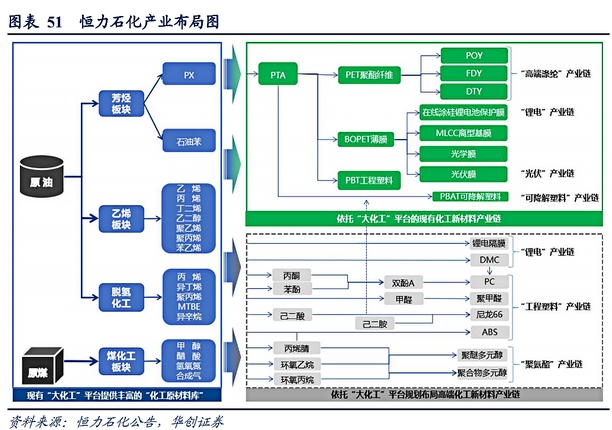

这里先对恒力石化做一个简单介绍,了解一下其核心业务。公开资料显示,恒力石化是恒力集团的核心上市子公司,中国民营炼化行业的千亿巨头,2016年上市A股,目前其主要产品分别为炼化产品、PTA和新材料产品,主要原材料为煤炭、原油、丁二醇和PX。

此外,管理层上,恒力石化董事长范红卫曾问鼎中国女首富,其丈夫陈建华为恒力集团董事长、总裁。据2024年胡润全球富豪榜,夫妻俩的身价达1150亿元,位居千亿富豪之列。

从恒力石化目前的经营状况来看,最新披露的财报业绩似乎还不错。

就在宣布与沙特阿美合作的同一天,恒力石化发布了2024年一季度财报,公司实现营收584.12亿元,同比增长4.02%;归母净利润21.39亿元,同比增长109.8%。

营收微涨,净利润翻倍,这样的表现最明显的原因就在于盈利能力大幅提升。结合其所处的石化行业特点,似乎给人一个感觉:炼化行业的周期回来了。

具体来看,恒力石化上游的炭成本价格在不断下行,原油成本价格有所上涨,但也维持在了相对稳定的水平线上;产业链下游,伴随居民消费与工业需求回暖,聚酯化纤、功能性薄膜等需求不断增强,价差进一步恢复。

在上下游的联合作用下,恒力石化想不赚钱都难。

此前不久发布的2023年年报中,恒力石化的业绩增长也还可以。数据显示,2023年度,公司实现总营收2347.91亿元,同比增加5.61%;归母净利润69.05亿元,同比增加197.83%。

总体来看,炼化行业的周期性回归,造就了恒力石化的业绩提升,而且已经持续了一年左右的时间。

但是,这里节点财经要指出的是,虽然恒力石化在2023年至今的业绩表现不错,但相比2021年时仍有不足。当时,恒力石化全年归母净利润曾创造过155.31亿元的新高,2023年在营收有所提升的情况下,净利润表现还不足两年前的一半。

那么,问题出在哪儿了呢?

02 营收增长放缓,走出周期有悬念

不论是猪肉股、显示面板股、航运股还是石化股,所有周期性色彩较浓的行业都有一个梦,就是穿越周期。但是,这也恰恰说明,穿越周期的难度非常大。

作为一家周期性企业,恒力石化的业绩怎么样,主要是受到上游成本变动,以及下游需求景气度的影响。而恒力石化的业绩,也一直处于周期性大环境的影响。

而且,节点财经还发现,由于炼化行业的产业链非常繁复冗长,造就了化工企业在周期性之外,还有一个“重资产”的特质。而伴随重资产的,就是资金密集。一个炼化工厂想要投产,必须从头到尾所有设备全部完工,资金占用量大,这也造就了恒力石化较高的资产负债率。

2023年的财报显示,恒力石化的资产负债率为76.98%,短期借款为669.95亿元,应付票据及应付账款276.01亿元,一年内到期的非流动负债为134.98亿元,但其货币资金仅为204.69亿元,覆盖不住短期债务。

这里并不是说恒力石化一定会出现资金链问题,但高企的资产负债率之下,企业想要实现“大象转身”进而摆脱行业周期波动的影响,就不免会有所掣肘。

目前,节点财经发现,虽然恒力石化的净利润增速很高,但主要在于前期基数较低,而其在营收增长方面的压力已经开始凸显。比如在2022年之前三年,恒力石化的营收增长速度一直相当客观,2021年营收增速为29.94%,2019年和2020年甚至分别达到67.78%和51.19%。

但是,2022年其营收增速骤降至12.31%,2023年更是进一步下降至5.62%。今年一季度,其营收增幅仅为4.02%,速度进一步降低。

炼化是一个非常看重规模效应的行业,如果营收规模跟不上,企业的净利润再怎么涨,也无法脱离规模的制约。如何摆脱营收增长放缓的状况,进而开发出第二增长曲线,成为摆在恒力石化面前的一个挑战。

03 第二增长曲线,任重道远

其实,过去几年,恒力石化一直在尝试发展新业务和研发新材料。节点财经发现,从2021年开始,恒力石化就积极布局锂电隔膜、电解质、PET铜箔和太阳能光伏背板膜等新材料领域,先后投资数百亿元用于建设相关新材料项目。

比如2021年恒力石化就投资300亿元,先后启动建设了包括年产80万吨功能性聚酯薄膜、功能性塑料项目,45万吨PBS类生物降解塑料项目,130万吨己二酸化工新材料配套项目和16亿平锂电膈膜项目等项目。

可以说,恒力石化一直在努力开辟第二增长曲线。但不得不说,从结果来看似乎并不理想。

这里我们可以从2023年财报中发现一些端倪。数据显示,恒力石化的石油化工行业的营收为2266.84亿元,营收占比为96.52%;代表新业务的“其他行业”一项营收仅为65.15亿元,占营收的比例为2.77%。

而且,进一步对比发现,其新业务在2022年的营收为122.36亿元,占营收的比例为5.50%。对比之后不难发现,2023年恒力石化的新业务营收不论是占比还是规模,都出现了明显的下滑。

所以,恒力石化虽然净利润获得了明显增长,但业绩增长的压力仍在。对此,投资机构的态度也值得参考,多家机构下调了其盈利预测。比如近期天风证券分析师张樨樨在研报中指出,受烯烃景气度的拖累,将恒力石化2024年、2025年归母净利润预测由130亿、163亿分别下调至95亿、120亿。

综合来看,节点财经认为,恒力石化牵手沙特阿美这家世界巨头,首先可以缓解为公司带来一定的现金流,缓解行业发展所带来的债务压力。同时,在产业链上游能够获得沙特阿美的支持,也可以减轻恒力石化的成本压力,可以说一举两得。但是,长远来看,恒力石化要走出周期波动的影响,成功开辟第二增长曲线,仍是任重道远。

虽然沙特阿美有实力,但重返巅峰还是要靠恒力石化自己。

评论