记者 杜萌

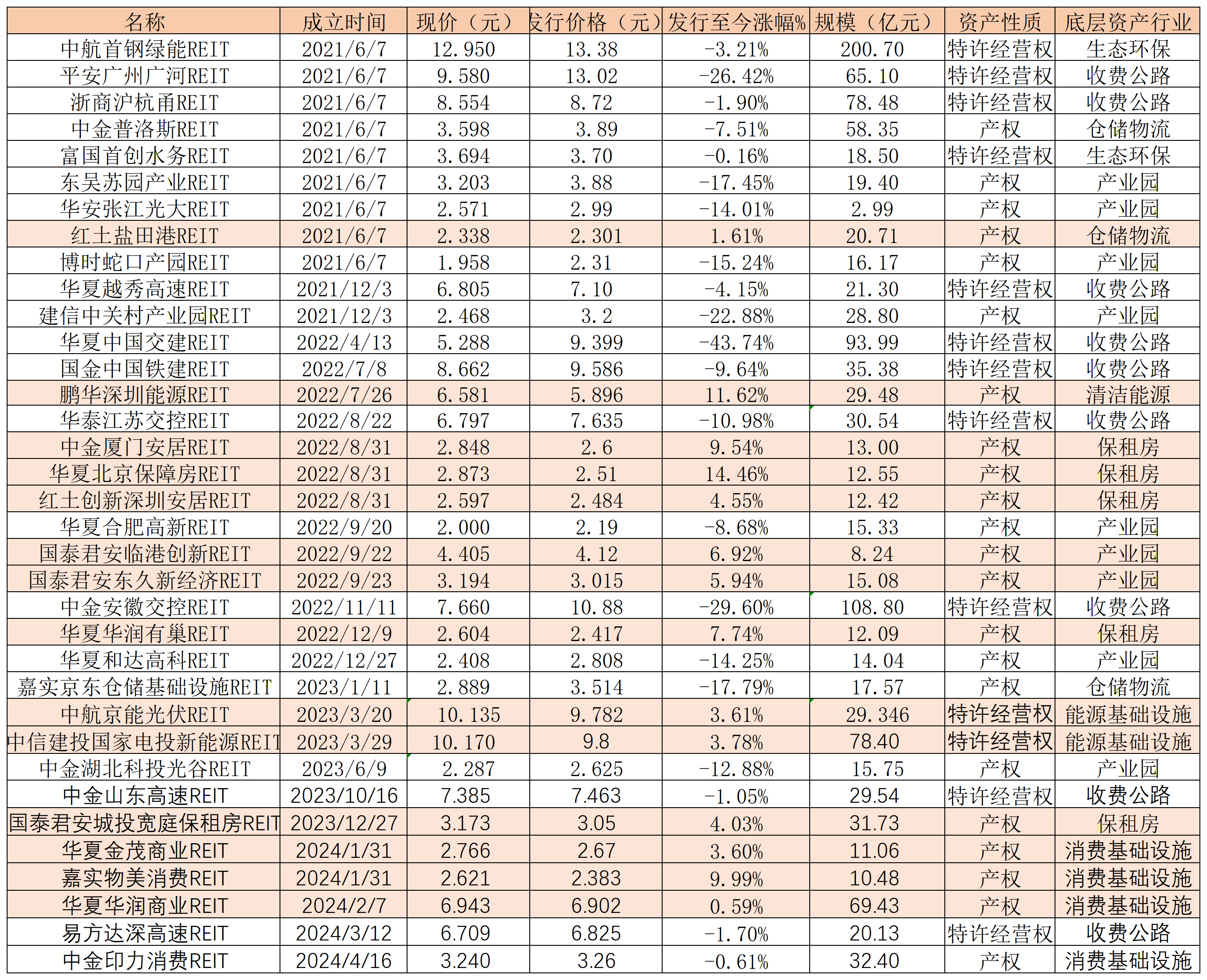

2021年5月17日,首批9只公募REITs产品获批,随后在6月7日成立,公募REITs正式面市。三年时间里,沪深两市交易所陆续有36只公募REITs成功上市,涵盖收费公路、产业园区、水务、仓储物流、清洁能源、保障性租赁住房、消费基础设施等多种资产类型,首发加扩募规模突破千亿元大关。

截至2024年5月16日,我国上市公募REITs已达36只,首发和扩募合计发行规模达到了1248亿元。继首批4只公募REITs于去年顺利扩募后,今年以来,我国公募REITs市场正初步形成“首发+扩募”双轮驱动的格局。

二级市场表现回暖

今年以来,REIT项目在二级市场的表现快速回暖。中证REITs指数今年以来回报率为5.94%,近三个月来的回报率为10.22%。

截至5月16日收盘,相较发行价,目前共有14只REITs的盘中价格保持上涨。其中,华夏北京保障房REIT涨幅最好,今年新成立的嘉实物美消费REIT涨幅也接近10%。

在市场基本面稳定的前提下,多重因素共同提升了REITs的市场表现。

华夏基金表示,多因素助力公募REITs出现反弹:首先,经营业绩改善。随着2024年一季报报告的披露,部分项目经营数据稳定,可供分配金额完成情况优于预期,是二级市场表现的首要前提和重要基础;其次,制度体系不断优化。新“国九条”等政策催化下,为REITs市场提供了政策支持和发展方向,有利于鼓励和增强长期持有投资逻辑,降低市场波动性,提升REITs长期配置价值; 第三,债市利率中枢下行,REITs作为高分红资产的整体配置价值有望持续提升,也需要持续关注底层资产经营分化对二级市场的影响。

博时招商蛇口产业园REIT基金经理刘玄表示,证监会将REITs纳入沪深港通,短期来看,一方面,该政策有利于提振境内外REITs市场投资信心,两地REITs市场互动性有所增强;另一方面,债市利率中枢下行,“资产荒”下,非银机构配置压力仍大,REITs或成为以险资为主的长期资金的重要配置方向,市场供需关系改善。

Wind数据显示,今年以来,FOF作为公募REITs增量资金持续入市,截至一季度末共持有公募REITs 4365万元,持仓规模环比提升36.6%。

“首发+扩募”双轮驱动

REITs项目储备方面,交易所信息显示,截至5月16日,目前还有建信建融家园租赁住房REIT、招商公路高速公路REIT等十多只REITs进入受理反馈问询等阶段,距离正式获批指日可待。

另一方面,继首批4只公募REITs于去年顺利扩募后,今年以来,公募REITs市场正初步形成“首发+扩募”双轮驱动的格局。日前,中航京能光伏REIT扩募申报被上交所受理,这是行业首单资产混装的扩募项目,这意味着公募REITs将从单一资产扩募迈进混装资产扩募的2.0时代。

“扩募对于基础设施公募REITs的好处主要在于提升了资产的分散性,降低了集中性的风险,而无论是单一类型资产的区域分散性还是相似资产收入的分散性,对已上市基金来说都具有积极影响。”博时招商蛇口产业园REIT基金经理刘玄表示,公募REITs市场首发+扩募“两条腿走路”才能更快、更稳健地发展。

华夏基金表示,REITs产品迎来市场机遇,第一,目前经营数据较好、现金流稳定的项目更容易获得市场的青睐,同时已上市优质运营主体可以积极扩募,收购优质资产,优化投资组合,形成投融资良性循环;第二,运营管理信息透明化,做好投资者关系、常态化信息披露及合规管理有助于提振投资者信心;第三,利率中枢下行,具备稳健高分红属性的资产更容易获得投资者的关注。

评论