文|公司研究室 淮上月

2000年以来,从贵州茅台(600519.SH)成为国人心中的国酒,到洋河股份(002304.SZ)在全国城乡掀起“蓝色风暴”,再到泸州老窖(000568.SZ)“国窖1573 ”横空出世,直至近年山西汾酒(600809.SH)的成功复兴,国内白酒圈不断上演出圈大戏。

2023年,山西汾酒、泸州老窖联袂进入300亿阵营;古井贡酒(000596.SZ)站上200亿台阶;今世缘(603369.SH)营收突破百亿,这是近几年白酒业出圈率最高的一年。

仔细观察这些名酒发展轨迹,公司研究室发现,百亿阵营新成员今世缘,眼下营收在内的多项财务指标保持高增态势。这与山西汾酒当初业绩爆发时非常相似。那么,今世缘会成为下一个山西汾酒吗?

01 汾酒7年投入174亿营销实现复兴,今世缘正在重复汾酒故事?

复盘山西汾酒近年的发展轨迹,可以发现今世缘还真的与其非常相似。

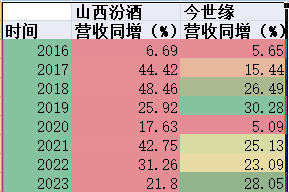

2016年,山西汾酒的营收44亿元,当年增长仅6.69%。

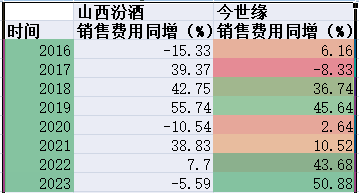

2017年,山西汾酒成功进行国企改革,管理层签订目标责任书,公司开始烧钱营销,销售费用从2016年的7.75亿,猛增到2017年的11.4亿,此后连续2年猛烈烧钱,2019营销费用猛增到的25.4亿,翻了3倍。

2020年因为新冠疫情,营销费用增速下滑10.54%,但实际销售费用依旧高达22.76亿,2021年营销费用快速回升到31.6亿;此后2年,汾酒销售费用增速看上去降低,但实际销售费用依旧保持在30亿以上。

数据显示,从2017年起,山西汾酒连续7年累计投入174亿销售费用,营收持续两位数增长,年度总营收先后突破100亿、200亿、300亿大关,从而创造了汾酒复兴的传奇。

在此期间,今世缘也开始了自己的破圈之旅。

2017年,今世缘营收29.6亿元;2018年开始大动作营销,销售费用从头年的4.28亿元,快速增长到2019年的8.53亿,两年翻番。

新冠疫情让今世缘营销暂时放缓,2020营销费用仅增2.64%;2021年,销售费用接近10亿,此后,爆发性增长,2022年13.9亿,2023年飙升到21亿,再次两年翻番。

与此同时,公司营收增长连续3年超20%,2023年在二线白酒阵营中,率先成功突破营收百亿大关。

对于营销费用快速增长,今世缘解释称:“销售费用变动原因,主要系销售增长及广告投入等增加所致。”年报中公司没有披露相关费用明细。国联证券研报分析,今世缘“2023年销售费用增加,主要系扫码红包等形式的费用投放政策加大”。

业内人士分析,今世缘正在重复汾酒此前的故事,突破百亿大关后,未来两年估计将趁热打铁,沿着现有路径,继续大力促销,保持营收高增态势。

02 中高端酒营收占比都达到过90% ,毛利率均提高6%以上

幸福的家庭大都类似,不幸的家庭各有各的不幸。

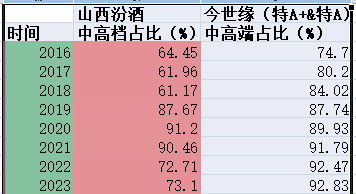

这些年,成功出圈的头部白酒,几乎无一不是靠拳头产品打出价格与市场空间,其他产品陆续跟进。今世缘也像山西汾酒一样,中高端产品与整体营收多年保持同步高增。

2017年,山西汾酒营收63.61亿,2023年达到319.3亿元,是当初的5倍;同期,公司中高价酒收入增速更快,2023年是21016年的6.2倍。

如果以特A+产品来看,今世缘也走出类似的轨迹。

2017年,今世缘营收29.57亿元,2023年达到101亿元,是当初3.42倍。同期,公司特A+产品营收从12.93亿达到65亿,后者是当初的5倍。显然,公司高价产品增长更快。

2020年,山西汾酒中高端占比达到91.2% ,此后有所下滑,这是因为其他系列酒放量导致。同样,近两年,今世缘特A类产品开始放量,也拉低了特A+ 的营收占比。

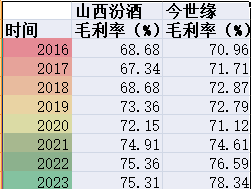

这些年,头部白酒在营收增长的同时,毛利率也同步增长。

山西汾酒的毛利率,从2016年的68.68%,上升到2023年的75.31%,提高6.63%;同期,今世缘则从70.96%上升到78.34%,提高7.38%。

显然,这两家公司在营收增长爆棚时,中高端产品保持了优先增长,从而带动公司毛利率提高,这种增长当然是良性的,也是高质量的。

03 汾酒省外占比62%今世缘仅7.25%,后者缺少青花20这样的百亿大单品

在2015年以后的白酒新一轮黄金发展周期中,今世缘、古井贡酒、泸州老窖、山西汾酒都是赢家。不过,与山西汾酒比起来,今世缘则是小巫见大巫了。

比较两者近7年来的成长轨迹,公司研究室发现,今世缘有两项指标明显落后于山西汾酒。

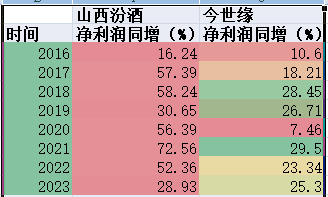

第一项是净利润增速。

净利润与毛利率密切相关。看上去,今世缘的毛利率比山西汾酒还高了3个百分点,但后者的净利润增速与规模,前几年却遥遥领先。

2016年,山西汾酒归属净利润6.05亿,连续7年高速增长后,2023年达到104.4亿,是当初的17倍;同期,今世缘的净利润从7.58亿增加到31.36亿,2023年是2016年的4倍。

以2021年为例,这一年,山西汾酒净利润增速高达72.56%。背后的原因是,公司中高价产品汾酒系列的营收占比高达90.5%,其中青花又在汾酒系列中占比45% ,从而给公司带来了巨大利润。

同年,今世缘净利润增速29.5%,创出近年新高。其特A+&特A产品,当年营收占比91.79%,其中,特A+产品营收占比65%,看上去比例并不低。但是,特A+当年营收41.65亿,汾酒青花收入80.64亿,营收相差这么多,对净利润的贡献差距自然也很大。

此外,今世缘缺乏青花20这样营收上百亿的超级大单品。根据头部白酒的营收与利润分布来看,这种超级大单品才是公司开拓市场的大杀器,也是公司利润的“印钞机”。

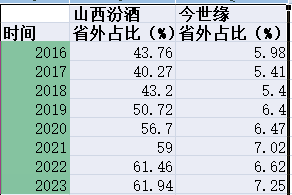

与山西汾酒相比,省外营收成为今世缘另一个明显短板。

2017年山西汾酒省外营收35.72亿,占比40.27%;2023年,山西汾酒省外营收196.6亿,占比61.94%。从金额而言,山西汾酒省外营收6年增加160.88亿元。

同期,今世缘省外营收占比始终在6%附近徘徊,2023年省外营收7.27亿,比2017年增加了5.5亿元。这与山西汾酒160多亿的增量,没有可比性。

事实上,即使与其他二线白酒相比,今世缘的省外占比也偏低。

公司研究室统计了2023年TOP10白酒省外收入占比,除了茅五泸没有标注省份收入外,有3家占比超过50%,3家在15%-30%之间,只有今世缘是个位数,占比仅7.25%。

数显显示,今世缘主要靠深耕江苏大本营,实现了百亿突破;而山西汾酒则内外并进,让营收连上100亿、200亿、300亿三大台阶。

业内人士坦言,今世缘这两年大手笔促销,率先在二线白酒中出圈,营收突破百亿,发展势头很猛。但这家苏酒要想重复山西汾酒的故事,实现新百亿目标,除了继续在本地“精耕攀顶”,打破发展“天花板”外,在省外的“攻城拔寨”也势在必行。

评论