文 | 野马财经 刘钦文

编辑丨李白玉

上市13年、财务造假6年,虚增营业收入达到9.33亿元,虚增利润总额达4.29亿元。金通灵(300091.SZ)的“假故事”说不下去了。今年1月,金通灵财务造假6年的行政处罚正式落地,公司被处以150万元罚款,时任多名“董监高”也一同被处以警告、罚款。

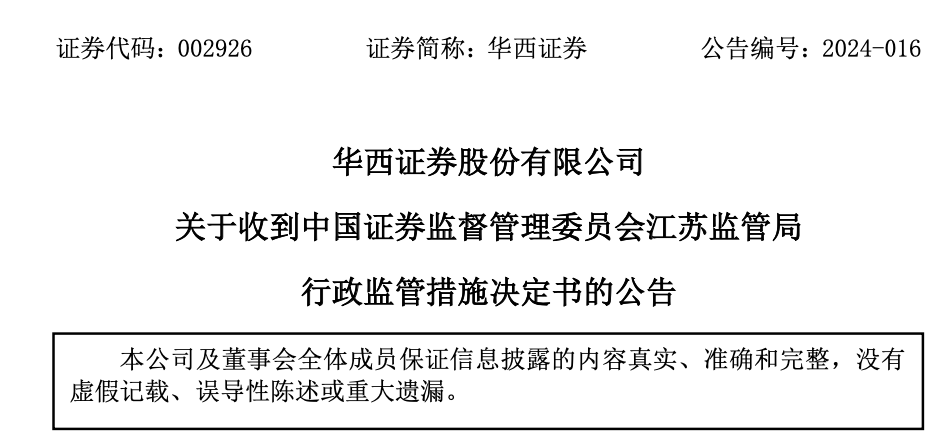

随着金通灵的处罚落地,金通灵背后的保荐机构华西证券,也被推上了风口浪尖。

近日,华西证券收到罚单后发布公告称,公司被暂停保荐资格6个月。至于原因,正是在金通灵保荐执业中涉嫌尽职调查工作未勤勉尽责、不实记载上市保荐书、持续督导执行不到位等行为。

图源:公司公告

2024年开年以来,截至5月8日,证监系统向券商开出的罚单已经高达54张,涉及券商32家。其中,4月以来罚单数量明显增加,近40天内证券公司至少收下24张罚单。

野马财经发现,除了金通灵外,华西证券还有多个保荐项目存在上市即破发、业绩变脸、承销率高于同行的情况。金通灵处罚落地,其他项目又能否“安全”?

“金通灵案”余波震荡,佳驰科技IPO受影响?

华西证券此次被罚,涉及的是金通灵2019年定增项目。2019年12月,金通灵披露定增预案,募集不超过8亿元,用于补充流动资金、偿还银行借款,该定增最终于2021年2月落地。据金通灵公告,华西证券为该次定增的保荐机构及主承销商。

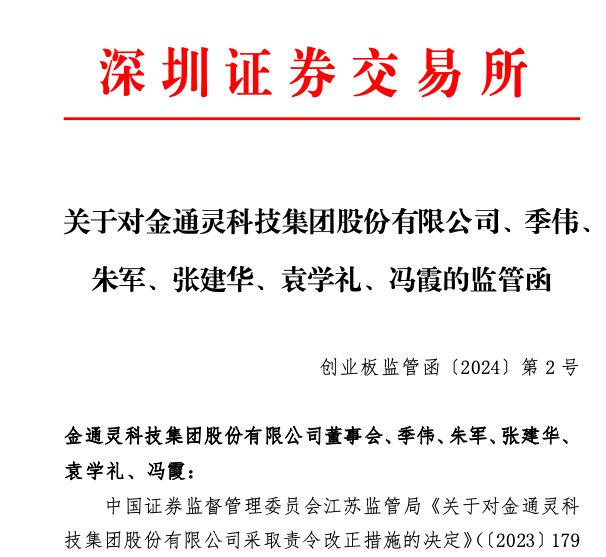

2023年,华西证券的“雇主”东窗事发。2023年4月,金通灵公告,在编制2022年财报时,发现亏损太大,自查后发现前期重大业绩差错。追溯调整后,2021年的盈利变成巨亏。该事也随即被监管关注,当年6月金通灵被立案。

调查显示,2017年到2022年,金通灵连续六年在利润数据上施展“乾坤大挪移”,虚增与虚减利润,总额分别占公司各年度披露利润总额(绝对值)的103.06%、133.1%、31.35%、101.55%、5774.38%、11.83%。6年中,有4年的利润都是造假一半以上。

图源:公司公告

值得注意的是,金通灵定增保荐书披露的财务数据,为2017年到2020年三季度,正处于上述财务造假期间。

江苏证监局在告知书中表示,在金通灵定增过程的尽职调查工作中,华西证券涉嫌未勤勉尽责,向特定对象发行股票上市保荐书存在不实记载;持续督导阶段出具的相关报告涉嫌存在不实记载;持续督导现场检查工作涉嫌执行不到位。

同时,江苏证监局拟对上述保荐项目保荐代表人刘静芳、张然采取认定为不适当人选的监管措施,自监管措施决定作出之日起两年内不得担任证券公司证券发行上市保荐业务相关职务或者实际履行上述职务;此外,相关保荐项目持续督导保荐代表人郑义、陈庆龄也被监管出具警示函。

这已经不是华西证券首次被处罚。据不完全统计,2021年至今,华西证券已被各类监管机构警示或处罚超过11次。

处罚内容包括:在对山东广悦化工有限公司2018年非公开发行绿色公司债券尽职调查的过程中,存在尽职调查不充分、未在对各种尽职调查材料进行综合分析的基础上进行独立判断的情况;作为南宁糖业股份有限公司2017年非公开发行公司债券的主承销商及受托管理人,存在未持续关注发行人资信状况、工作底稿中证实募集资金用途的相关资料收集不完整的情况。

以及在员工方面,未及时发现和有效防控个别员工证券违法违规行为;存在员工谋取不正当利益的情形,给投资者造成损失;交易员、投资经理、风控员等关键岗位隔离不到位,存在混同操作、混同办公的情况等。

图源:新浪财经

此次处罚的正式落地,华西证券已经表明“立正挨打”态度。“面对监管处罚,我们认真整改,争取恢复资格以后,提升执业质量。”有华西证券人士对投资者表示。

针对此次被罚对公司的影响,上述华西证券人士在肯定影响存在的同时,也表示,2023年这块业务(保荐资格相关业务)收入大概有3500万元。“说实话,(收入)不是特别高。”

作为保荐机构,华西证券被暂停,除了对自身业绩造成影响,更重要的是,对客户也造成了不小的影响。自2024年以来,华西证券原本负责的4个保荐项目中,已有3家撤回了申请,仅剩佳驰科技一家项目悬而未决。

对于佳驰科技是否会更换保荐机构或是继续等待的问题,华西证券表示,“正在评估。”

部分“客户”业绩变脸、上市破发,华西证券加大信息技术投入

回看华西证券保荐项目,除了已处罚落地的金通灵,还有部分项目存在上市即破发、业绩变脸、承销率高于同行的情况。

由华西证券保荐、2023年7月3日在北交所上市的瑞星股份(836717.BJ)。瑞星股份的主营业务为城市燃气输配系统中调压设备的研发、设计、生产和销售。主营产品包括调压器类产品、调压装置类产品和压力容器类产品。

上市后的首份年报显示,2023年公司营业收入1.73亿元,同比下降7.41%,归母净利润2359.75万元,同比下降37.24%。

并且,瑞星股份上市首日即破发,上市当天瑞星股份报4.97元,跌幅1.97%,截至5月16日,略微上涨至5.56元/股,总市值6.4亿元。

瑞星股份的承销及保荐费用为1371.7万元,承销保荐佣金率为9.43%,高于2023年整体平均数6.35%,但与华西证券2023年度IPO承销项目平均佣金率9.43%持平。

与瑞星股份一样,上市首日即破发的还有

和邦生物(603077.SH),2012年7月31日上市,当日收盘报16.42元,跌幅6.17%。

2022年3月15日上市、由华西证券保荐的立航科技(603261.SH),和金通灵一样在二级市场上都经历了一番大起大落。并且在业绩的最高点成功上市,第二年便由盈转亏。

立航科技立足航空领域,公司主要产品为挂弹车和发动机安装车等飞机地面保障设备,已成为国内规模最大的航空工业重要主机厂飞机地面保障设备民营供应商。自2019年6月25日首次递交《招股书》后,经历了近三年时间才成功在上证主板上市。

上市前三年,2019年-2021年,立航科技实现营业收入分别为2.38亿元、2.93亿元和3.05亿元,净利润分别为6816.84万元、6932.98万元和6981.86万元。上市首日,立航科技涨幅达44.01%。

但上市三个月后,立航科技下跌近130%。并且上市后的首份年报,立航科技净利润腰斩。2022年,公司营业收入3.7亿元,较上一年度同比增长21.2%,净利润3509.48万元,较上一年度同比下降49.73%。

2023年更是直接转为亏损,2023年,实现营业总收入2.35亿元,同比下降36.55%;净利润亏损6831.02万元,同比下降294.64%。

但业绩亏损的立航科技却在2024年迎来一波涨停。2024年2月、3月,立航科技多次涨停,最高斩获七连板,从2月7日的17.5元/股,涨至最高3月14日的50.33元/股。截至5月16日,回落至35.49元/股,总市值28亿元。

据最新发布的2024年一季报,立航科技仍为亏损。实现营业总收入1247.03万元,同比下降48.56%;净利润亏损1027.41万元,同比下降84.11%。

立航科技的承销保荐佣金率为7.82%,高于当年整体平均数5.19%,但与华西证券2022年度IPO成效项目平均佣金率7.82%持平。

还有2019年12月31日上市的神驰机电(603109.SH),主要业务为小型发电机、通用汽油机以及终端类产品的研发、制造和销售。产品包括小型发电机、数码变频发电机、通用汽油机为核心,起动电机、车用发电机、新能源汽车驱动电机、增程器等。

神驰机电自2014年1月7日在重庆市证监局备案,正式开启上市之路后。经历被抽查、被插队、被问询等,五年才成功上市。

上市前,神驰机电的营收、净利均保持稳定增长态势。2016年至2018年,实现营业收入分别为7.48亿元、10.69亿元和13.38亿元,年复合增长率为33.76%;净利润分别为5924万元、8693万元和1.39亿元,年复合增长率53.18%。

但上市后的首份年报就出现下滑,2019年实现营业收入12.71亿元,同比下降5%,归母净利润1.11亿元,同比下降20.18%。

不过随后的三年2020年-2022年,神驰机电营收保持稳定增长态势,2023年微降2.35%。

但更严重的是,神驰机电因定期报告的财务信息披露不准确及未披露关联交易而被监管机构处罚。

2023年3月,神驰机电因25名股权激励对象非公司员工,被重庆证监局责令改正。

2023年7月,上交所发布《关于对神驰机电股份有限公司及有关责任人予以通报批评的决定》。

《处罚决定书》显示,神驰机电在信息披露方面,有关责任人在职责履行方面存在多项违规行为,包括股权激励相关信息披露不准确、定期报告财务信息披露不准确、关联交易未履行决策程序及披露义务等。

像立航科技、神驰机电一样上市后业绩变脸的还有:陕西黑猫(601015.SH)、

首华燃气(300483.SZ)、贵广网络(600996.SH)、天圣制药(002872.SZ)、巨星农牧(603477.SH)、长鸿高科(605008.SH)、彩虹集团(003023.SZ)、川网传媒(300987.SZ)、晓鸣股份(300967.SZ)。合计11家。

其中,贵广网络2016年12月26日上市,当年净利润4.43亿元,2018年净利润开始出现下滑,2020年转为亏损,到2023年变为-13.93亿元。

天圣制药2017年5月19日上市,当年净利润2.56亿元,2018年净利润下滑,2019年转为亏损持续至今,如今已被ST。

不过,正如华西证券人士所说,保荐资格相关业务的收入在华西证券总体营收中不是特别高。

华西证券的第一大营收来源为经纪及财富管理业务,

该业务主要包括证券和期货经纪业务、推广和代理销售金融产品业务、提供专业化研究和咨询服务业务等。2023年,该板块营收18.96亿元,占营业收入比重59.61%。

截至2023年12月31日,华西证券的基金投顾保有签约人数突破37000户,客户覆盖率逐步提升,“安逸投”品牌已初步建立市场口碑。

为了更好的服务客户以及确保信息安全,华西证券加大了信息技术投入,2023年投入总额为2.36亿元,较2022年的2.09亿元,增幅为12.92%。

“三瓶白酒”持股38%,如何压实“看门人”责任?

保荐的多家公司“悬而未决”背后,根据中国证券业协会统计数据,2023年,华西证券母公司营业收入位列行业第30名。

华西证券虽然总体排名不高,但在自己的“根据地”四川却是绝对的头部。华西证券是2000年经证监会批准,由四川省证券股份有限公司与四川证券交易中心合并重组,并在此基础上吸收四川剑南春 (集团)有限责任公司、中国西南航空公司、四川宜宾五粮液酒厂、泸州老窖股份有限公司、乐山电力股份有限公司等 40 家单位共同出资组建而成。

经过多次股权变动,来自四川省的“三瓶白酒”均是华西证券的大股东。截至2024年3月31日,泸州老窖合计持股28.52%;剑南春持股6.79%;五粮液持股2.83%。三瓶白酒合计持有38.14%。

三瓶白酒的加持下,早在2010年左右,华西证券就提出要打造一流投行。投资银行业务主要包括证券承销与保荐业务、财务顾问业务及新三板推荐等业务。

该部分营收从2011年0.16亿元,到2019年达到峰值5.2亿元。

但之后便整体呈回落态势,尤其是2022年直接遭遇“腰斩”。2019-2023年,投行业务收入分别为5.36亿元、4.67亿元、4.67亿元、2.25亿元和1.85亿元,对应增速分别为217.16%、-12.87%、0%、-51.82%和-17.78%。

投行业务收入下滑背后,是监管机构对于中介机构的监管不断趋严。

2023年,全面注册制改革正式实施、印花税与交易经手费下调、公募费率改革、“827”股权融资新政等一系列改革措施陆续推出、落地。

2024年新“国九条”提出,要求严把发行上市准入关,进一步压实发行人第一责任和中介机构“看门人”责任,建立中介机构“黑名单”制度。坚持“申报即担责”,严查欺诈发行等违法违规问题。

“新‘国九条’政策的发布对券商行业意义重大,政策强调了强监管、防风险、促高质量发展将成为未来资本市场的主线,这意味着证券业将面临更加严格的监管环境和更高的风险防控要求。同时,新‘国九条’也为券商提供了新的发展机遇,鼓励创新、提高服务质量、增强竞争力将成为券商未来发展的重点。”京师律师事务所高级合伙人陈振辉表示。

“在新的政策背景下,券商需要加强自身风险防控能力,提高合规意识,加强内部控制和风险管理,同时也要积极探索新的业务模式和盈利方式,提高服务质量,满足客户需求。”

你对华西证券有何了解?欢迎下方留言讨论。

评论