文|白马商评

你有多久没听到家电巨头康佳的消息了?

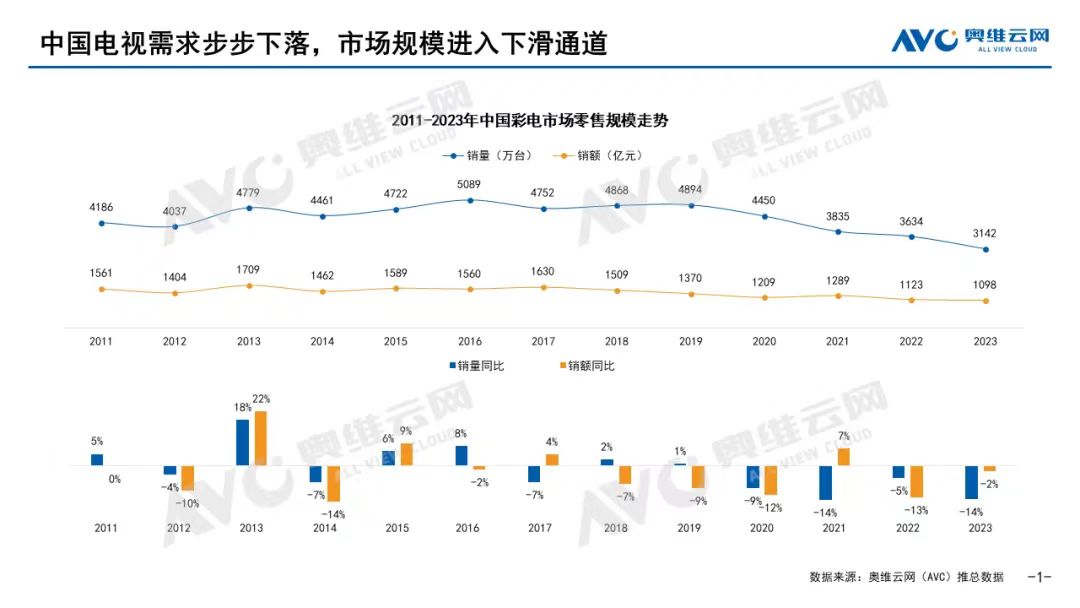

奥维云网数据显示,2023年中国彩电市场零售量为3142万台,同比下降13.6%,零售额为1098亿元,同比下降2.3%。

事实上,自2016年创下5089万台的销量纪录后,中国彩电市场规模总体上处于逐渐萎缩的状态,2023全年销量仅为高峰期的六成多,连续4年下滑。

伴随着中国彩电市场进入下行周期,包括康佳在内的昔日黑电巨头们纷纷走上了转型之路。只是,转型从来都有代价。

康佳发布的年报显示,2023年该公司实现营业收入178.49亿元,同比减少39.71%;归母净利润为亏损21.64亿元,同比下滑47.15%,创公司上市以来最大亏损记录。

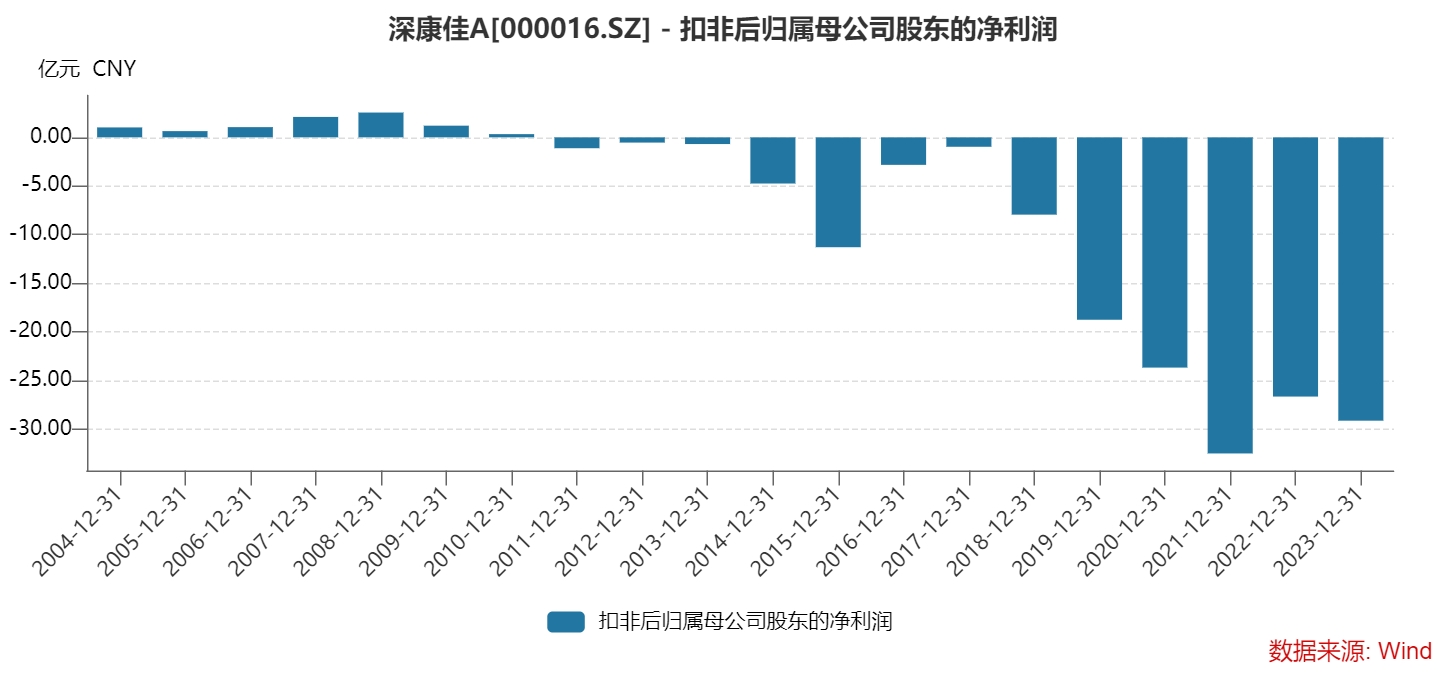

康佳从何时陷入“困境”的呢?从财务数据上看,康佳扣非净利润从2011年开始持续为亏损状态,且近年来亏损突然扩大。

也就是说,康佳早在13年前就已经难以依靠主营业务盈利了,而近年来的转型动作甚至进一步加剧了亏损。

在彩电行业成为红海市场后,康佳彩电业务收入较巅峰期下滑超过70%,目前已经成为主力业务板块的白电、半导体业务合计都未能赶上彩电“丢失”的收入,且除白电业务较为稳定外,包括半导体在内的其他业务尚未进入稳定盈利的轨道,康佳转型距离成功还差很远,阵痛却时刻伴随。

连续计提减值,牵出离奇案件

2023年年报发布20天后,深圳交易所向康佳发去了《问询函》,要求公司就资产减值、坏账计提、政府补助及主营业务相关情况进行说明。

过去3年里,深圳交易所就定期财务报告一共向康佳发起了3次问询,分别是2021年半年度报告、2022年年度报告、2023年年度报告,正好是每年一次。

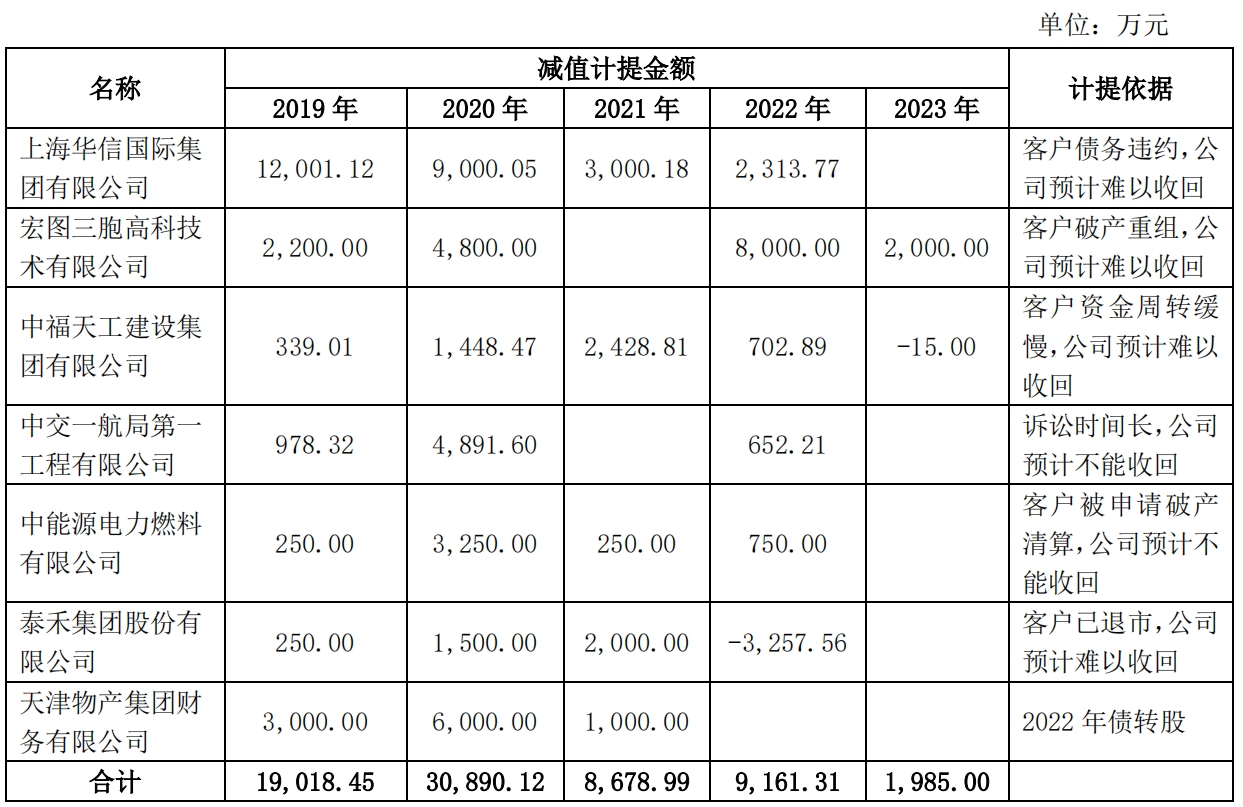

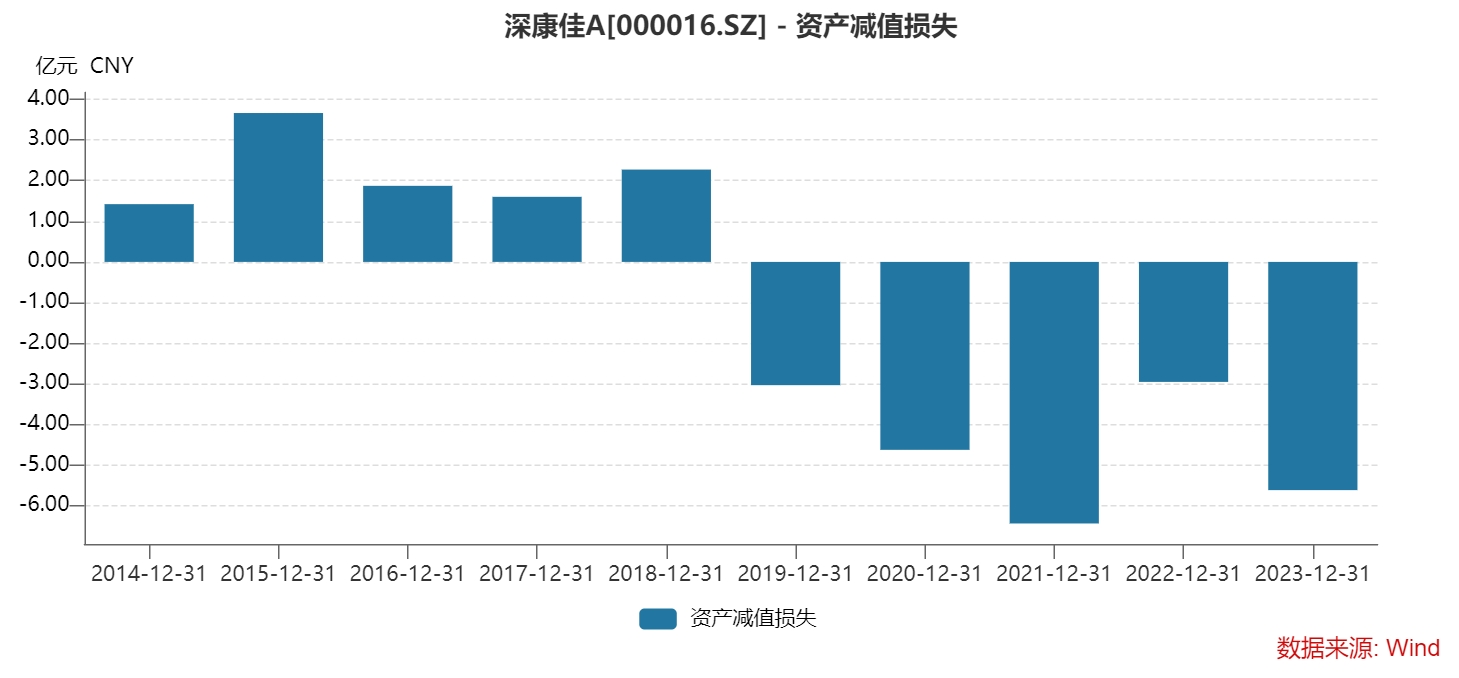

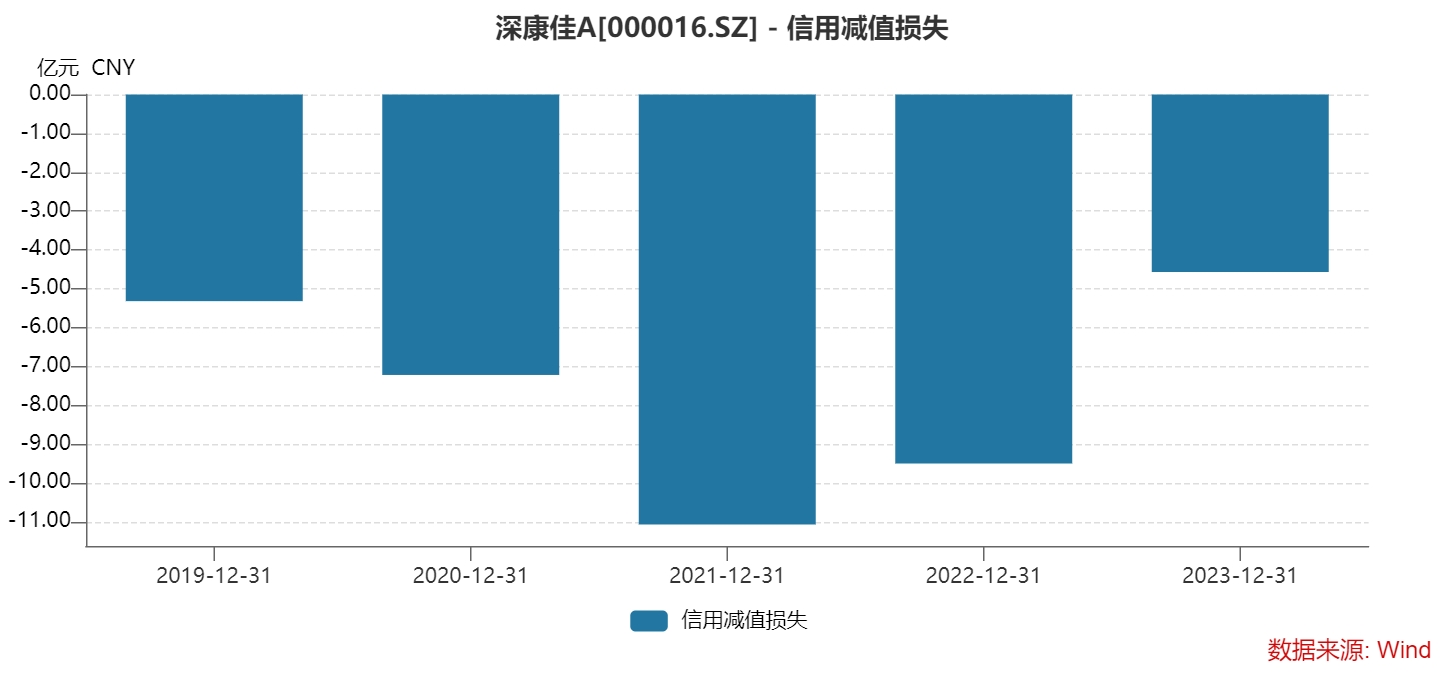

这也反映出转型期康佳资产趋于复杂、资产质量下降的问题。2019-2023年,康佳分别计提减值准备8.35亿元、11.85 亿元、17.5 亿元、12.45 亿元、10.17 亿元,共计60.32亿元。而这5年,康佳一共实现的归母净利润才5.13亿元。

转型没有带来太多的利润,却造成了大量资产损失。

其中,部分损失堪称“离谱”,比如康佳从2016年开始开展商业保理业务,并于2017年正式开展外部保理业务。

保理,指卖方将其现在或将来的基于其与买方订立的货物销售/服务合同所产生的应收账款转让给保理商(提供保理服务的金融机构),由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务的综合金融服务方式。

简言之,保理业务就是保理商提前将客户的应收账款支付给对方,同时收取一定的资金利息;未来由保理商回收应收账款。

这是典型的风险业务。在开展这项业务的过程中,康佳踩坑无数。

2018年3月至5月,康佳保理受让中交一航局第一工程有限公司(简称“中交一航局”)6500余万元的应收账款,并持有该公司承兑汇票,期限为1年。2019年票据到期后,中交一航局未兑付。

康佳保理起诉中交一航局,讨要相关款项。结果中交一航局以印章假冒为由报案,该案正在刑事侦查中。

也就是说,如果印章假冒确有其事,康佳保理极有可能遭遇了一起诈骗案件:一个诈骗团伙用几枚假印章就骗取了康佳6500万元。康佳称,鉴于诉讼进度可能较长,期间存在诸多不确定因素,基于谨慎性原则,公司对中交一航局应收账款累计按100%计提坏账准备。

2019-2023年,康佳保理业务累计计提减值6.97亿元。

在意识到巨大风险后,康佳终于在2018年底停止了所有外部保理业务。2023年,康佳商业保理(深圳)有限公司更名为康佳电子材料科技(深圳)有限公司,业务完全转向,意味着保理业务探索失败了。

先做加法再做减法,转型仍在中途

除了上述保理业务,康佳近年来探索的业务名目繁多,公司主营业务不断变化。

2017年是个关键节点。2017年之前,康佳的主营业务相对稳定,包含彩电业务、手机业务、白电业务三大业务板块;2017年后,其业务逐渐多元化。

2017年,康佳有一个非常重要的资产运作——出售深圳市康侨佳城置业投资有限公司70%股权,获得了65.88亿元的投资收益,而当年公司的归母净利润才50.57亿元,如果不是“卖地”,2017年公司处于大额亏损的状态。

此后,康佳开启了多元化的道路。据各年年报披露的信息,康佳的主营业务最多时有4大项11小项,分别包含:产业产品业务群的多媒体业务、白色家电业务、环保业务、半导体业务、移动互联业务、PCB业务,科技园区业务群,平台服务业务群的工贸业务、互联网业务,投资金融业务群的投资业务、创投业务。

庞杂的业务单元给投资者分析上市公司价值带来了一定难度,但实际上很多业务规模并不大。

而在探索了一段时间后,发现并不能创造价值,康佳又对主营业务进行了缩减。

比如,公司曾大张旗鼓地进入房地产领域,布局“科技+产业+园区”发展模式的科技产业园业务,后又大额计提股权投资减值、其他应收款减值;进入环保领域,子公司竟与38家公司发生买卖合同纠纷案件,业务暂停并计提应收账款、预付款及违约金等资产减值。

近5年,康佳集团资产减值损失累计达22.64亿元,信用减值损失累计达37.68亿元,两项合计蒸发了60.32亿元的资产。

仅从资产不断减值的角度观察,康佳集团过去一段时间的转型显然算不上成功。

而综观整个黑电行业,转型成功者无非两条路径:

一是在国内市场饱和的情况下走向海外,弥补国内彩电市场的下滑,如TCL、海信,海信还曾因在世界杯上“中国第一,世界第二”的广告引发争议,不过也能从侧面反映出该公司对出海战略的重视及海外市场的成绩。

二是沿着产业链上下游进行布局,如TCL的华星光电显示业务。2009年,TCL华星第一条产线项目签约,目前已经在深圳、武汉、惠州、苏州、广州、印度等地布局了9条面板生产线、5大模组基地,成为和京东方并驾齐驱的显示面板“双雄”。

不过,康佳似乎已经意识到盲目多元化非但不是转型良策,反而会拖累主业发展。2023年,康佳提出“一轴两轮三驱动”新发展框架,通过组织架构调整、业务主体优化等形式重组业务布局,优化资源聚焦于消费电子和半导体两大主业。

目前,康佳收入较为稳定的业务板块包括彩电、白电和半导体业务,三项业务在总营收中的占比分别为26.38%、23.85%、19.03%。过去几年,康佳唯一取得突破的新兴业务是半导体。

而经历了几年的转型后,康佳集团的资产负债率持续提升,今年一季度末该数据已经达到85.16%,创下历史新高。当前,康佳的流动比率、速动比率分别为0.94、0.74,流动资产、速动资产均无法覆盖流动负债,偿债能力已经十分脆弱。

这家家电巨头已经经不起“折腾”了。

来源:白马商评

原标题:家电巨头康佳艰难转型

评论