文|未来迹FBeauty 吴思馨

市场宏观情况显示,2024年Q1经济稳步回暖,消费结构性修复持续。消费者信心指数以及居民消费倾向虽然仍然比较低,但相较过往同期有小幅修复。

而横向对比9大消费行业来看,化妆品市场中国货美妆通过新品发力、拓展新渠道等策略效果显著,叠加情人节等多因素拉动,销售喜人。韩束、谷雨、毛戈平等头部和腰部品牌都展现出大幅跃升的增长态势。

近日,魔镜洞察发布《2024一季度消费新潜力白皮书》显示,在国货美妆的“黄金期”中,三大指向性已经非常明显:

1、短期行业温和复苏、品牌持续分化;国货美妆公司有望在变化中抢占市场及心智

2、持续拓品类、拓渠道完成产品升级换代、依靠大单品引流搭建产品矩阵

3、垂直领域布局,满足消费升级的特定需要

Q1线上美妆,中低价产品为主要驱动力

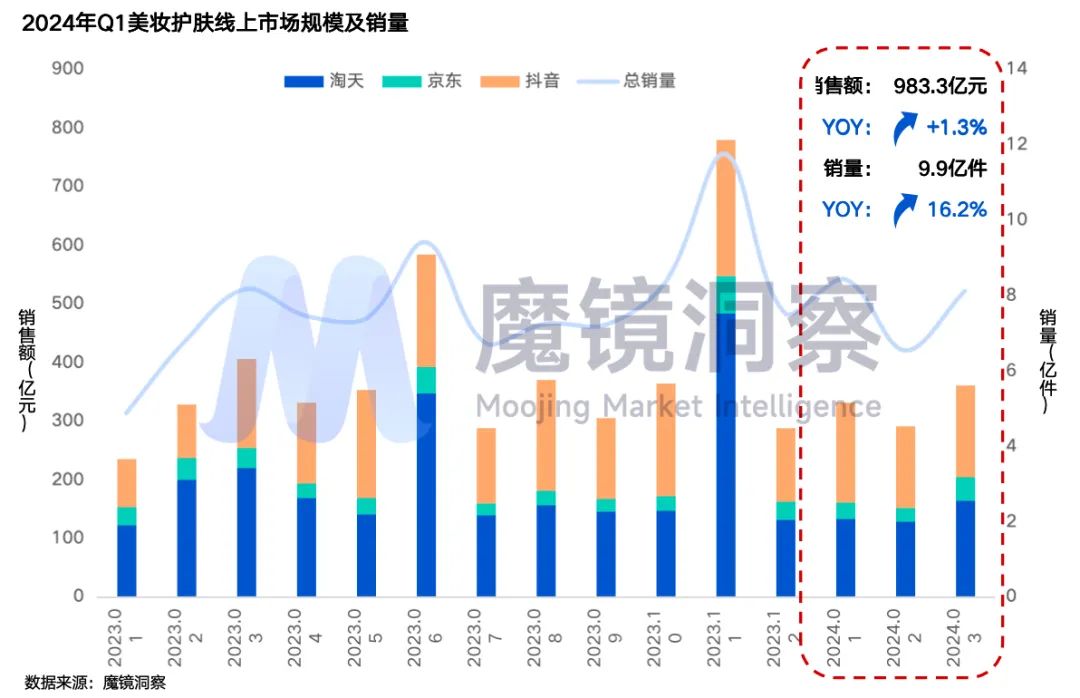

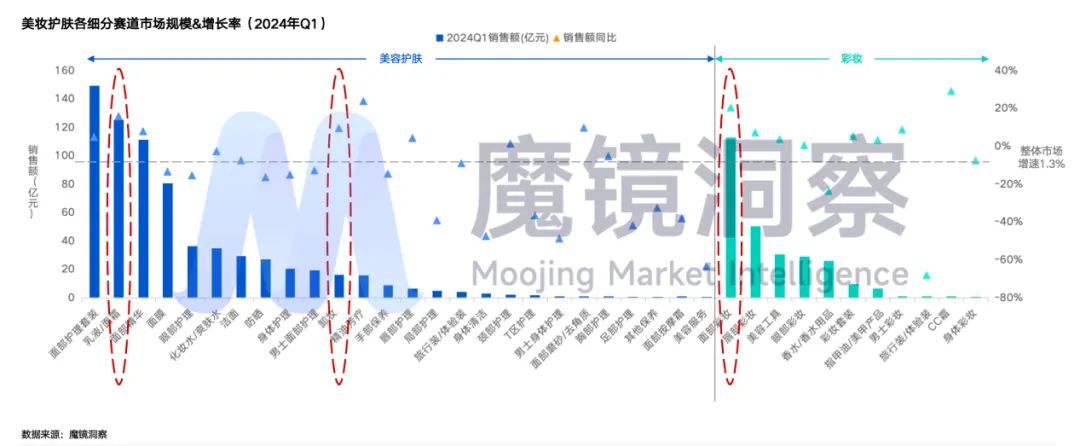

综合来看,美妆护肤市场2024年Q1销售额983.3亿元,同比微增1.3%;销量9.9亿件,同比增加16.2%;市场商品均价有所下滑。渠道方面抖音表现持续强劲,Q1销售额同比增长42.9%,市场份额扩大了13.8个百分点。

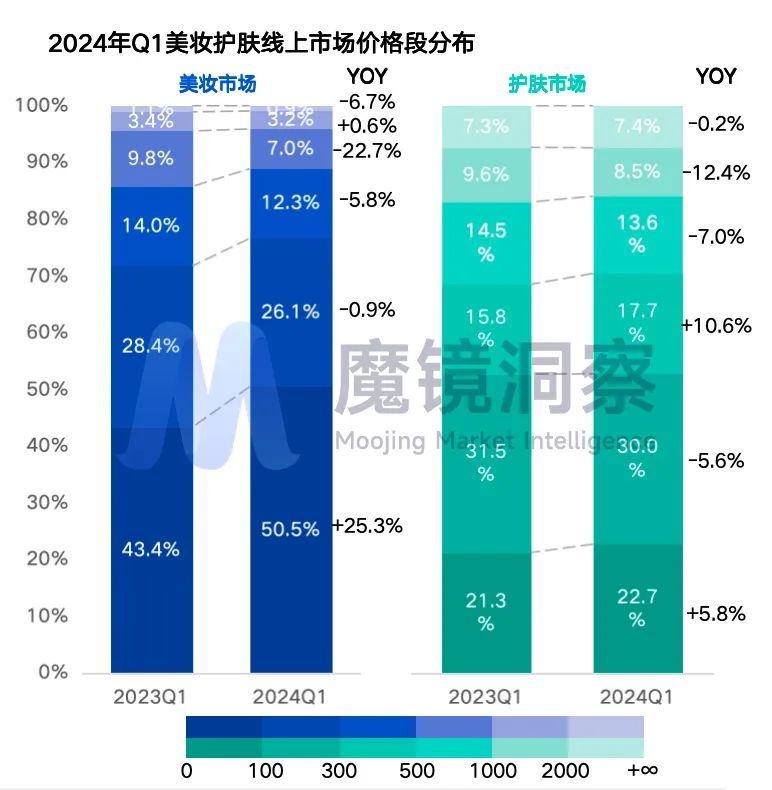

首先从产品价位段分析,大众市场出现扩张趋势。

聚焦「美妆」和「护肤」两个板块可以发现,美妆市场以百元以下平价商品为主,低价格段市场份额持续扩大,销售额同比增长25.3%至超过五成;护肤品市场虽然均价较高,300-500元价格段增长最为显著同比增长10.6%,但500元以上价格段也普遍面临销售下滑。

这意味着,2024年至少在线上渠道,M型消费发生变形,消费正进一步向大众价格段偏移,换句话说,大众产品开始抢占高端市场份额。这一点在彩妆品类体现得尤为明显,在护肤市场则表现为中高端产品的增长。

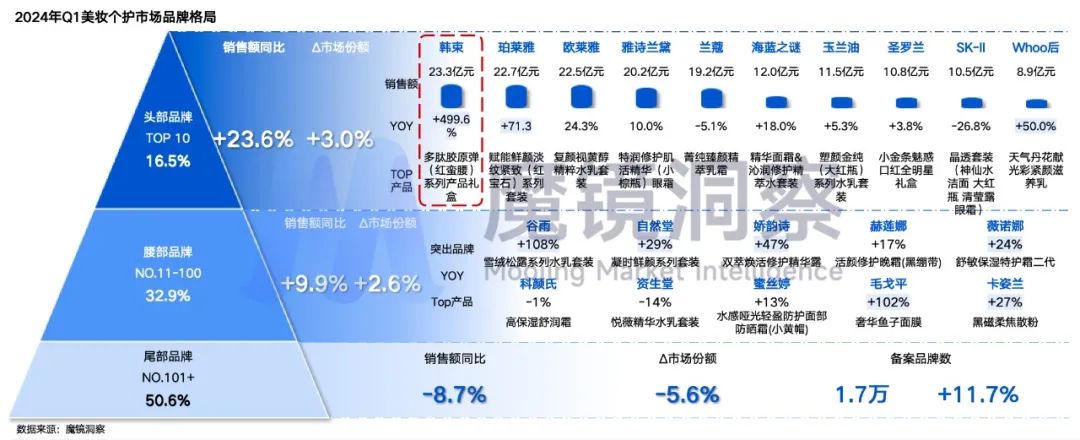

其次从竞争格局看,头部品牌的集中度进一步加强,尤其国产品牌通过抖音定制短剧引流,赢得了扩张机会。

数据显示,2024年Q1美妆护肤行业市场向头部、腰部品牌集中,TOP10品牌——分别为韩束、珀莱雅、欧莱雅、雅诗兰黛、兰蔻、海蓝之谜、玉兰油、圣罗兰、SK-II、WHOO后——的总体销售额同比增长23.6%,CR10扩大了3个百分点至16.5%。

TOP10-TOP20品牌包括谷雨、自然堂、娇韵诗、赫莲娜、薇诺娜、科颜氏、资生堂、蜜丝婷、毛戈平、卡姿兰。这些品牌总GMV增速不及头部品牌但亮点也很明显,比如新锐国货谷雨增长达到108%,中国高端彩妆毛戈平同比增长了102%。

整体来看,从第11名到第100名的腰部品牌总体市场份额也持续增加2.6%达到32.9%,成为美妆护肤市场的“中流砥柱”。

将国产和外资品牌区分,国产品牌增速持续领先行业,欧美大牌体量持续领先但增长出现分化,日妆品牌表现则未及预期。

比如韩束在2024年Q1品牌同比增长5.0倍,旗下明星产品红蛮腰系列礼盒实现3.5亿的销售额突破。主要得益于品牌通过与抖音头部网红“姜十七”合作的定制短剧引流,品牌自播+达人直播承接形成高效转化链路,“韩束官方旗舰店”以单月GMV破亿的成绩,登顶抖音品牌自播销量榜榜首。

增长率较高的外资品牌案例则有Whoo后和娇韵诗,其中Whoo后同比增长50%至8.9亿元GMV,以一己之力打响韩妆复苏之战;娇韵诗则在品牌成立70周年之际持续发力,在一季度同比增长47%,凭借经典大单品“双萃焕活修护精华露”和在抖音、小红书加强直播种草,发挥出一个长线低调品牌的后劲实力。

另外,外资品牌中的大部分也在2024年一季度摆脱2023年持续下滑的阴影。雅诗兰黛、圣罗兰、海蓝之谜、玉兰油、等一众品牌重回增长。但与此同时,日妆品牌代表资生堂则同比下滑14%,仍处于调整过度期。

6大概念爆火,护肤精细化、彩妆个性化趋势增强

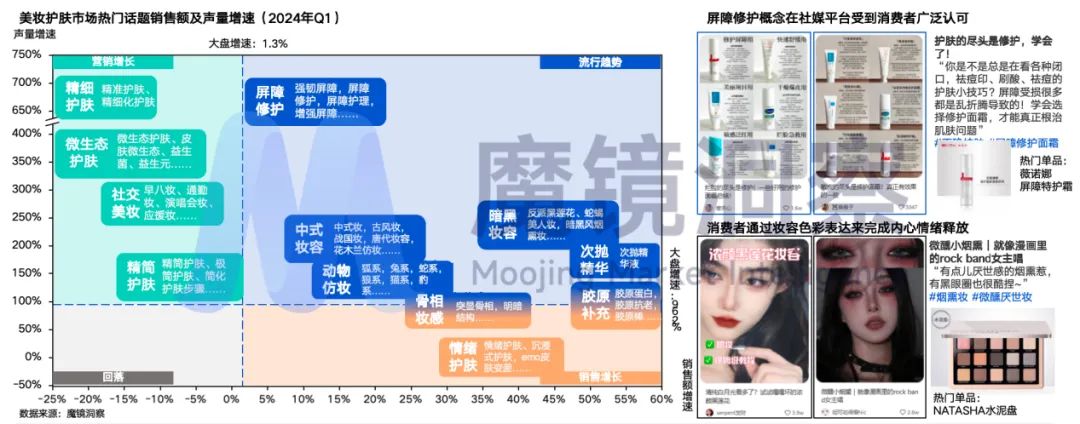

从社媒话题角度看,护肤和彩妆大类也显示出截然不同的消费趋势。

其中热门护肤概念呈精细化趋势,“精细护肤”和“屏障修护”相关话题2024年Q1受到热议,社媒声量分别同比增长686.4%和657.9%,远高于整体市场。“胶原补充”“次抛精华”在销售端涨势迅猛,销售额分别同比增长58.4%和56.7%。

而在彩妆领域,伴随生活压力加大,消费者们选择在美妆护肤领域寻求情绪释放出口。“情绪护肤”相关概念迎来销售额40.3%的增长;年轻女性对“反派黑莲花”“疯批美人”等自我意识张扬的形象大力追捧,拉动2024年Q1“暗黑系妆容”相关产品销售额和声量分别同比增长45.0%、217.4%。

但一个共同点是,美妆护肤消费者都有较强知识更新动力。换句话来说,美妆护肤品牌有必要通过创新形式加强与消费者的“知识类”沟通,比如护肤品牌需要深挖科学传播,以“软表达、硬科学、乐形式”呈现产品功效实力和品牌研究进展;彩妆品牌则提升时尚度、深挖“东方美”。

事实上在一季度之后,市场上也有不少通过以上两条路径加强品牌传播的例子。

●HBN科学传播综艺《爆爆爆!爆改吧潜力股》

比如HBN在5月推出“科学抗老护肤套组实测”观察类综艺《爆爆爆!爆改吧潜力股》,邀请3位美妆博主参与通过28 天“皮肤改造”计划后进行SGS 功效实测,向消费者展现“眼见为实”的产品功效。珀莱雅旗下彩妆师品牌彩棠则在3月下旬联合明星陈都灵推出“青山绿水”新中式妆容,并同步发布彩棠X颐和园联名「观颐」系列新品,强化品牌中式美学定位。

●彩棠X颐和园联名「观颐」系列新品&“青山绿水”新中式妆容

不难看出,以上数据体现出三个非常明显的趋势:

1、美妆护肤行业消费者不断主动进行知识和理念的更新迭代,精细化是主流发展趋势。

2、新中式风格和国货产品受到欢迎,消费者愈发注重个人体验和情感表达,情绪护肤以及色彩鲜明的妆容风格受到欢迎。

3、 明星和KOL在美妆护肤赛道有较强影响力,新兴社媒平台不止提供了直播带货的销售通道,高质量短剧也给品牌的营销投放带来巨大增益。

高增长细分赛道:卸妆、腮红大爆发

2024年Q1美妆个护市场上护肤产品是绝对主力,销售额占整体市场的71.7%,但彩妆赛道增速更快,销售额同比增长7.7%。下钻到细分赛道,销售额较高的主流品类如乳液/面霜、面部彩妆都涨势良好。但增速最明显的赛道有二:卸妆和腮红。

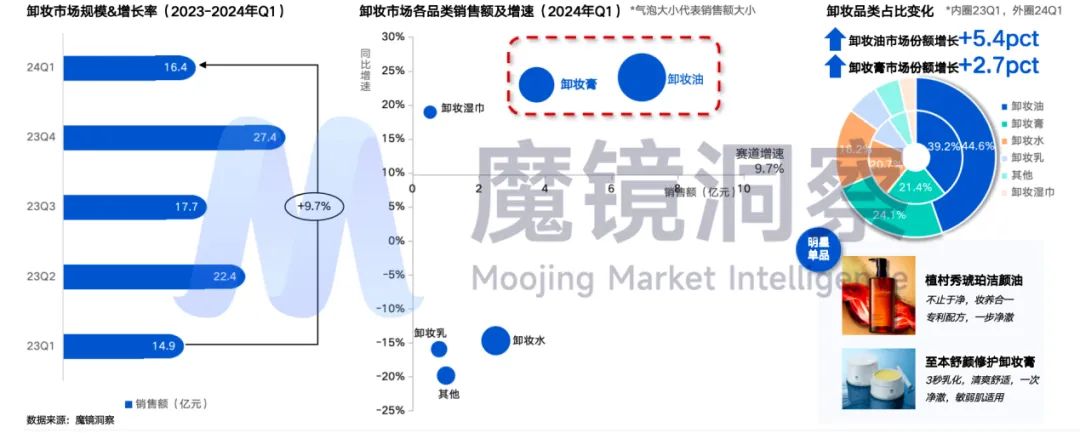

在市场教育和消费升级的双重加持下,卸妆的必要性在消费者当中形成共识,卸妆产品(包括卸妆油、卸妆膏)2024年Q1销售额同比增长达9.7%,在消费者护肤理念改变下实现品类升级。

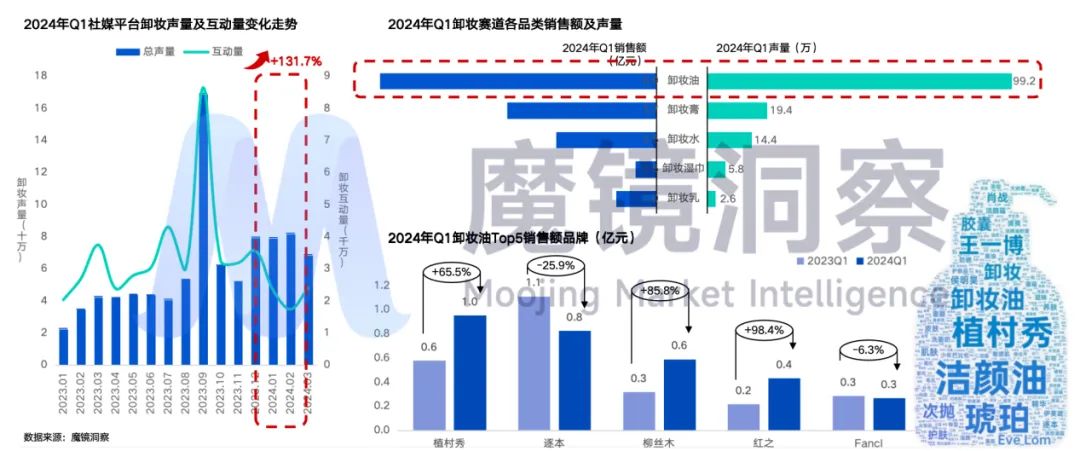

其中卸妆油在卸妆赛道中占绝对主导地位。在美妆审美多元化趋势与“精细护肤”概念的双重加持下,消费者认识到做好皮肤清洁是美容护肤的重要步骤,卸妆产品逐渐成为刚需。从社媒声量变化趋势来看,从2023Q1开始卸妆相关话题讨论声量持续稳步增长,2024年Q1社媒声量同比上升131.7%。

植村秀成为卸妆油“王者”品牌。旗下卸妆油3月份销售额月增长32.6%,一季度销售额同比增长65.5%。

植村秀琥珀洁颜油产品响应精细化护肤趋势,目标人群从化妆爱好者向护肤群体延申,主打“卸养合一”。该品牌2月份与王一博的合作以及“shu shu tiger”潮虎东京系列春夏限定包装都受到热烈讨论。琥珀洁颜油在2024年Q1实现销售同比增长22.6%,植村秀品牌在卸妆油赛道市场份额较去年同期扩大3.5个百分点。

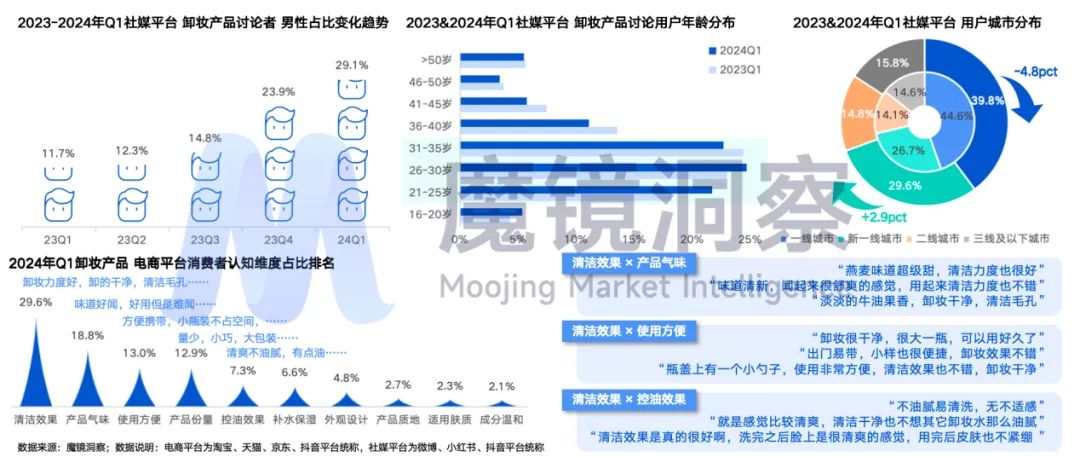

此外,卸妆赛道中消费者的结构也有较大变化,主要表现为男性消费者占比持续上升,市场呈年轻化、下沉化趋势。

随着男性消费者护肤意识提升并且对步骤逐渐精细化,他们对于卸妆的关注程度持续上升,2024年Q1占比达到29.1%。年龄圈层方面,21-35岁群体是讨论主力,2024年Q1占比69.0%,并且有“年轻化”趋势。一线城市用户仍是主流,但市场正在向新一线和下沉市场倾斜。另外,电商平台消费者最关注的是产品的清洁效果,其次是与适用体验相关的气味、便捷性、包装份量等。

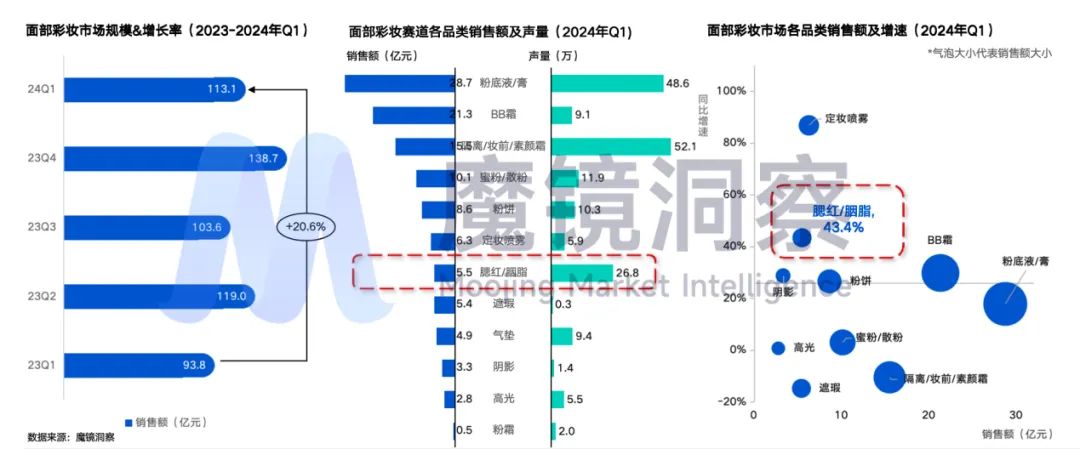

面部彩妆赛道2024年Q1迎来20.6%的销售额增长达到113.1亿元,销量1.2亿件同比增长37.1%。主流品类仍旧是粉底液、BB霜、妆前隔离等底妆产品,合计占整体市场的58.0%。腮红虽然体量较小,但同比增长迅速(43.3%)且在社媒平台受到消费者广泛关注(声量排名No.3)。

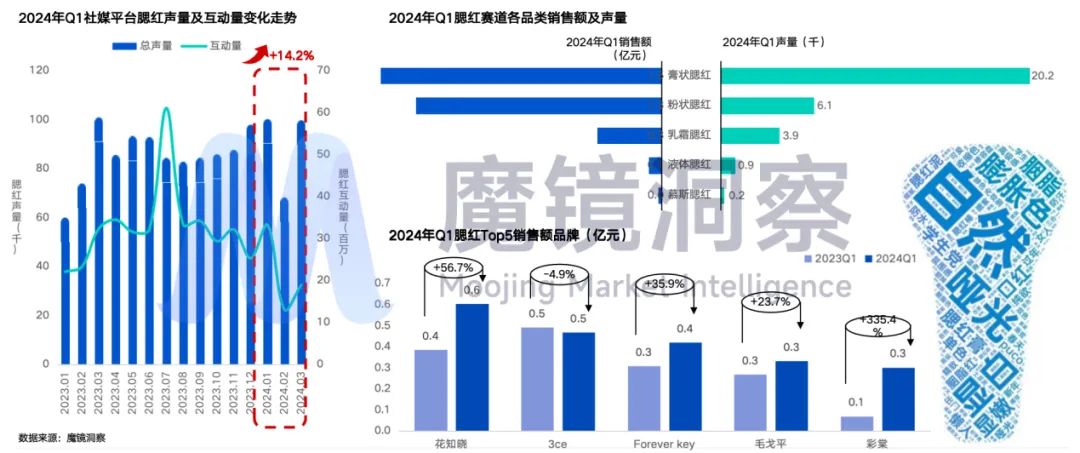

腮红相关话题讨论在社媒平台全年维持在一个较高的声量水平,且呈现出稳中带增的趋势,24Q1同比增长14.2%。膏状腮红超越了粉状腮红,成为目前市场最火爆的品类。2024年Q1腮红膏销售额占比46.3%,相比去年同期扩大了15.3个百分点。

1月“打雷姐”Lana Del Rey在Instagram上推广花知晓之后,该品牌“极繁”的产品风格获得打雷姐“复古名伶”的形象加持,销售额实现50%大幅增长。

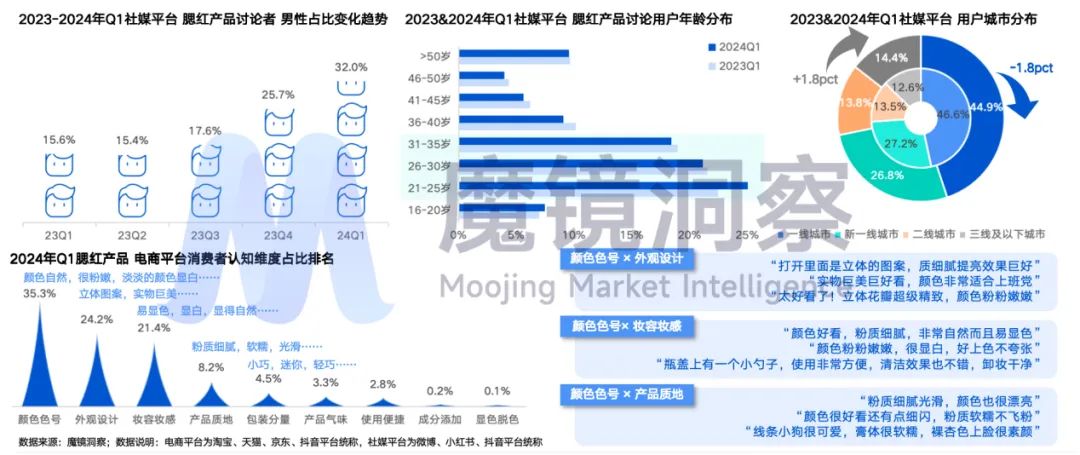

大众对于男生化妆的包容度上升,底妆产品的适当使用可以打造干净自然的“伪素颜”有效提升个人形象,受到年轻男生的欢迎。腮红的话题讨论者当中男性群体的占比也持续攀升,24Q1达到32.0%。另外,电商平台消费者首要关注产品颜色色号以及外观设计,对于易显色且效果自然、产品精制有设计感的腮红产品格外青睐。

彩棠旗下“争青流玉三色腮红盘”从取名到包装都迎合了新中式风格,三种颜色使颊妆更有层次,贴合“骨相”妆感理念,受到消费者的广泛欢迎。“争青流玉三色腮红盘”在2024年Q1实现销售同比增长327.6%,彩棠品牌在腮红赛道市场份额较去年同期扩大3.7个百分点。

总体来看,在Q1化妆品市场“微增长”乃至“零增长”时代的背景中,竞争加剧、赛道加“卷”已经是不争的事实(详见《Q1深度解读:化妆品微增3.4%,“赚慢钱”时代来了?》)。但以消费者为核心的人群变化、需求变化之下,还有大把窗口期的机会等着中国品牌去探索。

校对/阳艳

来源:蓝鲸

评论