文|MedTrend医趋势

5月21日,时隔3年,人工关节国采期满,续约如期而至,本次接续采购在天津东丽湖恒大酒店开标,医趋势在现场带来一手报道。

据现场专家表示,本次续约,在数据方面有三个提升:一是参与医疗机构数量;二是产品报量;三是中标企业数量。

尽管温和续约的暖风持续地吹,但依然不能忽视国采对于行业的重要意义——又一场长达3年的市场洗牌。

01、一次“和风细雨”的国采续约

2021年首轮人工关节国采的“脚踝砍”,至今令人印象深刻:人工髋关节平均价格从3.5万元下降至7000元左右,人工膝关节平均价格从3.2万元下降至5000元左右,平均降价82%,拉开人工关节“千元时代”的序幕。

本次续约,在此降幅基础上,整体价格进一步下探,不过幅度不大,仅为6%。

由于“复活中标价”等价差控制规则,企业之间报价十分趋同,全场同组产品最高价差仅为357元,陶-陶组别中最高与最低价差仅为14元。

根据官方数据,本次续约,整体价差平均从首轮集采的2.8倍缩小至1.1倍。

集采续约不是一次性行为,这在某种程度上也代表未来趋势——一次脊柱国采、运动医学、人工晶体国采续约的预演。

“首次集采形成合理价格后,后续将维持稳定,对各方都较为公平,避免了价格大波动,有利于市场稳定。”

据现场专家分家,价格趋同的另一个原因或是由于人工关节耗材的种类有限,无论是陶瓷、合金还是陶瓷与聚合物的组合,其原材料成本相差并不大。

另一方面看,此次限价预留的空间,也为企业留有一定的利润,在未来能提供更好的服务,覆盖更多省份,向全国供货。

当然,复活价中标并非万无一失。根据分量规则,按照中标价格排序梯度分配,复活中选企业不参加二次报量,这意味着接近一半意向量的损失。

02、三种报价策略

作为一次超大体量的集中采购行为,一定会有企业在今天的报价中改写命运。

有三类报价策略值得关注。

一是中标价格高于上轮——在规则允许的范围内,突破上轮中标价,获得显著提价的“大赢家”。

比如爱康医疗四个报价产品中,3个产品高于2021年中标价,分别是:

-

膝关节报价5323元,组内第二名中标,此前中标价为4599元,增幅16%

-

陶-聚类髋关节7041元,组内第三名中标,此前中标价为6290元,增幅12%

-

陶-陶类髋关节7946元,组内第三名中标,此前中标价为6890元,增幅15%

二是中标价格低于上轮,进一步给出“诚意价”的求稳企业。

比如

-

正天医疗陶-陶髋关节7927元,A组第二名,此前中标价9920,降幅20%

-

春立医疗陶-陶髋关节报价7972元,A组第六名,此前中标价8000元,降幅较小

-

春立医疗陶-聚髋关节7094元,A组第十名,此前中标价7900元,降幅10%

三是首轮落标企业再中标,逆风翻盘夺得未来3年的市场入场劵。

比如

-

春立医疗膝关节5408元,A组第十名,上轮落标

-

林克骨科金-聚髋关节5895元,B组第八名,上轮落标

-

大博医疗膝关节报价5266元(相比2021年报价降幅近30%),A组排名第一,上轮未在A组中标

对于以上报价策略,资本市场给予了不同反馈。截至今日收盘,人工关节上市公司爱康医疗领涨近3%、三友医疗涨幅2.5%;大博医疗、春立医疗、迈瑞医疗小幅下跌;威高骨科跌幅达4.62%,总体反应并不十分激烈。

03、国产与进口,此消彼长

根据公告,本次骨科关节产品,采购品种共四类,总计581,562个首年意向采购量,对比2021年537,518个增长近8%。

其中大部分来自国产产品。

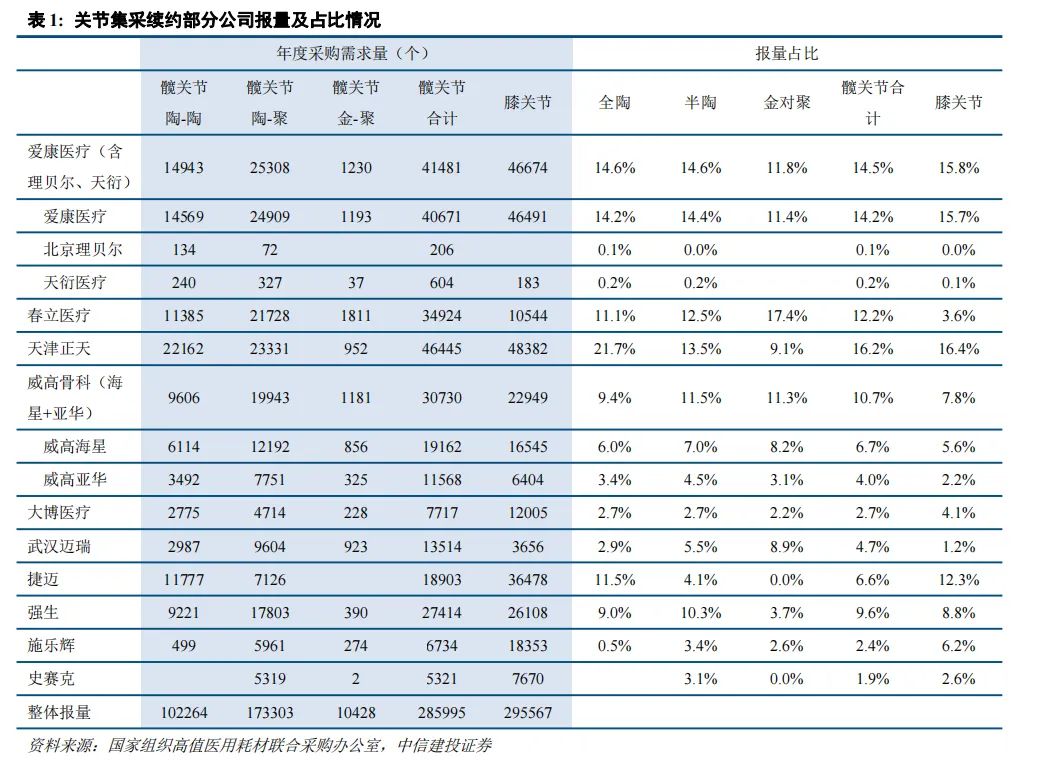

本次续约报量,排在前列的均为国产企业,捷迈、强生、史赛克等外企报量垫底。

历时三年,观察医疗机构报量数据,不难发现国产企业的“突飞猛进”。

以陶-陶髋关节为例,2021年国产企业天津正天首年采购需求量为11316个,今年续约报量为22162个,增长接近翻倍;大博医疗2021年701个,今年2775个,增长超3倍。

对比之下,2021年,强生陶-陶髋关节首年采购需求量为16210个,今年报量仅为9221个,缩水近一半;同类产品施乐辉2021年报量7742个,今年仅为499个,断崖式下滑。

关于国产人工关节报量比例提升,首都医科大学国家医疗保障研究院院长助理兼价格招采室主任蒋昌松将其类比为汽车行业,“过去人们可能更倾向于选择进口品牌,随着汽车工业特别是新能源技术的发展,现在年轻人可能更愿意选择配置类似但价格更有优势的国产汽车。医疗领域也在发生同样的变化。”

报量变化是医疗机构的“用脚投票”,一定是综合因素的体现。“在价格、性能相似的前提下,医疗机构的偏爱度差异可能更多地体现在服务和后期跟台支持上,这或许是国产人工关节市场份额提升的原因。”

04、外企继续“躺平”,竞争格局骤变

在持续洗牌的过程中,一个既定事实是,外企的优势正逐步消散。

本次续约中,外企依旧步伐一致的采用“保底中标价”策略,这种表现已经不令人意外。

但还是有“无声的呐喊”,比如陶-陶髋关节中,施乐辉报价9860元,超出限价,视为弃标,延续了2021年的落标局面,无缘未来三年市场份额争夺。

有现场企业代表用“进口躺平,国产内卷”来形容这种竞争态势。

当然,国产替代的机会,必然只属于少部分玩家。毕竟,连外资巨头都扛不住的降价,国产品牌也不一定能够承受。例如,春立医疗在集采的影响下,2023年净利润下滑近10%。

有企业代表无奈表示,集采之后,企业利润降低,研发驱动力不足,过去几年几乎寸草不生,新品全无。

行业头部企业尚且如此,对于初创企业来说,除非创新含量十足,否则由于集采对于使用量的限制,起量更是难于登天。

无论如何,在集采大势不可逆转的背景下,人工关节的温和续约也算是一颗定心丸。政策回暖信号释放,接下来依然是硬核实力的比拼。

评论