文|化妆品观察

今年一季度,韩束在天猫抖音渠道,以21.69亿GMV拿下国货美妆第一1的消息,想必很多人都关注到了。

这种历史性的突破,去年就已经发生。2023年,韩束抖音GMV达33.4亿元,位列抖音美妆TOP1,甩开第二名欧莱雅近10亿,实现对国际大牌的超越。

但逆转、高增的故事,并不时时上演。

昨日,国家统计局发布的数据显示,4月份化妆品类消费零售额为278亿元,同比下滑2.7%,环比大幅下滑32.4%。时隔8个月,化妆品类单月消费零售额再次跌破300亿。

在《化妆品观察》采访中,多家美妆品牌表示,“国货美妆今年面临更严峻的经营挑战,2024年会继续出清、淘汰一批品牌。”

01

先看几个数据:

一、2024年1-3月,淘系护肤、彩妆持续下滑,淘系护肤GMV累计达289亿元,同比下滑25%;彩妆板块1-3 月累计同比下滑9.7%2;4月抖音美妆赛道总销售额为100亿+,环比下降7.09%,细分类目环比均下降;快手彩妆和护肤两大类目4月GMV则呈双位数下滑。

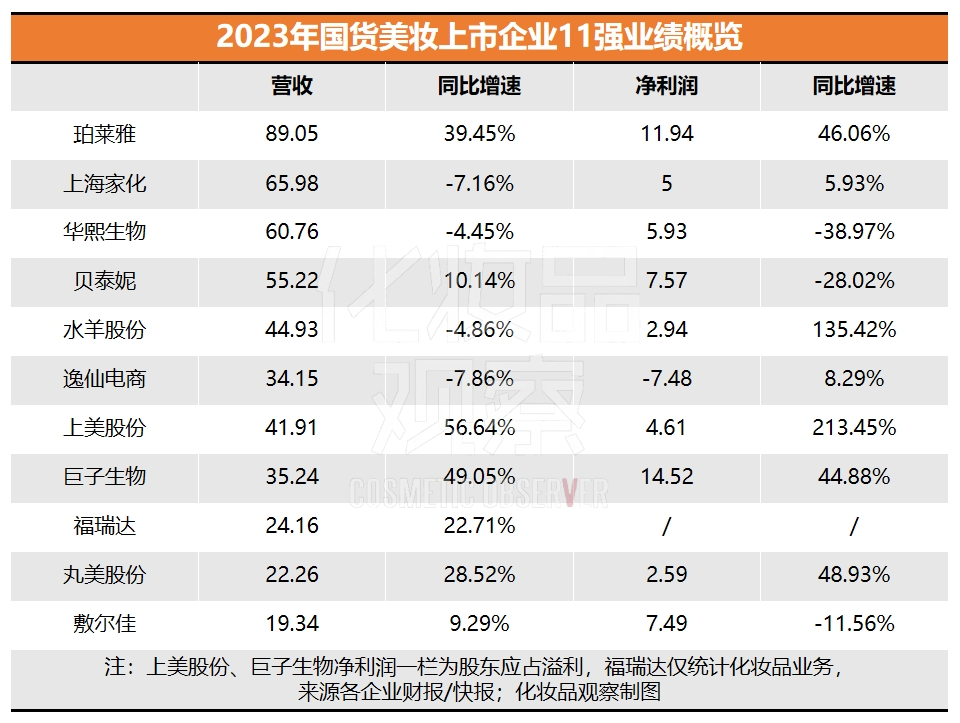

二、2023年国货美妆上市企业11强中,营收和净利润均保持增长的企业,不超过5家。上海家化2023年营收、2024年一季度收入均下滑;贝泰妮2023年净利润下滑幅度达28%以上;敷尔佳2023年净利润处于近三年最低值。

三、2024年截至目前,至少有10家化妆品原料或代工企业宣告破产,另有约8家本土美妆品牌宣布关停、倒闭。其中包括有一定资本实力的品牌,如戴摩道克,虽然头顶皮肤科医生共创、水羊股份投资等光环,但却因没有通过天猫平台第四次考核而关店(考核标准为美容护肤类新商家在试考期店铺12个月累计销售额达到50万)。

抛开这些数据,《化妆品观察》和一些行业人士交流,还听到了几个有意思的反馈:

1、一个年销售额近20亿的国货品牌,最近举办了一场明星见面会,会上既没发布新政策也未向渠道下任务,品牌相关负责人在台下交流时直言,“搞政策没用了,收不到钱,也压不下去货,单纯讲故事得了”。

2、几个活得还不错的品牌,最近接到了上游工厂一份特别的收购邀约:工厂不要钱、白送,只求品牌接盘。为什么白送?两个原因:一资不抵债,库存积压严重,员工工资发不出来,品牌接手产线的同时也要接手负债;二没有订单,老客户死的死、伤的伤,新客户有限。

3、618马上开始了,但是工厂没有订单。多家工厂负责人反馈,没接到618订单,“行情好的时候,4月份就会有品牌开始筹备618大促,追加订单,但是今年没什么声音。”

工厂没订单,意味着品牌没销量。无论是品牌,还是上游企业,反馈最多的是“销量下滑,流量成本变高,线下增长有限”。

尤其是体量几千万的中小品牌,更为紧迫,“要资源没资源,要知名度没知名度,要影响力没影响力”。

02

这种紧迫,很大程度上源于国货美妆当前所面临的经营挑战。

量价齐跌。

2023年618大促,国货美妆品牌在整体优惠力度比去年大的情况下,依然出现了量价齐跌的情况。这样的趋势,今年还在延续。

2024年2月,有媒体报道,“价格力”成为抖音电商2024年优先级最高的任务,而这也是继拼多多、阿里、京东后,又一个在内部明确将“低价”提升为核心战略的电商平台。

平台竞争延续价格战,多数美妆品牌同样深陷价格内卷泥沼。据魔镜数据,除珀莱雅、韩束外,今年1-3月多数 GMV 增长的品牌表现为以价换量,不少品牌受销量下降影响导致GMV下滑。

某年销近亿级的品牌向《化妆品观察》坦言,今年比去年竞争压力更大。究其原因,今年其所在的赛道新进入的品牌更多了,新玩家正用低价策略蚕食市场份额。

“现阶段我们的状态是尽可能地保量,低价内卷严重,长此以往又会‘熬死’一批玩家。”该品牌负责人说到。

上游生产企业同样受此影响。广州某代工企业负责人就声称,今年原计划开发一款洁面产品,但对标国内某头部公司旗下的洁面产品已经低至49元2支,最终无奈放弃该计划。

线上投流效率降低。

2023年,贝泰妮销售费用同比激增27.43%,占营业收入的比重达到47.26%;敷尔佳因销售费用增加导致公司净利润下滑。

2024年,“流量越来越贵,平台越来越卷”成为了美妆品牌一致的感受。

某营收规模约15亿的国货彩妆品牌在采访中直言,品牌在线上已经不赚钱,“在线上就是给平台打工,投流不挣钱但还得投,因为缩小投入品牌更危险。”

另一新锐护肤品牌同样表示,品牌在线上进入了“投入不赚钱,甚至还亏钱”的阶段。

“当前在线上平台,美妆投流比能做到1:0.8 (1:0.8 指的是投入 100 万,能够带来 80 万的销售额,还未扣除退货等情况)已经算是理想状态,但多数都在1:0.7或以下,品牌无法依靠流量投入获取增长。”

超头反噬。

一方面投流效率降低;另一方面,头部博主和主播频频遭遇风波和危机,也意味着国货美妆品牌通过“绑定一个超头来完成起盘达成业绩”的老路走不通了。

今年2月底,骆王宇经历了一场关于信任度的舆论危机。测评博主@大虎课代表将骆王宇带货的某品牌油橄榄精华送去质检,结果并未检测出油橄榄成分。这不是骆王宇第一次翻车,此前其带货“晚安粉”时就被不少皮肤科医生质疑晚安粉的功效。

从李佳琦眉笔事件,到骆王宇油橄榄事件,随着头部博主频频传出不利舆情,他们对品牌业绩拉动效应也正在降低。

某新锐品牌相关负责人告诉《化妆品观察》,在李佳琦眉笔事件后,其品牌畏惧于与个人IP强绑定后的流量反噬,尽管还在进李佳琦直播间,但并不想给公众留下“和李佳琦绑定”的印象,公司内部从上至下心照不宣地保持着宣传时不带‘李佳琦’IP的共识。”该负责人透露,品牌今年在头部博主直播间的销售额,相较去年大约下滑了20%-30%。

在其看来,这可能是今年大部分美妆品牌都将面临的考验——头部主播影响力下降,同时部分超头正在退出直播,几千万上亿的生意指标谁来填坑?

03

低价内卷、 投流降效,中国的美妆产业充斥着剧烈的变化。

一美妆上市企业高管表示,淘汰赛已经开始,如果不对市场机会快速洞察和反应,公司很容易成为“出局者”。

不过,不必过度悲观。日本的经验告诉我们——消费是永恒的,它来自于你我这些普通消费者追求美好生活的向往,当前美妆市场仍有增量机会。

譬如,即便淘系、抖音投流回报比下降,但依然有增长的案例。

2024年一季度,韩束在抖音销售额断层式第一,遥遥领先欧莱雅、雅诗兰黛、海蓝之谜、兰蔻等国际大牌;同样,珀莱雅89亿营收有大部分来自于天猫、抖音。

珀莱雅、韩束增长的背后,一方面是运营效率的提升,另一方面要归功于对市场机会的快速洞察和反应。

OIB.CHINA&新锐品牌研学社创始人吴志刚在年初谈到,2024年品牌要丢掉对资本、流量、短期机会的幻想,回到运营的基本面,老老实实做好基本功,这是最好的降本。

以珀莱雅为例,面对天猫、抖音、京东这三大主要线上平台,品牌进行了差异化的布局。其在天猫旗舰店主要通过继续深化大单品矩阵战略、全面布局各价格段产品以及加强精细化运营实现复购增长。

而在抖音渠道,珀莱雅则是通过自播、达播相结合,再辅以精细人群运营,优化投放结构,强化抖音的全域运营。据财报内容,2023年度,珀莱雅品牌成交金额获抖音美妆排名第3、国货排名第2。

精细化运营的同时,珀莱雅和韩束还找到了下沉市场机会点。

以韩束为例,吕义雄曾总结,“大品牌、好品质、性价比高,契合当前消费下沉的趋势,好货平价会大有可为。”韩束的定位和套装化的销售方式(“买1发10”从量上极具价格吸引力)恰好满足下沉消费群体的“一站式”需求。

04

珀莱雅、韩束之外,亦有其它渠道、市场也给美妆品牌带来了新的机会。《化妆品观察》和一些行业人士交流,他们有一些共同的观点:

一、线下渠道

前述受访的15亿体量的国货彩妆品牌告诉《化妆品观察》,其品牌在线上平台已经不赚钱,反而是线下渠道有点利润。

当线上渠道流量红利不复当年荣光时,多数美妆品牌为了拉高增长空间,纷纷“转舵”线下。在一些线下新渠道,如折扣业态、新零售渠道,美妆品类的布局和销售均有不断扩大的趋势。

2023年好特卖实现营收50亿元,其中美妆品类占到了6-7亿元。尽管美妆品类贡献营收占比不高,但对于一个不是专营美妆且客单价较低的折扣渠道商来说已经很可观。另一家折扣渠道——奥特乐门店,美妆日化的SKU的营业额占比则高达40%。

而三福、kk等新零售渠道,则直接拉动了谷雨等品牌的业绩增长。据相关人士透露,谷雨在kk、三福等渠道的销售额已经破亿。

2024年,美妆品牌重回线下,已是不可逆的趋势。只要在线下扎下来,品牌就有无法轻易撼动的根基。

二、小红书电商

2024年,很多美妆品牌表达了入驻小红书电商的意向。采访中,他们谈到,直播电商平台对品牌和商家的友好度越来越低,但在小红书看到了一些“非共识”的行动逻辑:

比如,没有疯狂卷流量,有些品牌可以拿到不错的销售增长。

比如,没有喧闹的“三二一上链接”,安静细致的直播卖出了货的同时,也带来了复购。

养生堂、纯净彩妆品牌 RED CHAMBER朱栈,均是在小红书上增长的案例。

数据显示,养生堂 2023 年第四季度成功实现冬孕精华单品销量超 1000 万、SPU 搜索同比成倍增长的好成绩。同时,在小红书站内,桦树成分搜索环比增长100%,2023养生堂品牌搜索增长97%。朱栈的多用膏,也在小红书从一颗种子长成了明星单品,站内 GMV 成交金额也实现了上百倍的增长。

一位小红书服务商表示,尽管市场预期偏弱。但留在牌桌的品牌,小红书获客成本依然可控。

三、出海

2024年,许多美妆品牌认为“出海”是为数不多的结构性机会。

“彩妆品牌基本上能出海的,都已经出去了。可以预判一下,今年到明年,将是护肤、个护、香氛品牌的出海潮。”某本土香氛品牌创始人在采访中说到。

聚焦美妆出海的品牌管理公司Mold Breaking摩柯创始人兼CEO郭兮若也透露,今年至少有20个品牌找到他这边,国内叫得上名字的主要护肤品牌,均在其中。

当众多品牌选择出海,跳脱出存量市场去探索新的可能性,我们也从中窥见新的生机。

譬如,广州一家名叫蜚美的企业已经得到了结果。

蜚美孵化的新锐品牌SKINTIFIC,创立不到两年,俨然成了东南亚版的“完美日记”。2022年,SKINTIFIC斩获TikTok Shop全球销量冠军,GMV突破5000万美元 (约合人民币超过3.5亿元) 。根据最新数据(截至2023年6月),Skintific品牌Tik Tok东南亚总销售额约达5.4亿人民币。而除了TikTok,SKINTIFIC还是Shopee、Lazada和Tokopedia等东南亚电商平台品类榜单里的TOP1。

考虑到印尼、马来西亚、泰国、越南等国家正在经历快速的经济增长,以及电商渗透带来的渠道和人群红利,2024年美妆出海或将延续增长势头,也将推动更多商家和品牌拓展海外市场。

注:

1蝉妈妈统计数据

2数据来源:魔镜统计

评论