界面新闻记者 |王玉 毛盾

界面新闻编辑 |崔宇

随着全球化和资本市场的不断深化,中国企业在A股、港股、美股等市场的上市活动日益频繁,上市公司数量与市值规模持续扩大。与此同时,在区域经济优势互补协调发展的战略指引下,各地区产业结构、产业创新和产业转型各具特色,上市公司有着明显的区域特征。上市公司作为经济的领航者和风向标,其区域分布、行业分布以及业绩和市场表现,不仅反映了各地区经济发展的活力和潜力,也体现了各地区的产业结构、资源分配和政策导向。

界面智库推出的“上市公司区域图鉴”系列报告,旨在通过研究不同区域(包括31个省行政区及下属地级市)在不同时间维度的上市公司数量、市值、行业构成和财务指标等多维数据,帮助政策制定者、投资者和研究者透过上市公司来了解和评估各地区的经济发展水平、优势产业布局以及产业集聚和关联程度等。

相关阅读:

31省市上市公司数量大比拼:这三个地区科创属性最强 | 上市公司区域图鉴①

优势产业都是啥?31省市上市公司行业分布大起底 | 上市公司区域图鉴②

谁的优势更大?从区位熵透视31省市上市公司产业集聚度 | 上市公司区域图鉴③

党的十八大以来,31省市上市公司发生了哪些新变化? | 上市公司区域图鉴④

党的十八大以来,31省市的哪些行业实现了跨越式发展?| 上市公司区域图鉴⑤

党的十八大以来,31省市有哪些优势产业在崛起?| 上市公司区域图鉴⑥

谁与争锋?31省市“新质生产力”上市公司大比拼 | 上市公司区域图鉴⑦

31省市上市公司新质生产力布局探析,哪些产业最受宠?| 上市公司区域图鉴⑧

盘点五大城市群“新质生产力”上市公司,哪个区域最强?|上市公司区域图鉴⑨

五大城市群新质生产力布局探析,哪些产业在异军突起?| 上市公司区域图鉴⑩

上市公司城市排行榜:谁的“科创属性”最强?|上市公司区域图鉴⑪

上市公司30强城市榜:各个城市都有哪些优势产业?| 上市公司区域图鉴 ⑫

盘点171城“新质生产力”上市公司:北京、深圳、上海、苏州领跑|上市公司区域图鉴⑬

“新质生产力”上市公司30强城市榜:哪些细分产业被重点布局? | 上市公司区域图鉴⑭

31省市上市公司年报大盘点,谁的财务表现最佳? | 上市公司区域图鉴⑮

31省市上市公司财务数据大梳理:哪些行业贡献最大?哪些行业在拖后腿? | 上市公司区域图鉴⑯

在该系列报告的第十六篇报告中,界面智库对上市公司的总资产、总收入、归属于母公司股东的净利润、上市公司亏损家数以及研发费用等财务指标进行了分地区和分行业的梳理,本篇将在上述财务维度的基础上加入同比指标,以探寻哪些行业发展势头较快,又有哪些行业在放缓。同比指标均根据以2023年末满足筛选条件的上市公司为基准的可比口径数据计算。

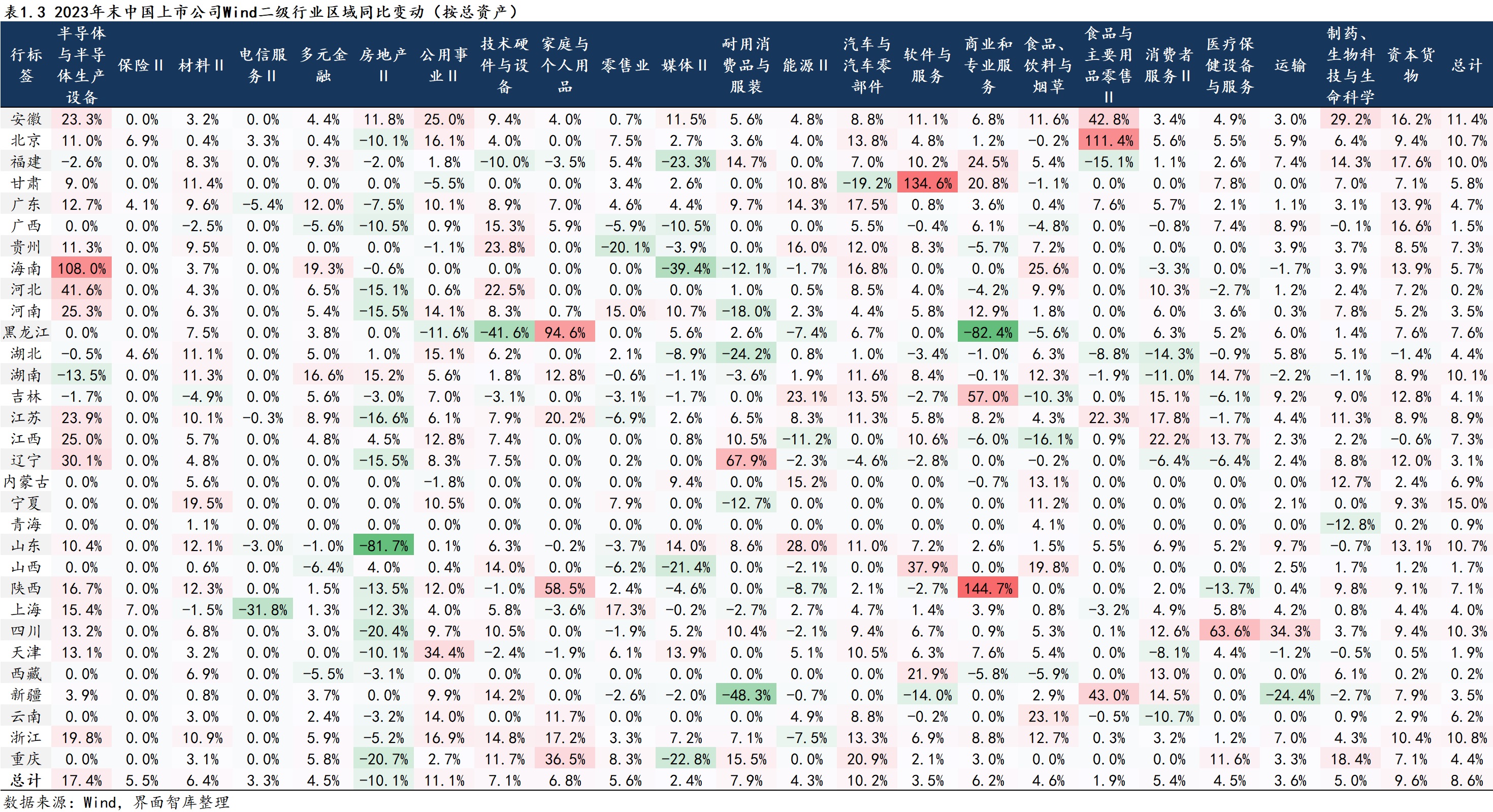

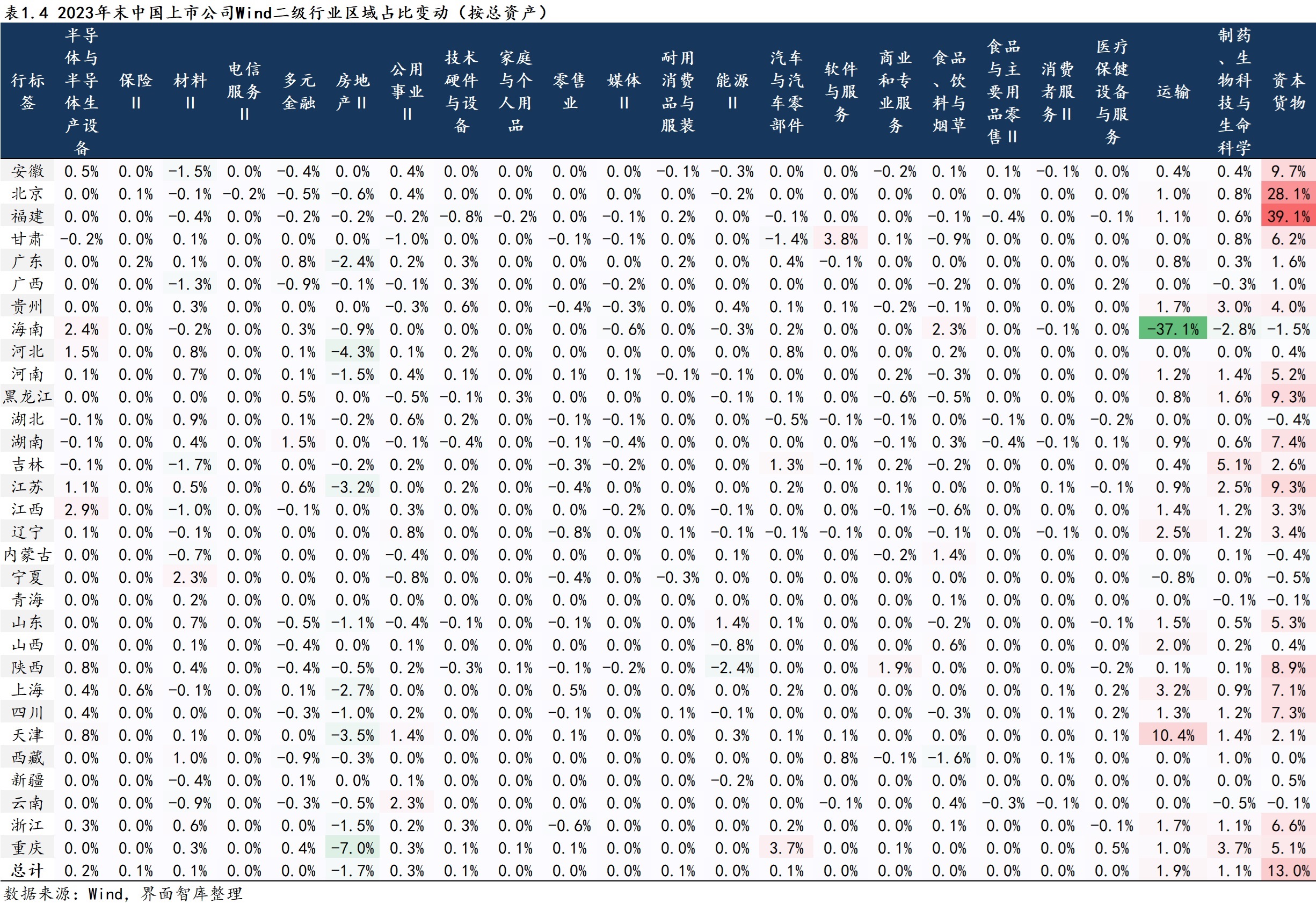

对各省市行业总资产同比增速的分析发现,陕西的商业和专业服务总资产同比增速在全国十分突出。而从行业总资产占比变动来看,资本货物仍然是多数省市的重点发展方向,特别是福建和北京等地,资本货物的总资产占比上升最快。与此同时,房地产行业普遍面临同比降幅较大的挑战,显示出该行业在当前经济环境下的疲软态势,除此之外,上海和浙江还在电信服务II和能源II领域出现了显著的走弱趋势。

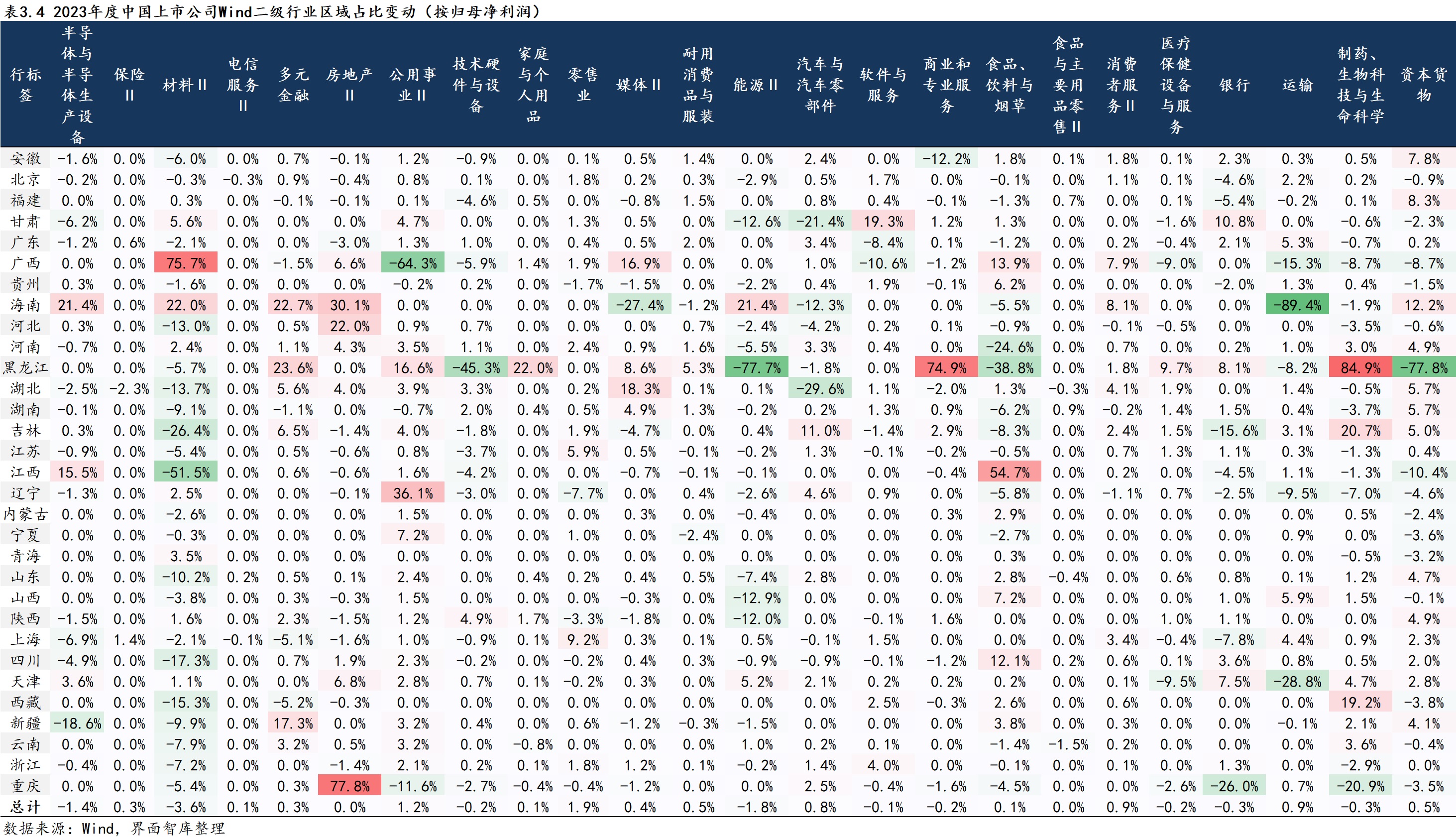

在净利润同比变化中,辽宁公用事业II增长幅度最大,消费者服务II领域在多省市净利润同比增幅显著。净利润占比上升显著的行业集中在制药、房地产等,而海南运输业和黑龙江部分行业净利润占比大幅下降。

从研发端看,重点省市在汽车与汽车零部件行业研发投入显著,资本货物亦受青睐。房地产和媒体II行业研发支出普遍下降。宁夏等地的材料II和资本货物研发占比调整明显,甘肃和山西在特定行业研发占比也有较大变动。

一、陕西的商业和专业服务总资产同比增速最快,海南运输业总资产占比降幅最大

界面智库此前在行业总资产维度分析时发现,银行业占据了多数省市的大部分资产份额,远超其他行业,为使数据更加聚焦,故在行业总资产同比以及占比变动的讨论中,也暂将银行业剔除。

北京、广东、上海、浙江、江苏为总资产前五的省市,前三省市同比增速较为显著的行业分别为北京的食品与主要用品零售II(111.4%)、广东的汽车与汽车零部件(17.5%)、上海的零售业(17.3%),浙江和江苏均在半导体与半导体生产设备行业增速较快,同比分别为19.8%和23.9%。在这五省市中同比降幅较大的集中在房地产行业,上海和浙江除房地产外,还在电信服务II和能源II领域有显著走弱,对应的同比增速分别为-31.8%和-7.5%。

除上述重点省市外,陕西的商业和专业服务、甘肃的软件与服务、海南的半导体与半导体生产设备、黑龙江的家庭与个人用品等行业总资产的同比增速在全国范围内也较为亮眼,分别为144.7%、134.6%、108.8%、94.6%,起主导性影响的上市公司为节能环境、中交设计、钧达股份、敷尔佳。相较之下,黑龙江的商业和专业服务、山东的房地产II、新疆的耐用消费品与服装等行业在明显下降,同比增速分别为-82.4%、-81.7%、-48.3%。

从行业总资产占各省市总资产比重的变动看,资本货物仍为多数省市所青睐,除海南、宁夏、湖北、内蒙古、青海、云南这6省市占比略有下降外,其余省市资本货物的总资产占比均出现上升,其中福建和北京的资本货物占比上升最快,较去年同期分别为上升39.1个百分点和28.1个百分点,而海南的运输业占比下降37.1个百分点,下降幅度在全国所有行业里排第一,与此形成鲜明对比的是,天津的运输业占比上升10.4个百分点,未来天津运输业的发展势头不容小觑。

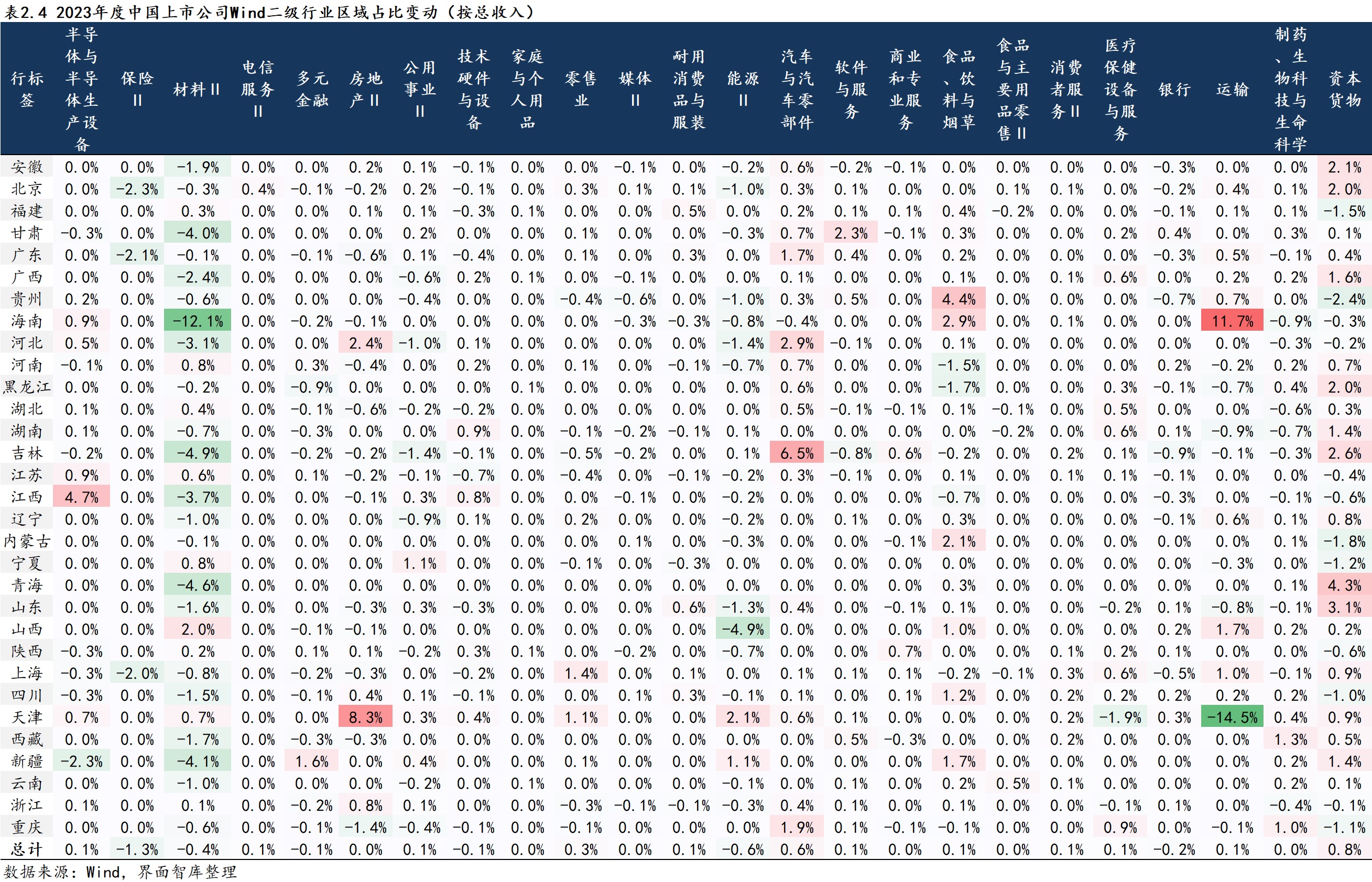

二、消费者服务II是唯一一个总收入同比增速在所有省市均为正的行业

广西的消费者服务II、吉林的商业和专业服务、北京的食品与主要用品零售II、吉林的消费者服务II、新疆的消费者服务II的总收入同比增速均超过200%,分别对应为277.9%、260.5%、259.7%、222.9%、202.0%,还有三个省市的总收入同比增速虽不及上述行业,但也超过了100%,分别是海南的运输业(137.7%)、天津的消费者服务II(135.8%)、安徽的房地产II(104.1%)。

可以发现,上述总收入同比增速较高的行业多出现在消费者服务II这个领域,在24个wind二级行业中消费者服务II是唯一一个总收入同比增速在所有省市全部为正的行业。消费者服务II中主要涵盖餐馆、酒店、度假村与豪华游轮、休闲设施、教育服务、特殊消费者服务等行业,这或与近年“文旅热”的兴起密不可分。

此外,房产行业在总收入同比维度的表现依旧惨淡,其中辽宁的房地产总收入同比下降93.7%最为显眼,其次江西、山西、山东的同比降幅也均超过50%。除房地产行业外,同比降幅较大的还有天津的医疗保健设备与服务(-86.7%)以及贵州的媒体II(-50.3%)。

在占比变动方面,不同于总资产端,海南的运输业总收入占比较同期上升11.7个百分点,而天津的运输业占比则下降14.5个百分点,但从总收入的绝对数值看,天津(2681亿元)仍高出海南(653亿元)一个量级。

除福建、河南、湖北、江苏、宁夏、山西、陕西、天津、浙江这9个省市外,材料II在其他省市的收入占比较同期均有所下降,其中海南的降幅为12.1个百分点最为显著。

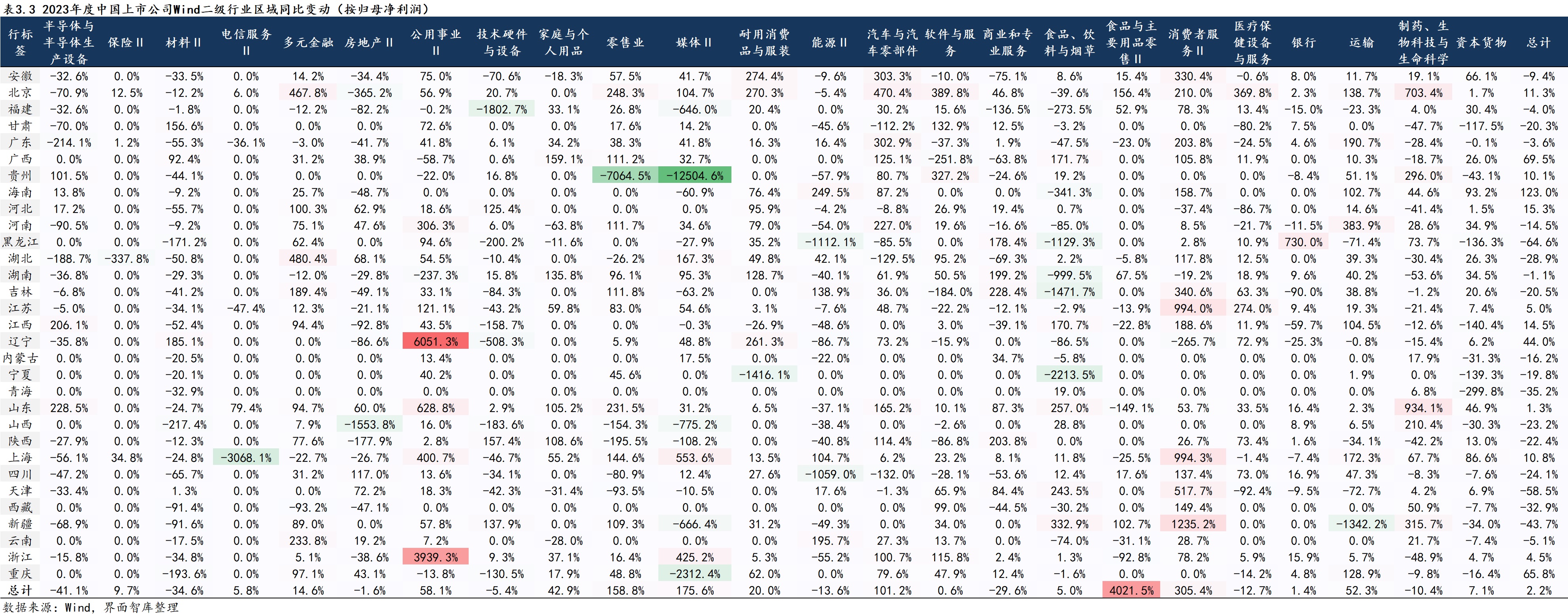

三、辽宁的公用事业II实现扭亏为盈,房地产对重庆净利润的拖累有所收敛

在归属于母公司股东的净利润同比变化方面,辽宁的公用事业II以同比增长6051.3%的绝对优势力压所有行业,辽宁该领域内多家上市公司在2023年实现扭亏为盈,带动行业整体高增。除了辽宁外,浙江公用事业II同比增长3939.3%也属于较高水平,主要是浙能电力的贡献最为突出,其2022年净利润表现为亏损18.2亿元,而2023年实现盈利翻转,达到65.2亿元。此外,在消费者服务II领域有多省市也出现了净利润的同比高增,如新疆(1235.2%)、上海(994.35)、江苏(994.0%)。

净利润同比降幅较大的出现在贵州的两个行业,一个是媒体II同比下降12504.6%,另一个是零售业同比下降7064.5%,两个行业均仅有一家上市公司且较2022年都出现了由盈转亏的情况。

在净利润占比变化中上升幅度超过50个百分点的分别是黑龙江的制药、生物科技与生命科学(84.9个百分点)、重庆的房地产II(77.8个百分点)、广西的材料II(75.7个百分点)、黑龙江的商业和专业服务(74.9个百分点)、江西的食品、饮料与烟草(54.7个百分点),其中需要注意的是重庆的房地产占比在2023年为-40.6%,相较2022年有所收窄,类似的情况还有广西的材料II,同样也属于负向拉动有所收敛。

全国范围内净利润占比下降幅度较为明显的是海南的运输业,净利润占比较同期下降89.4个百分点,而天津的运输业占比虽也下降28.8个百分点,但程度远低于海南。此外,黑龙江的资本货物以及能源II降幅也较大,分别下降77.8个百分点和77.7个百分点。

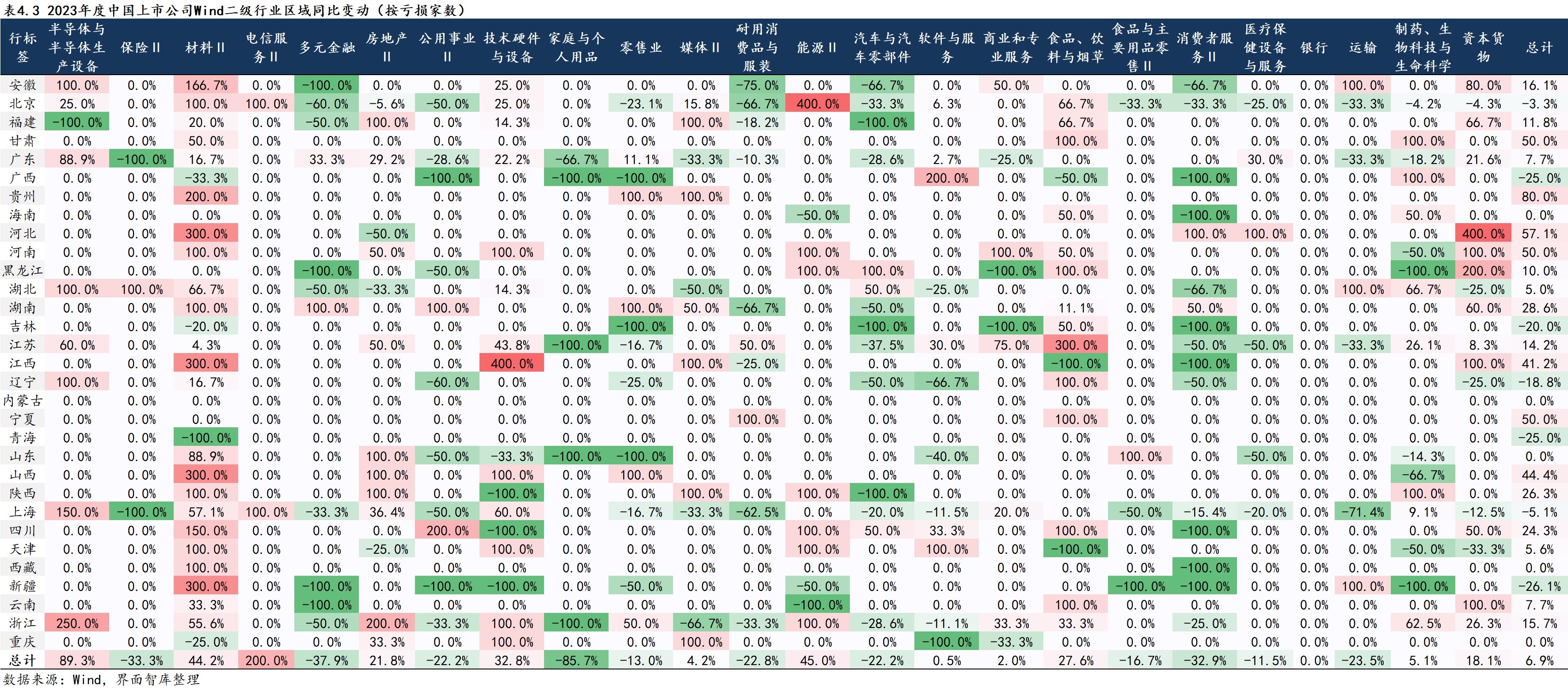

四、材料II的亏损企业增量高居榜首,消费者服务II在扭亏方面表现出色

2023年,上市公司总体亏损家数较上年同期增长6.9%,其中半导体与半导体生产设备亏损家数同比增加89.3%,是增幅最大的行业,不过从亏损家数的绝对数值上看,材料II领域亏损上市公司较2022年多增57家为所有行业之最。此外,北京的能源II、江西的技术硬件与设备、河北的资本货物亏损家数同比增长了4倍,出现这种高增主要是受基数较低的影响,据界面智库查询,以上三个行业在2022年的亏损家数均为1家。而亏损家数有所放缓代表上市公司扭亏为盈,比如在消费者服务II领域体现的最为明显,同比为-32.9%,共有23家上市公司逆袭成功。

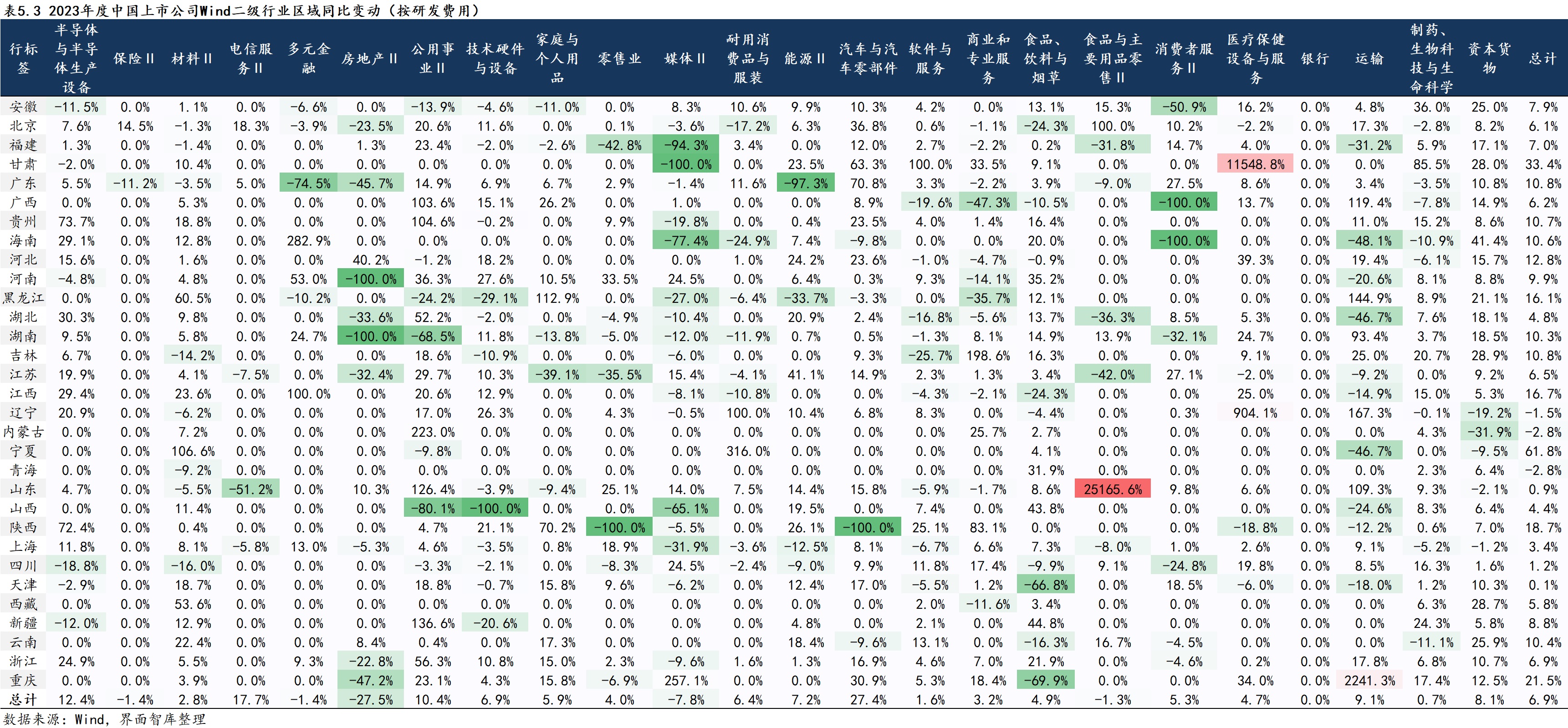

五、重点省市在汽车与汽车零部件行业研发投入增幅较大

从研发费用同比变化情况看,山东的食品与主要用品零售II、甘肃的医疗保健设备与服务、重庆的运输等行业表现十分异常,前两者同比增幅均在百倍以上,后者也在数十倍以上,具体查阅发现以上行业均是由于基数过小导致的,2022年的研发费用几乎约等于0。除去这些异常指标后,界面智库发现重点省市在汽车与汽车零部件行业投入研发的幅度较大,北京、广东、浙江、上海、江苏这五省市在该行业的研发费用分别同比增长36.8%、70.8%、16.9%、8.1%、14.9%。此外,资本货物依然是受多省市青睐的行业,仅内蒙古、辽宁、宁夏、山东、上海这五省市有所下调,其余各省市均加大了对资本货物的研发投入。

而研发费用下降较多的行业则不出意外地集中在房地产行业,31个省市中仅河北、山东、云南、福建这四省仍有支出,其余各省市在房地产行业或不再支出或大幅调降研发投入。除房地产外,多省市还下调了媒体II的研发投入,其中甘肃、福建、海南、山西这四省的降幅均超过50%,而对于重庆媒体II同比257.1%的异常高增可归结为基数较低的影响。

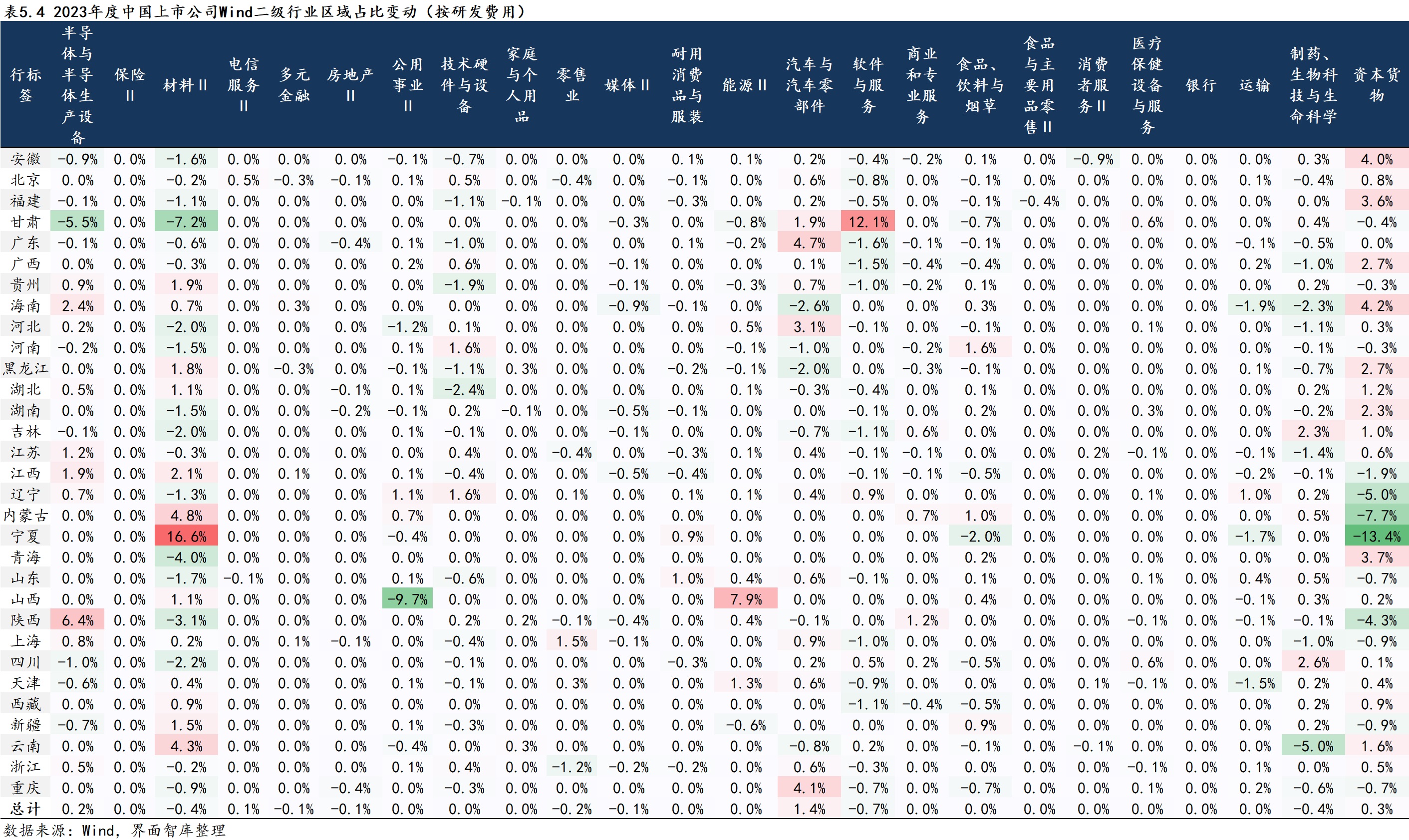

在研发费用占比变动角度看,宁夏的占比调整最为显著,宁夏将材料II的占比提升了16.6个百分点,同时资本货物的占比下降了13.4个百分点,其余省市也较为密集的调整材料II以及资本货物的研发占比。除了上述两个行业外,甘肃和山西在四个行业的研发调整幅度也相对较大,其中甘肃的软件与服务占比上升12.1个百分点,山西的能源II占比上升7.9个百分点,与此同时,甘肃的半导体与半导体生产设备占比下降5.5个百分点,山西的公用事业II占比下降9.7个百分点。

评论