文|创业最前线 王亚静

编辑|蛋总

民营炼化巨头恒力石化2023年的分红计划顺利落地。

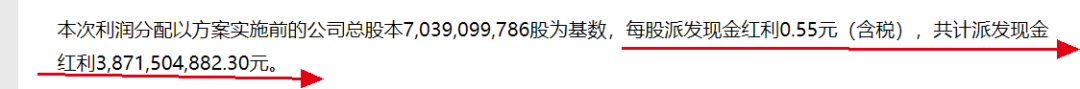

近日,恒力石化发布分红实施公告称,股东大会已审议通过2023年利润分配方案,确定每股派发现金红利0.55元(含税),共计派发现金红利38.72亿元,占比当期归母净利润的56%。

图 / 恒力石化公告

而这一分配方案的最大受益者,正是公司实控人陈建华、范红卫夫妇。

2023年财报显示,陈建华、范红卫夫妇直接持有恒力石化11.24%股份,并通过恒力集团等6家公司持有64.21%股份,合计持有公司75.45%股份。

若以此计算,在此次分红中,陈建华、范红卫夫妇合计获得高达29亿元的现金红利。

5月27日,恒力石化将发放现金红利,届时,这个“超级大红包”就正式落入陈建华、范红卫夫妇的口袋。

其实,若将时间拉长来看,陈建华、范红卫夫妇从恒力石化获得的利益远不止一笔29亿元的分红款。

01 左手分红、右手募资

在恒力石化的发展历史上,高分红并不少见。

仅仅最近3年时间,恒力石化累计分红就已经超过百亿。Wind数据显示,公司近3年累计现金分红(含回购)达到129.81亿元,而近3年平均归母净利润仅有82.51亿元。

图 / Wind

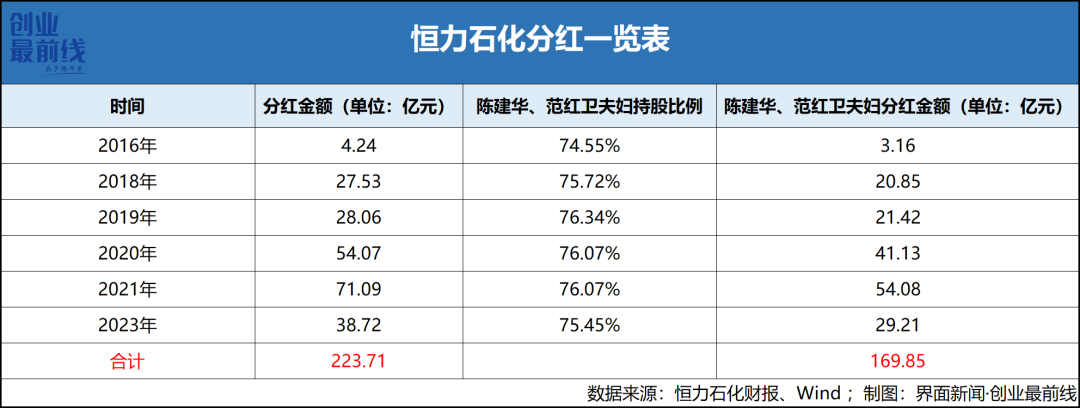

将时间再拉长来看,恒力石化的分红金额更高。公开资料显示,2016年,恒力石化借壳大橡塑登陆上交所。

登陆上交所至今的8年时间里,恒力石化有6年进行了分红,累计分红金额高达223.71亿元。按照陈建华、范红卫夫妻的持股比例计算,二人合计分走了169.85亿元。

在分红上如此大方的恒力石化,自身其实面临着巨大的现金流压力。

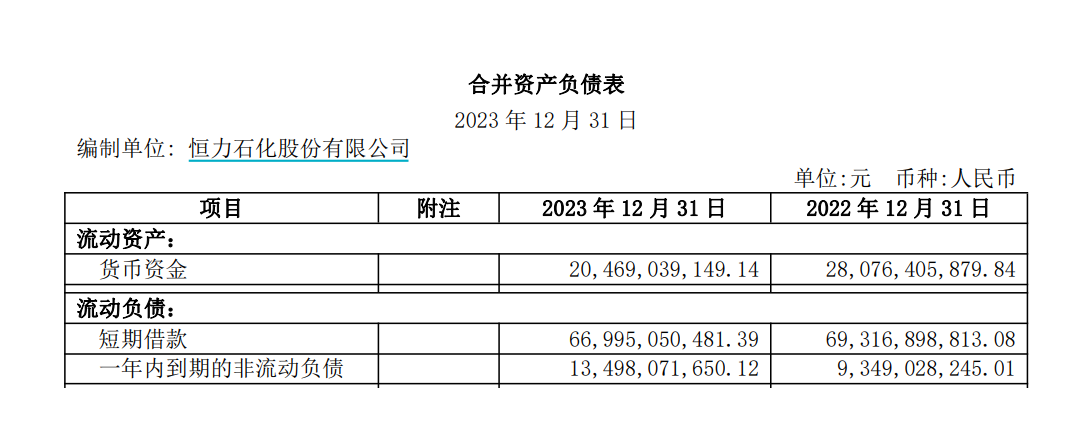

截至2023年12月31日,恒力石化的短期借款、一年内到期的非流动负债分别为669.95亿元、134.98亿元。同期,其货币资金仅有204.69亿元,远远无法覆盖这些短债,短债缺口高达600.24亿元。

图/恒力石化财报

而这并非是一时之困,在维持高分红的这些年里,恒力石化的资金链一直都在“走钢丝线”。

Wind数据显示,在2016年和2017年,企业的货币资金在25亿元左右徘徊时,其短期借款已经超过50亿元。

图 / Wind(单位:亿元)

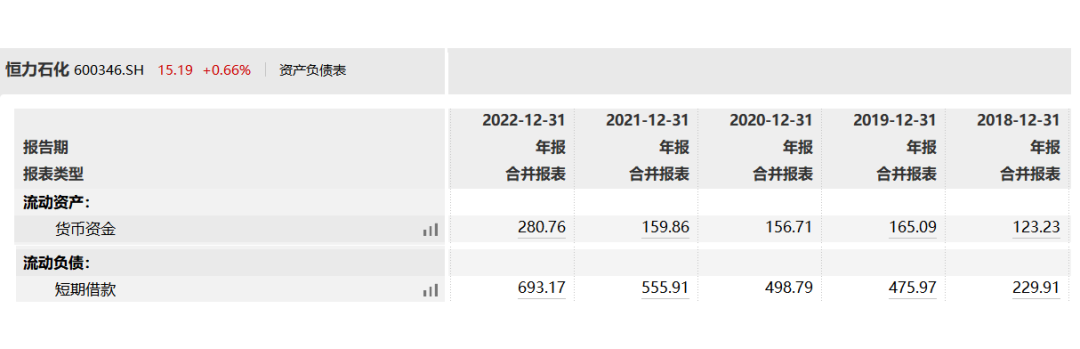

2018年,恒力石化的货币资金首次突破百亿,达到123.23亿元。而此时,企业的短期借款已经飙涨到了229.91亿元。

图 / Wind(单位:亿元)

另外,2019年至2022年,其货币资金保持在150亿元至281亿元之间,短期借款均已经超过470亿元。其中,2022年的短期借款高达693.17亿元。

资金链紧张的恒力石化,在2023年分红计划落地之前,刚刚决定募资补流。

4月9日,恒力石化发布公告称,拟向中国银行间市场交易商协会申请注册发行金额不超过30亿元(含30亿元)的短期融资券额度,用于补充公司营运资金、偿还金融机构借款或交易商协会认可的其他用途。

02 业绩增长乏力、遭机构下调预期

恒力集团是一家以炼油、石化、聚酯新材料和纺织全产业链发展的国际型企业。官网显示,2023年,恒力集团总营收8177亿元,现位列世界500强第123位,也是仅次于京东和阿里的中国第三大民企。

其中,恒力石化是这家世界500强企业的三家上市平台之一,也是核心上市平台,主营业务包括炼化、芳烃、烯烃、基础化工、精细化工以及下游各个应用领域材料产品的生产、研发和销售,同时深度锚定高成长新材料赛道。

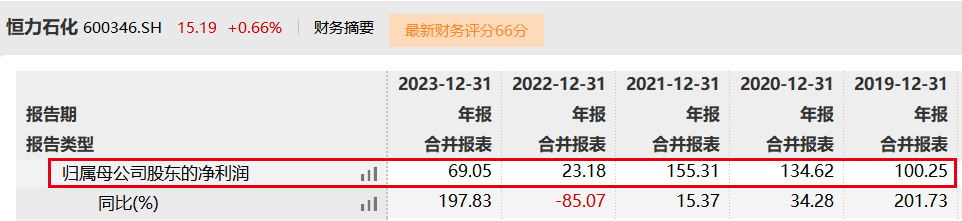

在经历了2022年的归母净利润暴跌8成多的局面后,恒力石化终于在2023年扭转了这一局面。

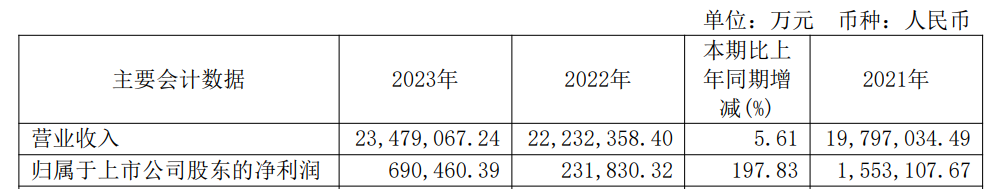

财报显示,2023年,企业实现营业收入2347.91亿元,同比增长5.61%;归母净利润69.05亿元,同比增长197.83%。

图 / 恒力石化财报

从表面来看,这份业绩着实亮眼。但若拉长时间来看,恒力石化的这份业绩早已“黯然失色”。

以营收增速来看,恒力石化的疲态已现。Wind数据显示,2019年至2023年,其营收增速分别为67.78%、51.19%、29.94%、12.31%、5.62%。

图 / Wind(单位:亿元)

从中不难看出,恒力石化的营收增速在近5年一直呈现下滑趋势,2023年更是首次出现个位数。

不仅如此,归母净利润更是较巅峰期腰斩。Wind数据显示,2019年,恒力石化归母净利润首次突破百亿,达到100.25亿元;2021年,这一数据攀升至155.31亿元。

图 / Wind(单位:亿元)

若以此计算,恒力石化2023年实现69.05亿元的归母净利润,仅有2021年巅峰时期的44%。

在2023年财报中,恒力石化也提及,受外部环境影响,宏观经济放缓、国内市场需求不足等因素影响,2023年行业运行仍面临较大困难和挑战,呈现“增产增销不增利”的情况,全年行业效益总体呈现前低后高态势。

在恒力石化2023年财报披露之后,多家机构给予了公司“买入”、“跑赢行业”的评级。与此同时,也有机构在下调恒力石化的盈利预期。

4月23日,天风证券发布研报指出,受烯烃景气度的拖累,将恒力石化2024年、2025年归母净利润预测由130亿元、163亿元分别下调至95亿元、120亿元。

此外,国海证券的研报预计,公司2024-2026年归母净利润分别为98.97亿元、120.23亿元、138.09亿元。

若以此来看,恒力石化若想重回往日的150亿元巅峰,并非一件易事。

03 控股股东频频质押,有意出售10%股权

谈起陈建华,就不得不提及他从做瓦匠、收废品起家的故事。

据长江商报报道,13岁那年,因无力承担学费,陈建华辍学成为建筑工地上的一名泥瓦匠。后来,因为一次事故,陈建华摔伤,无法继续在建筑行业工作,便开始收废品,并赚到了“第一桶金”200万元,自此不断转型、也乘势发家。

如今,在民营炼化巨头恒力石化里,陈建华、范红卫夫妇已经牢牢掌握着话语权。除持有恒力石化75.45%股份之外,范红卫还担任恒力石化的董事长,而陈建华则在控股股东恒力集团出任董事长兼总经理。

就在恒力石化业务走入低迷周期之时,陈建华、范红卫夫妇开始频繁质押公司股份。

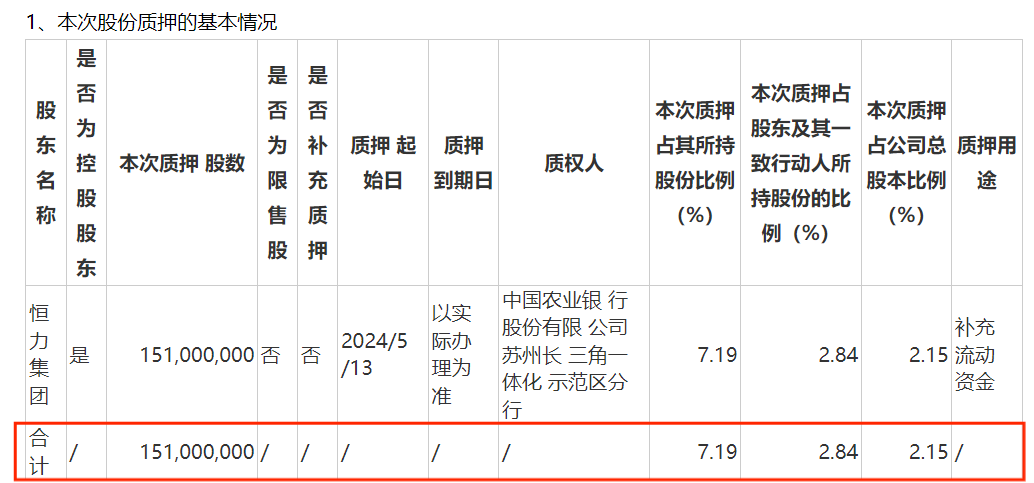

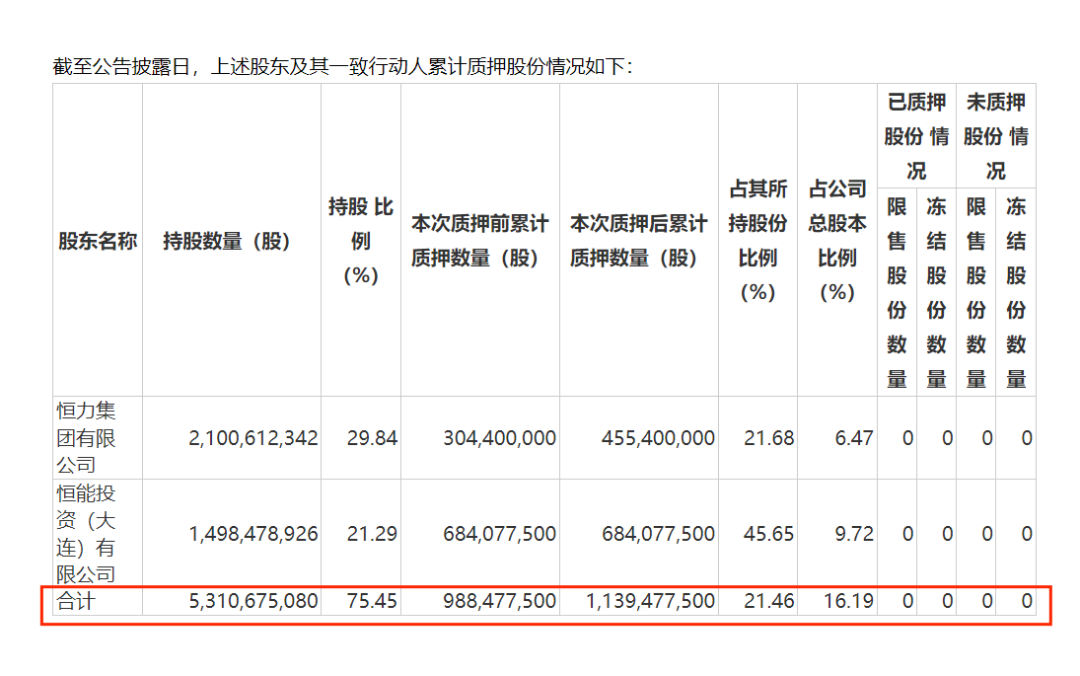

5月15日,恒力石化发布公告称,控股股东恒力集团质押1.51亿股股份,是为融资提供质押担保,本次质押后,恒力集团及一致行动人累计质押11.39亿股,占其所持股份的21.46%。

图 / 恒力石化公告

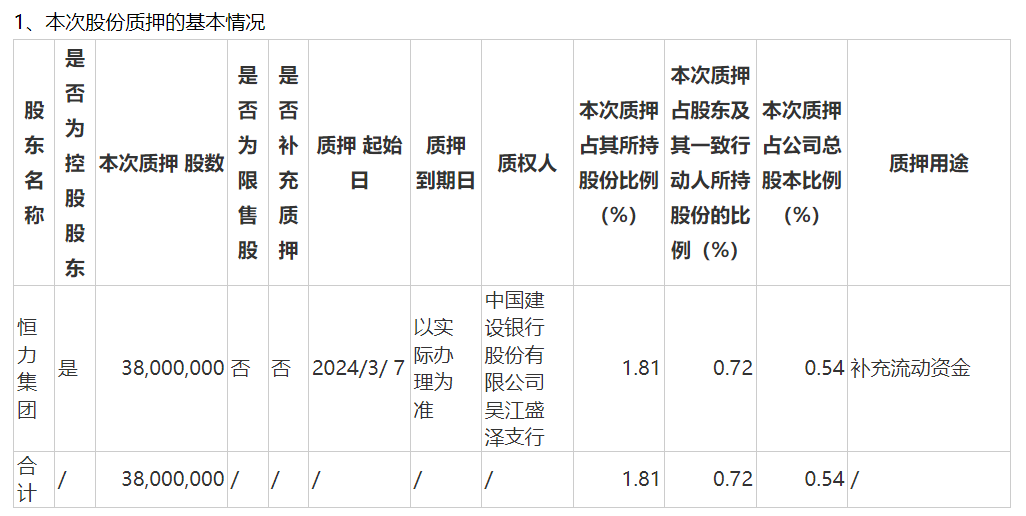

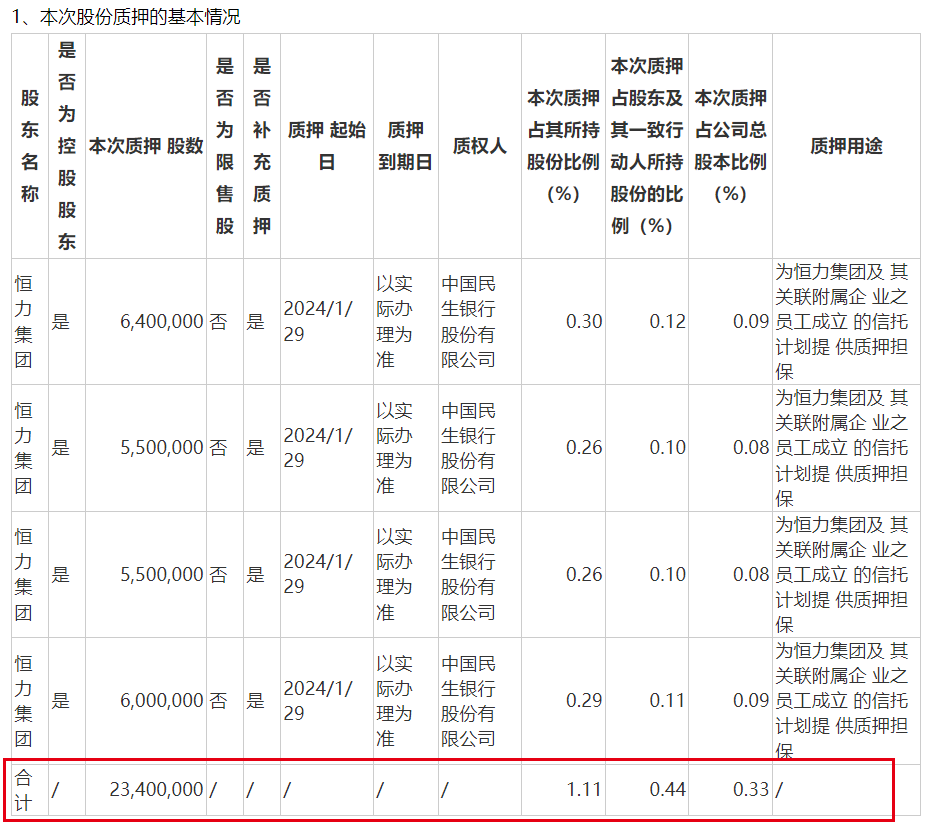

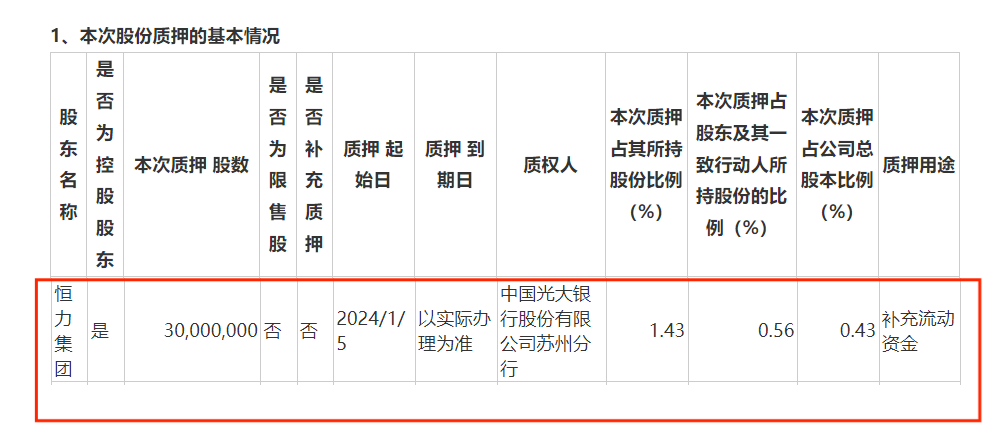

而这并不是恒力集团今年第一次质押公司股份。

据创业最前线不完全统计,3月7日,恒力集团质押3800万股公司股份;1月29日,累计质押2340万股;1月5日,质押3000万股。

图 / 恒力石化公告

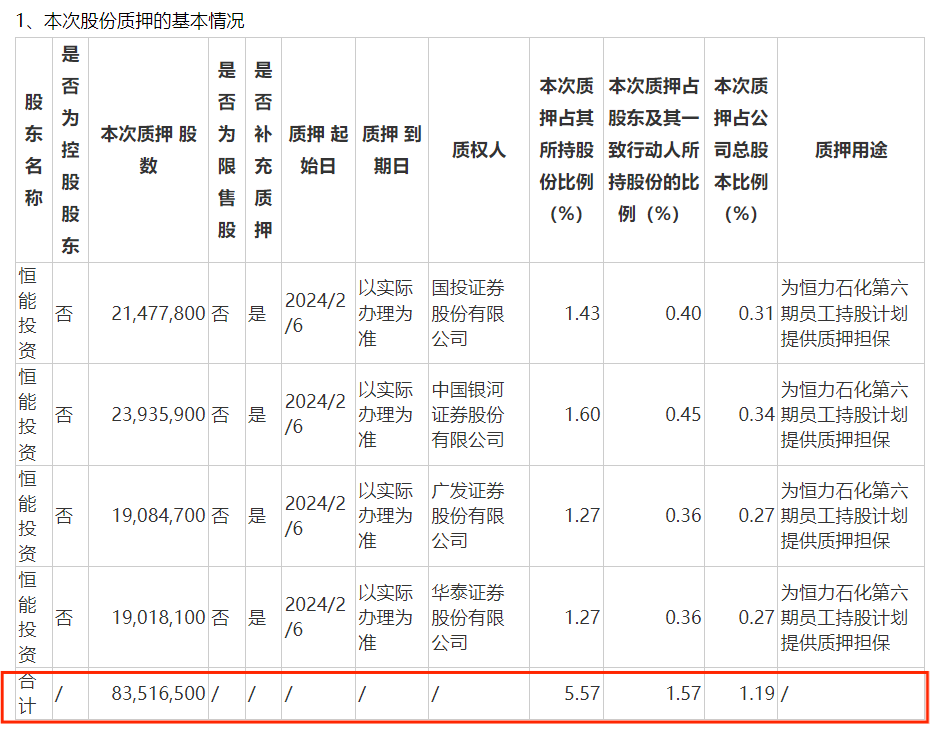

除此之外,恒力集团的一致行动人恒能投资也在质押公司股份。2月6日,恒能投资累计质押8351.65万股公司股份;1月4日,恒能投资质押2.4亿股公司股份。

图 / 恒力石化公告

据天眼查资料,穿透股权后,恒力集团、恒能投资均由陈建华、范红卫夫妇全资持股。

质押之余,陈建华、范红卫夫妇还计划出售持有的恒力石化股权。

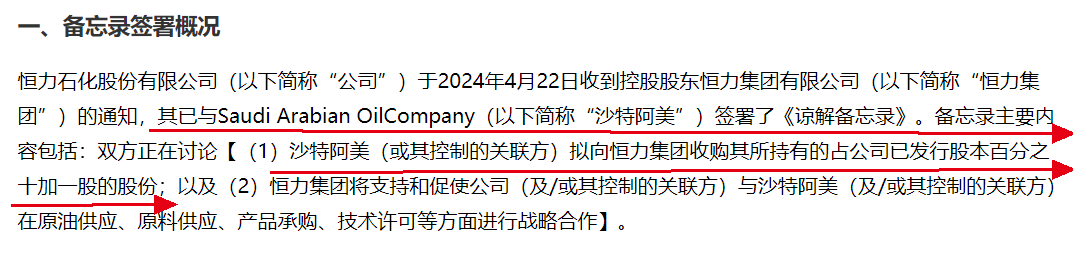

4月22日,恒力石化发布公告称,恒力集团已与Saudi Arabian OilCompany(以下简称“沙特阿美”)签署了《谅解备忘录》,双方正在讨论沙特阿美(或其控制的关联方)拟向恒力集团收购恒力石化10%加一股的股份。

图 / 恒力石化公告

截至5月24日,恒力石化收盘价为15.19元/股,总市值1069亿元。若以此计算,恒力集团计划出售的10%加一股股权市值超过100亿元。

其实,在商界驰骋多年的陈建华、范红卫夫妇,早已身价不菲。

根据2024年胡润全球富豪榜,两人以1150亿元财富位列榜单第122位,在中国企业家中排名第20位,和顺丰创始人王卫并列。在2021年,陈建华、范红卫夫妇曾登顶江苏首富位置。

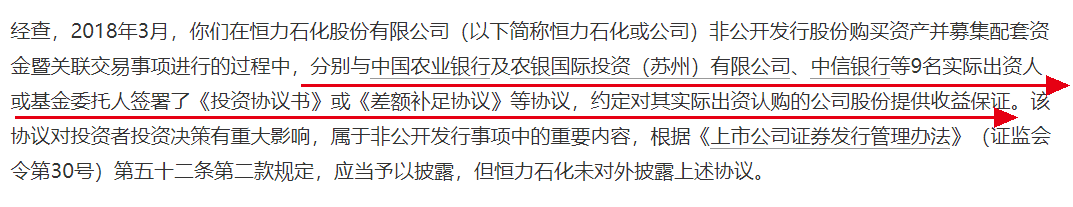

但熟知资本市场规则的夫妻二人,却在募资时隐瞒重要信息。2022年12月,恒力石化发布公告称,控股股东及实际控制人收到大连证监局警示函的公告。

具体而言,2018年3月,控股股东恒力集团及实控人陈建华、范红卫在公司非公开发行股份购买资产并募集配套资金暨关联交易事项进行的过程中,分别与农银、农银国际投资(苏州)有限公司、中信银行等9名实际出资人或基金委托人签署了《投资协议书》或《差额补足协议》等协议,约定对其实际出资认购的公司股份提供收益保证。

图 / 恒力石化公告

大连证监局明确,上述协议和合同对投资者投资决策有重大影响,属于非公开发行事项中的重要内容,应当予以披露。但公司控股股东及实控人未及时告知并配合上市公司披露上述信息,影响投资者知情权,违反了相关规定。

对此,大连证监局对恒力集团、陈建华、范红卫采取出具警示函的行政监管措施,并记入证券期货市场诚信档案;上交所对恒力集团、陈建华、范红卫予以通报批评,并记入上市公司诚信档案。

对任何上市公司来说,保持公开、透明的信息是获得投资者信任的重要基础。如今,恒力石化的规模增长已经出现乏力,若再因不合规行为丢失投资者的信任,属实得不偿失。

评论