文|野马财经 武丽娟 张凯旌

编辑|高岩

从2013年至今,贝因美(002570.SZ)出现至少10次以上业绩预告修正公告,被调侃为“A股变脸王”。

来源:巨潮资讯

曾喊出“专为中国宝宝研制”,旗下坐拥“爱加”、“冠军宝贝”等品牌的贝因美,因业绩频繁坐过山车,最终引来了麻烦。

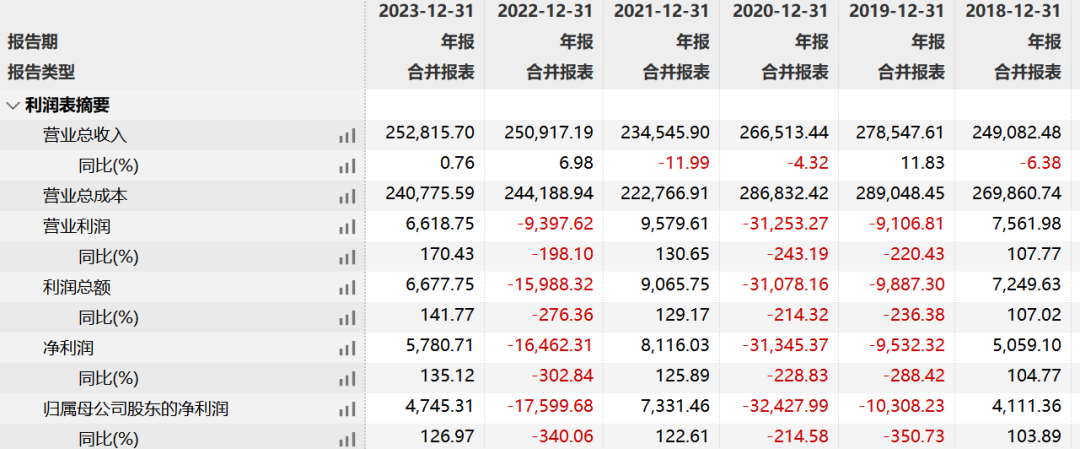

2021年实现扭亏,2022年重归亏损,2023年净利润0.47亿元,再次盈利。这已经不是贝因美第一次上演业绩大起大落的情节。整体来看,8年中贝因美有五年出现亏损,累计净亏损达22.94亿元。

5月23日,因多次更正财务报表,贝因美收到年报问询函,深交所主要关注了公司的会计差错更正、营业收入和净利润增长、客户和供应商关系、子公司注销、应收账款、控股股东股份质押和冻结等共16项问题。

二级市场上,贝因美5月24日低开,截至收盘下跌1.96%,报3元/股,市值32.4亿元。

虽然2023年再次成功扭亏,但是控股股东贝因美集团面临的债务危机对贝因美的影响尚未消除。

近十年前的国产奶粉一哥,如今却在为盈利而挣扎。贝因美经历了什么?

去年注销15家子公司,多次更正财务报表被“十六问”

2023年,贝因美实现营收25.28亿元,增长0.76%;净利润0.47亿元,激增126.97%;经营现金流净额4.14亿元,增长9.57%。年报显示,贝因美对近三年的所有业务进行了检查。

2024年1月31日,公司将2021年相关贸易业务、2022年至2023年9月线上流量投放业务收入确认方法由“总额法”更正为“净额法”。2023年4月29日已对部分贸易收入确认方法由“总额法”更正为“净额法”,并更正2022年第一季度、2022年半年度及2022年第三季度报告中相关项目。

对此,深交所要求贝因美说明本次会计差错更正涉及的具体业务情况,包括但不限于业务类型、业务开展时间、是否为2023年新增业务、业务模式、贸易业务及线上流量投放业务主要合同条款、公司在相关业务中的权利与责任、是否存在真实货物流转、前期收入成本确认情况、前期采用总额法确认收入的依据、报告期改按净额法对销售收入进行确认的原因等。

值得注意的是,2023年,贝因美还注销15家子公司。深交所要求其补充说明注销的原因、后续业务承接情况、注销事项会计处理,以及对公司2023年度财务报表的影响;说明公司前期相关减值准备计提情况及充分性。

另外,深交所还关注到贝因美的经营业绩、应收账款、存货、长期股权投资、管理费用、销售费用、固定资产等16起事项,要求其就具体问题做出回答。

2013年是贝因美成立至今业绩的顶点,当年实现7.2亿元的净利润。然而,近年来其业绩一直不稳定,在盈亏之间摇摆。2023年,贝因美再次走出亏损局面,业绩的改善主要来自于加强应收账款催收及存货管理,信用减值损失及存货跌价减值损失等,较上年明显改善。

来源:Wind

2022年11月,贝因美曾发布《第二期股票期权激励计划》,面向业务骨干、特别贡献人员和预留激励对象授予股票期权,设定2022年—2024年公司的业绩目标为2022年35.40亿营收/1.2亿净利润、2023年66.37亿营收/4亿净利润、2024年106.19亿营收/8亿净利润。

以营收指标计算,2022年公司营收26.55亿元,完成率64%;2023年营收25.28亿元,完成率仅38%。因连续两年未达业绩目标,该股票期权激励计划不得行权。

自己的日子不好过,大股东贝因美集团也正陷入债务漩涡。

大股东负债18亿,贝因美手头也不宽裕

贝因美集团的违约,来源于2018年的一起借款。

当年12月,贝因美集团将自己持有的4800万股贝因美股份质押给中航信托用于融资,事后看融资金额为2.33亿元,约定的质押到期日为2022年1月10日。

彼时正值贝因美品牌最艰难的一段时光。一方面,上市公司连续出现巨额亏损,2018年甚至被“披星戴帽”,濒临退市;另一方面,集团上下都遭遇了资金链危机,亟需尽快自救。

在此背景下,创始人谢宏火线回归,兼任贝因美集团总裁和贝因美董事长,并在各个层面展开了大刀阔斧的变革。而化解流动性危机,自然是变革的重中之重。

在与中航信托签合同前,贝因美集团已经用同样的方式向农行杭州滨江支行和杭州高新科创公司进行了融资。同时,贝因美还引入了国有四家金融资产管理公司之一的长城资产旗下的长城国融作为三股东,帮助自身优化财务结构,改善基本面。

一系列措施在当年取得了立竿见影的效果,2018年贝因美即刻扭亏成功。但好景不长,很快上市公司重新陷入亏损,而贝因美集团所持贝因美股权的高比例质押状态,则一直延续至今。

中航信托于2022年4月,将上述债权转让给长城国融。由于贝因美集团以及其董事长谢宏等人未按约履行义务,长城国融向法院申请强制执行。2023年1月16日,杭州中院立案执行,标的为3.16亿元及债务利息。

截至2023年6月30日,贝因美集团质押的5300万股债权,总额合计为3.42亿元;其中,债权本金为2.33亿元,利息、违约金等合计为1.09亿元。

2023年12月22日竞价结束,上述竞买标的物获拍价为2.33亿元。竞买者为宁波维贝企业管理咨询合伙企业(有限合伙),并于2024年1月18日与长城国融签署《债权转让协议》。

至此,贝因美集团的危机算是得到初步化解。

截至2023年底,贝因美集团资产总额为19.33亿元,负债总额17.97亿元,资产负债率高达92.98%。2023年,贝因美集团实现营业总收入1368.19万元,实现净利润-2743.87万元,未来半年内需偿付4.81亿元。

贝因美在公告中表示,控股股东当前面临较大资金困难,已经将对股价波动做好充分的应对准备。目前不会出现因股份质押风险,而引发上市公司控制权变更的风险。

此外,去年1月16日贝因美集团还被杭州市中院列为被执行人,执行金额约3.16亿元。

大股东遭遇“钱荒”,贝因美自己的资金状况也难言充裕。

一系列动作显示,贝因美正在紧锣密鼓地筹措资金。如去年1月13日,贝因美公布了一项拟向银行申请26.3亿元综合授信额度的议案;同时,公司还拟以账面价值10.43亿元的自由土地、房屋等固定资产,向银行申请一年期贷款。

事实上,这批固定资产已经反复被贝因美抵押了4年。自2020年起,每到年初公司都会发布类似的抵押公告,区别只是抵押物的数量和账面价值略有起伏。

2024年1月,贝因美发布向银行申请资产抵押贷款的公告。

截至2023年底,贝因美集团资产负债率高达92.98%,债偿能力正受到挑战。

谢宏自救,成果几何?

回归后的谢宏,曾对贝因美抱有很高的期待。

2020年贝因美发布的《2020年-2024年发展战略规划纲要》提及了两个目标,其一是产品销售规模重回行业“三甲”,其二是构筑营收破千亿的母婴生态圈。但行至2024年,公司无论距离哪一个目标都还有不小的差距。

至少从负债端来看,公司和背后的大股东一直在“满负荷运转”。那么,当初谢宏借来纾困的钱都花去哪了?

一部分是用于解决历史遗留问题。偿还旧账、重建渠道、重构体系、重造团队,都需要付出代价。

2017年,贝因美的短期借款为9.38亿元,长期借款5.2亿元,一年内到期的非流动负债2.61亿元,有息负债总额超17亿元。但公司的货币资金仅7.72亿元,其中还包括3.1亿元已质押的定期存款和2000万元不能随时支取的银行承兑汇票、信用证保证金。再结合连续第五年下降,已降至0.97的流动比率,公司的短期偿债能力已经到了历史低点。

对比现在,贝因美虽然仍有流动性问题,但总负债、有息负债都下降了不少,经营性现金流也早已转正。

与此同时,贝因美集团也腾不出手帮上市公司。2018年-2022年,贝因美集团累计新增5.45亿元被执行金额。为周转资金,贝因美集团一度拍卖了持有的分众传媒股权,并在2021年初将5500万股贝因美股份一次性转让给信达华建,套现3.02亿元。

此外,贝因美的“高赊销”战略也一直在给公司造成资金压力。2015年,国家食药监局对奶粉配方注册制出台新规后,各厂商为清库存大打价格战,想要抢占市场的贝因美,便开始对优质客户进行大幅度授信。换言之,贝因美开始向分销商、经销商大量压货,而应收账款这颗雷也就此埋下。

乳业分析师宋亮曾对“界面新闻”表示,向经销商赊销货物是贝因美的一大问题,这些赊销的产品卖不掉就形成了积压的库存,进一步形成应收账款。而积压后日期不好的货品,仍然需要贝因美来清理,只能亏损出清。

直至近两年,贝因美的应收账款仍旧维持在高位。2020年-2023年,公司应收账款账面余额分别为11.45亿元、11.39亿元、10亿元、8.32亿元,坏账准备余额分别为5.03亿元、3.98亿元、4.74亿元、4.36亿元。

更重要的是,贝因美的盈利能力没能实现显著提升。2017年至2023年,公司毛利率从60.12%降至47.07%,市场份额早已不复当年。

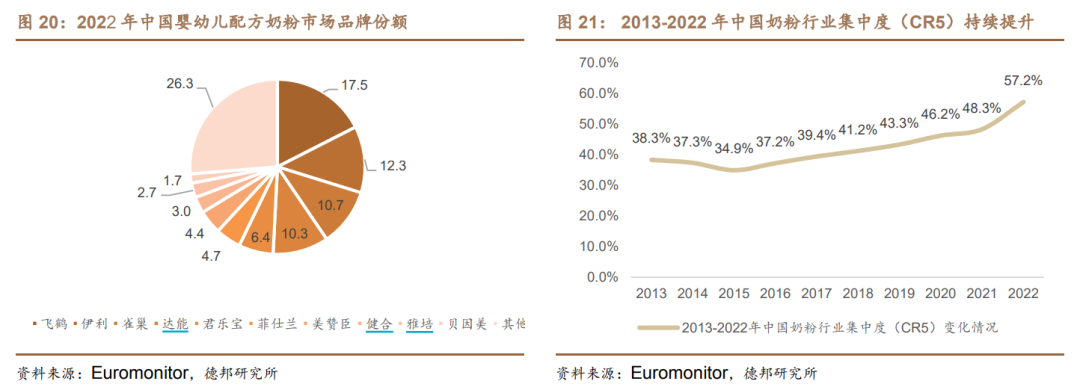

根据中金公司资料,2009年,贝因美以8.2%的市场份额位居奶粉行业第三位,仅次于雀巢、达能,成为国产奶粉第一品牌。但到了2022年,根据Euromonitor数据,贝因美的市占率仅为1.7%,只有当年的1/5左右。

虽然贝因美在2018年、2021年实现扭亏,但其中很大一部分是靠变卖资产、减少支出实现的。2015年-2023年,贝因美的净资产一路从36.68亿元降至15.9亿元;2015年-2021年,公司的员工数量也从4002人减少至918人。

本来清算前人留下的债已经是个难题,公司自我造血能力又不够,最终陷入恶性循环,即使有从上到下的变革,也很难在短时间内完全摆脱债台高筑的窘境。

中国食品产业分析师朱丹蓬认为,贝因美作为曾经的国产奶粉一哥,这几年整体发展受到比较大的压迫。在整个奶粉的竞争当中,公司并没有凸显出原有的品牌效应以及规模效应。所以从整个产业端、资本端、渠道端、消费端去看,贝因美未来的发展存在较大变数。

受此影响,贝因美股价自2015年高点至2022年5月一度跌超85%。此前公司纾困时引进的长城国融也萌生退意。连续减持叠加被动稀释后,至2024年一季度其持股比例已从5.09%降至2.85%。

“国产奶粉第一股”的自救

不过,贝因美目前的困境也不能忽略一些客观因素的影响。

近年来,我国出生率和出生人口持续走低,直接导致了奶粉产量下降。根据中国奶业协会的数据,2016年-2021年中国奶粉产量从139万吨降至97.9万吨。

但贝因美现在还没到山穷水尽的地步。

首先,公司所在的赛道尚具备一定成长性。德邦证券指出,尽管奶粉需求量有所下滑,但婴幼儿配方奶粉市场规模总体仍保持稳健增长,欧睿数据预测,2022年我国婴幼儿配方奶粉市场规模为1717亿元,过去5年年复合增长率2.91%。

目前,受益于国产替代的趋势,以及新国标叠加二次注册的变化,行业中小企业有望加速出清,利于优质品牌市占率进一步提升。据Euromonitor数据,2022年市占率排名前十的奶粉品牌,中外各占五席,贝因美排名第十。

来源:德邦证券研报

其次,贝因美毕竟曾身为“国产奶粉一哥”,在行业内有不少积累。

研发方面,截至2023年,公司现拥有专利 42 项,已通过新国标注册审核的婴幼儿配方乳粉注册配方产品 45 个,特殊医学用途配方食品注册配方 4 个,软件著作权 21 项。不过,2023年贝因美研发投入金额为0.2亿元,同比减少18.71%;研发投入占营业收入比例的0.8%,较2022年减少0.19个百分点。

产品方面,贝因美的矩阵布局涵盖不同价格带、年龄段,辐射整个母婴消费圈层。比如2022年6月,公司刚推出爱加有机A2婴幼儿配方乳粉,补足高端产线的同时,也贴合未来婴幼儿奶粉的消费升级趋势。贝因美称将通过创新研发、生产科学安全的亲子产品,持续推动新产品开发上市。

来源:贝因美官网

而随着对渠道的整顿,贝因美经销商的数量也有所回暖。2020年时有942家,至2023年已增至1787家。

宋亮认为,贝因美现在的战略方向包括三方面:第一是重回第二梯队,将品牌进一步聚焦,重点打造特医产品;第二是加快推进营养品业务的发展;第三是为了消耗公司的产能,推进代工业务。

好消息是,有了谢宏的坐镇,贝因美的战略和经营相对稳定,不会再重蹈2018年前董事长频繁更迭的覆辙。但错过了奶粉行业发展黄金时期的贝因美,想重回顶峰也将无比困难。

贝因美上市的2011年,国内奶粉品牌只有20多个,但到了谢宏回归的前一年,国内大大小小的奶粉品牌有2000多个。

内忧外困之下,贝因美也正努力寻求突破与转型。

在2023年半年度董事会上,贝因美提出,要关注成人群体对奶基营养品的需要,加快特殊医学用途配方食品的研究与产业化。具体业务规划包括:扩大营养食品推广人群范围,打造贝因美亲子家庭健康食品新概念;围绕母婴生态圈产业、服务,在做强主业的基础上积极探索与产业关联资源合作,打造服务于亲子家庭的母婴生态圈。

不过,相比一众品牌,伊利、飞鹤、佳贝艾特等均瞄准全家营养,逐步推出全生命周期产品;营养品领域,英珞维、汤臣倍健、安琪纽特等早已推出适合全年龄段消费人群的品类矩阵。贝因美在推广“全家营养”上的力度并不大。

在这个群雄逐鹿的时代,贝因美想要突出重围,需要拿出真本事。

你或身边的家人朋友有买过贝因美的奶粉吗?如何看待公司这些年来的起伏?评论区聊聊吧!

评论