文|新经济e线

5月23日晚间,中国基金业协会发布公募基金市场数据(2024 年4月)。截至今年4月底,公募基金资产净值一举突破30万亿元,达到30.78万亿元,相比3月份的29.2万亿元,单月大幅增长近1.5万亿元,再创历史新高。

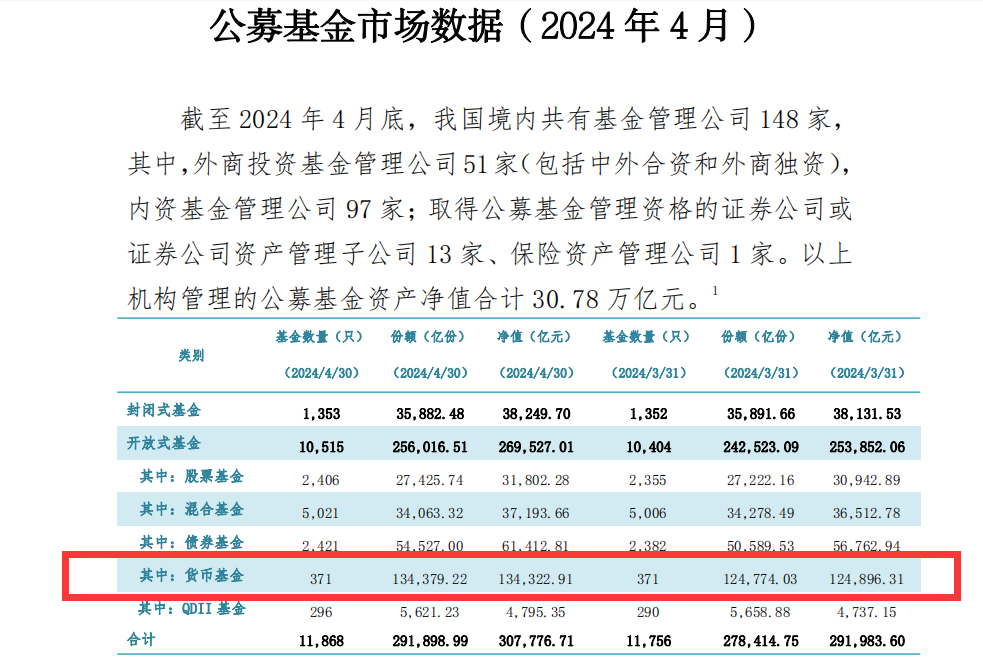

截至 2024 年 4 月底,我国境内共有基金管理公司 148 家,其中,外商投资基金管理公司51家(包括中外合资和外商独资),内资基金管理公司 97 家;取得公募基金管理资格的证券公司或证券公司资产管理子公司 13 家、保险资产管理公司 1 家。全部基金数量从今年3月末的11756只增加至4月末的11868只,环比新增112只。

从4月份规模变化看,包括股票、混合、债券、货币、QDII等在内的各细分产品全线上涨,其中,货币基金和固收类基金成为公募基金当月规模增长的主力,整体增长1.4万亿元。此外,包括股票、混合在内的权益型基金4月份也录得超1500亿元的规模增量。

另据普益标准统计,截至2024年4月末,理财子公司产品存续总规模为24.36万亿元,环比增长1978亿元,这一数字远低于公募基金的环比增速。可见,最新公募资产净值较银行理财规模的领先优势进一步扩大。

新经济e线注意到,近年来公募基金产品结构逐渐出现演变,主动权益基金转向被动ETF以及固收+产品向纯债基金演化,例如新发产品中,纯债基金及ETF 发行规模提升;持有产品中,纯债基金及ETF 资金净流入、而主动权益产品和固收+基金资金则出现净流出等;同样,银行理财产品固收类占比亦有所提升,新发封闭型产品募集规模占比上涨,产品期限缩短。不仅如此,理财资产端增配现金以应对负债端持续降低的风险偏好需求等。

存款搬家货基规模飙升

据新经济e线了解,居民存款搬家是导致公募货基规模飙升的关键因素。上述中基协数据也表明,截至今年4月末,公募货币基金规模超过13万亿元,达13.43万亿元,较今年3月末的12.49万亿元,单月环比激增9426.6亿元,环比增速达7.55%。今年4月,货币基金规模增长净额位列各类产品之首。同期,全行业当月新增规模近1.58万亿元,环比增长5.41%。

来源:中基协

对于个人投资者而言,居民持有现金,一般可选的资产包括理财、存款、货币基金。今年一季度余额宝平均年化收益率为1.996%,高于3个月理财产品收益率,也高于大行1年定期存款和活期存款利率,与6个月理财产品收益率基本持平,因此产生个人投资者将存款转移至货币基金的现象,推动货币基金大规模增加。

具体来看,以余额宝为例,今年1-3月年化收益率均值分别为2.16%、1.97%、1.84%。若以季度为一个时间周期进行考察,今年一季度货币基金平均收益率为2.06%,而去年四季度为1.97%。区间收益率分布来看,2024Q1货币基金收益率主要分布在2.0%-2.2%之间。

有分析指出,尽管存单存款等资产收益率下行造成一季度内货基收益率下行,但存单下行亦给货基收益带来了较大的资本利得。同业存单月度平均收益率从去年10月的2.52%上升至12月的2.59%,变化为+7bp,而今年1-3月分别为2.43%、2.28%、2.25%,环比变化分别为-16bp、-15bp、-3bp。如果持有一个月卖出将获得较高的资本利得,这或是促成今年一季度货币基金收益率表现好于去年四季度的原因。

相比之下,今年一季度存款增速下降,居民存款累计同比少增1.34万亿元,企业存款累计同比少增2.96万亿元。业内预计,后续存款利率调降之后,这种趋势可能会持续,这将带来货基规模的持续扩张。

与此同时,鉴于存单货基金利差处于低位,此举也驱动机构投资者增配货基。今年一季度,同业存单基金规模大幅收缩。截至3月末同存基金存续规模为899亿元,较去年底收缩了734亿元。Wind统计表明,今年一季度同业存单基金区间年化收益率平均为2.08%,较去年四季度下降0.22%,仅仅较货币基金同期年化收益率平均高出2bp,而且同存基金还是净值法估值,在估值方法上不如货币基金占优势,这么小的利差不足以弥补净值波动带来的影响,因此同业存单基金很难在竞争获得规模扩张。

在货币基金持有人结构中,三成是机构投资者,七成是个人投资者。在短端资产中,机构投资者可以直接将资金借出获得质押回购收益,或者投资货币基金,也可以直接投资同业存单。尽管今年一季度R007和货基收益率利差、存单与货基收益率利差呈现上行走势,但仍处于较低水平,再考虑到货币基金的估值方法和免税优势,机构投资者增配货币基金的动力增强。

按季度统计,今年一季度货币基金资产净值达到12.48万亿,环比增加1.21万亿,增长超出季节性,以初始基金统计产品数量还是364只,部分货币基金单只规模大幅扩张。往往一季度是货币基金规模在一年内增加最多的季度,而今年一季度货币基金规模增加值超过了往年同期变化量。一季度货币基金规模增加1.21万亿,比纯债基金规模增加的还要多,也超出了季节性。当季规模扩张较多的是广发活期宝、天弘余额宝、华夏薪金宝、平安财富宝、银华惠添益、博时合惠等,单季度增加规模均在200亿元以上。

债基发行占比进一步提高

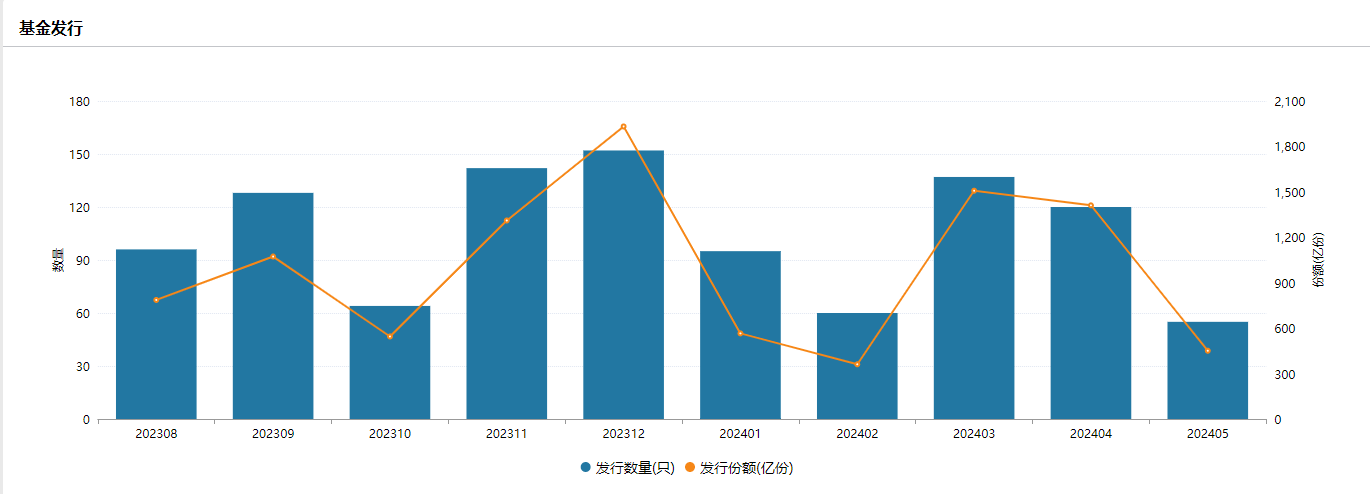

此外,新经济e线注意到,今年4月在股票型基金发行放缓的情况下,债基发行占比仍在进一步提高。Wind统计显示,按成立日期计算,当月新成立基金120只,包括52只股票型基金、18只混合型基金、40只债券型基金、6只QDII基金、1只REITs基金和3只FOF基金,募集总规模1410.89亿元,连续两个月规模在千亿元以上。新成立产品中债券型基金募集规模最大,募集规模1179.16亿元,占新成立基金总规模的比例进一步提升至83.58%,主要由中长期纯债基金和被动指数债券基金贡献规模效应;其次股票型基金募集121.25亿元,混合型基金募集78.04亿元,分别占募集规模8.59%和5.53%。

来源:Wind

从平均发行规模来看,4月债券型基金和混合型基金都有所提升,股票型基金有所降低,其中居首的债券型基金平均发行规模29.48亿元,居其次的混合型基金平均发行规模为4.34亿元,第三的股票型基金平均发行规模为2.33亿元。本月新成立基金规模较大的前五只基金均为债券型基金,其中3只被动指数型基金和2只中长期纯债型基金,平均发行规模为73.94亿元。

另据中基协发布的公募基金市场数据(2024 年4月)表明,当月债券基金资产净值也从3月末的56762.94亿元增加至61412.81亿元,环比增加4649.87亿元,环比增速位居榜首,达8.19%。

若按季度考察业绩和规模两项指标,今年一季度债券型基金业绩表现亮眼,收益率中枢为1.14%,较2023年四季度提升0.27pct,远高于近五年收益均值0.83%。其中,中长债基收益整体优于中短债基和短债基金。在收益排名前15的债券型基金产品中,有9只利率风格。

在业绩支撑下,纯债基金规模连续五个季度实现正增长,一季度环比增长4589亿元至8.36万亿元,增幅为5.8%。前四季纯债基金对应的市场规模依次为6.44万亿元、7.06万亿元、7.20万亿元、7.90万亿元。

至于规模方面,2024年一季度末,中长期债基、中短期债基、短债基金、指数型债基规模分别为64293亿元、6176亿元、5838亿元、7330亿元,占比分别为76.9%、7.4%、7.0%、8.8%。除了被动指数型债券基金外,其余类型环比均有提升。其中,中长债基的市场份额相对稳定,短债和中短债呈现上升趋势。具体来看,2024年一季度中长债基金(包含部分以纯债形式运作的混合基金)规模增长3035亿元,环比增幅为5%,依旧是纯债基金扩容的核心力量。短债及中短债基合计规模增幅为1946亿元,二者相比,中短债基略微占优,较上季度增1101亿元,增幅为22%,短债基金环比增845亿元,增幅为17%。仅被动型的指数债基规模环比降低392亿元,单季度降幅为5%。

2024年一季度存续规模排名前二十的纯债基金中,中长债基共10只,短债和中短债基共9只,指数债基仅1只。头部产品的格局维持稳定,排名前4的产品位次不变,且主要为中长债基。这二十只产品中,东方添益一季度规模激增91亿元,实现了位次从63名到14名的飞跃式晋升,背后原因或多与业绩驱动相关,其单季度收益高达1.83%,位列前茅。此外,交银稳利中短债、嘉实中短债和广发纯债规模增长亦位于前列,除业绩因素外,机构渠道发力是其规模增长的重要驱动因素(这三只基金的最新机构投资者持有比例均在80%以上)。

值得关注的是,纯债基金规模超千亿的头部管理人数量也较去年四季度末新增一家至28家。其中,包括易方达基金、广发基金、华夏基金、永赢基金、富国基金、博时基金、汇添富基金等在内的7家头部机构单季新增管理规模均超过200亿元。

评论