文 | 子弹财经 段楠楠

编辑 | 冯羽

在残酷的“猪周期”影响下,大部分猪企在财务上或多或少都出现困境,这点对于“猪王”牧原股份而言也是如此。

5月12日,深交所向牧原股份下发了年报问询函,针对牧原股份债务情况及债务偿付能力作了详细问询。

值得注意的是,过去几年牧原股份不止一次被外界质疑负债规模过大、现金流紧张,但牧原股份最后都安然无恙。

在长达三年猪价低迷背景下,牧原股份的真实负债及现金流情况究竟如何?公司实控人及管理层豪赌“猪周期”反转是否能够如愿?

1、“猪王”慢了下来

公开资料显示,牧原股份始建于1992年,创始人为秦英林。1985年,20岁的秦英林考入河南农业大学畜牧专业,1989年毕业后秦英林被分配至南阳市食品公司工作。

1992年,秦英林辞职后与妻子钱瑛回到内乡县马山口镇河西村创办养猪场。起初养殖规模仅有22头。

内乡县地属河南省南阳市,古称“中州粮仓”,盛产玉米和小麦,玉米和小麦又是生猪饲料的主要来源。

借助地理优势之便,秦英林养殖规模1995年便扩大至2000头,1997年更是达到10000头。2000年7月,秦英林与妻子钱瑛的哥哥合资创办了牧原养殖公司,注册资本980万元,秦英林出资930万元占94.9%,这家公司是牧原股份的前身。

2005年,牧原股份从加拿大引进470头曾祖代种猪,这也是牧原股份后续生猪养殖的种猪之源。

2011年,牧原股份生猪出栏量达61万头,成为当时亚洲出栏规模第一的养猪场。2014年,牧原股份在深交所正式上市,借助资本市场的力量,牧原股份正式开启“暴走”模式。

2014年,牧原股份出栏生猪186万头,2023年牧原股份生猪出栏量多达6381.6万头,公司生猪出栏年复合增长率高达48.12%。

值得注意的是,2023年全国生猪出栏量为7.27亿头,这也意味着仅牧原股份一家生猪出栏量占全国生猪出栏量比例就高达8.78%。

从前很难想象有一家猪企能做到如此高的市占率,毕竟中国是猪肉消费大国,且以前主要以散户养殖为主。凭此牧原股份成为国内名副其实的“猪王”,生猪出栏规模远超第二名温氏股份的2626万头。

在2022年公司年报中,牧原股份曾对2023年生猪出栏量做过预测,彼时牧原股份2023年生猪出栏目标是6500万头-7100万头。

实际上,2023年牧原股份生猪出栏量为6381.6万头,未达到公司在2022年报中提出的目标。2024年,牧原股份目标是生猪出栏6600万头以上。此前,众多券商预测2024年牧原股份生猪出栏量将达到7500万头以上。

牧原股份并未如外界所预料那样急速扩张。相反,近两年牧原股份扩张速度明显放缓。2023年,牧原股份生猪出栏量同比增长率仅为4%左右,若2024年牧原股份生猪出栏量为6600万头,增长率还不到4%。

要知道,2014年至2023年,牧原股份生猪出栏量年复合增长率超40%。从牧原股份近两年生猪出栏增速以及下调出栏目标来看,近两年牧原股份无疑是慢了下来。

2、一年需偿还负债超593亿,流动性问题引交易所问询

牧原股份扩张速度放缓,与行业环境有关,更与自身的财务状况有关。

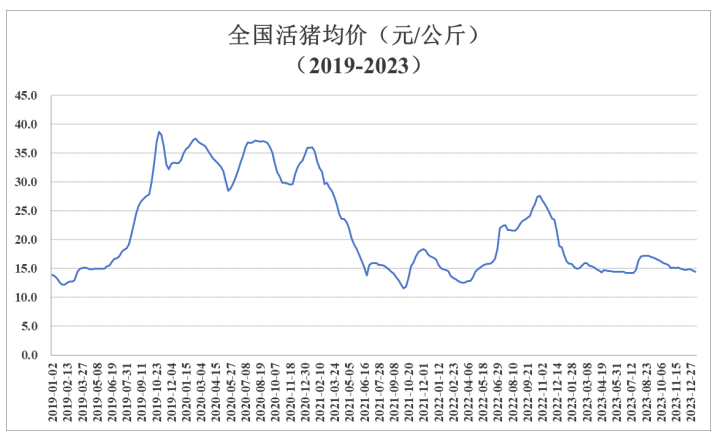

过去几年,能繁母猪数量持续在高位运行,猪肉价格一直萎靡不振。生猪平均价格在10元至20元/公斤左右来回震荡,大部分生猪养殖企业都处在亏损当中,牧原股份也不例外。

数据显示,2023年牧原股份亏损42.63亿元,2024年一季度公司再度亏损23.79亿元。持续低迷的猪价以及持续亏损的业绩,是牧原股份扩张放缓的重要原因。

此外,沉重的债务压力以及捉襟见肘的现金流也是牧原股份扩张速度慢下来的重要原因。与其他生猪养殖企业不同,牧原股份生猪养殖采取的是自繁自养的模式。

2018年,牧原股份生猪产能为2096万头,2023年公司生猪养殖产能大幅攀升至8000万头,增幅高达300%。

与科技企业轻资产运营方式不同,生猪养殖是重资产行业,扩大生猪养殖规模,必然要建猪舍等固定资产供生猪居住。

随着生猪养殖规模的扩大,牧原股份固定资产也在“飙升”。2018年,牧原股份固定资产为135.4亿元,2023年底,公司固定资产飙升至1122亿元。

与固定资产同时飙升的还有公司的负债。2019年,牧原股份资产负债率只有40.04%,2023年,公司资产负债率上升至62.11%。

此外,牧原股份有息负债也在提升。数据显示,2019年公司有息负债规模仅为84亿元出头,截至2024年第一季度,牧原股份有息负债增长超830亿元。由于有息债务规模巨大,2023年牧原股份财务费用高达30.54亿元。

值得注意的是,牧原股份现有负债大部分以短期负债为主。数据显示,截至2024年3月31日,牧原股份短期借款高达508亿元,一年内到期的非流动负债为85.87亿元。

所谓短期借款,是指企业从银行或其他金融机构借入的偿还期在一年以内的各种借款,这也意味着,未来一年牧原股份需要归还的借款超593亿元。

截至2024年3月31日,牧原股份货币资金为230.2亿元,扣除部分受限制资金,远不够偿还未来一年需要偿还的债务。

对此,交易所要求牧原股份说明未来一年到期负债的偿债计划、资金来源及筹措安排,并要求公司说明是否存在流动性风险。截至目前,牧原股份尚未就深交所问询函进行回复。

有意思的是,这并非牧原股份首次被外界质疑流动性紧张。2023年10月,牧原股份被传出大规模裁员及公司将在内部实行承包制度。

这被外界视为牧原股份流动性紧张的信号,该消息一出,牧原股份股价也从40元左右/股跌至31元左右/股。

后续牧原股份否认了大规模裁员,并称人员流动属正常水平,而内部承包是共创、共享的激励机制,目的是吸引优秀员工应用新技术降低养猪成本。

此番牧原股份债务及流动性问题被交易所问询,也反映出公司负债水平及流动性情况确实不容乐观。其真实流动性情况究竟如何,还需等待牧原股份的回复函。

3、实控人家族身家蒸发超1000亿元,高管集体大手笔增持

不管牧原股份是否遇到流动性危机,但实控人及其高管已经被“绑定”在这艘大船上。

2023年10月24日,牧原股份发布公告,公司部分“董监高”及核心技术人员拟以10亿元至12亿元增持公司股份。

据悉该项计划涉及人员多达数十人,均是牧原股份核心高管及重要技术人员,目前该增持计划仍在进行当中。

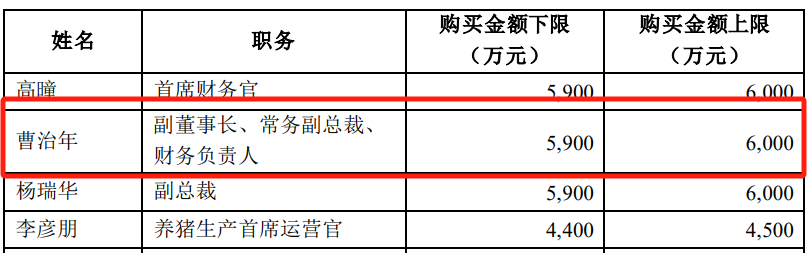

此次增持对于众多高管而言,涉及金额普遍较高。以牧原股份副董事长、常务副总裁、财务负责人曹治年为例,此次增持曹治年拟增持金额为5900万元至6000万元。

值得注意的是,2023年曹治年在牧原股份年薪为180.2万元,这也意味着,此次增持金额是曹治年2023年年薪的30倍以上。

若非曹治年还持有牧原股份部分股权,短时间想要筹集如此多的现金并不容易。其他“董监高”和核心技术人员此次增持情况与曹治年类似,实际增持金额都不低。

图 / 高管增持明细

除“董监高”大手笔增持外,实控人也在增持牧原股份。2023年10月20日,牧原股份公告实际控制人之子秦牧原拟增持5亿至10亿元。截至目前,秦牧原耗资8.45亿元完成增持。

牧原股份实际控制人秦英林还通过定增的方式增持牧原股份。2021年10月18日,牧原股份公告,拟向控股股东牧原实业集团有限公司(以下简称“牧原集团”)定增不超过60亿元。最终牧原股份以39.97元/股价格发行1.5亿股,完成60亿元定增,该笔定增全部由牧原集团认购。

从牧原股份实际控制人及众多“董监高”的行为来看,大家无疑把宝都压在了牧原股份这家全球最大的“猪企”身上。再结合牧原股份在内部推行的内部承包制度,也意味着越来越多的内部员工上了牧原股份这艘巨轮。

不过仅从目前来看,内部员工的押宝难言成功。截至2024年5月27日,牧原股份报收48.46元/股,较2021年巅峰时下跌近50%,市值蒸发超2000亿元。

若以秦英林家族实际持股比例计算,此番下跌,秦英林家族身家蒸发超1000亿元。即便如此,秦英林、钱瑛夫妇仍以1350亿元身家荣登胡润河南富豪榜榜首。

目前来看,生猪养殖行业仍在缓慢复苏当中。生猪期货价格较2024年初上涨超30%,不过此次猪肉价格上涨,是反弹还是反转犹未可知。

对于牧原股份来说,此时无疑需要新一轮“猪周期”来拯救庞大的债务及捉襟见肘的现金流,实控人和一众高管也需要新一轮“猪周期”来拯救公司股价。

美编 | 倩倩

审核 | 颂文

评论