文|一点财经 赵同

编辑|邹珺

亚玛芬可能很少人听过,但它的母公司和子品牌在国内可谓家喻户晓:安踏和始祖鸟。

5月21日,亚玛芬发布2024财年一季报,显露出“喜忧参半”的信号。

喜的是,一季度其营收同比增长13%至12亿美元,净利润同比增长44%至3900万美元。此前,亚玛芬在2020年~2023年的亏损分别为2.37亿美元、1.26亿美元、2.53亿美元和2.09亿美元,此次盈利可谓释放出积极信号。

忧的是,财报发布当天亚玛芬股价下跌7.92%,可见资本对这份成绩单不算满意。明明业绩在增长,为何市场反应不那么热情?

背后的关键原因在于全球化。

对于安踏、李宁国内头部运动品牌来说,除了向上的高端化和向下的下沉化,对外出海正在成为新的增长曲线,它能够带来更广泛的市场增量和更稳固的品牌基石。

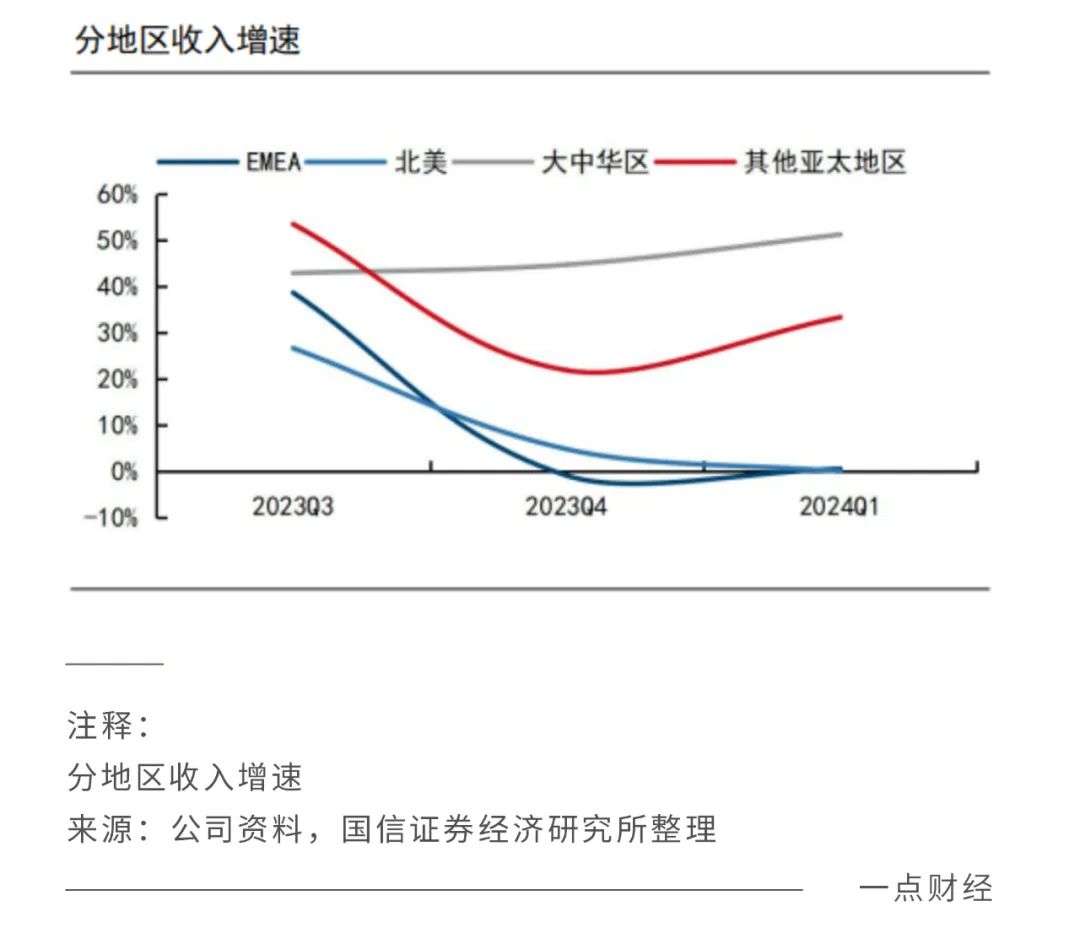

亚玛芬是安踏全球化中的“得力干将”,但是一季度其海外增长势头不如国内——大中华区收入同比增长51%,亚太地区同比增长34%,欧洲、中东和非洲地区(EMEA)增长仅为1%,北美地区收入持平。

今年,全球化更加成为国产运动品牌的关键战役,变局正在快速进行。

国产运动品牌全球化的“最佳时机”

2024年,堪称国产运动品牌全球化的“最佳时机”。

因为今年是典型的体育大年,巴黎奥运会、欧洲杯、美洲杯......各种全球体育盛事营造出浓厚的运动氛围,创造出更旺盛的市场需求,也给国产运动品牌的全球化提供了强劲动力。

据义乌海关统计,今年1-2月份,义乌对法国的出口额达5.4亿元,同比增长42%,其中体育用品的出口同比增长了70.5%。

除了体育大年带来的契机,外国运动巨头的萎靡,也给国产运动品牌的全球化创造新的机遇。

长期以来,在全球范围内具有巨大影响力的运动品牌,主要还是耐克、阿迪等巨头。中国的安踏、李宁等品牌虽然在国内具备高人气,但是在全球范围内的声量仍然比不上国外巨头。

不过,今年以来耐克、阿迪的业绩增长纷纷低于市场预期。耐克2024财年前三财季收入387.56亿美元,同比微增0.95%;净利润42亿美元,同比也只增长了3.99%。

阿迪的情况更糟糕,2023年其营收为214.27亿欧元,同比下降4.8%;归母净利润为-0.75亿欧元,同比转亏,这也是自1992年以来阿迪30多年来的首次亏损。

之所以出现亏损,阿迪达斯称主要受美国市场需求减弱及零售商库存过剩的影响。2023年,阿迪在北美地区的销售额下降16%,其中四季度下滑幅度达21%,预计2024年北美市场业绩将继续下滑。

在体育大年的火热氛围以及外国巨头的冷淡业绩当中,国产运动品牌纷纷加快了全球化脚步。

去年年底,李宁在中国香港购置物业引发争议。李宁方面回应,从2022年中国香港门店开业以来,集团开始加速海外拓展,并计划在2024年全面启动海外业务拓展。购置物业是用作集团中国香港总部,落实国际业务发展计划。

另一边的安踏也在加速布局全球化。今年2月,亚玛芬在纽交所上市,担起安踏走向国际市场的桥梁作用。今年3月,安踏又进行了欧文1代篮球鞋的全球首次发售,正式启动全球化战略。

回过头来看,过去几年安踏在全球化开启“买买买”的节奏,收购了包括FILA、普兰迪、小笑牛在内的多个国外品牌,把触角蔓延到全球。

随着安踏在全球范围的持续收购,其体量也愈发庞大。自2021年营收超过阿迪达斯中国,2022年营收超过耐克中国后,安踏坐稳了国内运动市场的头把交椅。2023年,安踏实现营收623.6亿元,同比增长16.2%;净利润102亿元,同比增长34%。

不过,跟主品牌在全球范围内都有强大号召力的耐克、阿迪不同,安踏的主品牌在国际市场上竞争力相对较弱。另外,近年来FILA的营收增速在持续下滑——2019年~2023年分别为73.9%、18.1%、25.1%、-1.4%、16.6%,2024年第一季度只取得高个位数增长。

在此形势下,安踏必须要让其他有潜力全球化的品牌担当排头兵,而亚玛芬就是其中一员。

收购亚玛芬之前,安踏的主品牌安踏聚焦低端市场,FILA主攻中端市场,在高端市场乃至全球市场都相对薄弱。亚玛芬旗下的始祖鸟等品牌,凭借在全球范围内的高调性和高人气,有潜力给安踏弥补薄弱点。安踏董事会主席丁世忠把收购亚玛芬形容为:“这是我创业到今天,所做的分量最重的一次决定。”

所以亚玛芬的业绩表现,能够折射出安踏的全球化进程。从此次亚玛芬的最新年报中,可以看到机会与隐忧并存。

进击与隐忧

从营收层面上看,亚玛芬有着明显的全球化底色。

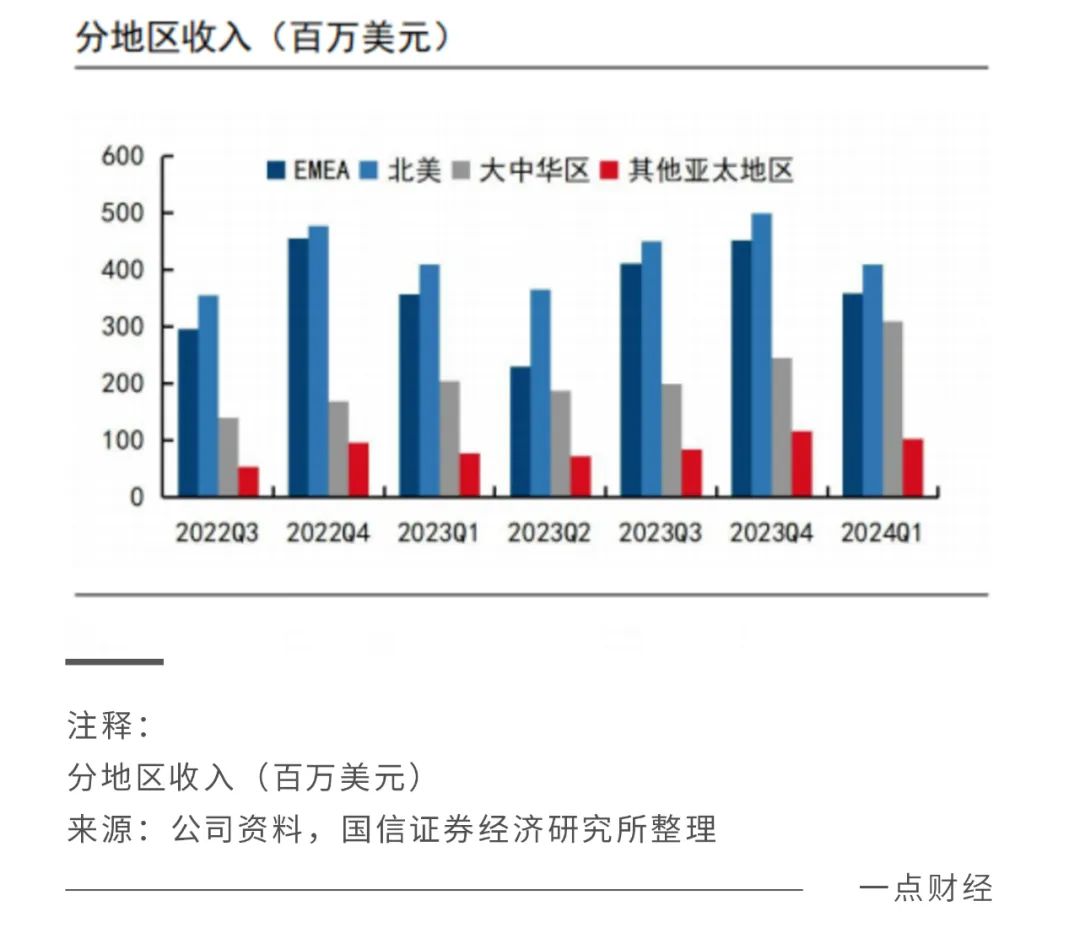

北美与EMEA是亚玛芬的基本盘,营收分别为3.59亿美元、4.1亿美元,合计占比达到64%。大中华区则为3.1亿美元,占比为25%。也就是说,亚玛芬的大部分收入来源海外,这也是安踏全球化的底气之一。

细分来看,亚玛芬的营收来源三大业务部门——技术服装、户外表现、球类及球拍运动,每个业务部门有一个核心品牌——加拿大的高端户外装备品牌始祖鸟、法国山地户外越野品牌萨洛蒙、美国网球装备品牌威尔逊。

撑起亚玛芬业绩的关键,在于以始祖鸟为核心的技术服装业务。

今年一季度,亚玛芬户外表现业务为4.0亿美元,同比只增长6%;球类及球拍运动业务为2.7亿美元,同比下滑14.2%。技术服装业务收入同比增长44%至5.1亿美元,占营收总比例达到61.2%。

可见,技术服装业务是营收主力军,而且增速远高于其他两块业务,推动着亚玛芬整体业绩增长。

不过,作为亚玛芬技术服装业务的核心,始祖鸟在国内和国外存在差异化的市场表现,这让外界对安踏的全球化产生隐忧。

在国内,始祖鸟愈发火热。国内有一句流传的热梗:“中年男人有三宝,钓鱼、茅台、始祖鸟”。2018年,始祖鸟在中国有1.4万名会员,截至2023年9月已经狂飙至170万。

另外,根据此前招股书披露,大中华区为始祖鸟的第一大市场,拥有63家门店,贡献了始祖鸟八成的营收份额。

这种火热,除了中高端户外服饰火爆的趋势和始祖鸟本身的品牌吸引力,还在于渠道优势。

在国内,始祖鸟主要采用直营门店。今年一季度,始祖鸟直营门店为146家,同比增12%,净增16家。这些直营门店大多采用DTC模式(直接面向消费者),在空间、服务等方面提升了中国消费者的体验,吸引了广泛客群。

相比国内的直营模式,始祖鸟在国外市场仍以批发渠道为主,也就是所谓的经销商渠道,这使得始祖鸟在海外的消费者体验受到一定影响,进而影响业绩表现。今年一季度,亚玛芬直运营渠道(DTC)增长41%,各区域DTC实现两位数增长,批发收入则同比下降1%。

另外,招股书披露始祖鸟在北美有48家,在亚太其他地区有21家,而在欧洲只有6家,在数量上都明显少于大中华区。海外一些区域门店的坪效,也低于国内。比如,2023年始祖鸟大中华区店坪效达到1543.43美元/平方英尺,是北美的两倍还多。

因此,始祖鸟总体上的强劲增长,给亚玛芬乃至安踏的业绩增长增添了动力。但是,其在海外的表现也存在不确定性。

事实上,今年一季度不少运动品牌在海外的表现都存在不确定性。拿Lululemon来说,其近十年的平均收入增长率88.91%,超过行业平均水平,主要得益于中国市场的增长。

不过,Lululemon管理层显露出在北美市场的担忧,指出2024财年Q1Lululemon在北美的销售开局缓慢,收入同比增长率也在下滑。

面向未来,国产运动品牌应该重点思考的是,如何优化在海外的布局加速全球化进程。

下半场竞争:任重而道远

过去十几年,中国的运动品牌走出一条曲折向前的路线。

从被外国巨头压制,到通过各种方式突围,一些中国运动品牌已经具备跟国外巨头同台竞技的能力。数据显示,2023年中国体育用品业中,国内本土品牌占据了前20大品牌中约60%的市场份额。

在国产运动品牌的发展轨迹当中,呈现出多样化的路线。安踏不断向上发展,注重高端化,特步和361度则选择往下走,通过深耕低线城市挖掘增长点,李宁则坚持单品牌战略。

不过,在蓬勃发展的同时,国产运动品牌并不能放松警惕,外国巨头在全球市场依旧保持强劲实力。麦肯锡分析,国际头部运动品牌通过有吸引力的品类和明智的市场进入策略,同样在持续开拓市场。

对于国产运动品牌而言,竞赛的下半场必然属于全球化。

首先,这是一片广袤且在持续增长的市场,能够提供长期的增量。Euromonitor数据显示,2018-2023年全球运动鞋服市场规模从3312亿美元增长至3955亿美元,复合年增长率达到4%,跑赢了个人配件、美容和个人护理及家电等多个消费行业。

另外,对于国产品牌而言,要在全球化里真正打赢胜仗,关键要深耕“慢变量”而不是“快变量”。

在企业发展因子中,营销等浅层次的是“快变量”。短期内,它们能够发挥一时的成效,但也会呈现不稳定和低门槛的特征。深层次则是“慢变量”,比如创新产品和技术、优质服务、渠道壁垒等等。它们需要大量和长期的投入,但最终会帮助企业不断开辟新市场。

国产运动品牌要在全球市场上真正占据一席之地,关键要不断深耕“慢变量”,在产品创新、渠道拓展、品牌调性、数字技术上不断深耕,以差异化优势和体验超过国外竞争对手,提升海外消费者的黏性。

对于安踏旗下的亚玛芬而言,渠道依然是拓宽海外市场的关键。其可以通过在海外加强DTC渠道建设,提升在全球范围内的品牌力。从过去安踏帮助FILA等子品牌建设海外DTC渠道的经历来看,始祖鸟未来的海外之路依然具备想象力。

当然,这是一场必须加速的战役,毕竟竞争对手们都在全球范围内加快速度了。

安德玛与昂跑等厂商,也在加大布局大中华区的户外品牌赛道,拿昂跑为来说,受益于中国市场的拓展,2023年其以中国市场为主的亚太地区市场增速高达75.9%。另外,今年4月PUMA也在巴黎启动了其十年来的首个全球品牌焕新。

可以说,各方玩家都已经摩拳擦掌,准备在全球化这片最大的战场上贴身肉搏。国产运动品牌要想获得长期发展,也必须加入这片战场。

虽然一些国产运动品牌进入高速发展通道,但不可掉以轻心。在品牌号召力上,它们依然任重而道远。

评论