文|读懂财经

“对标茅台,成为茅台,超越茅台,这将是煤炭辉煌的一生”。某券商分析师已经这样评价今年的煤炭股。客观来说,将两个商业模式完全不同的行业对比有失偏颇。但股价对商品价格的“抗性”上,煤炭今年确实超过茅台了。

毕竟茅台还时不时的因为零售价下行出现股价下跌。煤炭已经开始有点对煤价拖敏了。一季度,各煤种均价同比下降18%。受煤价下跌影响,煤炭板块营收同比下滑12.0%,净利润同比下滑35.1%。但这依然挡不住煤炭股的凶猛上涨,年初至今,煤炭板块涨超19%,涨幅位列中信一级行业第三位。

为什么煤价下跌后,煤炭股还在暴涨?本文持有以下观点:

1、煤价下行可控且即使煤价回调,煤炭仍是高股息标配。疆煤外运是重要供给来源,而动力煤价一旦跌破800元/吨,疆煤外运面临亏损,减少供应后,煤价又会上涨。因此煤价在800元形成了强支撑。而按照800元的极限煤价测算,仍有煤炭股股息率超过9%。

2、煤价在夏季用电前有上涨预期。23年产能出清下,今年1-4月,前十大煤炭企业累计减产4163万吨,而火电需求出现了超预期,两者叠加下造成了港口煤库存处于低位,市场预期6月用电高峰来临前,煤价会回升,该逻辑已在近期兑现,带动了煤炭股上涨。

3、煤炭股成长性仍待验证。短期看煤价上涨持续性存疑,火电厂库存仍处于高位,一旦煤价上涨过快,将影响火电企业采购意愿。长期看,煤炭需求量下滑,煤炭市场集中度也在近年出现了瓶颈。意味着头部企业也面临着增长挑战。

/ 01 / 煤价向下,股价向上

煤炭股的涨跌已经开始和煤价脱敏。

在能源安全的逻辑下,2023年国内加大煤炭开采力度,同时防疫政策放开后,进口煤大增。两者叠加下,23年煤炭供给同比增长7.2%。但同期火电发电量仅同比增长1.5%。供给没有被需求消化,导致今年一季度煤炭价格大跌,各煤种均价同比降幅18%。

煤价下行直接带坏了煤炭股的业绩,一季度煤炭板块营收同比下滑12.0%,净利润同比下滑35.1%。按照常理来说,煤炭业绩下滑了,煤炭股也应该结束前几年的持续上涨了吧?

但事实恰恰相反,煤炭股仍然在狂飙。年初至今,煤炭板块涨超19%,涨幅位列中信一级行业第三位。

煤价与股价背离,是因为市场预期煤价下行的幅度可控,且即使算上煤价下行的影响,煤炭股的股息率仍在A股遥遥领先,是高股息投资的标配。

煤价下行幅度可控可从今年的煤价变化看,今年4月初港口动力煤一度下跌至逼近800元/吨但之后煤价企稳,市场也认为港口动力煤价会在800元形成强支撑。这里面的逻辑在于,煤炭经过产能出清后,煤炭的价格中枢被抬升。

具体来看,从2015年-2020年,煤炭行业差不多淘汰了10亿吨产能。剩下的煤矿产能基本和需求形成了平衡,而现有产能中,疆煤资源储量占到了全国4成,国家也在推疆煤外运。而港口动力煤价一旦跌破800元/吨,疆煤外运就不划算了。而疆煤减少供应,市场又会出现供给不足,带动煤价上涨。

而即使是在800元/吨的动力煤均价下限,煤炭股仍能贡献较高的股息率。按照开源证券的测算,在2023年业绩基础上,假设2024年动力煤均价为800元/吨,此时中国神华24年股息率仍有5%,且两家煤企大于9%,两家大于7%。作为对比,中农工建四大行没有一家股息率超过6%。

在当前弱经济和低利率环境下,资金更加注重投资收益的确定性,煤炭高股息的持续性也自然符合资金配置的偏好。除了煤价下行可控实现的高股息,煤炭也有一定的涨价预期。

/ 02 / 博煤炭的反转预期

上周,秦皇岛港动力煤Q5500价格上涨至884元/吨,环比增长2.8%,同比增长3.1%。这也是今年以来,港口煤煤价首次实现同比正增长。煤价上涨消息一出,煤炭股再次暴涨,晋控煤业大涨8%创13年新高,中国神华涨超4%续创2007年12月以来新高。

实际上,煤炭上涨只是预期兑现,之前市场也普遍预期煤炭将在今年夏季前出现上涨,煤价反转预期也是支撑今年煤炭股持续走强的重要原因。

煤价反转预期可以港口煤的库存变化说起。煤炭供给分别坑口煤和港口煤,坑口煤就是在煤矿坑口直接交货,港口煤就是把挖出来的煤运到港口,再通过港口转运。坑口煤主要反映局部市场供需情况,而港口是煤炭进出口和国内长距离运输的主要节点,集中了大量的供需信息,能更全面地反映终端市场的价格和需求情况。

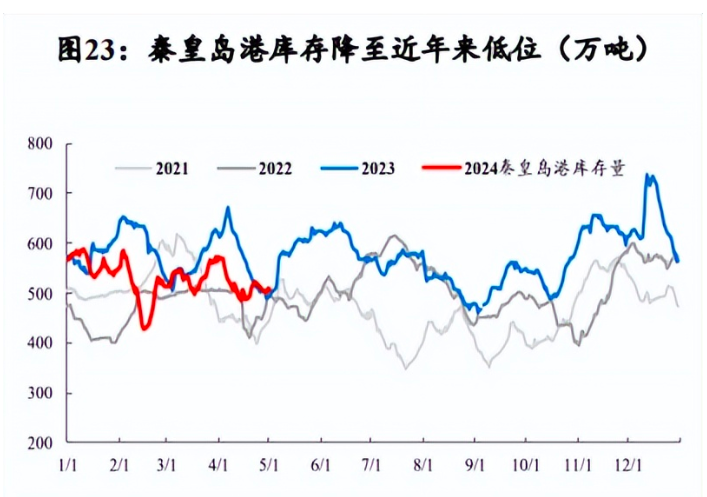

如下图所示,今年以来秦皇岛港库存降至近年来的低位。低库存预示着夏季煤电用煤旺季到来后,客户集中采购,煤价更容易上涨。

前文刚刚提到23年煤炭的情况还是供大于求,怎么到了24年港口库存就降到近年来的低位了呢?原因在于,煤炭企业不仅如期实现了供给收缩,还恰逢赶上了需求的超预期上涨。

煤炭产能出清后,前十大煤企市占率达到50%。高市占率意味着,煤企能更自如的控制产能,在去年煤炭供大于求后。今年头部煤炭企业开始控制产能,中煤协公布的2024年1-4月原煤产量前十名企业中,原煤产量合计为7.4亿吨,同比减少4163万吨。

头部企业开始控产能了,但下游需求开始回暖了,随着今年家电等制造业出口强劲以及一季度较往年偏冷的天气消耗了更多用电量,今年一季度国内全社会用电量同比增长9.8%,煤炭需求也随之上升。

与此同时,非电行业也出现了煤炭需求量提升的预期。超长期国债及房地产利率下降等利好提振,下游建材化工等需求释放,如上周甲醇开工率为79.26%,开工率环比增加了2.89个百分点,同比增长了6.49%。

产量收缩、下游需求回升又赶上夏季煤电高峰,煤价也就开启了今年以来的首次同比上涨,但煤价上涨能持续吗?

/ 03 / 煤炭成长性仍待验证

煤炭指数4年飚涨220%,近日更是屡刷历史新高。持续暴涨之下,市场一致认可煤炭的高股息逻辑,但对煤炭企业的成长性存在分歧。

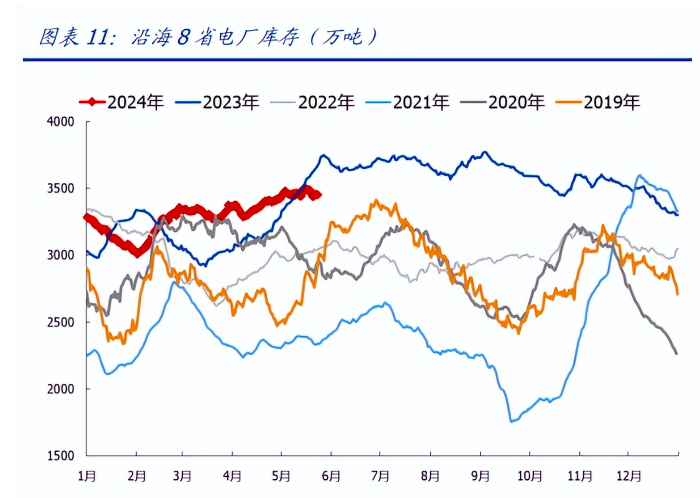

短期来看,本轮煤价上涨的持续性存在较大挑战。虽然在产量收缩,下游需求回升的逻辑下,煤炭股赶在夏季电煤高峰期前如期实现了上涨。但在去年煤炭的产能过剩,也使火电企业积累了高库存,如下图所示,今年以来沿海8省电厂煤炭库存处于2019年来的高位。这也意味着,一旦煤价上涨过快,将影响火电企业采购意愿。

与此同时,水电也有可能在今年夏季压制火电需求。过去3年水电来水量均低于预期,导致水电发电能力锐减,火电彼时都承接了水电需求。但据气象观测,今年夏季可能出现的拉尼娜现象,将可能使来水量大增,水电有可能抢走一部分火电需求,间接对煤炭涨价形成抑制。

除去短期的煤价起伏,长期来看,煤炭需求量大概率持续下降。一来,煤炭下游应用钢铁,化工等领域的增速会随宏观经济的变化而降速。二来,以光伏、风电为首的清洁能源也会逐渐对煤炭发电形成替代,2011-2023年,火电发电量占比由 82.8%下降至66.3%。

当然总需求下降的行业并不一定代表煤炭企业降速。过去煤炭需求一直在下降,但煤电收益供给出清带来的集中度提升趋势,业绩一直是增长的。但市占率提升的逻辑正发生变化,近年来头部煤炭企业市占率变化并不明显,2022年我国排名前10家企业原煤产量合计占规模以上企业原煤产量的51.3%,而今年前四个月产量占比为50%。

头部企业市占率遇到瓶颈也不难理解,煤矿资源分布在山西、内蒙、陕西、新疆等多个省市,且煤炭企业在不同省市承担着重要的财政税收作用,市占率提升到一定阶段后,势必要形成平衡。

当行业需求下降,市占率又难以提升后,煤炭企业的成长性也面临了巨大挑战。这也给煤炭股埋下了隐患,虽然中短期看,由于A股市场风格仍然趋于保守,煤炭股靠高股息仍享受估值溢价。但当市场风格切换后,没有业绩兑现的煤炭股,也更容易出现价值回归。

评论