记者|赵阳戈

麦澜德(688273.SH)的关联交易引起诸多关注,也收到交易所的问询函。

标的资产2023年亏损

根据麦澜德披露,公司拟用自有资金支付19250万元收购南京麦豆健康科技有限公司(以下简称“麦豆健康”)55%的股权。其中,以受让股权的形式分别受让麦豆健康原股东郑伟峰39.0266%的股权(对应股权转让对价13659.3179万元)、原股东南京麦创企业管理合伙企业(有限合伙)(以下简称“麦创合伙”)6.2706%的股权(对应股权转让对价2194.7252万元)、原股东南京新澜股权投资合伙企业(有限合伙)(以下简称“新澜投资”)8.0306%的股权(对应股权转让对价2810.6968万元)、原股东吴恒龙1.6722%的股权(对应股权转让对价585.2601万元)。交易完成后,麦豆健康将成为公司控股子公司,纳入公司合并报表范围。

由于股权转让方之一新澜投资系公司参与设立的产业基金,麦澜德作为有限合伙人持有新澜投资47.31%的基金份额;同时,公司董事长杨瑞嘉担任新澜投资投委会委员。根据《上海证券交易所科创板股票上市规则》等相关规定,认定新澜投资为公司的关联法人,该交易构成关联交易。交易无须提交股东大会审议。麦豆健康其他股东同意放弃该部分股权的优先购买权。

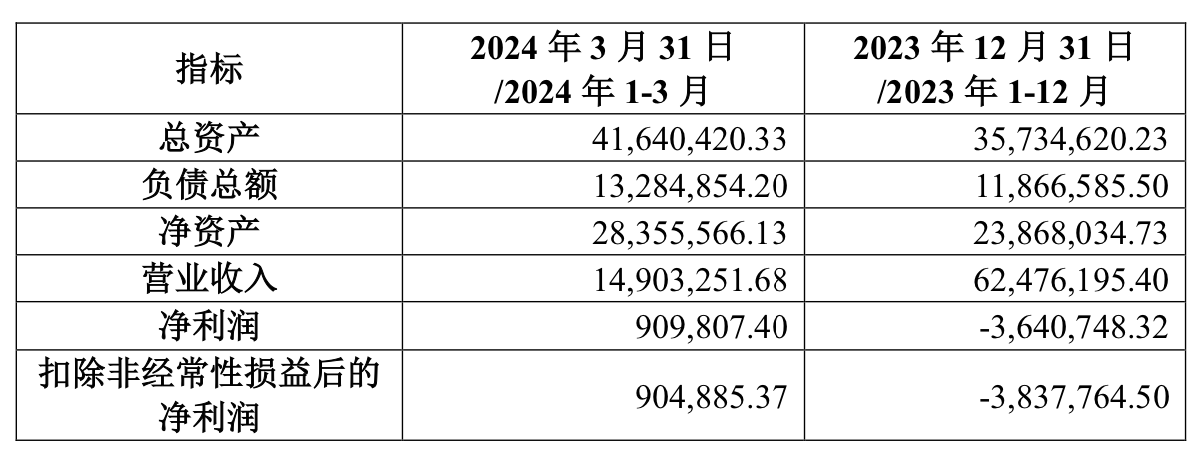

据悉,这家麦豆健康成立于2017年4月13日,注册资本956.8396万元。2023年这家公司营业收入6247.62万元,净利润-364.07万元;2024年一季度的营业收入和净利润分别为1490.33万元和90.98万元。近12个月内,2023年6月16日,麦豆健康注册资本由814.50万元增至891.3396万元,新增的76.8396万元注册资本由新澜投资以货币方式认缴;2024年3月6日,麦豆健康注册资本由891.3396万元增至956.8396万元,新增的65.50万元注册资本由麦创合伙认缴。

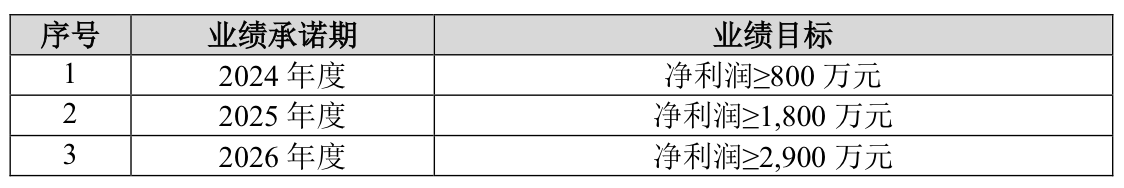

虽然亏损,不过郑伟峰、麦创合伙及吴恒龙共同承诺,目标公司2024年度至2026年度需完成一定的业绩目标:

标的资产溢价超800%

值得注意的还有评估。

此次江苏天健华辰资产评估有限公司用资产基础法、收益法对标的资产进行了评估,但最终选用了收益法评估结果。经收益法评估,在未考虑股权缺少流动性折扣的前提下,麦豆健康于评估基准日的股东全部权益价值为35088.73万元,较账面净资产3869.60万元增值31219.13万元,增值率806.78%。交易各方协商确定,各方确认转让价款以35000万元为估值基数。

评估报告认为,企业的价值通常不是基于重新购建该等企业所花费的成本而是基于市场参与者对未来收益的预期。评估师经过对被评估单位财务状况的调查及经营状况分析,结合本次资产评估对象、评估目的,适用的价值类型,经过比较分析,认为收益法的评估结论能更全面、合理地反映企业的内含价值。

界面新闻注意到,2019年麦澜德曾将麦豆健康出售给郑伟峰,和今次对比,两次交易估值存在较大差异。

麦澜德的上市日期为2022年8月11日,根据其招股说明书,在2018年9月麦澜德曾收购麦豆健康,后因整合效果不及预期, 于2019年9月以269.84万元将麦豆健康98%股权出售给郑伟峰。转让当时,麦豆健康最近一年的营业收入为220.68万元,净利润为-16.53万元,整体评估价值为275.35万元。

也就是说,在IPO前麦澜德将麦豆健康置出,但5年后公司又计划高价买回。

麦澜德表示,公司主要从事盆底及妇产康复领域相关医疗器械产品的研发、生产、销售和服务,本次交易将推动双方优势资源整合,符合公司整体发展战略规划,驱动上市公司进一步完善公司营销体系,提升品牌影响力,强化公司在盆底及妇产康复领域的 行业地位,从而提高公司竞争力和可持续发展能力。

那么,此番是否又会出现2019年那种“整合不及预期”的情况呢?

还有一个细节是,在招股说明书中,自2019年至2021年间,麦澜德向麦豆健康开展销售产品、采购商品和劳务、出租房产、无偿使用麦豆健康商标等关联交易,并自2021年起将与麦豆健康之间的交易比照关联交易的要求进行持续披露。但上市以来,麦澜德未披露与麦豆健康开展交易的情况。就在此次关联交易公告中,又出现一句“过去12个月内,公司与同一关联人或与不同关联人之间交易标的类别相关的关联交易未超过3000万元”。

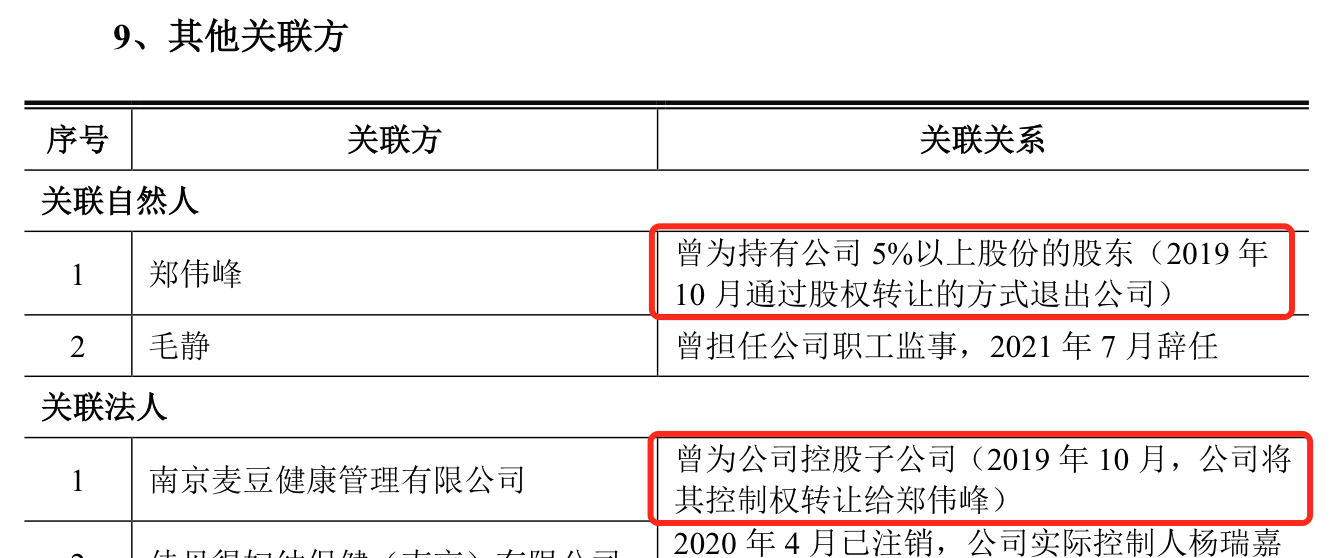

郑伟峰曾是5%以上股东

还是招股说明书,界面新闻注意到,郑伟峰曾是公司持股5%以上的股东,有限公司设立时的实际出资人之一,截至2019年6月5日,郑伟峰的持股比例为5.4469%。

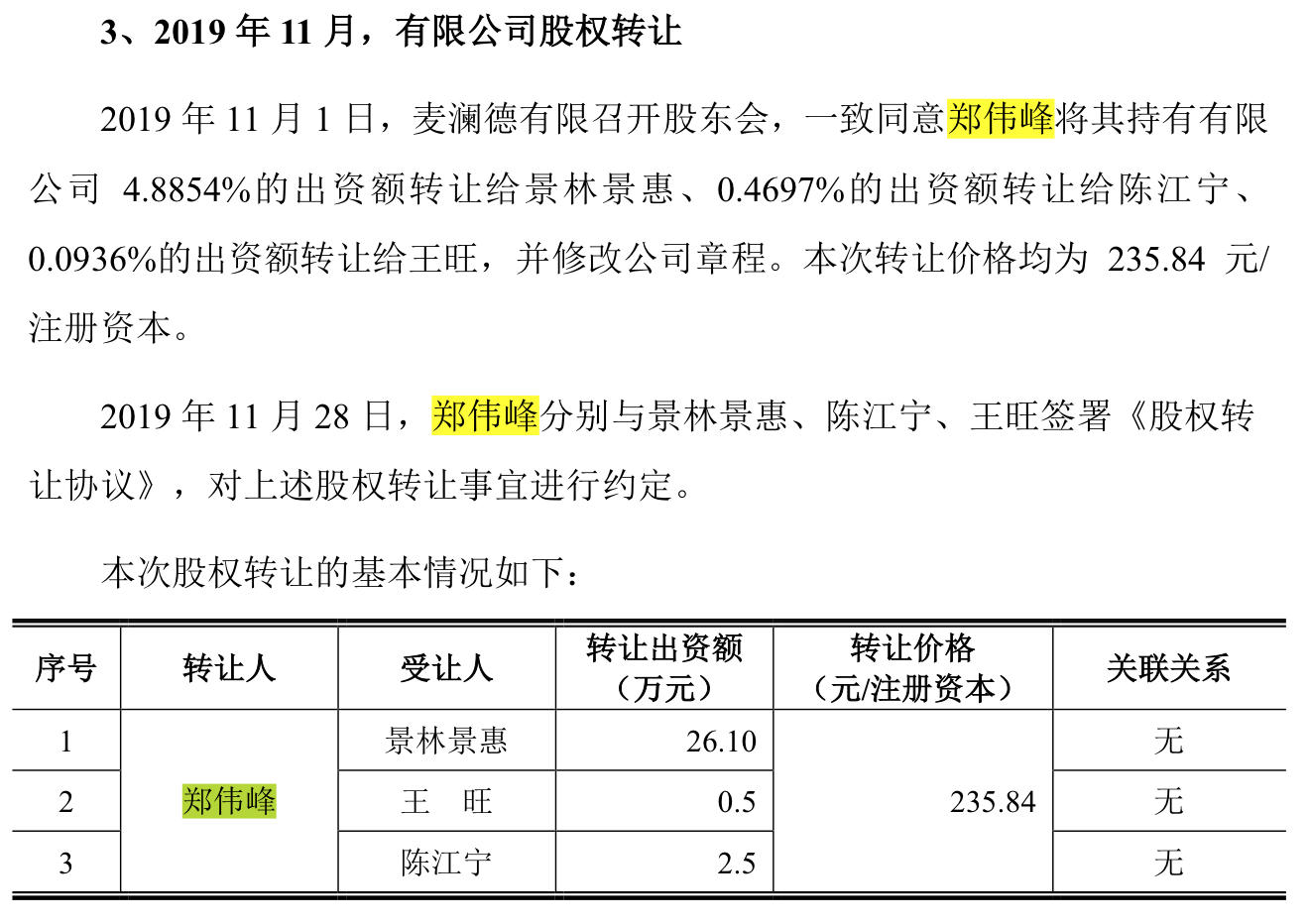

而恰恰是在麦澜德将麦豆健康的股权转让给郑伟峰之后的2019年11月11日,麦澜德召开股东会,一致同意郑伟峰将其持有有限公司4.8854%的出资额转让给景林景惠、0.4697%的出资额转让给陈江宁、 0.0936%的出资额转让给王旺。完成后,郑伟峰从麦澜德股东名单中消失。

而这一切的蹊跷点都在问询函中陈列,需要公司进行一一回复。问询函要求公司阐述增值的合理性,阐述两次交易估值差异的合理性,以及潜在的利益关系,阐述交易的必要性等。根据安排,公司、独立董事、持续督导机构、评估机构需要在2024年6月4日前,就相关问题进行回复。

后续细节如何,界面新闻将持续跟踪。

评论