文|小食代 何丹琳

在日前突然宣布包含安佳等消费品业务在内的重大剥离计划后,全球最大乳制品出口商恒天然(Fonterra)的动向变得格外引人瞩目。

今天(5月29日),这家新西兰乳业合作社最新发布了2024财年三季度业绩。小食代翻阅的财报显示,截至4月30日的2024财年前9个月,恒天然持续经营业务的税后利润为10.13亿新西兰元,同比增长2%。

“这一结果得益于合作社所有三个产品板块持续强劲的盈利。”恒天然全球CEO郝万里(Miles Hurrell)在财报中指出,其中,餐饮服务和在剥离名单上的消费品业务表现尤其强劲,盈利较去年同期有所提升。

小食代留意到,郝万里今天还透露说,恒天然的潜在业务剥离已吸引了来自各方的“大量兴趣”。有意思的是,还有新西兰媒体“提名”中国乳企巨头伊利,猜测其有可能成为潜在买家。

恒天然全球CEO郝万里(Miles Hurrell)

下面,小食代就带大家一起来关注下。

“最小业务”

先来看看中国市场交出的最新成绩单。

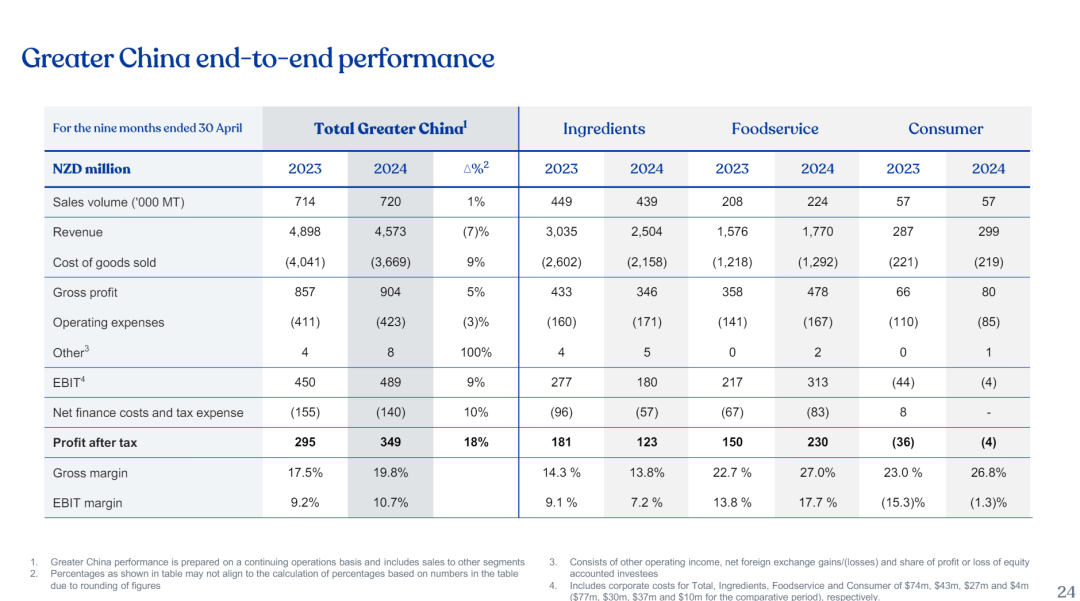

如今,中国市场占据了恒天然全球约三分之一的业务量。截至4月30日的2024财年前9个月,恒天然在华收入略有下滑,而利润和销量则实现了增长。

小食代翻阅的业绩资料显示,期内,恒天然大中华区的收入为45.73亿新西兰元(约合人民币203.15亿元),同比下降7%。销量同比增长了1%。

此外,恒天然大中华区的毛利为9.04亿新西兰元(约合人民币40.16亿元),同比增长5%;息税前利润为4.89亿新西兰元(约合人民币21.72亿元),同比增长9%;税后利润为3.49亿新西兰元(约合人民币15.5亿元),同比增长18%。

分三大业务板块来逐一看下。

财报显示,原料业务仍在收入中“占大头”。2024财年前9个月,恒天然大中华区原料业务的收入为25.04亿新西兰元(约合人民币111.24亿元),息税前利润为1.8亿新西兰元(约合人民币8亿元),税后利润为1.23亿新西兰元(约合人民币5.46亿元)。小食代留意到,这三项指标同比均出现下滑。

如果从利润贡献的角度看,餐饮服务无疑是恒天然大中华区“最赚钱的业务”。

期内,该业务息税前利润为4.4亿新西兰元(约合人民币19.55亿元),税后利润为2.3亿新西兰元(约合人民币10.22亿元)。此外,收入达到17.7亿新西兰元(约合人民币78.63亿元)。小食代留意到,这三项指标同比均出现增长。

无论从收入还是利润来看,消费品业务的“块头”都是最小,也是唯一不盈利的业务快板。

小食代翻阅的业绩资料显示,2024财年前9个月,恒天然大中华区消费品业务的收入为2.99亿新西兰元(约合人民币13.28亿元),息税前利润及税后利润均为亏损400万新西兰元(约合人民币1776.96万元),亏损有所缩窄。

根据恒天然此前的公告,大中华区的消费品业务也在计划剥离之列,旗下涉及安佳、安怡、安满等多个在中国拥有不小知名度的乳制品品牌。而属于在华“最赚钱业务”餐饮服务板块的安佳专业乳品专业伙伴,恒天然则并不打算卖掉。

“安佳专业乳品专业伙伴(Anchor Food Professionals)在大中华区拥有强大的影响力,在东南亚等市场具有进一步增长的潜力。我们与餐饮客户合作,利用我们的应用中心和专业厨师资源,为他们的厨房测试和开发产品。”恒天然称。

电话“被打爆”

再来看看恒天然集团整体业绩表现。

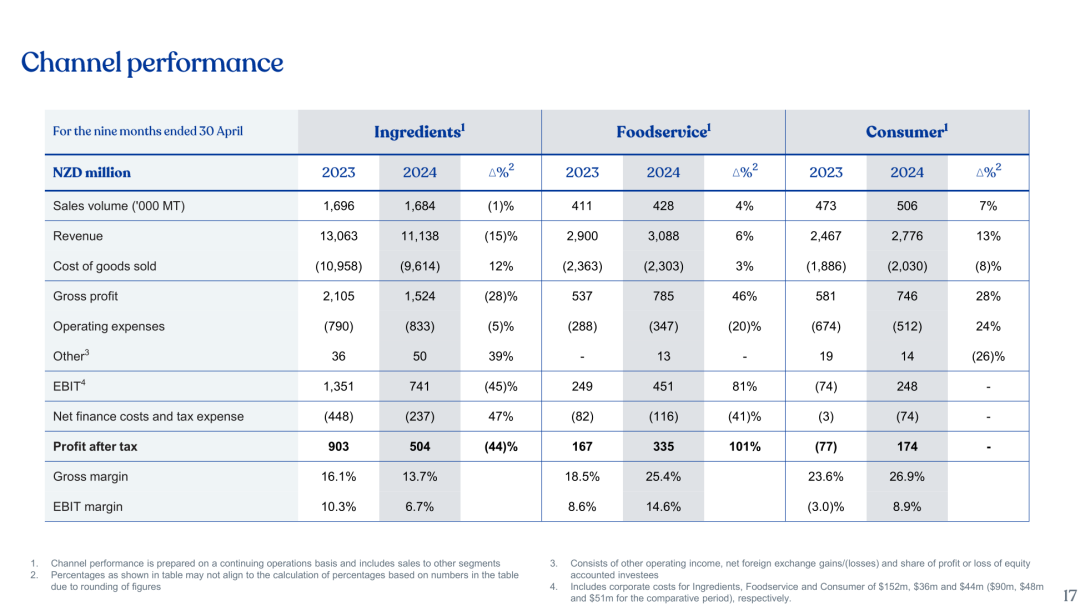

小食代翻阅的财报显示,2024财年前9个月,恒天然的原料业务收入为111.38亿新西兰元,同比下降15%;税后利润为5.04亿新西兰元,同比下降44%。餐饮服务收入为30.88亿新西兰元,同比增长6%,税后利润为3.35亿新西兰元,同比飙升101%。

此外,消费品业务收入27.76亿新西兰元,同比增长13%,税后利润1.74亿新西兰元,去年同期为亏损7700万新西兰元,扭亏为盈。

很显然,在这一吸引潜在买家的关键节点上,恒天然消费品业务十分争气地交出了一份强劲的成绩单。

“对于消费品业务来说,过去9个月的表现十分出色,堪称相当成一段时间中的最佳成绩之一。”郝万里今天表示,这与剥离的时机并无关联,但这的确显示出了恒天然消费品品牌的实力,“你可以称之为幸运(fortuitous)。”

小食代曾介绍,5月16日,恒天然宣布了近年来公司最重大的一个战略决定——计划全部或部分剥离其消费品业务,以及已整合了的恒天然大洋洲业务(Fonterra Oceania)、恒天然斯里兰卡(Fonterra Sri Lanka)业务。

该公司在一份投资者资料中表示,在全球范围内,其强项在于原料业务和餐饮服务,分别有NZMP和安佳专业乳品专业伙伴这两大品牌。由于致力于巩固作为“全球领先的高价值创新乳制品原料供应商”的地位,其战略方向发生重大变化。

现在看起来,这家新西兰乳业巨头有意出售的大笔业务,完全不愁无人问津,甚至还成了不少人眼中的“香饽饽”。

“继我们本月早些时候宣布战略方向发生重大变化后,我们收到了大量来自各方的关注,他们希望参与我们对消费品业务和相关业务的潜在剥离。”郝万里今天说道。

有意思的是,据新西兰媒体今天报道,郝万里上周在奥克兰举行的中国商业峰会上透露,他的手机“被打爆了”(running hot)。

“尽管郝万里没有透露电话交谈的细节,但他很有可能向来电者重复了他对奶农股东和政府人员的说辞——内容并不多。”上述报道称。

潜在买家?

尽管恒天然没有披露更多进展,但外界的讨论热度不减。

例如,澳大利亚媒体NBR根据同类交易估值推测,任何对这块业务的兴趣,都需要掏出大约25亿澳元(折合人民币约120亿元)。“全球跨国公司雀巢被认为是潜在买家”。

小食代留意到,近日,在新西兰知名电台节目《The Country》中,主持人Jamie Mackay还cue到了伊利。他说,全球排名在恒天然之前的乳企巨头有兰特黎斯、DFA、雀巢、达能、伊利等。

“这只是我个人的想法和猜测,但中国的伊利集团(2019年)收购了(新西兰第二大乳业合作社)Westland(100%股权),也许他们会有兴趣进一步布局。”Mackay认为。

对此,小食代今天也向伊利方面进行了查询。“我们目前没有收到这个消息,不太清楚。”伊利相关负责人回复说。

今天,也有乳业资深人士今天则向小食代分析称,伊利在新西兰已有诸多布局,此次进行大手笔收购的“可能性不高”,而蒙牛在新管理层在刚上任不久的节点上,也不太可能做大规模交易。

该人士又猜测,在国内乳企巨头中,反而飞鹤存在“出手”的可能性和合理性,“因为飞鹤不仅资金充足,而且有业务拓展、提升估值的需求”。不过,飞鹤今天对小食代的查询未予回复。

未来,谁会将恒天然的相关业务收入囊中,或会影响中国市场乳品竞争格局;但这个谜底一时半会儿是不会揭晓了。郝万里今天表示,这个剥离过程还处于早期阶段——该公司此前预计,至少需要12到18个月。

“我们致力于向奶农股东、单位持有人、我们的员工和市场及时通报新的进展。”郝万里今天说道,“我们正在推进这一战略更新的工作,并希望在未来几个月内分享更多细节。”

上调指引

郝万里今天表示,由于最新交出的业绩表现,恒天然将2024财年持续经营业务的盈利指引区间从每股0.5-0.65新西兰元,上调至每股0.6-0.7新西兰元。

“当前产奶季,我们预计原奶收购价的中间值保持不变,为每公斤乳固体7.80新西兰元。随着当季接近尾声,我们已将(价格指引)区间缩小至每公斤乳固体7.70-7.90新西兰元。”郝万里说。

“展望2024/25产奶季,牛奶供需动态保持微妙平衡,而中国进口量尚未恢复到历史水平。”他说,考虑到未来的不确定性,且全球市场持续波动的风险较大,因此持有谨慎的态度。

恒天然预计,原奶收购价为每公斤乳固体7.25-8.75新西兰元,中间值为每公斤乳固体8.00新西兰元。

评论