文|餐观局 张泽

拥有诸多品牌的百胜中国,如同一片繁茂的商业森林。这片森林中,肯德基和必胜客如同两棵参天大树,获得了巨大的市场成功。然而,其他子品牌,却似乎难以在这两棵巨树的阴影下茁壮成长。

最近,塔可钟被发现多地关店,实际上,在2024年一季度,小肥羊、Lavazza也出现了收缩情况。黄记煌刚庆祝20周年生日,全球门店数超600家,但四年前被收购时的门店数就已达到这一水平。

再加上之前被放弃的东方即白和Coffii&JOY, 百胜中国似乎真的难以成功运营这些子品牌。百胜中国,是否被肯德基必胜客「所困」

数据来源:百胜中国补充参与数据;餐观局制图

01 塔可钟需要中国詹姆斯

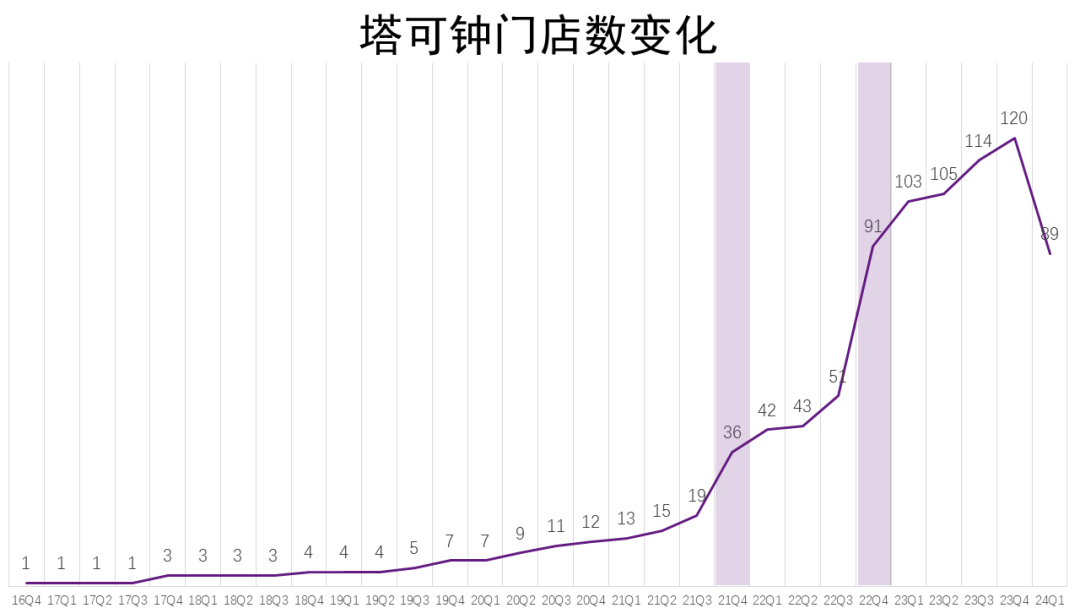

百胜旗下墨西哥风味餐厅塔可钟,开始收缩战线,一季度关闭31家门店,退出广东市场,并关闭上海丰盛里在内的的多地门店。 南京、宁波的塔可钟门店也已悄然关闭。

2003年,塔可钟首次登陆中国市场,第一家门店开在了人民广场附近,在初期靠着肯德基的兄弟品牌获得关注,但五年的时间内,仅在上海和深圳开出最多三家门店,最终于2008年退出中国市场。

2016年,百胜中国分拆并独立上市,将塔可钟重新带回了中国,并进行了更多本土化的改造,比如热食和特制酱料,还将开放式厨房、触摸点餐屏、电子屏幕菜单等流行元素都塞进餐厅。

彼时百胜中国的CEO潘伟奇并不担心教育市场的问题,他也不认为墨西哥风味的食物仍然小众,塔可钟首店选在了上海陆家嘴,正式开业时邀请了NBA球星奥尼尔。还通过派对、直播、社交媒体活动的方式,吸引年轻人。塔可钟一时间成为了「网红」餐厅。

数据来源:百胜中国补充参与数据;餐观局制图

但这一次,塔可钟依然没能复制肯德基的成功。初期一直缓慢开店,2020年Q2才走出上海进入深圳和北京。

2021年Q4的业绩会中,管理层宣布加大了塔可钟的投资力度,希望加速门店增长,2022年,塔可钟的门店翻了一翻。并在2023年2月19日官宣门店破百。

但似乎门店模型的打磨上,仍存在问题。2023年Q4的业绩发布会上,管理层称,「塔可钟正在取得显着进展,但在商店模型改进和菜单本地化方面还有更多工作要做」。接下来发生的,就是各地关店。

其实直到现在,墨西哥文化对于绝大多数中国人都是遥远而陌生的存在,其产品也缺少群众基础。首店开业时塑造的网红形象随着时间逐步消退,失去影响力。

塔可在美国的流行,一定程度上有NBA球员勒布朗·詹姆斯光环的加持,詹姆斯会在每周二吃塔可,因此诞生了「Taco Tuesday」(类似于疯狂星期四),

2023年6月,詹姆斯成为了全球代言人。中国的运营团队做了什么呢?从6月到11月,先后推送「詹姆斯要你吃定周二」「詹姆斯超爱的每周二塔可买一送一」「詹姆斯超爱的TacoBell邀你吃定七夕」「新赛季为詹姆斯打CALL」「COS詹姆斯投篮姿势赢好礼」。

比起詹姆斯,塔可钟中国似乎更需要一个「中国的詹姆斯」。

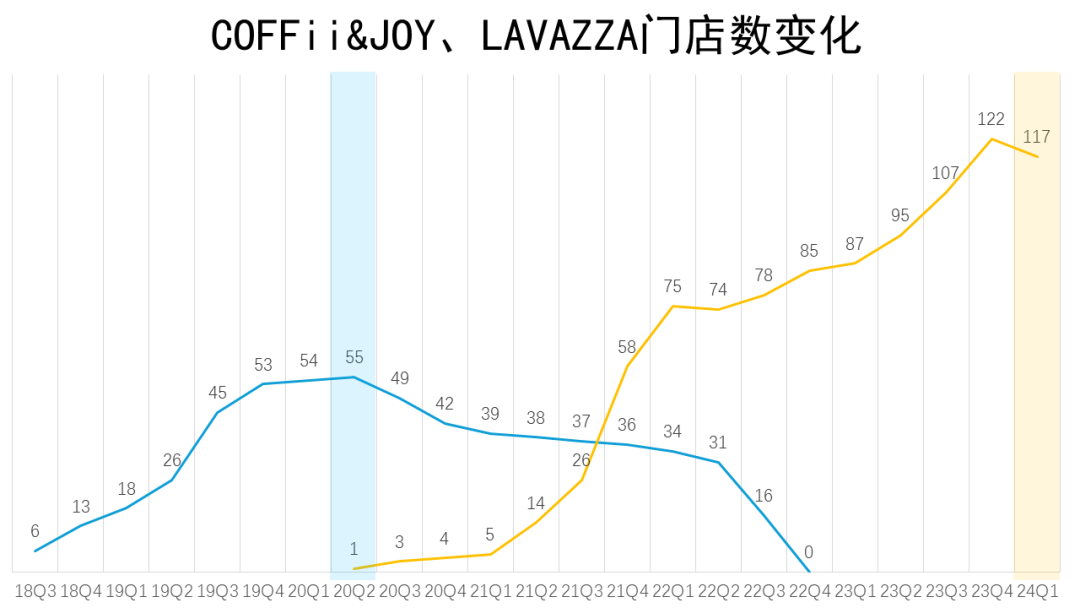

02 开不动的Coffii& JOY和Lavazza

2014年初,百胜旗下肯德基迈入现磨咖啡市场,2016年完成了全国门店的现磨咖啡升级,并于2018年打造了独立精品咖啡品牌COFFii &JOY。主打现磨手工制作咖啡,价格在20-30元价格带。成立初期在北京、上海和广州等一线城市都开设有门店。

但COFFii &JOY却错失了市场时机,并未积极扩张建立先发优势,20-30元价格带逐渐变的拥挤。实际上,在扩张规模这件事上,百胜中国的主要精力都放在肯德基和必胜客这两个比较成熟的品牌上。

2020年初,百胜中国与Lavazza成立了合资子公司,宣布双方计划通过合资公司加速扩展Lavazza在中国的咖啡店网络,目标到2025年开设1000家门店。有着明确的开店指引。

数据来源:百胜中国补充参与数据;餐观局制图

彼时坊间认为,百胜中国平价的K咖啡、精品的COFFii&JOY和高端咖啡Lavazza将共同布局咖啡市场。但从门店状况看,2020年第二季度Lavazza开出门店后,COFFii&JOY的门店规模就持续缩水,直到2022年第四季度完全淡出。

截至2024年3月31日,Lavazza拥有117家门店,较2023年底还少5家,距离2025年1000家的目标还剩863家。这意味着平均每天要净增长1.35家,这对于客单价30-40元/杯的咖啡品牌来说,并不容易。

03 寻求第二春的小肥羊和黄记煌

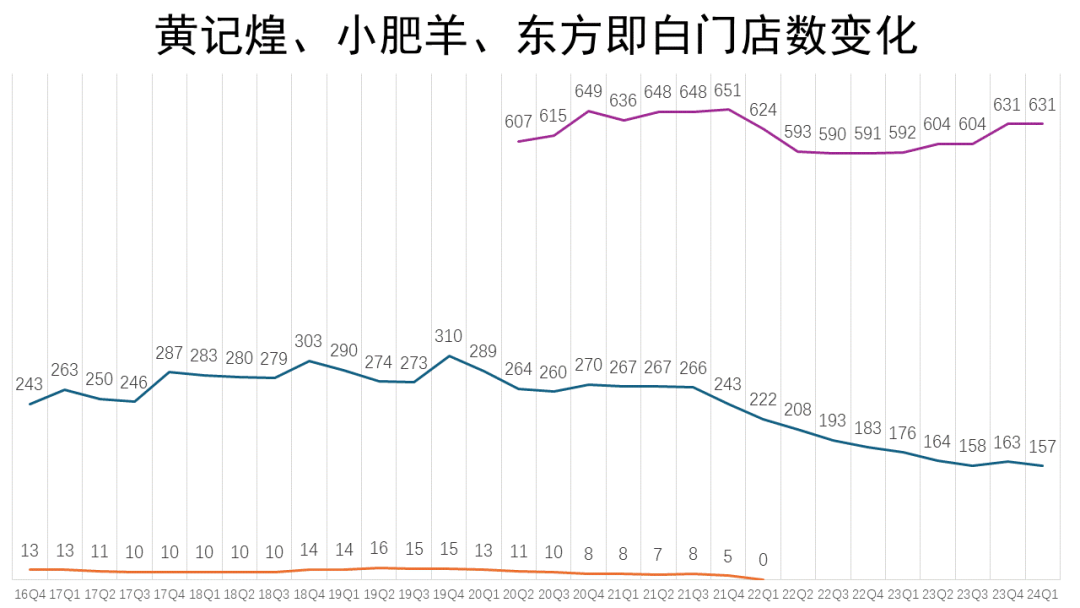

做火锅的小肥羊成立于1999年,做焖锅的黄记煌成立于2004年,他们在百胜中国的财报中,被归为新兴业务,即使他们的市场影响力已经不复往昔。

2012年,小肥羊被百胜集团私有化,被收购后小肥羊门店下滑严重,在2016年年底,百胜分拆上市时,小肥羊被视为百胜中国的增长点,但想象中的增长并没有出现。而从2020年第一季度开始,小肥羊的门店数持续下滑。

百胜中国前主席兼CEO苏敬轼曾反思,失败最大的根源是:用大品牌的方式管理小品牌,急于推进小肥羊所谓的标准化战略。据媒体报道,在百胜中国接管小肥羊后,小肥羊原来的管理团队就地解散,而空降的新管理层对中餐的了解并不深入。

比起小肥羊,黄记煌的发展相对来说比较幸运。2014-2016年,黄记煌营收逐步下滑,此后,一度风传「倒闭」。2020年,百胜中国完成了对黄记煌的收购,黄记煌门店数从2020年6月的600多家,增至2024年一季度末的631家。

数据来源:百胜中国补充参与数据;餐观局制图

与被放弃的中式快餐「东方即白」不同,小肥羊和黄记煌正在寻求第二春。

黄记煌日前举办了20周年品牌发布会,公布全新的视觉、产品和消费场景,探索小食、甜饮品、时令菜单、一人食及多人聚餐场景。小肥羊在2023年底测试起了「回转自助小火锅」新店型,并已经开放加盟。学习串士多和盛香亭经验的基础上,尝试叠加烧烤和冒菜外卖。

04 大树下的阴影

消费者教育不足、市场判断失误、错失扩张时机、缺少对中餐的了解….百胜子品牌的失落可以列出许多理由。然而,不能忽视的是肯德基和必胜客的影子。

在业绩报告中,百胜将业务分为三个分部,肯德基、必胜客和其他。Lavazza、黄记煌、小肥羊、塔可钟、外送经营分部和电子商务业务被打包在一起。「该等经营分部个别及整体对百胜中国而言并不重大」。

以2021至2023年的年报来说,肯德基贡献的收入占比分别为71.07%、75.44%和75.06%,必胜客贡献的收入占比为21.40%、20.48%和20.46%。所有其他分部仅有低个位数的占比。

其他经营分布亦处在亏损状态,2021至2023年分别亏损0.29亿、0.5亿和0.31亿美元,2023年餐厅利润率为-24.1%。年报中,这些品牌的发展策略,还是「专注于合适的业务模式」

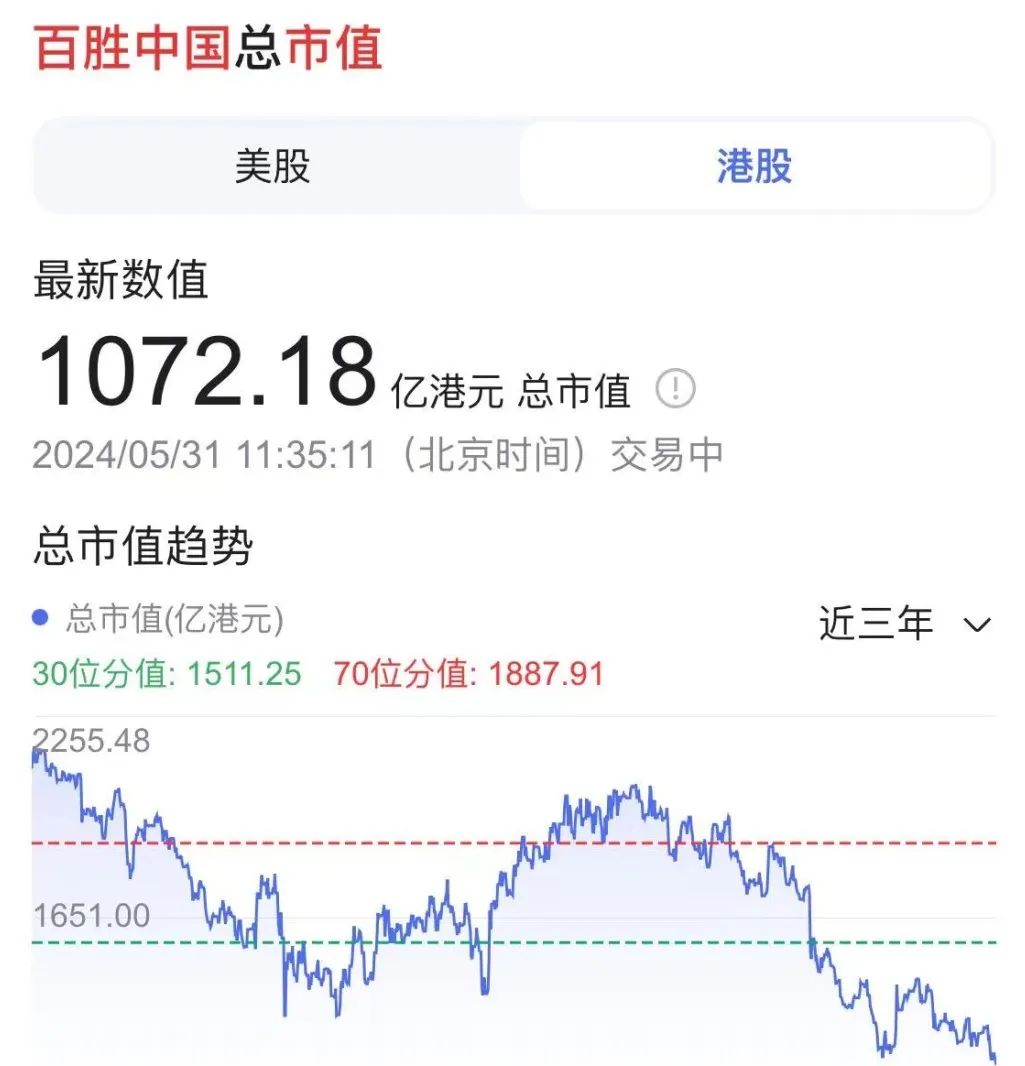

截至2024年5月31日百胜中国总市值

对于百胜这样体量的企业,对股东来说,复制肯德基和必胜客的成功,比花精力在新品牌上,显然更有价值和意义。对管理层来说,也更容易、更能拿出效果。

然而,肯德基和必胜客的成功或许无法永远持续,市场环境和消费者偏好不断变化,竞争对手也在不断创新和进步。企业需要在「晴天修屋顶」,在现有成功之上,未雨绸缪,努力培养新品牌,布局未来,才能在激烈的市场竞争中立于不败之地。

评论