文|新经济e线

中小基金公司高管走马灯。

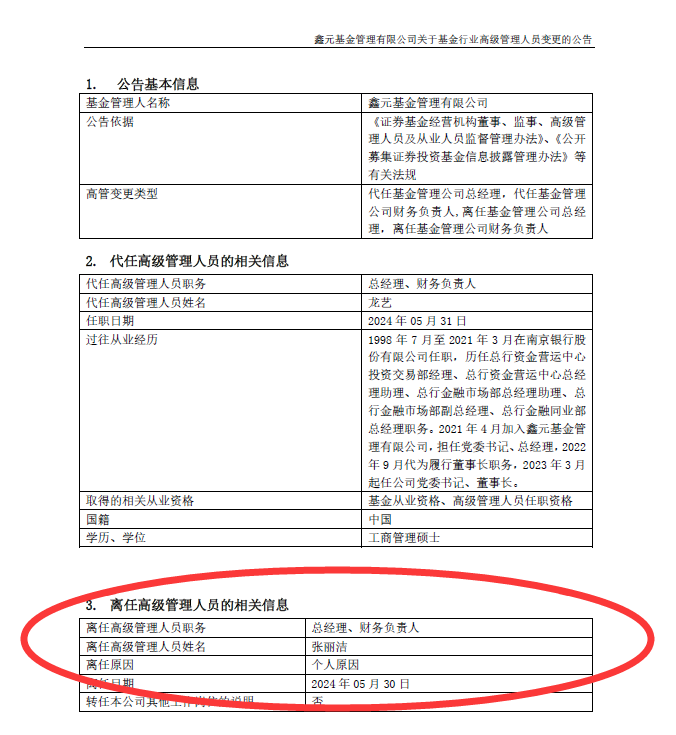

6月1日,鑫元基金发布公告称,公司总经理、财务负责人张丽洁因个人原因宣告离任,不再转任公司其他岗位,其离任日期为2024年5月30日。

公开资料表明,2002年7月至2004年8月张丽洁任南京银行资金营运中心交易员,2004年8月至2013年1月任海富通基金基金经理,2013年2月至2013年7月任东方证券资产管理有限公司固定收益部副总监。2013年8月至2017年2月在鑫元基金任职,历任总经理助理、副总经理,兼任鑫沅资产管理有限公司常务副总经理、总经理。2017年2月起担任鑫沅资产管理有限公司总经理。

此前,张丽洁刚于2023年3月31日出任鑫元基金总经理一职,任职年限仅一年零两个月。张丽洁离任后,暂由公司董事长龙艺代任总经理、财务负责人职务。后者于1998年7月至2021年 3月在南京银行任职,历任总行资金营运中心投资交易部经理、总行资金营运中心总经理助理、总行金融市场部总经理助理、总行金融市场部副总经理、总行金融同业部总经理职务。2021年4月加入鑫元基金,担任党委书记、总经理,2022年9月代为履行董事长职务。

来源:基金公告

据新经济e线了解,鑫元基金成立于2013年8月29日。公司控股股东为南京银行,后者持有的股份比例达80%,南京高科持有余下20%股份。

Wind统计表明,截至今年一季度末,鑫元基金合计基金资产规模约1637.24亿元,较去年年末的1642.39亿元,略减5.15亿元。公司旗下基金数量仍保持71只不变,分别各有2只基金成立和2只基金清盘。其行业排名从38/157退后一名至39/157。

主动权益产品成“瘸腿”

新经济e线注意到,作为银行系公募机构,鑫元基金产品结构极度不均衡,主要是以债券型基金和货币型基金为主,公司旗下主动权益产品成了一条“瘸腿”。Wind统计显示,截至今年一季度末,公司债券型基金和货币型基金规模分别为1024.26亿元和588.26亿元,合计为1612.52亿元。相比之下,包括偏股混合型基金、灵活配置型基金以及普通股票型基金在内,公司主动权益型基金规模合计仅有13.46亿元,其占比仅有0.82%。不仅如此,较去年四季度末的17.67亿元,其规模也进一步缩水4.21亿元,环比缩水超过两成。

具体来看,截至今年一季度末,鑫元基金旗下主动权益产品数量从去年年末的16只减少至15只,现有存量产品规模均出现缩水。其中,规模最大的鑫元欣享(A/C)合并基金资产净值也只有4.17亿元。较去年四季度末的5.48亿元,再度减少1.31亿元,环比降幅达23.91%。

据鑫元欣享(A/C)今年一季报披露,截至本报告期末鑫元欣享A基金份额净值为0.9832元,本报告期基金份额净值增长率为-7.50%,同期业绩比较基准收益率为2.61%。截至本报告期末鑫元欣享C基金份额净值为0.9843元,本报告期基金份额净值增长率为-7.59%,同期业绩比较基准收益率为2.61%。

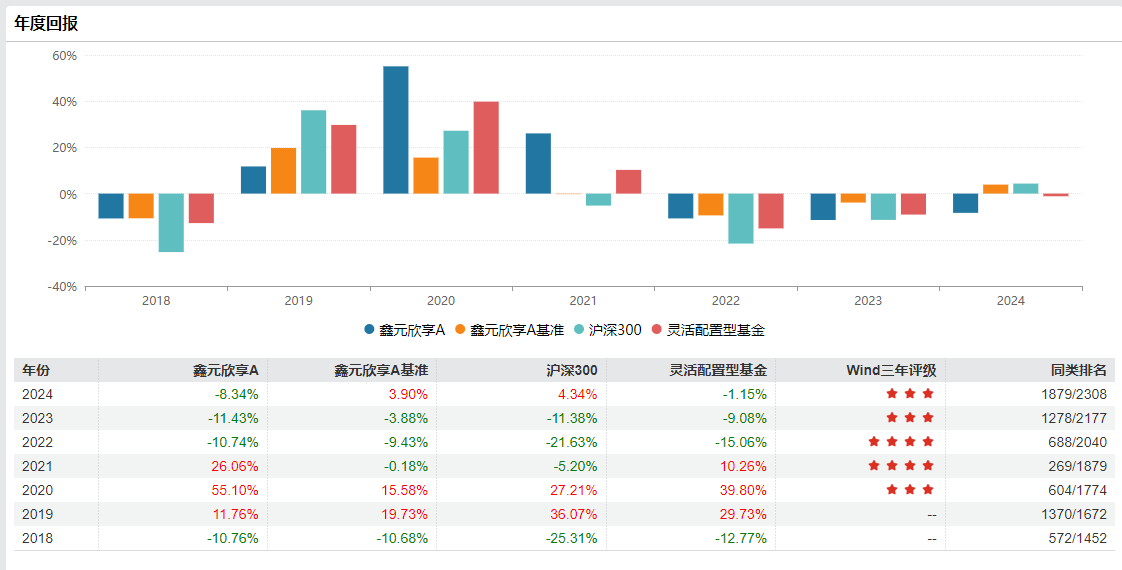

新经济e线获悉,自2022年至2024年5月31日,鑫元欣享A持续跑输同期业绩比较基准(沪深300指数收益率*50%+上证国债指数收益率*50%),前者年度回报率分别为-10.74%、-11.43%、-8.34%,后者分别为-9.43%、-3.88%、3.90%。按同类业绩排名的话,该基金今年来的业绩回报更是大幅落后至1879/2308。

鑫元欣享A年度回报(截至2024年5月31日)

来源:Wind

公开资料显示,基金经理李彪于2016年5月加入鑫元基金,历任研究员、基金经理助理,现任权益投资部总经理助理、兼权益投资部股票投资部总经理、权益投资部FOF投资部总经理。截至今年一季度末,李彪在管基金7只,管理规模合计约16.05亿元。就基金经理业绩表现而言,截至今年5月31日,李彪最近一年、最近两年、最近三年的业绩回报均为负值,分别为-18.04%、-16.90%、-18.52%。

按基金规模排序的话,鑫元鑫动力(A/C)、鑫元欣悦(A/C)、鑫元专精特新企业精选主题(A/C)、鑫元科技创新主题(A/C)等规模居前的4只基金均不足两亿元,分别仅亿元出头。其中,前两只基金均由李彪出任基金经理,基金成立时间分别为2021年7月13日和2023年1月2日。

截至2024年5月31日,鑫元鑫动力A和鑫元欣悦A均没有实现正收益,基金单位净值分别为0.7153元和0.7362,成立至今的总回报分别为-28.47%和-26.38%,双双跑输同期业绩比较基准(分别为沪深300指数收益率*60%+恒生指数收益率*20%+中证全债指数收益率*20%和沪深300指数收益率*65%+中证全债指数收益率*20%+恒生指数收益率*15%),后者同期回报率分别为-22.71% 和-7.54%。

新经济e线调查还发现,鑫元基金旗下多达10只主动权益型基金已沦为迷你基金,基金规模均不足亿元。特别是鑫元鑫趋势(A/C)和鑫元鑫新收益(A/C)更是跌破5000万元的清盘红线。同样,在鑫元行业轮动(A/C)、鑫元健康产业(A/C)、鑫元数字经济(A/C)、鑫元成长驱动(A/C)、鑫元消费甄选(A/C)等5只发起式基金中,仅鑫元行业轮动(A/C)一只规模约4000万元,余下4只规模分别介于1000万元左右至2400万元不等。此前,同为发起式基金的鑫元核心资产(A/C)因触发基金合同终止条件,于 2024 年 2 月 27 日至3月5日进入基金财产清算期,现已结束清算。

17家机构更换总经理

此外,Wind统计表明,截至6月1日,包括鑫元基金在内,2024年以来共有63家基金公司发生高管变动,涉及121人次。其中,有17家机构更换了总经理。实际上,近年来中小公募基金公司高管变更较为频繁,普遍任职时间较短,甚至有多位高管同日集体离任的情况发生。有业内人士表示,部分中小公募成立时间相对不长,加之股东层面的变化,可能导致发展战略不稳定,从而加大了高管管理难度和考核压力。

仅5月份以来,就有鑫元基金、华泰保兴、博时基金、九泰基金、摩根士丹利基金5家基金公司更换总经理人选。5月28日,“保险系”公募基金华泰保兴基金公告,任命资深副总经理王现成为公司新总经理,任职日期为2024年5月27日。5月24日,招商银行财会部总经理兼采购管理部总经理张东正式被任命为博时基金总经理。5月16日,九泰基金发布公告,任命徐进为公司总经理。更早前,摩根士丹利基金公告称,5月1日起,副总经理周文秱接任总经理职位。

公开资料显示,王现成曾在建设银行、平安信托担任部门负责人。2016年11月,王现成加入华泰保兴基金,历任公司副总经理、副总经理兼首席投资官、公司资深副总经理兼首席投资官。在原总经理王冠龙离任后,王现成担任公司临时负责人,代行总经理职责。如今,王现成正式转正。

而万亿规模的博时基金在总经理职位空缺半年后,迎来了一位深厚银行背景的人选。据公告披露,张东现任博时基金党委副书记。其个人履历显示,1989年8月至1994年6月,张东在中国银行工作。1994年6月至2024年5月在招商银行工作,时间长达近30年,历任深圳东门支行职员、办公室主任;深圳向西支行副行长(主持工作)、行长;深圳东门支行行长助理、副行长;总行营业部副总经理。

2011年以后,张东被委以重任,调任至香港子公司永隆银行,担任副总经理。随后,张东又被调回总部,任职财富管理部总经理,总行信用卡中心总经理,总行零售金融总部总裁(总行业务总监级)等。2021年,招商银行新组建财富平台部,意在强化财富管理业务上的投入,以带动零售业务增长,张东出任该财富平台部总经理(总行业务总监级)。2022年,张东出任杭州分行行长(总行业务总监级)。2023年调回到总行任财务会计部兼采购管理部总经理(总行业务总监级)。

新经济e线获悉,作为九泰基金新任总经理,徐进在业内有着多次转会的经历。据公司公告披露,徐进曾任中国邮政储蓄银行总行代理托管部副主任科员、主任科员、副总经理和托管业务部总经理,方正富邦基金副总经理,太平洋基金(筹)总经理,嘉合基金总经理,国融基金总经理。

周文秱曾任美国奥本海默基金公司高级基金经理,浦银安盛基金副总经理兼首席投资官,海富通资产管理(香港)有限公司高级投资经理,友邦保险有限公司中国区资产管理中心资深总监,中美联泰大都会人寿保险有限公司首席投资官,摩根士丹利基金副总经理兼首席投资官。

与此同时,今年以来另有16家公募机构迎来了新的董事长,分别包括广发基金、华西基金、鹏华基金、国泰基金、华润元大基金、中金基金、泰康基金、国寿安保基金、湘财基金、联博基金、贝莱德基金等。可见,在公募行业竞争日趋激烈的情况下,高管变更已趋于常态化。

评论