文|极智GeeTech

如果说,智驾的智能化水平取决于算法与算力,那么,算法与算力的根基在芯片。

如今,芯片的竞争已经从PC、智能手机蔓延至智驾领域,从关注技术单边竞争转向关注性能、价格、团队协同的全局竞争。这种竞争的变化,预示着智驾正迎来新一轮战火升级。

自动驾驶芯片“造浪”时代

当前,虽然目前L3及高阶自动驾驶尚未落地,但在市场期待下,L2级自动驾驶的普及以及更高阶自动驾驶软硬件系统的预配置,正成为智能网联汽车产业最为确定的发展趋势。

作为实现自动驾驶硬件核心支撑,自动驾驶芯片迎来广阔发展机遇。如果参考智能手机SoC产品的产业链地位、发展节奏和最终格局,可以预见,自动驾驶芯片最终也将成为一场比拼资本与技术实力的突围战。最终,胜出的玩家将通吃整个市场。

根据Frost & Sullivan资料,2022年,全球汽车芯片市场规模约为3100亿元。随着持续进行开发及需求不断增长,预计于2030年前,全球汽车芯片市场将超过6000亿元。

在庞大的市场蛋糕诱惑下,自动驾驶芯片再次立于浪潮之巅。伴随着汽车智能化水平的提升,自动驾驶芯片将成为汽车行业新的价值增长点。为此,全球半导体巨头不惜重金投入,欲抢夺先发优势。

当前,汽车市场上较为火热的芯片主要分为两大类,一类是以控制指令运算为主,算力较弱的功能芯片MCU;另一类则是以智能运算为主,算力更强,负责自动驾驶功能的SoC芯片。

传统MCU芯片主要集中在欧美日,包括恩智浦(NXPI.NASDAQ)、英飞凌(IFX.FSE;IFNNY.OTCQX)、意法半导体(STM.NYSE)等传统芯片厂商。

伴随“软件定义汽车”时代到来,智能汽车对于计算和数据处理能力的需求暴增,SoC芯片的需求与日俱增,一些传统汽车芯片厂开始掉队。此前,英特尔旗下的Mobileye曾多年占据了较大的车载芯片市场份额,随着后进者英伟达、高通等在SoC芯片领域的发展,它们开始快速成长,成为主流车企的选择。

半导体巨头“芯”事重重

作为最早进军汽车领域的芯片企业之一,英伟达2022年芯片出货量占到全球高算力自动驾驶芯片市场份额的82.5%。

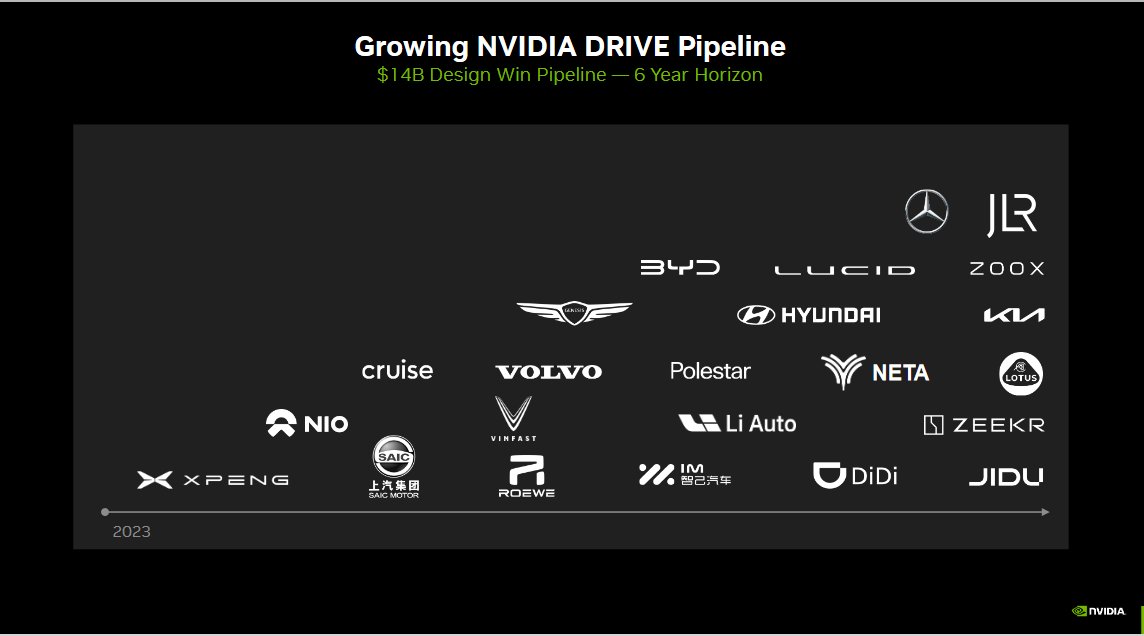

早在2011年,英伟达就进入汽车市场,从智能座舱芯片开始,进行车规级芯片所需能力的各种补课,并于2015年推出Tegra1以及NVIDIA DRIVE系列产品,其中DRIVE PX面向自动驾驶,随后迭代出DRIVE PX2、DRIVE PX Xavier、DRIVE PX Pegasus、Drive AGX Orin数个自动驾驶平台。并与全球超过25家车企及自动驾驶公司达成合作。

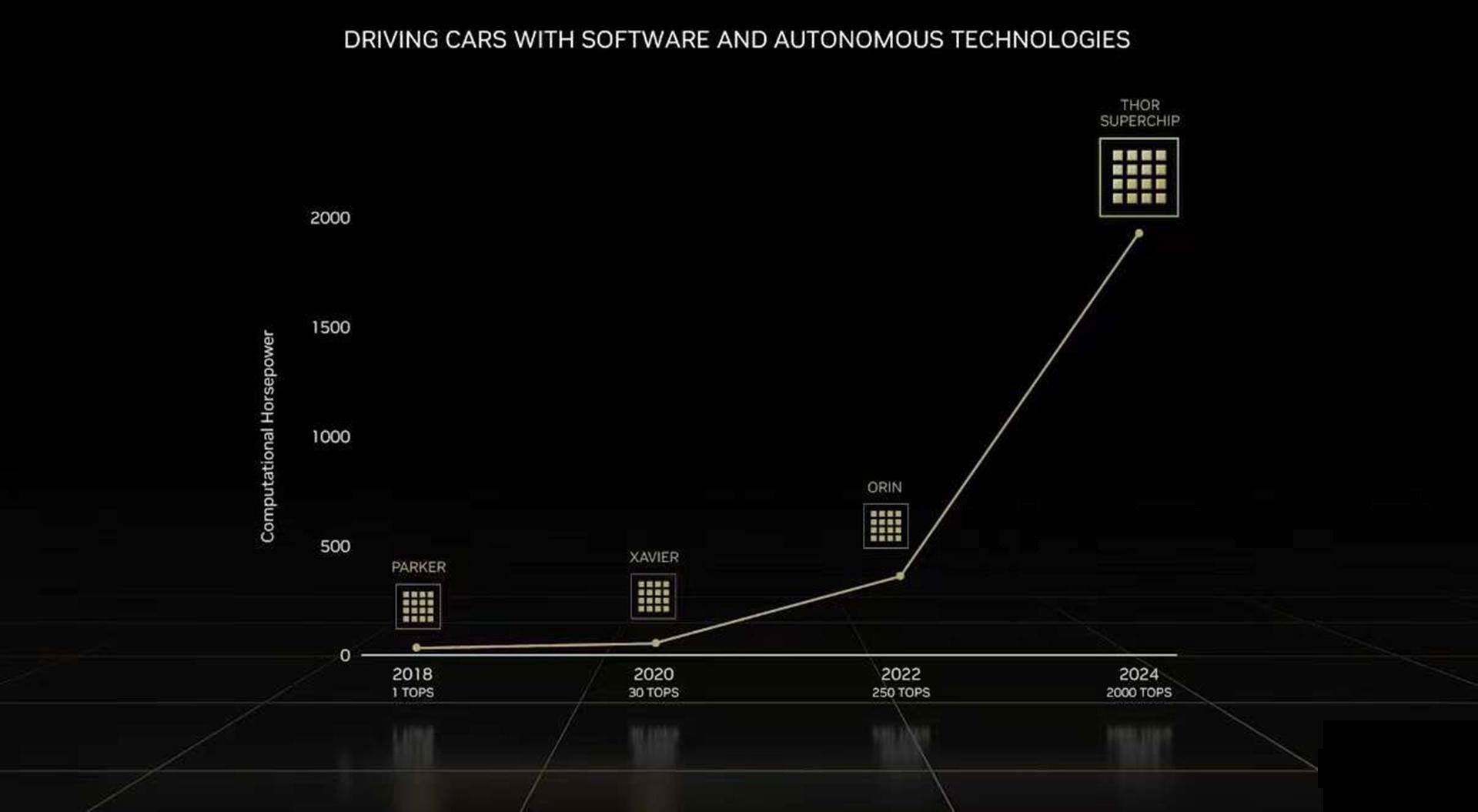

2020年至2022年间,英伟达迭代三款芯片,算力一路飙升,从Xavier的30TOPS、到Orin的254TOPS、再到Thor的2000TOPS,依靠大算力和端到端的解决方案建立起领先优势。

不过,特斯拉自己也在开发Dojo超算芯片,但其所规划的“算力超级工厂”依然还是要应用大量的英伟达高性能AI GPU,用于支持FSD的海量训练和推理算力需求。在今年3月英伟达新发布的Blackwell架构AI GPU新闻稿中,马斯克就公开喊话,称英伟达的AI硬件是“最好的AI硬件”。

目前,英伟达在自动驾驶芯片领域已经形成了极强的竞争优势。特别是中高端智能车型上,英伟达自动驾驶芯片逐渐成为标配。

正所谓,尺有所短,寸有所长。虽然英伟达在自动驾驶芯片领域更胜一筹,但在智能座舱领域,高通是一个绕不过去的名字。相比英伟达的高举高打,高通围绕智驾的高性价比市场发起猛攻。

近两年,舱驾融合的热度不断攀升,追随者有之,观望者有之。而高通的果决押注,为天平一侧重磅加码。

从2014到2021年,高通相继发布四代座舱平台:602A、820A、SA8155P、SA8295P。

如果说,第一代数字座舱平台602A是高通将汽车定义为智能终端的初步尝试,那么820A以及SA8155P两代座舱平台则是高通快速抢占市场,并获得行业龙头地位的关键。

作为全球首款量产7nm制程的车机芯片,SA8155P在820A的基础上再次大幅提升了平台的性能,也奠定了高通在数字座舱领域的龙头地位。而下一代数字座舱芯片SA8295P是全球首款5nm车规级芯片,AI算力达到30TOPS,提供了业内最强的算力、I/O能力以及AI学习能力,进一步稳固了高通在数字座舱领域的龙头地位。

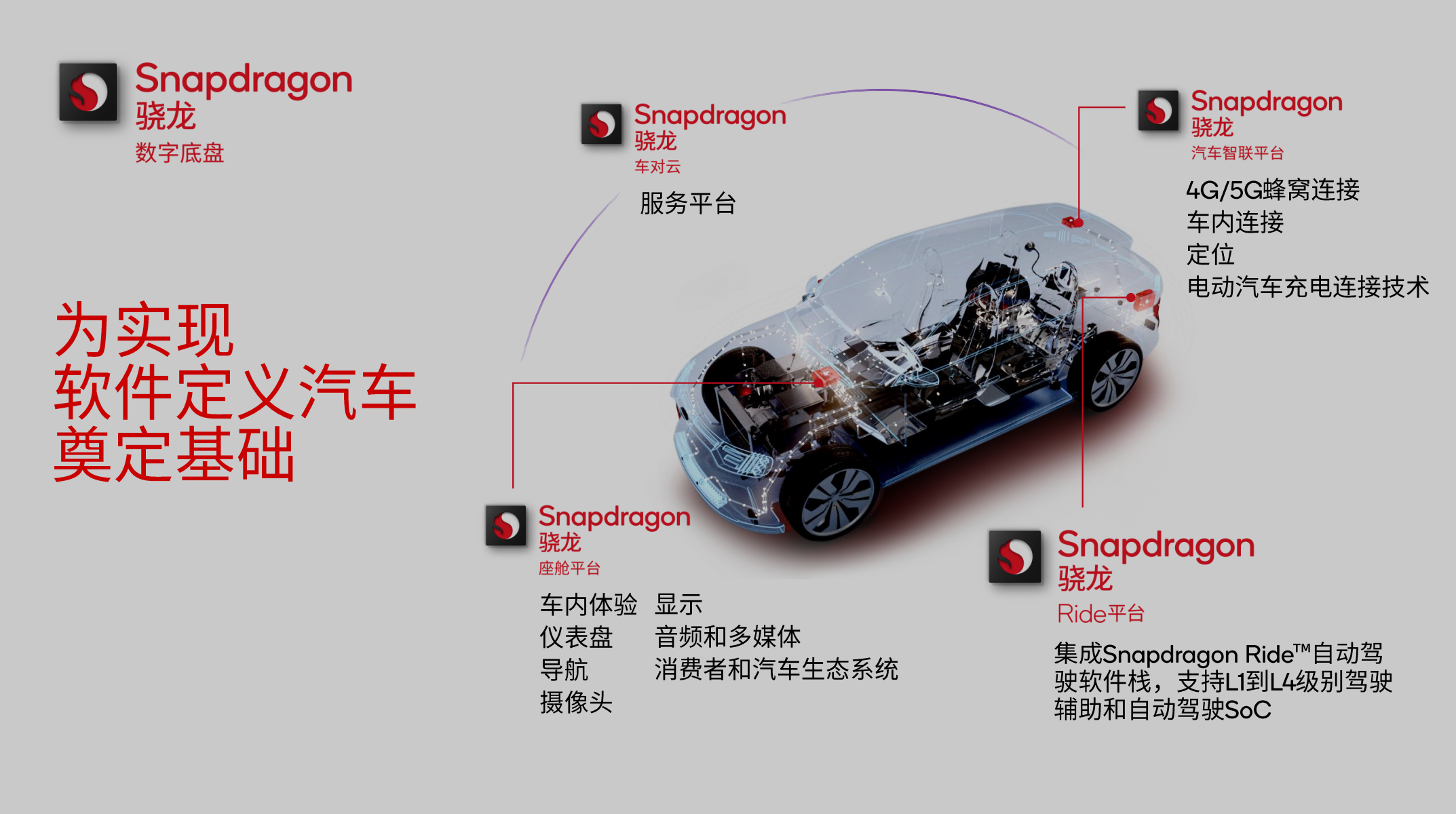

此外,高通还在2020年推出自动驾驶芯片平台Snapdragon Ride,包含安全系统级芯片、安全加速器和自动驾驶软件栈,正式进军自动驾驶领域。次年,高通完成对Veoneer自动驾驶软件业务Arriver的收购,进而具备了提供完整自动驾驶解决方案的能力。

今年北京车展期间,高通与Momenta、毫末智行、卓驭科技、哪吒汽车、华阳、航盛电子以及畅行智驾等合作伙伴先后官宣了在舱驾融合、高阶智驾领域的七项最新合作计划。

相比英伟达和高通,英特尔和AMD在自动驾驶领域通过收购方式实现“曲线”入局。

为加强在AI芯片领域的竞争力,英特尔不仅斥资167亿美元收购FPGA生产商Altera公司,还于2017年以153亿美元收购自动驾驶技术公司Mobileye。

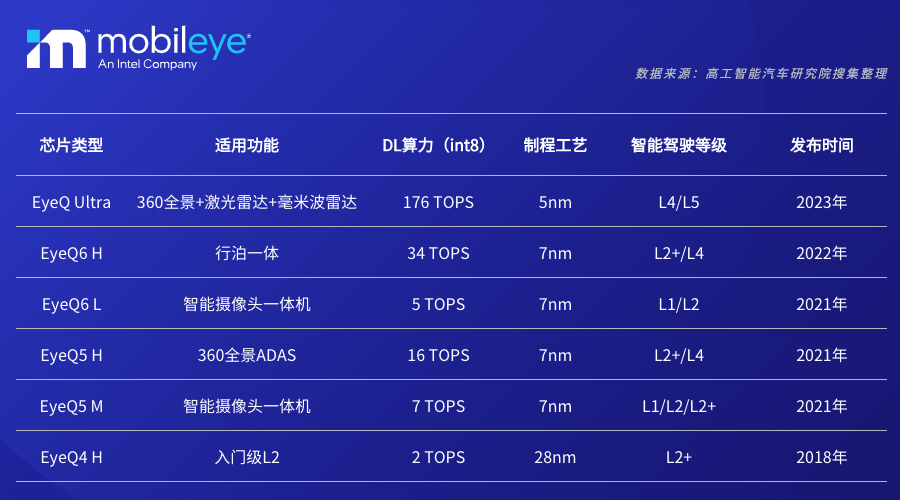

在北京车展前夕,Mobileye正式宣布已向客户交付其最新的EyeQ™6 Lite(EyeQ6L) 系统集成芯片的首批量产级硬件和软件。

EyeQ6系列有两款芯片,一是用于高级ADAS/AV的集中式芯片EyeQ6H,主要支持L2+及以上系统。另一个则是定位高效率、轻量级的EyeQ6L,旨在支持L1-L2级驾驶辅助系统。

根据预测,未来几年内,EyeQ6L将装备在4600万辆汽车上,成为全球汽车行业内的ADAS解决方案之一。此外,EyeQ6H高级系统集成芯片预计将于2025年初推出。

然而,英特尔面临的最大挑战在于如何在更多量产车型上实现合作,解决新能源车企在软件架构切换和成本控制方面的问题,并在高通占据较高市场份额的情况下打开市场。

汽车同样不是AMD的强项,其进军汽车领域稍晚。2021年,AMD的Ryzen RDNA 2处理器用于特斯拉的新型Model 3和Model Y的车载信息娱乐系统,被视为AMD进军汽车市场的“第一枪”。

2022年,AMD完成对赛灵思的收购,通过曲线入局的方式提升汽车领域实力,并构建起“CPU+GPU+FPGA+自适应SoC”的强大产品组合,满足传统计算、加速计算等不同计算的需求。

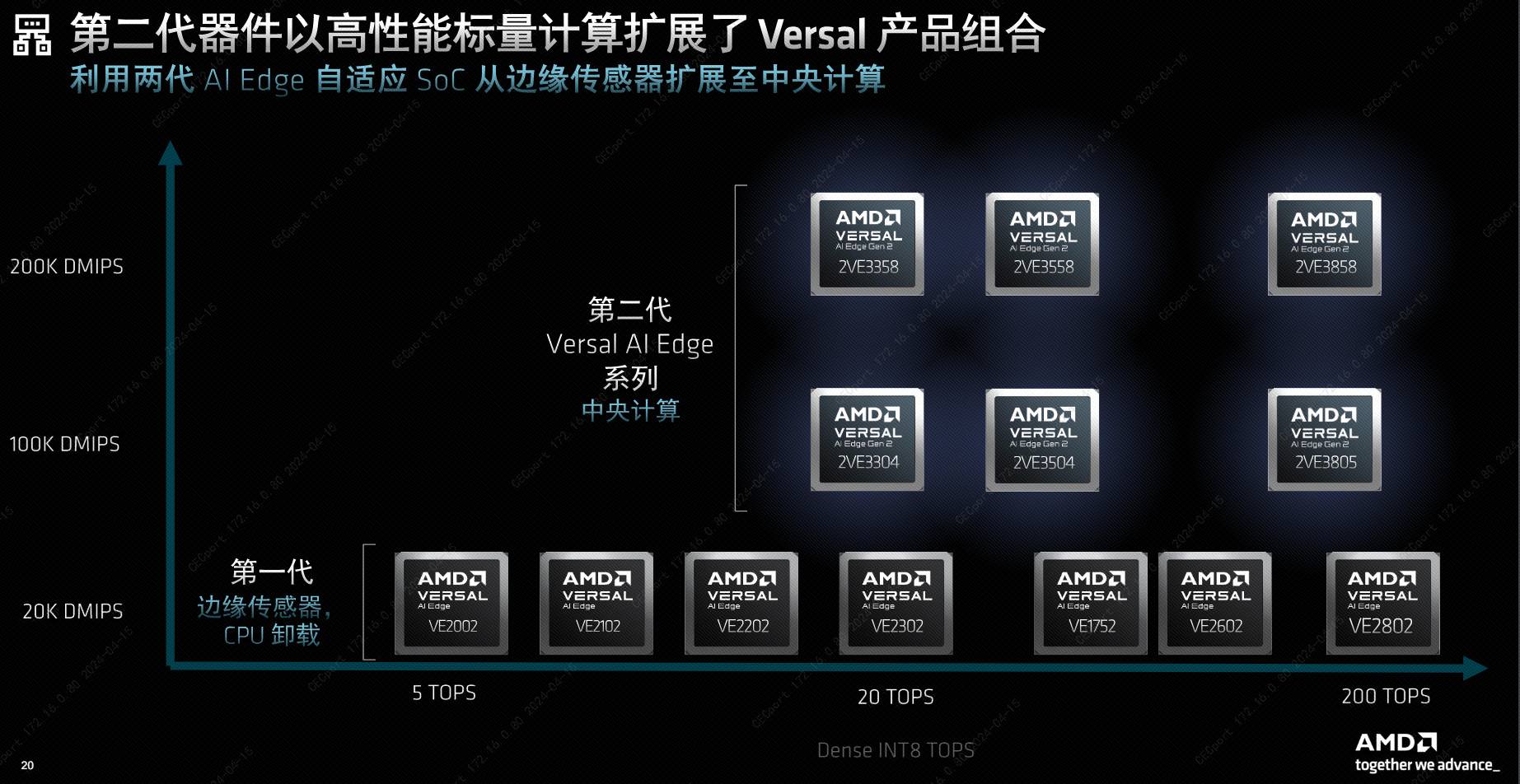

今年4月,AMD面向中央计算时代重磅推出第二代Versal自适应SoC,重点瞄准的是AI在汽车上应用所带来的机会。

根据AMD自适应与嵌入式计算事业部(AECG)Versal产品营销总监Manuel Uhm介绍,第二代Versal自适应SoC主要面向的是域控制器、中央计算单元,可以用于做单芯片域控制器解决方案。Versal AI Edge车规级自适应SoC作为L2+/L3级智能驾驶单芯片域控制器,具备4倍的图像处理能力。AMD预计将于2025年上半年提供第二代Versal系列芯片样片,量产芯片将于2025年底面市。

谁有望一统市场?

截至目前,全球主要半导体巨头均已入局自动驾驶和智能汽车,未来这些巨头将如何开启新一轮竞争?

对于英伟达来说,从自动驾驶硬件、软件,到模拟引擎,再到AI服务器,甚至技术服务团队,其在自动驾驶能力上的闭环正在形成。

多年来,英伟达一直对汽车业务寄予厚望,黄仁勋曾公开表示:“未来,英伟达的潜在市场规模将达到1万亿美元,其中汽车行业的收入将占33%,达到3000亿美元。” 特斯拉、奔驰、路虎、沃尔沃、蔚来、小鹏等车企均被其拉入“汽车朋友圈”。

不过,黄仁勋的野心绝不仅是承担卖芯片的角色。在英伟达汽车部门副总裁Danny Shaoiro看来:“英伟达不只是技术供应商,从软件到硬件,我们都希望为汽车产业做更多事。”

业内预计,随着智能网联汽车的发展,服务和软件将成为造车企业新的业务增长极。“无论其他公司如何选择,NVIDIA将成为一家与汽车行业合作的全平台供应商。”黄仁勋说道。

凭借602A、820A、8155、8295等车机芯片,高通成功占据了车联网、座舱芯片的市场制高地,并通过Snapdragon Ride更是将触角延伸至ADAS、自动驾驶等领域。

高通预计,到2026年,高通车用芯片部门的销售额将达到约40亿美元,到本世纪20年代末,车用芯片业务营收将增至90亿美元。高通公司CEO Cristiano Amon表示,高通的车用芯片业务有望超过销售预期,将降低对电子产品芯片业务的依赖。

至于英特尔,收购Mobileye算是给自己买到了一张入局自动驾驶的门票。今年CES展会期间,英特尔汽车部门副总裁兼总经理Jack Weast表示,现在是进入汽车领域最好的时间。他这一判断的依据是2030年新能源汽车的渗透率会超过60%,汽车的半导体市场规模并因此会在2035年增长至2160亿美元。

对于已经错失手机芯片机会的英特尔,如果再一次错失汽车智能化的机遇,显然是不可接受的。

Jack Weast介绍,未来英特尔进入汽车行业的三个方向:软件定义座舱,英特尔会把PC级处理器,包括PC级的CPU、GPU,带到汽车上;可持续性,英特尔将和产业标准化组织一起,共同推进在舱内电源管理的标准化的方向;可扩展性,英特尔把芯片做成芯粒(Chiplet),不同芯粒通过UCIe总线封装成一个完整的芯片。

换句话说,英特尔接下来依然会采取与酷睿Ultra相同的产品策略,将英特尔的Intel 4工艺、Intel 3工艺、以及台积电的N6、N5技术进行组合,最后英特尔通过UCIe把它拼装成完整的SoC,以实现英特尔汽车芯片的生产和迭代。

后来者AMD,通过将赛灵思收入麾下在汽车市场分得一杯羹。“我们不断扩展且高度多元化的AMD汽车产品组合为服务这一高增长市场提供了重要机遇,同时也凸显出自两年前收购赛灵思后,合并的汽车团队所产生的巨大协同效应。”AMD高级副总裁兼自适应和嵌入式计算事业部总经理Salil Raje表示。

但是,AMD要想在这一领域与英伟达、高通和英特尔等实力强劲的竞争对手抢食,不能仅仅依赖当前的产品组合和客户。

如今,AMD通过推出两款新器件扩展其产品组合,即Versal Edge XA(车规级)自适应SoC和Ryzen™(锐龙)嵌入式V2000A系列处理器,希望逐步建立起从车载信息娱乐系统到高级驾驶辅助系统、自动驾驶和车联网应用等的一站式解决方案。

与其他消费型市场不同,自动驾驶和智能汽车是一条技术壁垒相当高的赛道,也是一座只允许少部分玩家通过的“独木桥”,只有通过持续的技术优势,从千军万马中拼杀过去的玩家,才有资格揽下令人垂涎的千亿市场

自动驾驶棋至中局,谁也不知道率先取得突破的,会不会是自己的对手。麦肯锡预测,2030年完全自动驾驶汽车销量将占全球乘用车销量的15%。

随着汽车智能化渗透率接近新的临界点,对于技术的挖掘和客户的争夺,将决定未来的市场格局。虽然各家巨头都展示出了开拓自动驾驶和智能汽车赛道的雄心,但至于鹿死谁手,还有待市场给出答案。

评论