文|源媒汇 陈风

主编|苏淮

不搞年中分红,招商银行(600036.SH,03968.HK)依然凭借497.34亿元(人民币,下同)的拟分红派现金额,成为2023年度股份行分红“领头羊”。

而在分红率方面,2023年度招商银行以35.01%的分红率排名第二,略逊于第一名浙商银行的37.79%的分红率。

“招商银行是一家低估值、高分红的银行,我们提升分红派息率,既然提高了,就没打算再下来。”在2023年度业绩发布会上,招商银行董事长缪建民表示。

公开承诺未来不降分红率,为何缪建民的表态如此硬气?不怕后面被打脸吗?

01 分红总额领先,分红率及股息率仍落后同行

对比各家股份行在2023年(财政年度)的分红情况,源媒汇发现,招商银行(下称“招行”)能一直占据股份行“分红王”位置,确实是“底子很厚、底气很足”。

2023年招行的拟分红总额为497.34亿元,居各家股份行之首。不过从分红率、股息率方面来看,招行还有一定的进步空间。

在分红率方面,2023年招行的分红率虽然超过35%,不过与浙商银行(601916.SH,02016.HK)还有一定差距;在股息率方面,平安银行(000001.SZ)是唯一一家股息率超过6%的股份行,招行的股息率略低于兴业银行(601166.SH)和平安银行。

虽然股息率跑输2家股份行,不过据长江证券(000783.SZ)分析师观点,此次招行抬高派息比例之后,其在A股的规划股息为6.29%。该分析师称招行是“中长期分红能力最突出的银行股”。

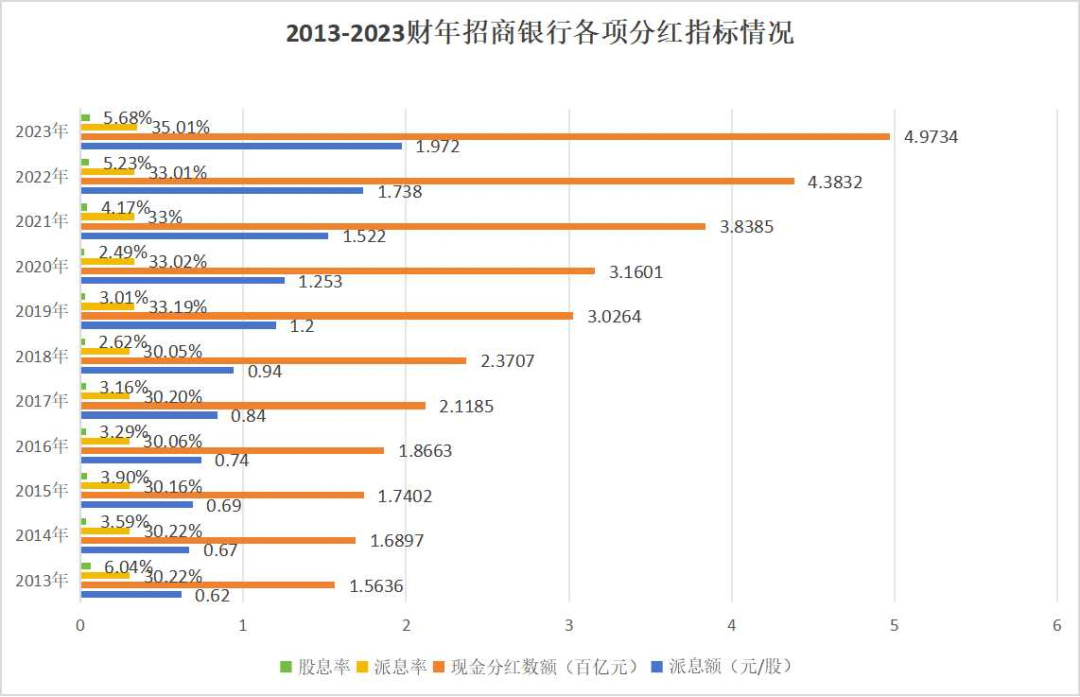

拉长时间线来看,最近10年,招行的分红数额一直都在增长。2016年、2019年、2022年,招行的现金分红规模分别跨越200亿、300亿、400亿台阶,并且增长速度越来越快,一直到2023年接近500亿元规模。

分红总额大,分红增速也一直都在高速状态。从2019年到2023年,招行的派息额同比增长率分别为27.66%、4.42%、21.47%、14.19%、13.46%。可以看到,在最近3年,招行的派息额同比增长均超过10%。

数据来源:招商银行历年财报

从派息率(分红率)来看,2023年招行的派息率首度突破35%大关。在最近几年,招行的派息率一直都维持在33%左右。

从股息率来看,从2013年到2023年,招行的股息率最低只有2.49%,最高达到了6.04%(2013年)。整体上,招行的股息率一直维持在3%-4%。不过,从2021年到2023年,招行的分红率一路走高,一直维持在4%以上。

多家券商研报观点认为,招行分红比例再提升,资产质量迎拐点,资本指标持续向好。

02 十年间四次调整利润分配方案

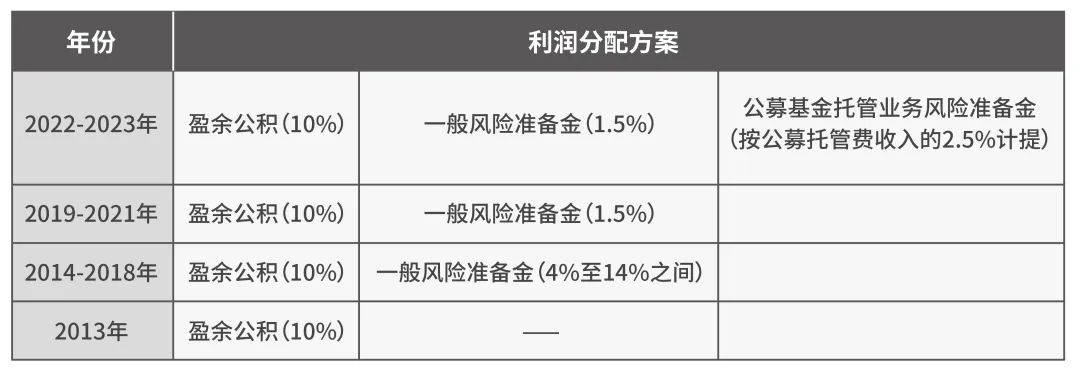

虽然招行的分红越来越多,而且分红总额即将迈过500亿大关。不过,从招行近十年的利润分配方案来看,十年之间,其利润分配方案出现四次较大调整。整体来看,在其利润分配方案发展过程中,除了计提的名目增多,一般准备金的计提变化也很大。

资料来源:招商银行历年财报

财报数据显示,2013年招行利润分配方案的类目最少,只有盈余公积一项。此后四年,招行的一般风险准备金提取比例较高。源媒汇根据财报披露计算得出,2014年至2018年,招行计提的一般准备金占净利润的比例,分别为14.35%、20.15%、5.44%、4.28%、8.01%。

据源媒汇此前的报道,国内商业银行利润分配的方案一般为:一、弥补上一年度的亏损;二、提取法定公积金;三、提取一般准备金;四、支付优先股股东利息;五、提取任意公积金;六、支付普通股股东股利。

央行相关货币政策报告显示,商业银行利润主要用于缴纳所得税、分配股利、提取一般准备、提取盈余公积和留存未分配利润,其中后三项用来补充核心一级资本,以增强银行支持实体经济和防范风险的能力。

梳理招行在高级法下的核心一级资本充足率、一级资本充足率、资本充足率分的相关数据,可以看到,2014年至2018年,招行的资本充足情况有一定“波动”。其中,2017年、2018年,招行的核心一级资本充足率、一级资本充足率有一定下滑;2018年到2019年,招行的资本充足率也微跌。

资料来源:招商银行历年财报

从数据上可以看到,为了加大银行资本补充,2018年招行又一反常态地拉高了一般准备金的提取比例。而从2019年开始,招行开始启用1.5%的一般准备金提取比例。

对于将公募基金托管业务风险准备金纳入利润分配计提,招行在2023年度利润分配公告中表示,根据《商业银行表外业务风险管理办法》、《公开募集证券投资基金风险准备金监督管理暂行办法》有关规定,按照本公司2023年度公募基金托管费收入的2.5%计提公募基金托管业务风险准备金0.68亿元。

03 如何实现更高质量分红?

对比招行的上述多次利润分配方案,可以发现其实现分红与资本补充平衡的不易。既要实现投资者的收益回报,又要为银行的中长期发展蓄积更多的资本实力,着实考验掌舵者的业务水平和战略眼光。

招行董事长缪建民表示,“需要平衡现金分红和中长期资本积累的关系。我们希望未来不做股本融资,但同时保持比较强的资本内生增长能力,又保持合理、较高的现金分红比例,进一步统筹好这三者之间的关系。”

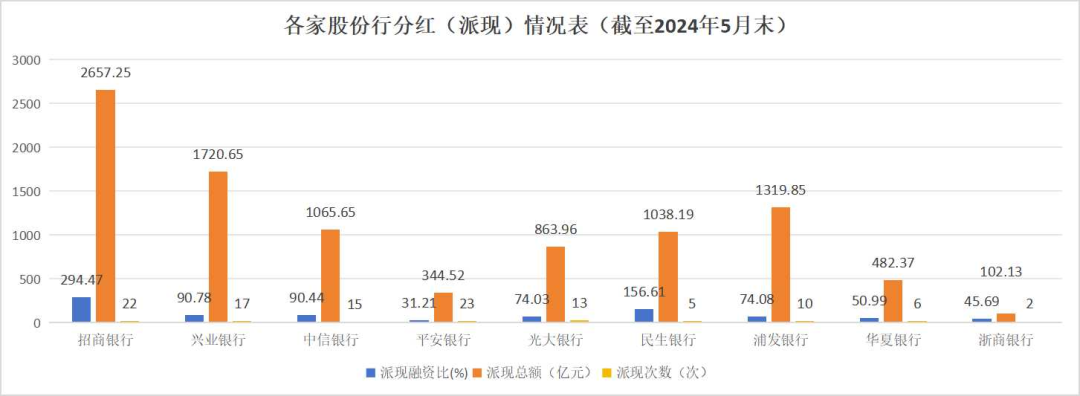

Choice数据显示,截至今年5月末,招行累计融资5次,包括首发融资(1次)、配股(2次)、优先股(1次)、债券(1次),累计融资902.4亿元;累计派现22次,派现总额2657亿元;派现融资比为294.47%。

对比其他股份行,招行的派现总额是最高的,是唯一一家派现融资总额超过2000亿元的股份行。招行的派现融资比也是最高的,是唯一一家派现融资比接近300%的股份行。

资料来源:东方财富Choice

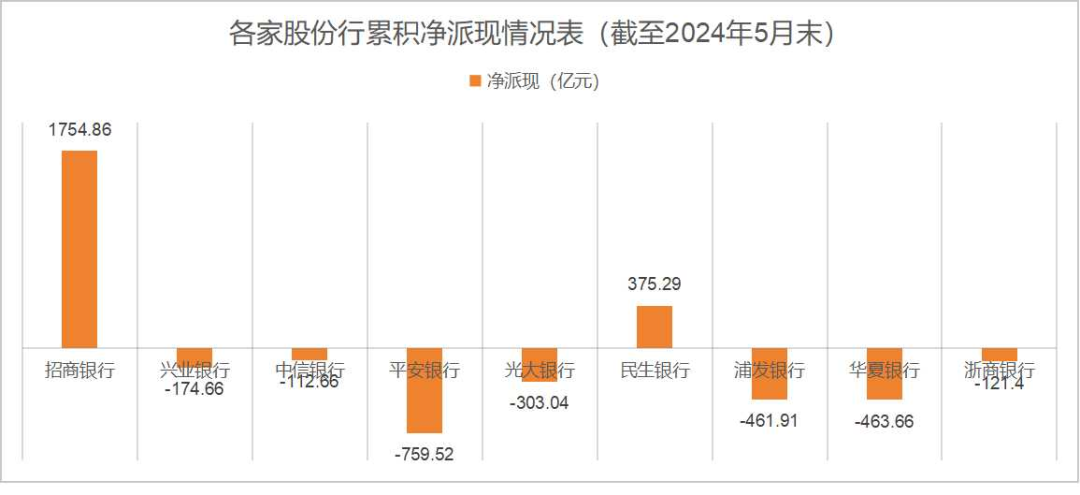

据证券市场红周刊的报道,内生性增长不是一个确切的财务指标,而是银行的一种经营状态,即银行不依靠配股、定向增发等方式向外部进行股权融资,也可以持续经营并保持银行对股东的回报持续增长。判断一家银行是否为内生性增长银行,主要看2个指标:1、在不进行股权融资的情况下,核心资本充足率是否能震荡攀升;2、在一段时间内的净派现能力(分红金额减去融资金融)。

从核心资本充足率指标来看,2013年至2023年,招行的核心资本充足率从9.27%逐年攀升至13.68%;截至今年5月末,招行累计净派现1754.86亿元。目前,股份行中只有2家银行的累计净派现为正值,而招行的累计净派现数额不仅是正值,还是另外一家民生银行(600016.SH,01988.HK)累计净派现数额的4.7倍。

可以看到,面对资本内生增长这份考卷,招行答得并不差。在2024年,招行如何继续保持,源媒汇将持续关注。

评论