文|新财域

近40亿的存款可能要没了!亿利洁能股份有限公司(简称ST亿利)的一则公告又给A股理财增添大瓜。

6月4日晚间,ST亿利公告称,公司存放在亿利集团财务有限公司(简称亿利财务公司)的39.06亿元存款存在重大可收回性风险。

细看此次事件,来得突然,但并非毫无迹象。早已问题多多的财务公司,借钱也要去存款的上市公司,业绩不佳的控股股东,不听劝阻的违规超限....叠加起来,变成了如今ST亿利的难以为继。

01、近40亿存款变不良

A股再次上演“理财爆雷”,不过这次却是自己埋雷自己炸。

根据ST亿利的公告,存放在亿利财务公司的39.06亿元货币资金,主要用于向亿利集团及其关联方发放贷款。目前ST亿利获悉相关贷款已被划分为次级贷款(不良贷款的一种),存款可能收不回来了。

ST亿利表示将尽快向相关方核实有关情况,压降存款规模。

这次的大雷,导火线源自4月30日的一次计提减值。

当日,ST亿利披露2023年年报。年报显示,在2023年,ST亿利实现营业收入87.6亿元,扣非净利润亏损6.47亿元,同比分别下降21.62%和188.52%。

对于亏损的原因,ST亿利透露是因为对存放在亿利财务公司的存款进行计提,计提约4.2亿元。

消息一出,市场立刻产生激烈反应:存在财务公司的钱居然要计提4.2亿?一共存了多少?其他还安全么?

审计机构此时站出来,以对ST亿利2023年年报出具保留意见的方式说明了情况:

截止2023年12月31日,ST亿利存放在亿利财务公司的款项为39.06亿元,占ST亿利期末货币资金总额的90.24%。现在已计提减值准备金额4.2亿元。

至于存在财务公司的其他钱,审计机构表示无法获取充分、适当审计证据判断亿利洁能公司存放在财务公司款项的可收回性及减值准备计提的充分性、准确性,无法确定是否需要对该存放款项及减值金额做出调整,也无法确定应调整金额及对财务报表披露的影响。

同时,致同会计师事务所(特殊普通合伙)作为ST亿利2023年度内部控制审计机构,对其2023年度内部控制出具了否定意见内部控制审计报告。

换句话说:存在财务公司的钱,不太好要回来了。

02、明知山有虎,偏偏要存款

ST亿利,主要从事现代煤化工产业和以光伏治沙为主导的光氢新能源产业。2000年7月在上交所上市,2015年12月更名为亿利洁能股份有限公司。

与亿利财务一样,ST亿利同样是亿利集团的控股子公司。截止2024年3月底,亿利集团分别持有ST亿利34.24%的股份和亿利财务74%的股份,为两家公司的第一大股东。

所以出现如今这种存款取不出的情况,让人很是困惑。按道理对于亿利财务公司的困境,ST亿利应该清楚。

因为即便作为旁观者,亿利财务的问题,也早已有迹可循。

2021年7月,因未建立有效流动性管理机制,票据业务审查流于形式、部分承兑或贴现票据无债权债务关系,票据贴现资金直接回流出票人等原因,亿利财务被当时的北京银保监局责令改正,并处罚款190万元,对王文治、郭平给予警告。

2022年,亿利财务又因会计记账未真实反映业务活动、严重违反审慎经营规则,被监管责令改正、罚款100万元;王文治、郭平被取消1年董事和高管任职资格、禁止1年内从事银行业工作,另外两名责任人则被警告。

到2023年9月,亿利财务再次因资产分类不实、高管人员长期缺位,被北京金监局罚款100万元。

面对财务公司的一再出问题,ST亿利的态度却很简单:要存钱,要多多存钱,甚至要违规超额去存钱。

根据ST亿利在回复问询函时的说法,2012年至今,其与亿利集团财务有限公司签署《金融服务协议》及补充协议的关联交易议案中明确说明,ST亿利在财务公司结算账户上各类存款月最高余额(含累计结算利息)合计不超过40亿元。

但实际情况却是:2021年至2022年,ST亿利多次存款超限,审计机构多次提醒,ST亿利多次承诺降规模,结果还是一超再超。

ST亿利在回复询问函时也承认,在2021年的2月和7至12月期间以及2022年1至4月期间,由于公司管理层对存款超限制度疏于管理、执行不到位,造成公司存放于财务公司的资金屡次超出限额。

对此上交所就此对相关责任人予以监管警示,后续上交所又就存放财务公司屡次超过限额、期间资金占用等事项对公司及相关责任人予以公开谴责。

有用么?

2022年底在亿利财务存款余额38.93亿元,2023年底在亿利财务存款余额39.06亿元。

还在埋头增加存款。

03、大举借债来存钱,ST亿利到底图个啥

所谓肥水不流外人田。一般情况下,下属控股公司手里有钱的情况下,放部分给财务公司纯属正常操作。

不过放在ST亿利身上,这就有点二般情况了。

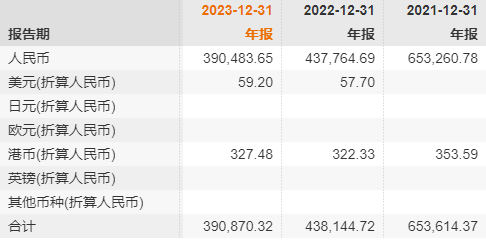

从年报数据来看,2021年至2023年,ST亿利的货币资金余额为65.3亿、43.8亿以及39.08亿元。存款余额为60.86亿、41.1亿和39.08亿元。

2021到2023年,ST亿利在亿利财务分别存了51.26亿、38.93亿、39.06亿元。

也就是说,ST亿利几乎将自己所有的钱,都存在了亿利财务。而亿利财务所吸收的存款中,仅ST亿利一家就占到了半壁江山。

有人会说:这有什么,别人有钱想存谁那里就存谁那里,没准亿利财务给的条件也很好。

事实却并非如此。

同样从年报不难看出,疯狂存款的ST亿利自身资金其实并不宽裕,贷款规模和财务成本始终居高不下。

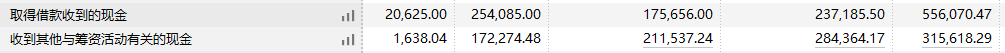

2021年至2023年,ST亿利借款取得现金分别为23.7亿、17.6亿和25.4亿。加上其他筹措收到的现金28.4亿、21.1亿及17.2亿元,相当于2021至2023年ST亿利从外面分别“借”了52.1亿、38.6亿和42.6亿。

这借到的钱,跟存进亿利财务的存款数额,还真差不多,有点借钱存款的意思。

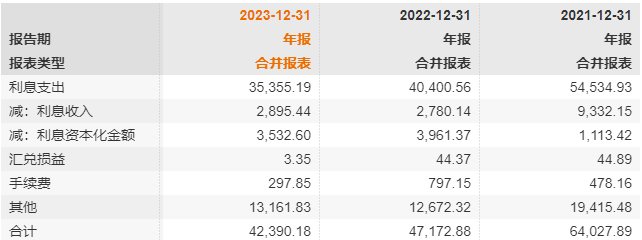

可问题是,这借钱的成本,可比在亿利财务存款的收益,差了不少。

年报数据显示,2021年至2023年,ST亿利的财务成本中,利息支出分别达到5.45亿、4.04亿及3.54亿,而利息收入只有9332万、2780万和2895万元。

宁可顶着高额的融资成本,一年多掏几个亿的利息,也要往亿利财务存钱。

这行为,我哭死。

而且目前ST亿利一年内到期的非流动负债就有17.22亿元,短期借款还有近11个亿元要偿还。本身在利亿财务的存款勉强也是能还上,现在雷一炸,啥也不说了。

各位吴彦祖可能要问了:ST亿利这是图啥呢?

最大的嫌疑,怕是为了给大股东输血。

事实上不少财务公司,都在或多或少受到大股东影响。有媒体统计,仅2023年,全国共有11家财务公司申请解散、破产,其中受大股东经营影响的达到7家。其中部分出问题的财务公司,存在控股股东随意支取资金,甚至涉嫌票据诈骗。

上交所对于ST亿利的这种反常做法同样存在疑虑。在问询函中,上交所就要求ST亿利,结合历史存放资金屡次超出限额、存贷双高等情况,说明公司大额资金存放财务公司是否涉嫌向控股股东等关联方输送利益,是否构成非经营性资金占用,以及前期货币资金等信息披露是否真实、准确。

在回复中,ST亿利详细说明了财务公司存在的问题,也表达了整改的决心。但是回避了是否向控股股东等关联方进行利益输送的核心问题。

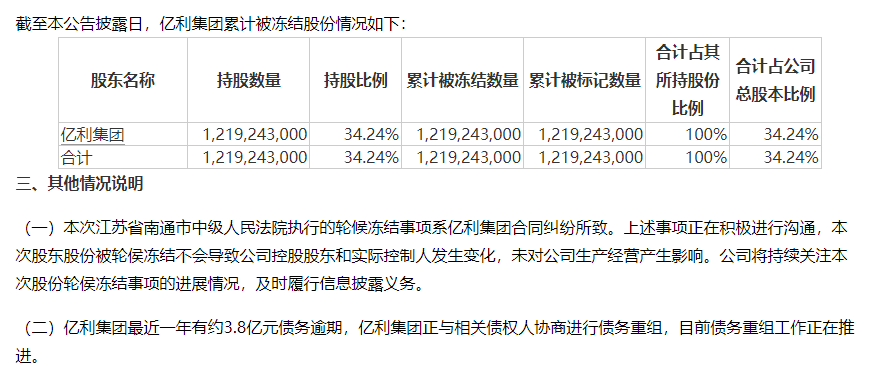

值得注意的是,目前ST亿利的控股股东亿利集团,经营情况并不算好。4月13日,因为合同纠纷,亿利集团持有的全部ST亿利股权被轮候冻结。

此外,亿利集团多次卷入债务纠纷,不仅集团被列为失信执行人,其持有的多家公司股权也先后被司法冻结。

ST亿利披露,最近一年,该集团约有 3.8 亿元债务逾期,现正推进债务重组。

自身深陷泥潭,控股股东还在背后拉拽,从10.4元/股已跌到0.65元/股的ST亿利,自己跳进自己挖的坑,还真不好跳出来。

评论