文|动脉网

当前上市很难,但如果只是融资呢?

答案是也不容易。据动脉橙数据库不完全统计,2024年一季度我国医疗领域共完成243起融资,同比下降44.5%。而如果只关注中后期,数据则更不可观,据悉,截至2024年5月31日,在2022年已完成B轮融资的203家医疗企业中,当前仍在B轮的有167家,而跨过B轮的仅有36家,占总企业数比例不到20%。这意味着,有大量医疗企业正卡在B轮,一场“中后期投资荒”正在医疗行业快速蔓延。

而为了拿到钱,以此度过寒冬,医疗企业自降估值融资开始成为行业常态。于是在近一两年,类似于《为了融到资我把估值砍掉了40%》《一家B轮公司估值打六折》《一个独角兽估值砍200亿》的新闻屡见不鲜。比如在近日,一家聚焦于脑机接口的器械企业刚宣布获得近亿元B轮融资,通过观察其回复公告,不难发现本轮融资投前估值较此前下降了近一半。

但这种方式并不是一直都有效,一个残酷的现实是,尽管不少医疗企业当前已经在自降估值寻求融资,但依旧难以找寻到买家。对此,某资深合伙人向动脉网表示,“如果时间不对,或者离里程碑还很远,即便能够主动降低估值融资,最后愿意接手的中后期机构还是很少。”

那么,当下医疗企业如果想要拿中后期的钱,衡量标准到底是什么呢?

“估值”是中后期投资第一大门槛

事实上,造成当前“中后期投资荒”的原因有很多,比如企业未达到一定里程碑,或者投资机构基于寒冬之下的战略调整,开始更专注于早期等等。而在这之中,最关键的还是当前医疗行业估值体系的不合理,一二级市场估值倒挂严重。

对此,某机构合伙人向动脉网谈道,“过去两三年很多所谓的热门项目,估值体系实际上都站不住脚。这是因为机构的疯狂追逐使得一些医疗企业的商业动作完全变形,不遵循发展规律,拔苗助长,很多创始人根本不清楚自己公司到底价值几何。而当市场热度下降,企业估值就会被顶到一个上不去也下不来的尴尬境地,前后轮投资人的利益难以平衡,因此很难再找到‘接盘侠’。”

而这正在成为医疗领域当前无法解开的怪圈。在采访中,某资深投资人就明确向动脉网表示,“对于被投企业,我们能接受的最差情况是收益为0,也就是保本+利息就行”。虽然投资人已经在让步,但要真正在市场之中兑现却并不容易。

通过观察行业不难发现,在过去几年,过快的融资节奏在一定程度上压缩了不少医疗企业的商业化进程,导致其后期市场兑现度严重不足,很多医疗企业不仅还尚未实现盈利,甚至一直到B轮都还没有成熟的产品上市。这在更强调现金流、可规模化收入、可规模化产品覆盖的当下,显然是不被资本市场所认可的。

对此,上海某知名机构合伙人谈道,“IPO收紧后,如果医疗企业本身没有太好的现金流能力,或者商业化以及盈利‘时间表’很模糊,后期要退出是挺难的,所以即便部分企业估值开到很低,但外部机构仍不愿意接手。这是因为如果并购导致最终的对价产生极大的折扣,那么对于后续进入的投资人而言,恐怕企业卖身也难以让他们收回本金,毕竟有人是几亿元投的,也有人是几十亿元下注的,这中间的利益落差很大。”

对于这一情况,某资深合伙人深有感触,她谈道,“由于现有退出渠道不明朗,再加上整体估值虚高,如果不能从中筛选到有价值的医疗标的,那么现在投得有多大方,后面算账就会有多难看。所以,当前已经很少有投资人再往中后期砸钱,甚至LP也会间接施压,对于中后期项目有反弹情绪,从而导致了当前医疗领域的‘中后期投资荒’。”

中后期的钱到底谁在拿?又是谁投的?

虽然大家当下的日子都不太好过,但总有人在偷偷幸福着,中后期投资其实也是如此。某资深投资人向动脉网透露,“频次放缓、出手更谨慎确实是事实,但实际上,所有机构当下都还在投资,真正有利润的中后期项目当前仍然很抢手。”

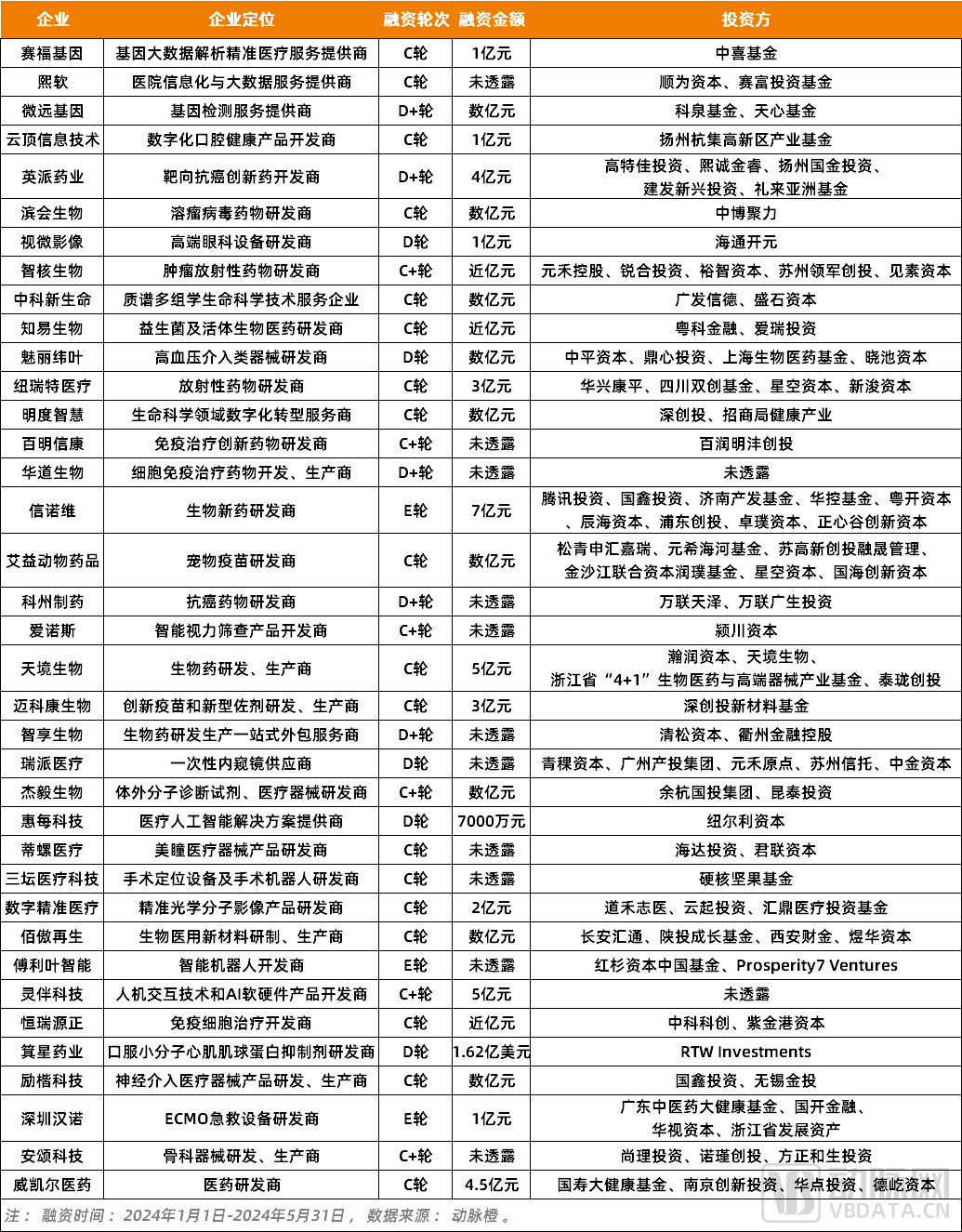

图1.今年已完成中后期融资的37家医疗企业

那么,到底怎样的医疗项目能够在当下获得中后期投资呢?我们不妨从今年已完成中后期融资的37家医疗企业中寻找答案。

第一点当然是“业绩”要达标,即能够达到一定里程碑。众所周知,企业融资轮次与里程碑事件息息相关,一个成熟的融资体系应该是:天使轮看人,A轮看产品,B轮看数据,C轮看收入,D轮看利润。也就是说,越到中后期,资本市场会逐渐抛开创始人的光环,更关注于企业的具体动作以及产业兑现速度。

以智核生物为例,其刚刚在4月中旬完成近亿元C+轮融资,这很大程度上是仰仗于其过去两年在管线上的巨大进展。比如在2022年,其自主研发的68 Ga标记PD-L1的放射性显影剂药物(SNA002),先后获得FDA和CDE批准,成为首个获得中美IND双批准的放射性核素显影药物。而在今年,智核生物所持有的人促甲状腺素注射液(rhTSH,商品名智舒嘉 )又获国家药品监督管理局批准上市,将填补国内分化型甲状腺癌治疗空白。另外,SNA014、SNA025等全新靶点治疗性核药也在同步推进中。

当然,里程碑不只有产品管线,还指代商业化。作为医院经济运营管理领域信息化与大数据服务提供商,熙软科技在过去一个半月内连续完成B+轮和C轮两轮融资,并且其投资方来头都不小,红杉、高榕、顺为、夏尔巴、泰康等均在内。而之所以会如此受青睐,主要是因为熙软近些年在市场端的良好表现,据公告显示,熙软多款产品在过去半年先后在广东、四川、贵州、山东等多家三甲医院中标,总中标金额超1500万元。而对于最新两轮的募集资金,熙软也明确表示将主要用于产品研发和市场推广。

第二点则是企业能屈能伸,愿意主动降低估值再融资。正如前文所说,当前中后期融资难的典型特定之一就是企业估值虚高,再加上不少医疗企业对估值预期不松口,依然选择硬抗,因此很难找到付费方。而与之相反的是,一部分医疗企业审时度势,他们在融资过程中愿意先放低姿态,主动降低估值再融资。

事实上,这种灵活变动的“心态”在当下尤为重要。对此,某头部机构合伙人向动脉网谈道,“近一两年,在为某些项目进行中后期融资时,我会先给创始人做工作,告诉他们该降价还是要降价,不要太纠结估值,能拿到钱才是第一位。如果现在不拿,等后续寒冬加剧,到时候就算你想开了,愿意降低估值融资,但能够买单的资本却越来越少了。”

所以,在这个过程中,投资人会起到一个非常关键的角色。为此,某位资深投资人表示,“很多创始人会很要面子,很多时候他们其实想松口,但需要投资方先提出来,投资方提出来之后,他们才会顺水推舟半遮半掩地就让了。”

第三点是医疗企业为了某种目的而进行中后期融资,比如上市或者市场推广等等。这在当下极为常见,比如为了冲击IPO,企业会在中后期引入一些国资或者产业资本,来为自身‘站台’。当然,这一时期的机构也非常愿意,只是要对项目精挑细选,筛选出上市把握性大的。而除了上市,部分医疗企业也会为了管线研发或者市场合作等,定向选择进行一些中后期融资。

那么,到底又是谁在投呢?

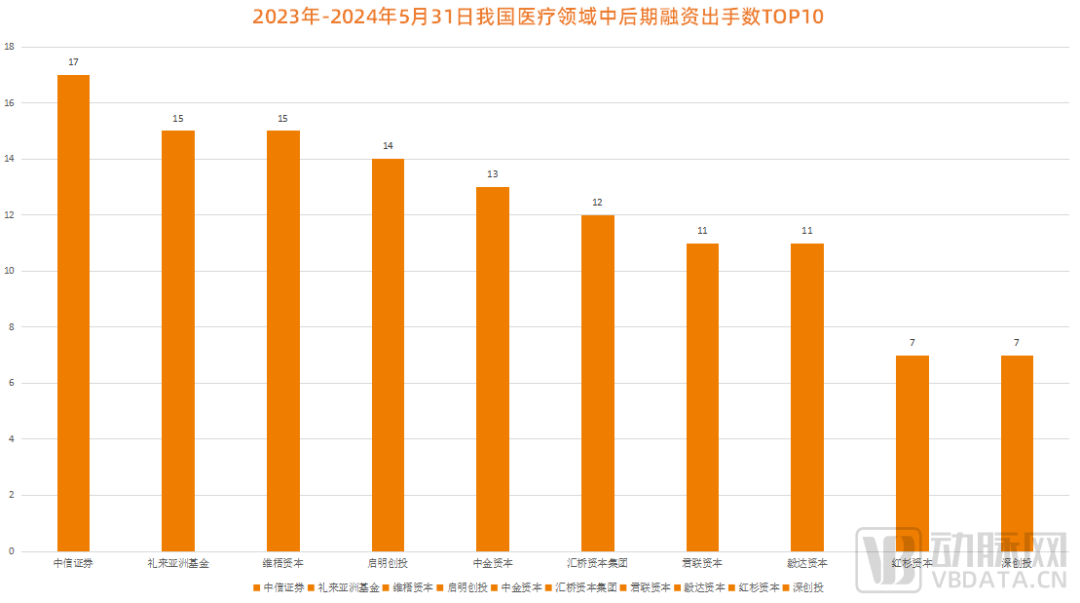

图2.2023-2024.5.31我国医疗领域中后期融资出手数TOP10

第一大付费方当然是地方国资,虽然近些年其投中后期比例有所下降,但如果从现有的绝对值来看,国资仍然是当前医疗中后期融资的最大买方。对此,一位资深投资人向动脉网透露,“国资机构几乎占据了后期的位置”。这从数据上也能说明这一点,据动脉橙数据库不完全统计,在今年医疗领域已完成的87起中后期融资中,地方国资参与次数的比例高达76%。

事实上,这其中是有行业逻辑的。从国资角度出发,在招商引资的巨大压力下,投中后期一方面是要扶持现有医疗企业向上走;另一方面也是要吸纳更多优质标的。而对于医疗企业来说,在中后期引入国资,除了背书站台,在这一阶段,企业也需要扩建产能,而国资的引入刚好可以提供土地、税收优惠等服务。

当然,除地方国资外,一些头部市场化机构当前也在布局中后期投资,比如红杉、君联、启明、高特佳、礼来等。另外还有一些机构在“报团取暖”投中后期,比如宠物疫苗研发商艾益动物药品完成的C轮融资,其投资方就有多达6家,这样一方面是可以缓解资金压力,另一方面也可以在一定程度上降低风险。

越是稀少,越要理性看待中后期投资

从某种意义上来说,当前医疗领域的“中后期投资荒”并不见得是一件坏事。

就以企业为例,在过去,部分医疗企业为了迅速抢占市场,一年可以完成2轮甚至3轮融资,这固然可喜,但也极大地耗费了企业精力,毕竟要完成一轮融资,企业往往需要投入3-6个月的时间,如果一年要完成2到3轮,就意味着企业可能一整年都在围绕融资这一件事情上,这必然不利于企业发展。

投资机构也同样如此,在前期疯狂加码之后,随着行业泡沫到来,手里的企业退不出去,留给他们的只能是一地鸡毛。事实上,当前就有不少机构深陷其中,因此现阶段都开始专注于做投后管理,并在选择项目时,开始变得更加理性和谨慎。

所以,当下的“中后期投资荒”实际上是在对医疗行业进行一次生态洗礼,一部分还未达标的医疗企业可以借此沉下心来,好好打磨自身产品或者推动商业化进程,而那些真正具有市场价值的优质标的也能更容易脱颖而出。对此,某头部机构合伙人在一次内部讲话中谈道,“现在资金不像以前那么充裕,缺乏生命力的公司会逐渐融不到下一轮。但与此同时,那些有顽强生命力的公司会受到追捧,不愁融资。没有以前那么多非理性的资金搅局,优质公司反而能够获得更长远的发展。”

所以,对于投资机构来说,在出清一部分商业化前景不明朗的项目之后,随着市场逐渐回归理性,当下反而是个更好的入场时机。为此,某知名VC合伙人向动脉网表示,“我们会有更多的时间去寻找真正的好团队好方向,也能以合理的价格进入。”

当然,对于一些医疗企业来说,中后期投资在当前也不一定是必选项,就像随着上市政策收紧,IPO不再是医疗企业唯一的目标一样,中后期投资其实也是如此。虽然当前有不少医疗企业为了“等”中后期投资,开始大量地在进行+、++、+++轮融资,但这并不是长久之计,与其背负着巨大压力,在狭窄的空间内“卷生卷死”,不如灵活应变,在遇到好的BD或者被并购机会时,开启“应退尽退”模式。

事实上,这种共识正在医疗领域悄然达成。

参考资料

1.《为了融到资,我把估值砍掉了40%》——投资界;

2.《怎么就闹起“C轮荒”了?》——投中网;

3.《一家B轮公司估值打六折》——投资界。

评论