文|酒讯 半颗

编辑|方圆

在连续两年业绩反超口子窖后,迎驾贡酒“徽酒老二”的位置算是暂时坐稳了,然而这并不是迎驾贡酒的最终目标。

在近日召开的2023年度总结暨2024年誓师动员大会上,迎驾贡酒提到“2024年是迎驾贡酒销售公司冲击百亿至关重要的一年”,业绩迈过50亿大关后,迎驾贡酒加速布局,下一步目标是冲击百亿。

竞争形势瞬息万变的当下,迎驾贡酒想坐稳“老二”交椅,剑指百亿俱乐部,成功的潜力有几何呢?

01 “徽酒老二”迎战百亿

一直以来,迎驾贡酒成长之路上都横亘着一个名为口子窖的障碍,而随着2023年财报的出炉,迎驾贡酒的首要目标“重回徽酒老二”已经实现。迎驾贡酒与口子窖酒这对“老冤家”纠葛已久,2011-2016年间,迎驾贡酒领先于口子窖。2017年—2021年间口子窖反超迎驾贡,再到2022年迎驾贡酒反超至今,迎驾贡酒算是暂时缓了一口气。

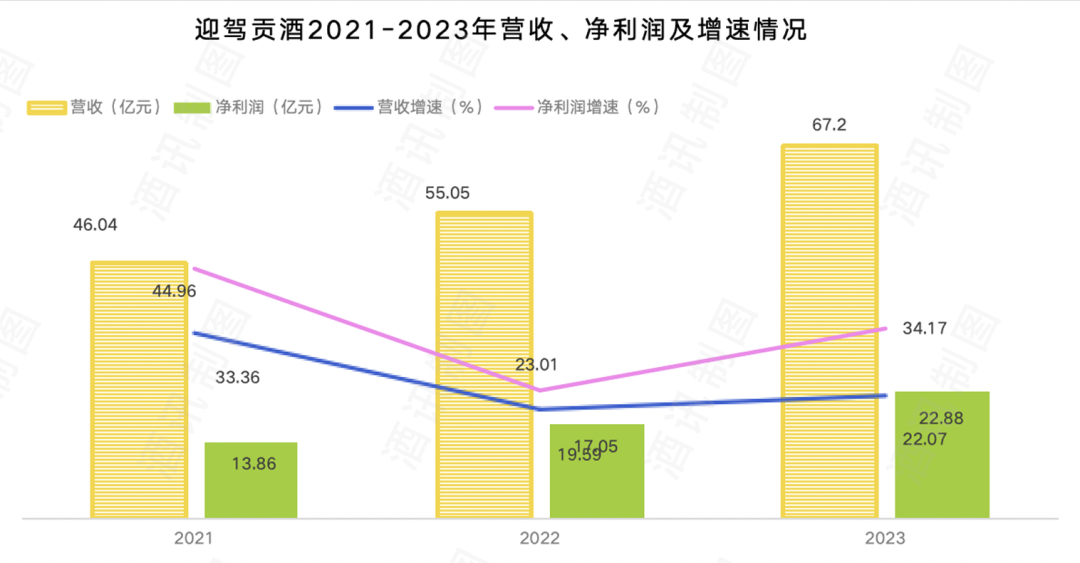

据迎驾贡酒2023年财报显示,公司实现全年营业收入67.2亿元,同比增长22.07%;归母净利润22.88亿元,同比增长34.17%,既定目标已然实现。

近年来,迎驾贡酒的增长态势一直稳中求进,这也进一步为迎驾贡酒的新目标“冲击百亿”打下了基础。2021—2023年,迎驾贡酒分别实现营收46.04亿、55.05亿、67.2亿,增速为33.36%、19.59%、22.07%,保持了20%左右的双位数增速。同时,迎驾贡酒近三年净利润分别为13.86亿、17.05亿、22.88亿,增速分别为44.96%、23.01%、34.17%,净利润增速也较为稳定。

图片来源:酒讯制图

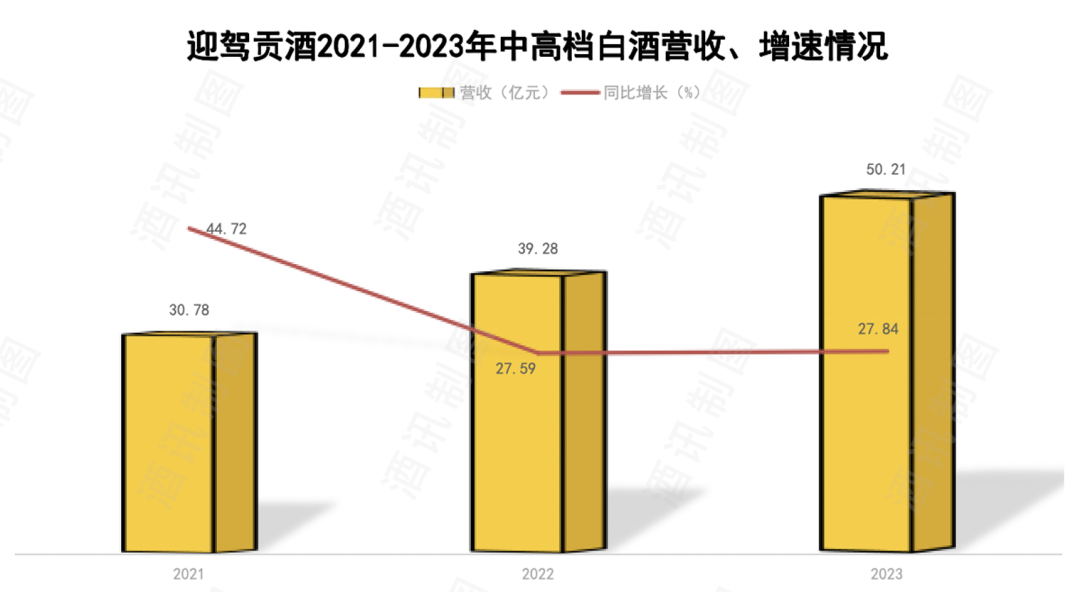

细分至具体领域,2023年迎驾贡酒白酒销量为6.13万千升,出厂单价为10.44万元/千升,销量上升了16.22%,价格上升了5.98%,实现了量价齐升。与此同时,公司一直在推进的产品结构升级也有了一定的成果,以洞藏系列为代表的中高档白酒全年营收50.2亿,同比上升27.84%,毛利率为79.23%,同比上升2.56%,中高档白酒占酒类业务营收的78.12%。

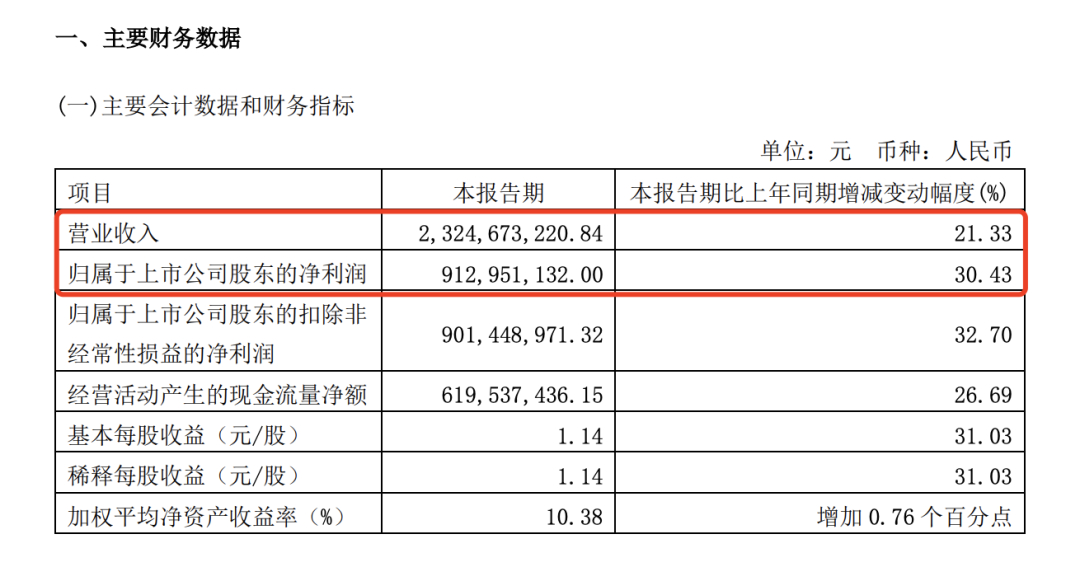

2024年,迎驾贡酒意欲延续2023年的猛冲势头。根据公司计划,2024年迎驾贡酒主要财务预算目标为营业收入80.64亿元,同比增长20%,净利润28.66亿元,同比增长25%。2024年一季度已经开了个好头,公司第一季度实现营业收入23.25亿元,同比增长21.33%;净利润9.13亿元,同比增长30.43%。

图片来源:迎驾贡酒2024一季度财报截图

02 内生增长障碍多

百亿口号公之于众,免不了要受到众人对其增长动力何在的“拷问”。

据迎驾贡酒在财报显示,2023年收入增长的原因,主要是以洞藏系列为主要代表的主营业务增长所致。2023年,迎驾贡酒提出了“实现洞藏系列30亿”的营收目标,公司也确实以此为目标持续发力。

迎驾贡酒的中高档白酒主要以洞藏系列、金星系列、银星系列为代表,2014—2022年,中高档白酒营收占比从50.49%提升至75.58%,尤其是近三年来营收提升较大,2021-2023年间,中高档白酒营收分别为30.78亿、39.28亿、50.21亿,同比增长为44.72%、27.59%、27.84%。

图片来源:酒讯制图

国信证券研报预计,该公司洞藏系列收入占比将提升至50%以上。业内人士认为,正是因为洞藏系列在2020年实现了爆发,迎驾贡酒的营收增速才能一路飙升,重回“徽酒老二”。

在产品之外,迎驾贡酒也在试图升级经销模式,将“小商制”转型为“1+1+N”模式,即1个客户配备1个区域经理+1个业务经理+N个业务人员,能够更加直接地实现终端触达。原有“盘中盘”模式的优势也有留存,迎驾贡酒在全国拥有近2万家终端,对核心酒店、烟酒店仍然具有一定的影响力,能够向外辐射其他区域终端。

这些措施有效赋能迎驾贡酒,让它超越了老对手口子窖,坐上了“徽酒老二”的位置。但若仅凭借此一举冲击百亿,或许还有些动力不足。毕竟在当前营收增长点出现的同时,背后潜藏的危机也一并浮出了水面,这些危机无疑会拖累意欲继续狂奔的迎驾贡酒。

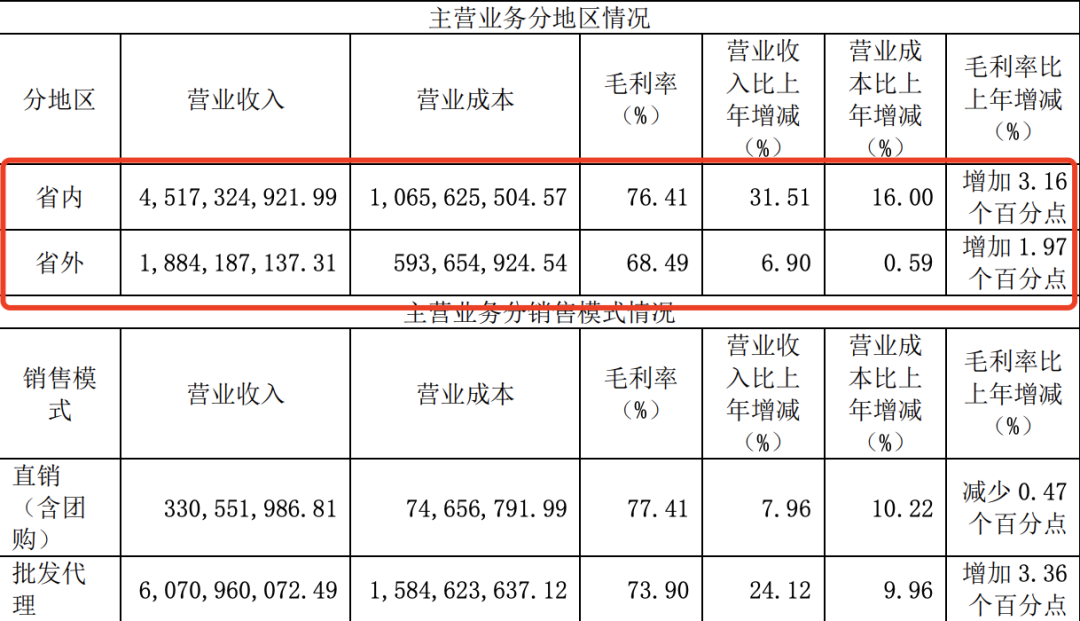

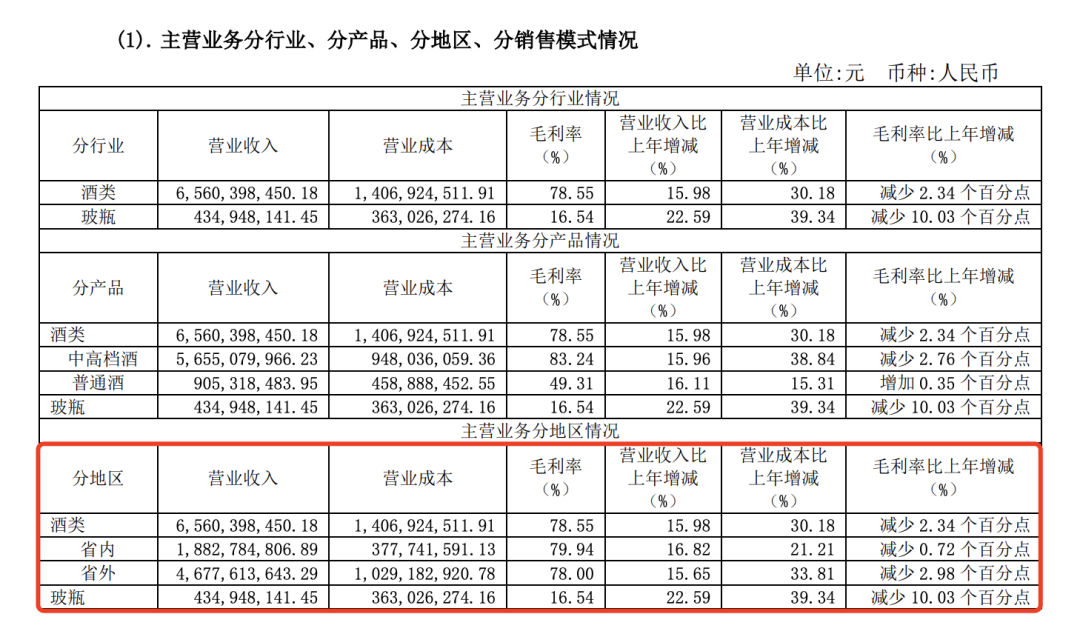

图片来源:迎驾贡酒2023财报截图

省内省外市场结构严重失衡,全国化不足,是制约迎驾贡酒发展可持续性的一大关键。据2023年财报显示,迎驾贡酒的省内营收为45.17亿元,同比增长31.51%,省内收入占总销售额的比例由去年的66.09%涨至70.57%。省外营收为18.84亿元,同比增长6.9%。虽然省内省外业绩均有所提升,但增速却大有不同。自2021年后就是如此,省内市场保持25%以上增速,而省外市场却只在10%左右浮动,全国化速度并不理想。

此种态势发展下,迎驾贡酒容易陷入一种恶性循环。白酒营销专家肖竹青认为:“当下的百亿是一个全国化酒企的起步标准,在百亿规模上,再做全国化才会有可持续发展的资源、费用、人才、团队支撑。”

肖竹青认为,想要全国化加速发展,需要百亿规模作为起步标准;想要冲击百亿,覆盖全国市场也十分关键。迎驾贡酒错过了最好的全国化时机,一定程度上也推迟了跨越百亿终点线的进度。

从当前发展情况看,产能和库存也是制约迎驾贡酒奔赴百亿之路的阻碍。2021年至2023年,迎驾贡酒存货分别为35.20亿元、40.10亿元、44.51亿元,2023年存货占总资产的38.1%,处于行业中的较高水平。

在存货高企的前提下,迎驾贡酒仍在扩产,同时产能利用率尚处于不足状态。2023年迎驾贡酒的产能为6.2万吨,设计产能为8万吨,产能利用率为77%。超两成的产能闲置的同时,迎驾贡酒仍在继续扩建。2023年年底,迎驾贡酒刚刚投资了62亿元建设数字化循环经济产业园,预计建成后可年新增4万吨原酒产能,总计将达12万吨。如果按照2023年实际产能来看,届时产能利用率仅超五成。

大量存货积压未处理、产能利用率不足的前提下却仍在扩产,这些未来难免会成为迎驾贡酒未来发展的“累赘”,有“尾大不掉”的风险。

03 准百亿乱斗谁家强?

全国化不足、库存高企、产能过剩……这些内部阻碍尚未克服的同时,迎驾贡酒还面临着更为严峻的外部竞争。

广科咨询首席策略师沈萌表示,迎驾贡酒冲击百亿之路的最大阻碍是市场需求转弱,而此前白酒产能建设过快导致供给竞争加剧,迎驾酒的差异化竞争力不够突出。

差异化竞争在白酒行业随处可见,迎驾贡酒更是同时面临着省内省外双重战场的硝烟。迎驾贡酒董事长倪永培曾表示,预计安徽省内的白酒市场规模约在300亿至400亿元。从2023年财报来看,当下四家徽酒上市公司的总营收就已接近300亿,市场已快被瓜分殆尽,差异化竞争力不够突出的迎驾贡酒,也很难在其他徽酒企业中抢占有限的市场空间。

增长空间逼近“天花板”的同时,整体利润也被压榨得极低。白酒营销专家肖竹青认为,整个安徽省内卷恶性竞争非常严重,安徽省古井贡酒、口子窖、金种子酒、迎驾贡酒四家白酒上市公司竞争十分激烈,整个安徽餐饮渠道都是负毛利销售状态,销售收入难以覆盖销售费用。

在内卷极其严重的态势下,迎驾贡酒的“外卷”也并不顺利。“茅五洋泸汾”下沉对区域酒企造成的积压暂且不论,横向对比其他“50亿俱乐部”成员,迎驾贡酒的优势也略显不足。

图片来源:舍得酒业2023财报截图

2023年舍得酒业全年营收仅高于迎驾贡酒3亿元,全国化程度却远远超过了迎驾贡酒。舍得的省内销量占比为28.69%,省外销量占比71.31%,省外是省内的2倍有余,虽未及百亿却已步入全国化酒企之列。而迎驾贡酒恰恰相反,省内收入是省外收入的2倍多,与舍得酒业全国化程度差距较大。

与舍得营收接近的珍酒李渡在产品结构上优势突出,高端化升级较为成功,凭一己之力把光瓶酒做到了千元。从吨价上来看,2023年珍酒吨价提升了22%,李渡吨价则提升了7%,均价高达45.7万元/吨。

同样进行了高端化升级的迎驾贡酒,中高档白酒吨价为15.9万元,约为李渡的1/3。刚过50亿门槛的老白干酒业,与迎驾贡酒相比在产能利用率方面也有明显的优势,老白干的产能利用率一直处于90%以上,在白酒上市企业中仅超过贵州茅台、五粮液、泸州老窖从而排行老四,高于迎驾贡酒20%左右。横向对比这些准百亿成员们,迎驾贡酒的优势也并不突出。

省内省外双重压力之下的迎驾贡酒百亿之路着实不易。在2024这一“迎战百亿关键之年”中,迎驾贡酒是否能克服内外交困的难题,加快冲击百亿的速度,还需要时间验证。

评论