界面新闻记者 |

6月14日晚间,华夏基金公告,华夏特变电工新能源REIT公众发售配售倍数为约449倍,刷新历史纪录,掀起公募REITs发售热潮。

公告显示,此次发行累计吸金643.592亿元(比例配售前),公众投资者有效认购基金份额数量为121.096亿份,为公众发售初始基金份额数量(0.27亿份)的448.52倍,公众投资者有效认购申请实际确认比例为0.223%。按照发售价格(3.879元/份)计算,基金公众发售部分比例配售前募集规模约为469.731亿元。网下投资者有效认购申请确认比例为1.475%,网下发售比例配售前的募集规模约为165.715亿元。

如此火爆场景还是源于公募REITs二级市场表现已企稳回温。Wind显示,中证REITs指数在2月低点时刻,大幅反弹,月度涨幅超过12%。

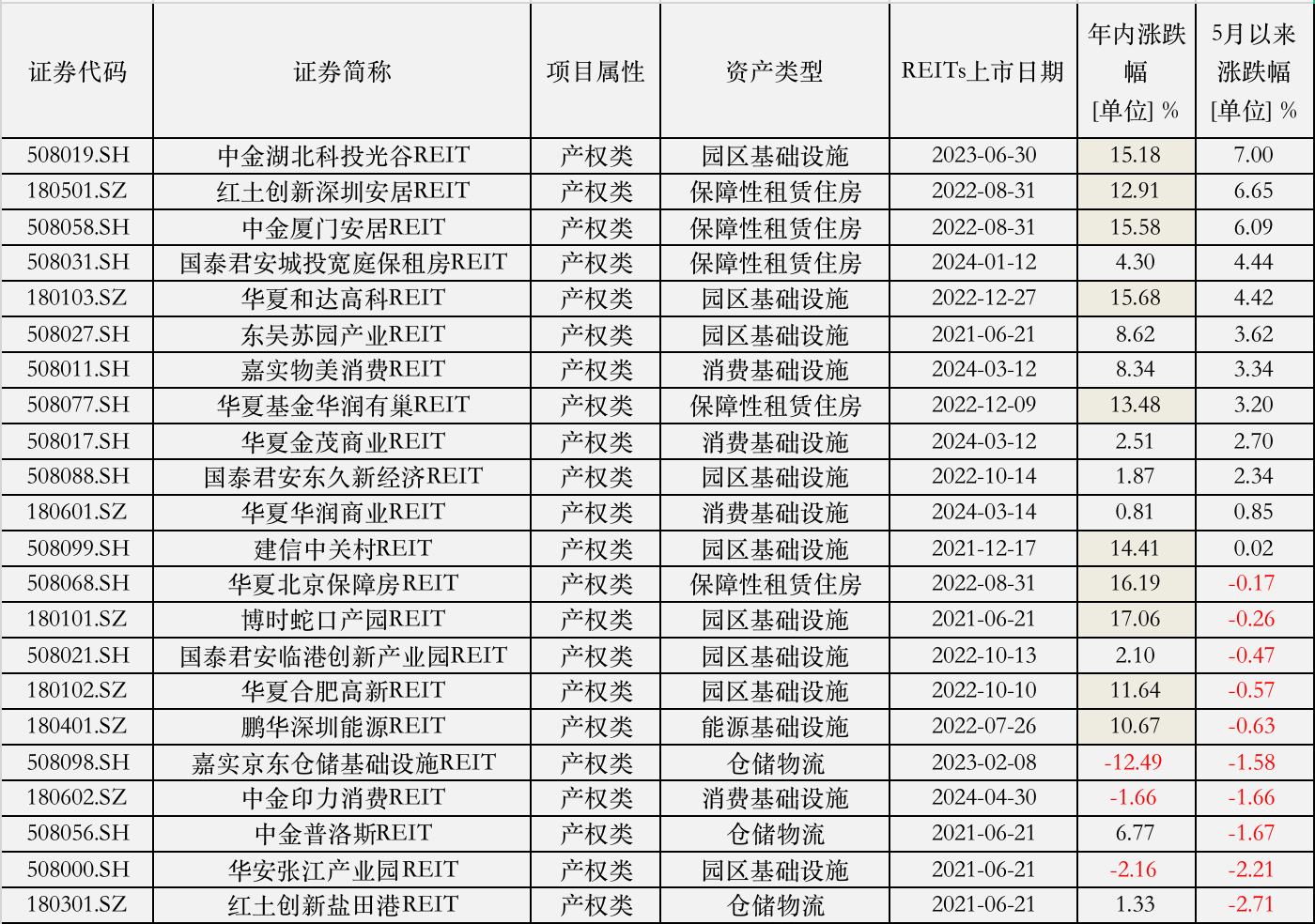

截至6月14日收盘,36只已上市的公募REITs中,32只年内实现正收益,业绩基本翻红。

具体看,产权类REITs中,园区基础设施类、保障性租赁住房类REITs年内涨幅居前,博时蛇口产园REIT、华夏北京保障房REIT、中金湖北科投光谷REIT、建信中关村REIT等10只产品年内涨幅达到10%。

特许经营类REITs中,交通基础设施类和能源基础设施类REITs年内涨幅居前,富国首创水务REIT、中金山东高速REIT、嘉实中国电建清洁能源REIT、平安广州广河REIT等8只产品年内涨幅达到10%。

仍有4只REITs年内收益尚未回正,其中嘉实京东仓储基础设施REIT仍跌超12%,其余3只华安张江产业园REIT、华泰江苏交控REIT、中金印力消费REIT微跌。

嘉实京东仓储基础设施REIT因1月的退租事件影响,年内最大回撤曾超30%。一季报显示,报告期内,嘉实京东仓储基础设施REIT录得收入2645.57万元,净利润为683.82万元。2023年的四个季度区间内,嘉实京东仓储基础设施REIT均取得净利润,但因营业成本和资产减值损失在年末一次性结清,全年净利润显示亏损3589万元。

近一个多月,产权类和特许经营类REITs涨跌幅呈现分化态势。产权类REITs整体呈上涨态势,园区基础设施类、保障租赁房类REITs涨幅表现良好,仓储物流类微跌。而特许经营类REITs近乎均下跌,其中交通基础设施类REITs居多,且跌幅居前。年内交通基础设施类REITs整体涨幅居前,在近月出现下跌。

有公募人士表示,近期地产政策出台,板块有过活跃。保障租赁房类和园区类REITs的底层资产与之相关,或受到提振,但是部分仓储物流类REITs底层资产的供需结构尚未平衡,所以仍然呈下跌。近期,高速公路类REITs发布的月度业绩数据环比有下降,业绩数据无法支撑交通基础设施类REITs继续上涨。此前高速公路类REITs受到季节性影响,释放了业绩,支撑了该类REITs上涨。此番下跌,部分是在消化高基数业绩。

公募REITs常态化上报、发行仍在持续推进。6月13日,深交所官网显示,银华绍兴原水REIT已正式获受理。待获批发行上市后,将是第一单水利基础设施公募REITs。上交所官网显示,华夏南京交通高速公路REIT已正式申报。

还有两只REITs提前结束募集。6月14日,工银河北高速REIT公众发售部分提前结束募集,募集基金份额共计10亿份,预计募集资金总额为56.98亿元。华夏特变电工新能源REIT也于6月13日提前结束面向公众发售部分的募集。

华泰证券张继强团队表示,存款利率下调、LPR降息、广谱利率下行、机构“资产荒”背景下,公募REITs等具备高分红属性的资产具备长期投资价值。基础设施REITs具有较高分红、风险适中、较低相关性特征。在经历前期回调后,基础设施REITs配置价值凸显。

评论