界面新闻记者 |

交易所持续近3个月的年报问询接近尾声,而上市公司还在为回复工作忙碌着。

6月13日晚,ST交投(002200.SZ)、*ST广田(002482.SZ)、*ST全新(000007.SZ)、*ST景峰(000908.SZ)、*ST和科(002816.SZ)等十余家公司集体发布关于延期或再次延期回复交易所年报问询函的公告。与此同时,新增恒拓开源(834415.BJ)、凯华材料(831526.BJ)2家公司收到2023年年报问询函。

据界面新闻记者统计,自今年年报季以来,截至目前,A股已有超过310家上市公司收到来自沪深北三地交易所的年报问询函,这一数字虽较去年同期(约440家)有所减少,但监管的问询力度及详细程度只增不减。

分行业来看,机械设备行业被问询数量最多,有超过40家公司上榜,其次是计算机、电力设备和医药生物行业,分别都有超过25家公司收到了问询函。

从问询函内容来看,“绩差生”仍是监管重点关注的对象,其财务健康程度及持续经营能力受到监管拷问;前期进行过会计差错更正或涉及财务造假的公司,被重点追问财务数据的真实性;此外,分红问题在今年的问询函中有所凸显。

前海开源基金首席经济学家杨德龙向界面新闻表示,“监管机构密集下发年报问询函,主要是为了落实对上市公司严监管,特别是在信息披露、财务数据真实性方面进行严格监管,有助于打击财务造假等违规行为,防止上市公司出现损害投资者利益的行为,从而推动资本市场高质量发展。问询函的下发对于推动上市公司信息披露的准确性及完整性起到了较大的推动作用。”

上海国家会计学院金融系主任叶小杰也向界面新闻表示,“监管对上市公司财报的问询具有多方面的重要作用,一方面促使上市公司更加严谨地对待信息披露,提高信息的准确性和完整性,推动公司完善内部治理和财务管理,提升自身质量;另一方面也增强了市场的透明度,让投资者能够获得更可靠的信息进行决策。另外还有助于及时发现潜在问题,防范财务风险的扩大,促进整个资本市场的健康稳定发展。”

“绩差生”仍是重点关注对象

从今年下发的年报问询函来看,监管的聚光灯依然聚焦于“绩差生”。被问询公司大都涉及连续多年业绩亏损、财务指标恶化、债务堪忧等情形。

这逾300家被问询公司中,有近8成(78%)公司去年扣非前后净利润孰低者(下称“净利润”)为亏损,其中,ST易购(002024.SZ)、深康佳A(000016.SZ)、ST德豪(002005.SZ)、*ST人乐(002336.SZ)、广农糖业(000911.SZ)、ST曙光(600303.SH)等10家公司已连续亏损长达10年之久。

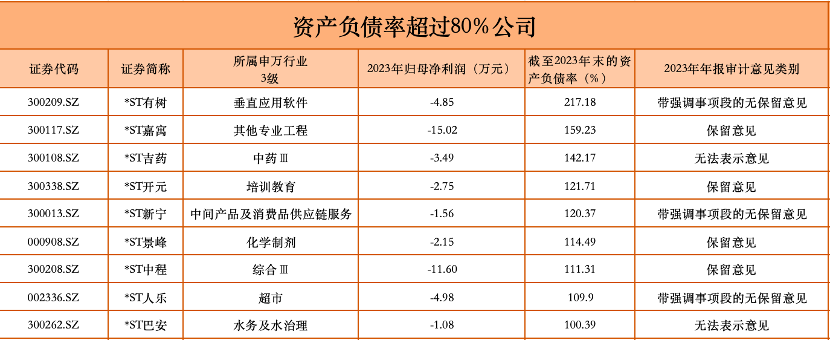

债务方面,有约60家公司资产负债率超过80%,其中,*ST有树(300209.SZ)、*ST嘉寓(300117.SZ)、*ST吉药(300108.SZ)、*ST开元(300338.SZ)、*ST新宁(300013.SZ)、*ST景峰(000908.SZ)、*ST中程(300208.SZ)、*ST人乐(002336.SZ)等9家公司资产负债率超100%,处于“资不抵债”境况。

对于上述这些公司,监管层不仅细致地追问其财务健康情况,更关注其“持续经营能力”,要求公司说明对于现有困境拟采取的应对措施及可行性。

以近10年净利润累计亏损超850亿的ST易购(002024.SZ)为例,该公司2021年、2022年扣非后净利润分别大亏447亿元、191亿元后,2023年经营面仍未起色,扣非净利继续亏损约52亿元。在年报问询函中,深交所对于公司持续经营、经营活动现金流、违约应付款、应付票据、客户和供应商、存货、应收账款减值等情况展开“八连问”。

持续经营能力显然被重点关注,深交所要求ST易购结合报告期内业务的开展情况、行业竞争状况以及毛利率、期间费用等因素的变化情况,分析说明公司营业收入连续四年下滑、亏损幅度较大的具体原因,并要求其说明对提高持续经营能力已采取的措施和实施效果。

再以资产负债率高达217%的*ST有树为例,围绕其资产状况,深交所向其提问了关于应收账款坏账准备、存货跌价准备、商誉减值、无形资产减值等方面的9个问题。

在问询函中,深交所不仅对*ST有树前述资产减值项目是否存在过度计提或计提不充分情形,一一进行提问,还要求其结合资产负债情况、经营资金需求等情况,充分提示相关诉讼、冻结风险和流动性风险以及对公司持续经营能力的影响,并说明公司拟采取的应对措施。

追问财务真实性

界面新闻注意到,今年的年报问询函更加关注上市公司的财务真实性,交易所从商业模式、行业特点、客户及供应商结构等多个角度追问上市公司是否存在造假情形,尤其对于进行过会计差错更正的公司及其审计机构进行重点问询。

以新迅达(300518.SZ)为例,因对锂矿委托加工业务及锂原矿碎矿销售业务的收入确认错报,该公司对2023年一季度和半年度的财务报告进行了差错更正。深交所要求该公司详细说明相关差错更正所涉及的具体事项及差错更正的原因和依据,是否仍需调整2023年度以及以前年度的财务数据,并要求其审计机构华兴所进一步核实说明相关差错更正所涉及的具体事项是否涉及公司虚增收入、净利润、净资产等财务造假情形。

通信行业上市公司恒信东方(300081.SZ)此前对2023年第三季度财报进行了会计差错更正,因对某类业务“从按总额法确认营业收入调整为按净额法确认营业收入”,导致2023年第三季度营业收入、营业成本同时调减3451.32万元。深交所要求其明确说明“该类业务”的具体情况,并结合该类业务以前年度业务情况、营业收入确认方法等,说明以前年度财务数据以及前期的回函内容是否真实、准确、完整,是否存在虚假记载、误导性陈述或重大遗漏。

此外,对于此前已有财务造假“前科”的公司,监管也在持续追踪问询。

如ST恒久(002808.SZ),这家公司因涉嫌信息披露违法违规,于2023年11月收到中国证监会下发的《立案告知书》,同时,公司因控股子公司福建省闽保信息技术有限公司存在财务舞弊行为,因此对2019年至2022年度财务报告进行会计差错更正并追溯调整。

对于这一情况,深交所要求ST恒久逐项说明前述财务舞弊和会计差错更正的形成原因和具体责任人;结合已被立案调查的情况,说明以前年度财务报表是否仍存在重大错报及进一步追溯调整的风险。

不仅如此,深交所还追问该公司“前期多次被问询及要求核查仍未能发现定期报告存在财务舞弊的原因”;并要求审计机构永拓所结合公司财务舞弊的具体情形,说明相关年度审计工作是否保持了应有的独立性和专业性,是否就相关异常迹象保持充分的职业怀疑,审计程序是否执行到位,审计意见类型是否恰当。

曾连续5年(2018年-2022年)财报造假的*ST围海(002586.SZ)及其审计机构也遭到监管拷问。该公司今年的年报问询函中多次出现“造假”“真实性存疑”“潜在舞弊风险”等关键词。

问询函指出,*ST围海尚未披露更正后的2018年至2022年财务报告及审计报告,在此情形下,公司披露的2023年年报存在期初数准确性存疑的问题。深交所要求年审会计师说明在2018年至2022年财务报告更正及审计工作尚未完成的情形下,仍出具标准无保留审计意见的合规性及合理性。

上海国家会计学院金融系主任叶小杰向界面新闻表示,“监管对上市公司密集下发年报问询函,反映出监管态势呈现出精细化、全面化和严格化的特点。通过对上市公司和审计机构的双重问询,体现了监管对公司财务信息的准确性、真实性和可靠性的高度重视,旨在确保市场的透明度和公正性,维护投资者的合法权益,也表明监管力度在不断加强,监管范围在不断扩大,以促使上市公司更加规范运作和信息披露。”

叶小杰认为,有过会计差错更正或者造假“前科”的公司更容易被被监管重点关注,主要因为这些公司之前的行为已经给市场和投资者带来了负面影响,因此监管层需要对其进行更加严格的监管,以防止类似事件再次发生。其次,这些公司的财报数据可能存在更大的不确定性,监管层需要通过问询来确保这些数据的真实性和准确性。另外,对高风险公司进行重点监控,也是监管层对上市公司进行风险分类管理的一种体现。

盈利不分红还有监管问询函

除此之外,在年报披露后,部分上市公司的分红问题,包括异常高比例分红、不分红等情况,也受到监管的重点关注。

前述ST恒久连续3年净利润亏损却仍高比例分红。公司在2023年归母净利润为-3260.73万元,经营活动现金净流量为-504.83万元的情况下,2023年度拟向全体股东每10股派发现金股利0.2元,合计派发现金股利537.6万元,这一现金分红总额占报告期末母公司未分配利润的59.88%,占报告期末公司合并报表未分配利润的121.36%。

从股权结构上看,ST恒久控股股东余荣清及其一致行动人合计持股比例约45.53%,预计将在本次现金分红中获得现金股利合计约244.77万元。

对此,深交所要求ST恒久说明在连续多年亏损且报告期持续亏损、经营活动现金净流量为负值的情况下进行现金分红的原因及合理性,并说明本次现金分红是否存在向控股股东及其关联方利益输送的情形。

上市刚一年便多次分红的绿通科技(301322.SZ)同样难逃问询。该公司于2023年3月上市,2023年5月、2023年9月分别向股东合计派发现金股利6294.04万元、9441.06万元;2024年4月披露的《关于2023年年度利润分配预案的公告》显示,拟向全体股东每10股派发现金股利10元,合计派发现金股利1.05亿元;同时以资本公积向全体股东每10股转增股。截至2023年末,公司实际控制人张志江直接持股比例为30.96%。

对此,深交所要求绿通科技结合公司实际控制人的持股比例及财务状况,公司近三年实施利润分配的具体时间、金额、占期末可分配利润的比例等,说明公司近三次利润分配比例的确定依据及合理性,与历史分红情况是否存在差异,公司上市刚逾一年,即实施三次利润分配的必要性及合理性;并要求其说明本次利润分配是否符合公司发展战略,是否会对公司可持续经营造成不利影响。

也有持续盈利的公司如方大特钢(600507.SH)、吉林高速(601518.SH)被要求说明连续多年不分红或少分红的原因及合理性。

方大特钢2023年实现归母净利润6.89亿元,公司原本公告称2023年不进行现金分配,在3月29日收到上交所关于2023年度利润分配预案的监管问询函后,4月8日晚间发布2023年度利润分配预案调整公告,拟向全体股东每股派发现金红利0.10元,以此计算合计拟派发现金红利约2.33亿元。

吉林高速近5年持续盈利,归母净利润分别高达1.89亿元、0.99亿元、3.18亿元、3.94亿元和5.46亿元,但期间仅于2021年进行分红,分红比例为当年归母净利润的10.19%。上交所由此下发关于利润分配的监管问询函,要求公司说明货币资金余额较高且多年盈利的背景下,连续多年不或少现金分红的原因及合理性,是否存在大额资金闲置的情况,以及对留存资金的具体使用规划;还要求说明公司为增强投资者回报水平拟采取的切实有效的措施。

评论