文 | 另镜 萌萌

编辑 | 陈秋

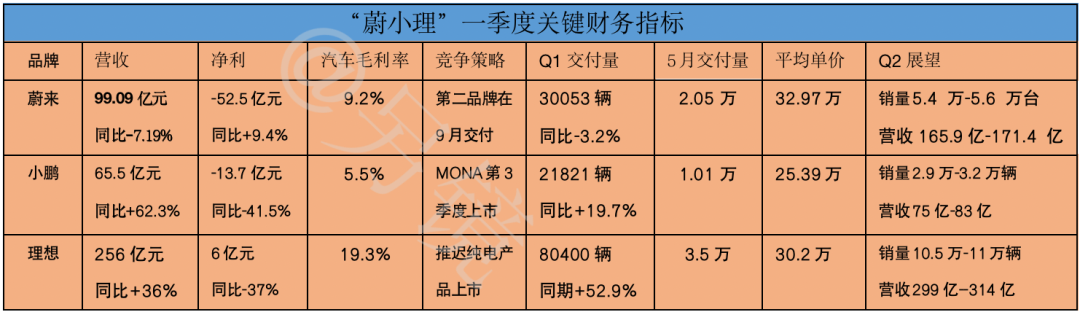

今年一季度,新能源车市场整体疲软,理想、蔚来和小鹏加速调整产品策略,盈利能力差距拉大。国内价格战依然空前激烈,众多头部车企不断下探市场空间。

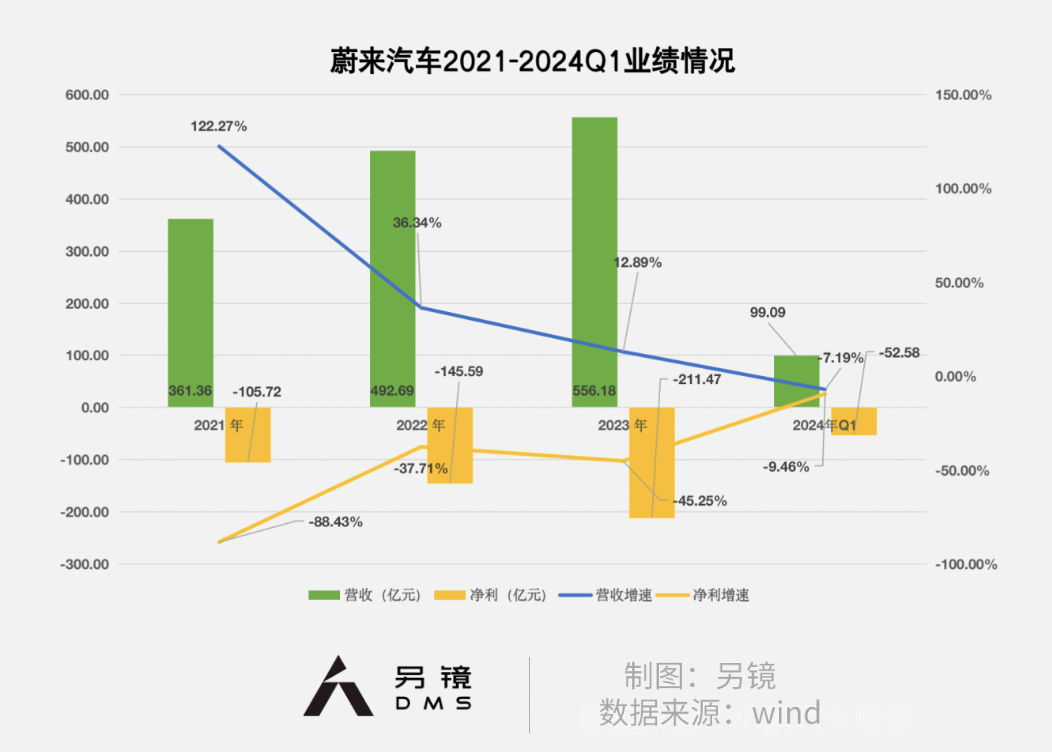

6月6日,蔚来发布一季度财报,业绩整体符合预期。由于处于新旧产品切换期,一季度实现营收99.09亿元,同比下滑7.19%。净亏损51.8亿元,同比扩大9.4%。汽车销售营收83.81亿元,同比下滑9.1%。

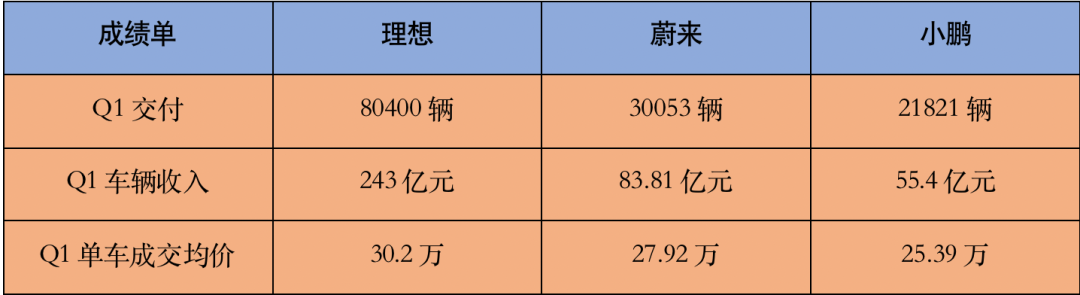

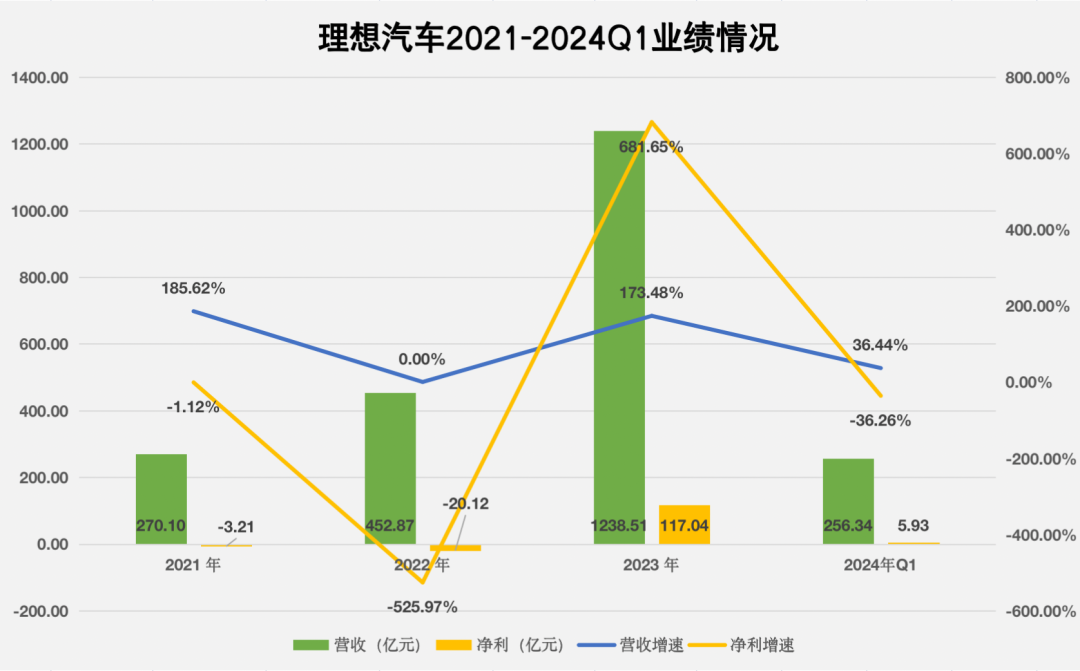

造车新势力的代表理想、蔚来和小鹏二季度财报都已出炉,从三家企业公布的财务指标来看,在净利润方面,蔚来业绩表现最为承压。理想已经连续六个季度盈利,相比之下,小鹏在产品盈利能力方面仍需提升,汽车毛利率仅为5.5%,而理想毛利率超过特斯拉,一季度汽车毛利率为19.3%。

中国汽车工业协会数显示,一季度,新能源汽车产销量分别为211.5万和209万辆,分别同比增长28.2%和31.8%,但环比均下滑逾三成。整体市况不佳,一季度汽车行业价格战越演越来,各大汽车企业都在加快调整产品策略,适应多变的竞争环境。

值得注意的是,得益于以旧换新政策和各家积极调整优惠策略,在刚刚公布的新势力品牌5月销量却表现出了意料之外的回暖,理想、蔚来环比销量都有明显提升。

在时隔3个月理想交付辆重回三万辆水平,5月销量同比和环比分别提升23.8%和35.8%。

最新数据显示,6月3日-6月9日,理想周销量再次过万,6月有望销量冲破4万。主要是由于新车型L6开始交付,从4月24日开启交付至今已成功交付2万辆。

头顶华为光环的问界正处在产品调整期,5月销量2.17万辆,环比增长后劲放缓。随着华为鸿蒙智行合作车企的不断壮大,鸿蒙智行受众可选车型不断增加,对于问界销量来说考验也会加大。

反观今年下半年,三家头部新势力车企,理想、蔚来和小鹏进入关键战略调整期,战略定位有明显不同。让外界意外的是,账上资金最为充裕的理想,没有参与价格战计划。主动推迟到明年上半年发布电动车,重点放在集中资源提升主力车型包含智驾、充电网络等在内的产品服务。

蔚来、小鹏下探市场、理想围剿BBA

从一季度理想、蔚来和小鹏三家的单车平均成交价来看,目前理想保持在30万以上,蔚来和小鹏下探到20-30万区间。由于第一品牌走量艰难,蔚来和小鹏不得不开辟第二战场,向价格更低的大众消费区间下探。

蔚来在加大力度扩展下沉市场,今年将布局三个品牌,涵盖高端、大众和经济型,第三品牌“萤火虫”也将成为蔚来实现盈利的关键,这一品牌聚焦于10至20万元价格段的精品小车。

小鹏也将产品价格进一步下探,在6月发布旗下全新系列MONA首款车型,三季度正式上市,定位A级纯电市场的明星产品,定价策略非常亲民,预计将进入10-15万元级市场。

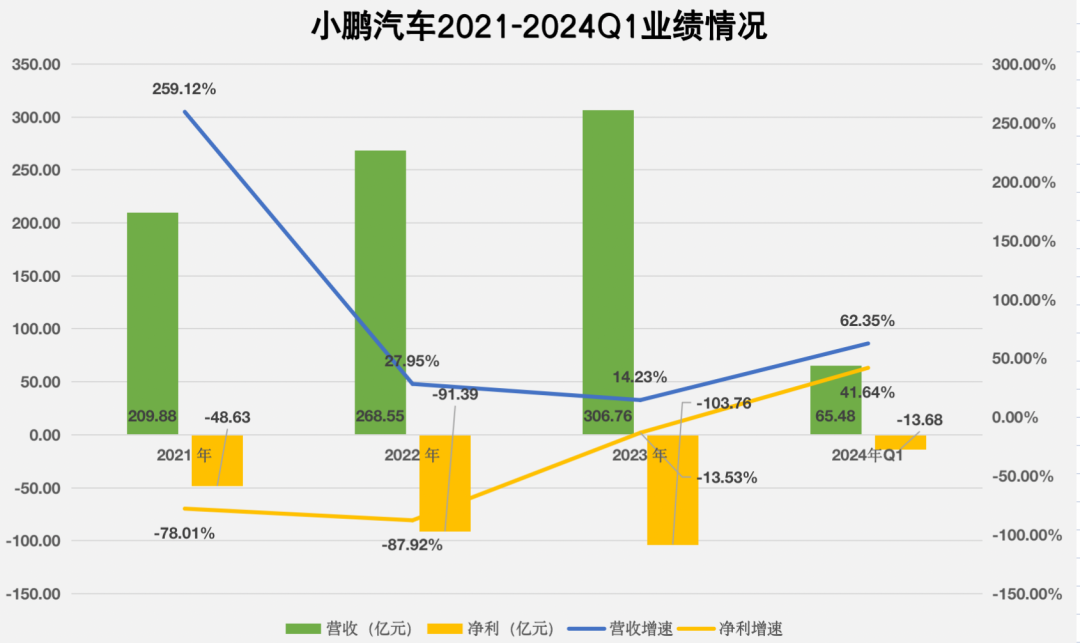

目前蔚来和小鹏仍在亏损泥潭中挣扎,并且从财报可以看出,蔚来和小鹏过去三年一直处于亏损。

今年一季度,小鹏整业绩表现好于外界预期,但盈利能力仍待加强。一季度,小鹏汽车营收65.5亿元,同比增长62.3%。净亏损13.7亿元,同比收窄41.5%。汽车销售营收55.4亿元,同比增长57.8%。

而理想2023年业绩猛增,今年一季度业绩表现,盈利能力依然稳健增长,在市场疲软的大环境下,汽车毛利率仍维持较高水平,同比提升0.2个百分点。一季度,营收243 亿元,同比大增36%,净利润6亿元,同比下滑37%。

截止一季度,目前理想、蔚来、小鹏的现金储备分别为989亿元、453亿元、414亿元,研发投入分别为30.49亿元、28.64亿元和13.5亿元。

新能源车行业竞争日益激烈,燃油车市场也卷入价格战,同时新能源车企淘汰赛进一步加速,新产品搭载的技术还在不断升级。20多万元的低配版车,在国内已经卷到增加了激光雷达和全场景智能驾驶能力。

理想、蔚来和小鹏都在下探市场、提升组织效率面对市场挑战,提升抵御风险能力。

分水岭:差异化加大

面对新能源车行业竞争日益激烈,理想、蔚来和小鹏为完成下半年的销量预期,三家的营收策略也开始走向分化。一季度,小鹏汽车销售之外业务营收大增,起“服务与其他”业务板块实现营收10亿元,同比增长93.1%,环比增长22.1%。

三家营收结构变化最大的就是小鹏,小鹏平台与软件技术服务收入已成为重要的收入来源。小鹏汽车称,服务与其他板块收入增长主要是由于技术研发服务收入的提升,这与公司和大众汽车在平台与软件技术领域的合作相关。

这标志着,小鹏汽车全新商业模式。2023年7月,小鹏宣布引入大众战略投,小鹏向大众输出技术,大众则通过小鹏押注中国新能源汽车市场。2024年2月,双方签订平台与软件技术合作协议。两个月后,合作扩大至电子电气架构领域。2024年下半年起,小鹏电子电器架构合作的相关营收将计入公司财报。

此外,蔚来成为最新的价格战入局者,对标特斯拉Model Y。5月15日,蔚来旗下全新品牌——乐道汽车正式发布,预售价为21.99万起,比特斯拉Model Y便宜3万元,新车将于9月上市。乐道品牌将成为蔚来销量进入第二成长曲线的关键驱动。

今年3 月,理想第一款纯电家庭旗舰车型 MEGA销量不及预期后,理想迅速重新制定产品策略。手握千亿资金的理想,在一季度财报会上宣布,选择继续集中主要资源,提高目前主力车型的销量,明年上半年准备更充分后,再发布纯电SUV产品。

MEGA的一大卖点是补能速度,充电 12 分钟,续航 500 公里。

今年4 月,理想的战略布局经历了两年来最大的一次调整。理想董事长兼CEO李想称,自营超充桩要达到和特斯拉中国相近的数量,以及新增足够多的店面展位,才是产品推向市场的合适时机。

我们会继续坚定加大、加快超充网络的投入,目标今年底前在全国高速和城市开放超过1万根充电桩。

在下半年战略上,理想、蔚来、小鹏已明显不同,在蔚来和小鹏已经开始下探市场空间,获取更多盈利空间,瞄准10多万元新能源车市场,理想则是坚定选择定位在20万元以上中高端市场,目标提升现有主力车型销量,并成立质量运营团队,寻求更长时间维度的上行空间。

在5月的销量中,理想提升运营能力和组织效率初显成功,理想凭借L6品牌产品力,智能座舱和智能驾驶实现超价位段配置,销量环比大增,L6有望帮助理想实现2024年64万辆的年度销量目标。

从2024年市场情况看,增程和插电式混动汽车销量增速明显高于纯电动汽车。同时,行业进入淘汰赛阶段,理想集中现有资源,提升销量,补齐超充网络短板,也可以提升企业抗风险能力。

下一场战役:智驾会成为护城河?

越来越多的国人,开始更倾向国产车,国外品牌价值正在快速变弱,产品力成为年轻人选车更看重的标准。

2023年理想汽车的SUV销量在去年下半年超越BBA,成为中国市场SUV销量最高的豪华汽车品牌。如何打造行业领先的产品力,是理想捍卫行业地位的关键。

一季度,特斯拉销量低于华尔街预期,4月28日,马斯克“突访”中国,目的就是尽快促成完全自动驾驶(FSD)可以顺利在国内落地,FSD一旦落地国内,对于特斯拉销量将是重大利好。

随着特斯拉完全自动驾驶入华脚步临近,国内头部车企智驾水平能否赶超FSD水平也成为外界关注的焦点。

6月8日,李想在2024中国汽车重庆论坛上表示,理想汽车计划在2024年底或2025年初,向批量用户推出有监督的自动驾驶系统。

据悉,理想组建了专门的自动驾驶团队,启动“端到端”架构研究。

2023年以来,特斯拉FSD开始尝试使用“端到端”架构,2024年1月,特斯拉向小批量公众推送FSD V12的一个新版本,应用了“端到端”架构。该架构接输入感知信息,系统就会输出驾驶决策,就像人一样感知驾驶,在技术上是从智能驾驶跨越至自动驾驶的真正变革。

李想称,理想汽车已经在研究测试的“端到端”系统可达到目前城市高阶智能驾驶上限水平,同时不使用高精度地图。将在2024年第三季度向测试用户推送使用了“端到端”和搭载视觉语言模型的新系统,年底或2025年初向大批量用户推送。

在第三季度,理想会向全量的AD Max用户推送无图城市NOA。

5月20日晚间,小鹏召开发布会,正式推出自动驾驶大模型上车。小鹏汽车称,这是国内首个量产上车的“端到端”大模型。公司2024年会继续扩招,人力将主要聚焦自动驾驶领域。

关于特斯拉FSD V12功能的开放,理想总裁马东辉认为,对于下一阶段竞争,智能驾驶会成为消费者考虑的主要因素。并且FSD在国内开放之后,会让更多消费者更加关注智驾功能和体验。这对整个汽车行业的标准以及技术发展是一件好事,同时也会促进国内的各大车厂在智能驾驶上加大研发投入以及性能提升。

当前国内高阶智能驾驶系统普遍使用激光雷达,但激光雷达成本较高,“端到端”架构效率更高,但需要高质量的数据以及足够多的算力,成本压力和研发投入需要大量的资本和精力,

FSD在国内开放之后,随着国内自动驾驶技术的提升,未来中小企业参与价格战的成本会更高,企业面临掉队风险也会加大。

国内的智驾水平正在快速迭代中,在如今非常“卷”的市场中,车企会更追求服务质量和效率,下沉渠道、销售门店、换电服务等多方面竞争也尤为重要。

如今销售承压的小鹏,正在加速下沉渠道布局,2023年,小鹏汽车引入了160多家经销商,预计2024年三季度销售门店总量将达到600家。

同时,理想汽车成立质量运营团队后,计划升级和增加更大面积的销售店面。

此外,5月31日晚间,蔚来汽车披露,与一汽集团、长安汽车、吉利控股集团、奇瑞汽车、江汽集团、路特斯、广汽集团达成换电合作后,获得武汉光创基金等机构15亿元战略投资。

业内分析认为,随着跨界融合加速推进,新能源汽车的下半场聚焦在智能软件开发及生态构建,行业竞争格局将加速重构。

运营|陈小妍

评论