文|极客电影

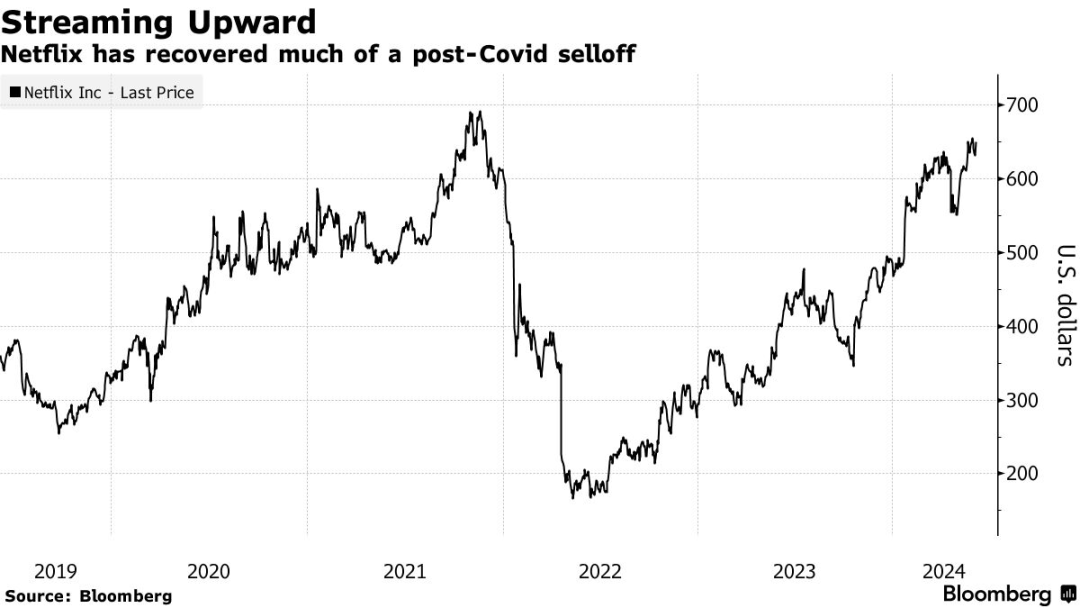

最近两个月,Netflix的股价又坐了一波过山车。

△Netflix股价走势

有朋友问我,二姐夫,发生甚么事了?

我只能说,Netflix自从做了一个“违背祖宗的决定“后,这碗饭越吃越香了。

事情还要从4月中旬Netflix公布一季度财报讲起。

挖下大坑的一季度

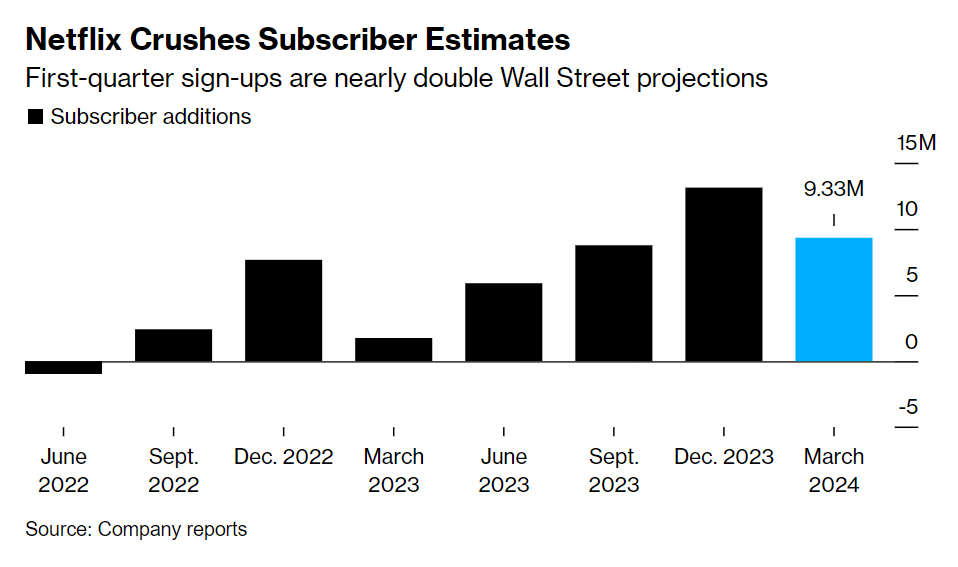

Netflix一季度新增933万用户,全球用户总数达到2.696亿,超出市场预期。

△Netflix一季度的用户增长远超去年同期

与此同时,他们一季度收入增长15%至94亿美元;净收入23亿美元,同比增长79%,同样满足了市场期望。

不得不说,这份成绩单非常漂亮。

于是数据公布第二天,Netflix股价狂跌10%。

为什么会出现这种情况呢?

今年的美国股市,称得上是妖风阵阵:

比如Meta,一季度营收和盈利均高于预期,核心广告收入增长也在提速;

但就是因为二季度收入预计无法达到市场预期,再加上扎克伯格表示将继续重金投入AI,于是股价狂跌近20%。

反观特斯拉,一季度营收相比去年大降9%;

但就是因为马斯克说了一句会加速推出廉价车型,公司股价不跌反升。

一句话概括就是,市场关心的不是当下,而是企业未来几个季度的成长性。

而在成长性上,至少在一季度,Netflix自己是显得底气不足的:

Netflix在一季度财报公布后说,将从2025年开始停止披露新增用户数据,只有在达到重大里程碑——比如全球用户达到三亿时,才会公布新的用户数据;

Netflix自己的解释是重新调整业务发展重心,优先考虑提升收入和利润。

但明眼人一看便知,这是公司对接下来的用户新增数量缺乏信心。

最后市场给出了相应的反馈,也不奇怪了。

浓眉大眼的Netflix也开始贴广告了

当然,兵来将挡,面对市场的不看好,Netflix有它自己的对策。

从2022年下半年起,Netflix就针对自己的用户打出了一套组合拳。

到了今天,这套拳法已经初见成效:

第一拳是“打击账户共享“,简而言之就是不再让不住一起的羊毛党一起拼号。

这个措施收效也十分明显:2023年下半年,Netflix新增用户2200万,创历年同期最高纪录,是2022年下半年新增数量的两倍多。

Netflix把这一成绩就归功于打击账号共享,并表示未来还会出台更多打击措施。

另一套拳法是:推出”含广告套餐“。

作为新的收入来源,广告费将在Netflix的收入中扮演越来越重要的角色。

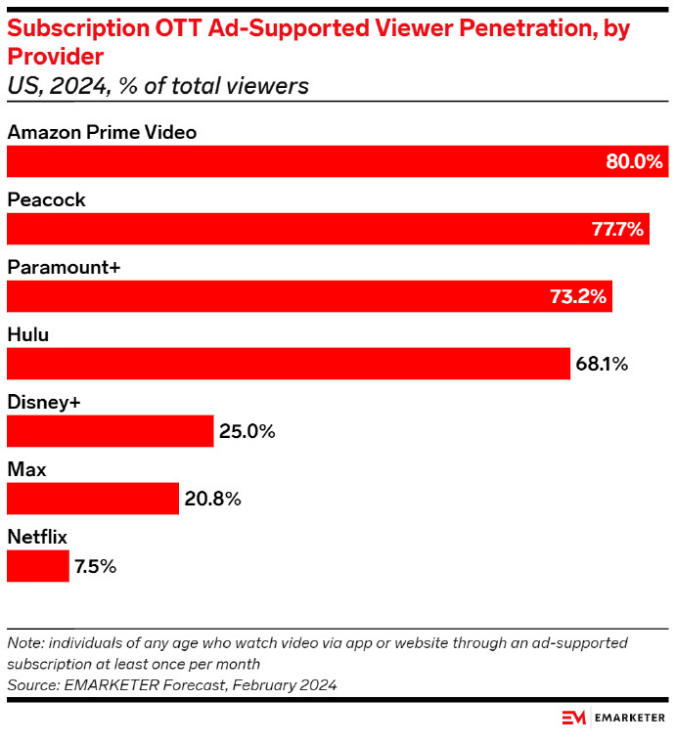

目前流媒体行业的主要平台都在快速扩展自己的”含广告套餐“用户比率,其中Amazon Prime Video、Peacock和Paramount+都超过了七成。

哪怕是相对保守的迪士尼和HBO也都有四分之一至五分之一的用户选择”含广告套餐“。

而Netflix只有区区7.5%。

△各大流媒体平台的广告用户渗透率,来源:EMARKETER

当然,这是Netflix之前强调用户体验直接相关;

但通过不同的套餐功能与价格区隔用户,并在中低端形成竞争力,这会是Netflix未来两年内在北美和欧洲重要发力方向。

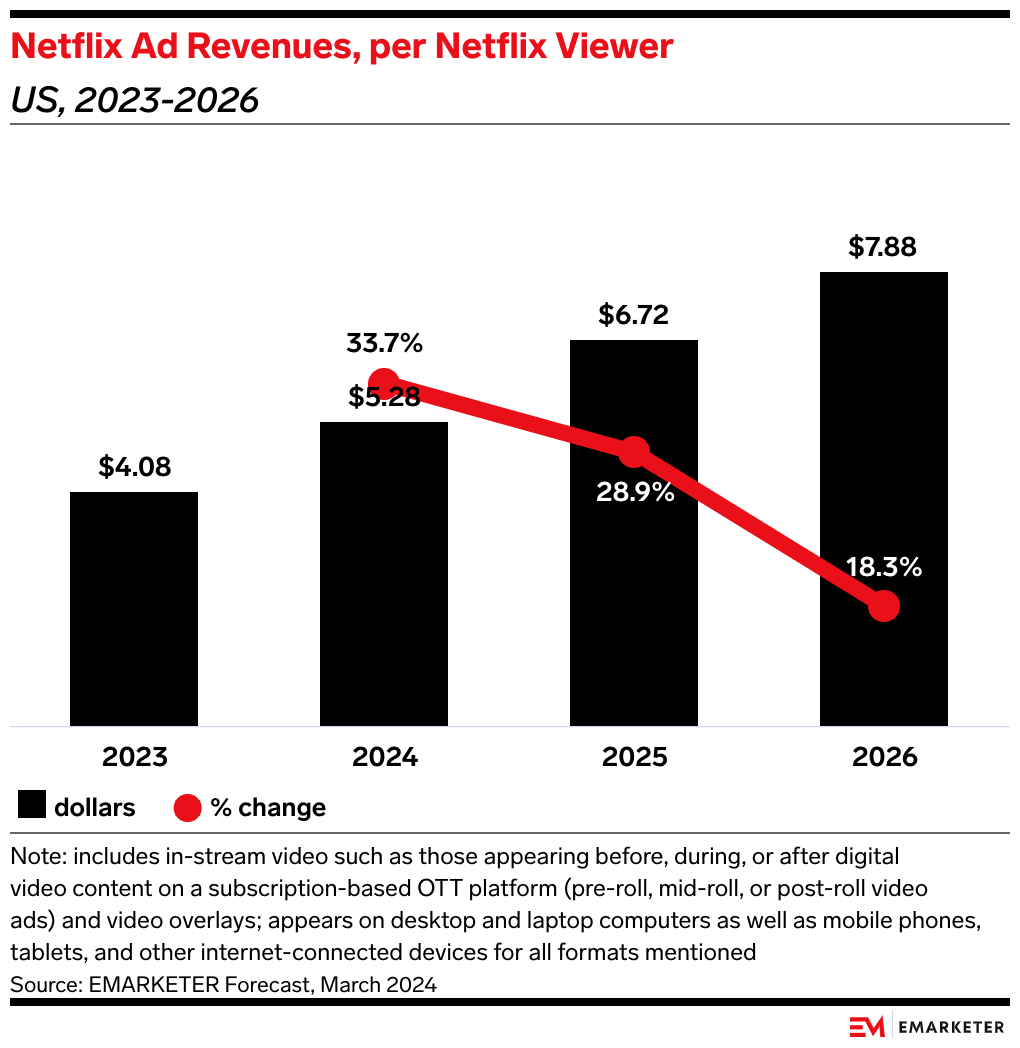

2023年,平均每个Netflix带来的广告收入为4.08美元,预计2024年将增长三分之一,达到5.28美元。

在未来的两年里,户均广告收入还将保持两位数增长,最终达到户均7.88美元。

△每个Netflix用户带来的平均广告收入(预期)

最新的数据也显示含广告套餐对于Netflix的巨大潜力。

5月中旬Netflix 宣布,含广告套餐的月活用户从一年前的500万飙升至4000万。

而半年前的2023年11 月,含广告套餐的月活用户还仅仅只有1500万。

目前Netflix超过40%的新注册用户是含广告套餐用户,含广告套餐已经成为用户增长的主力。

而就是在宣布含广告套餐月活用户达到4000万之后,Netflix的股价三步并作两步,迅速填补了一季度财报公布后的缺口。

市场已经认可了“含广告套餐”未来的持续增长潜力——这就是Netflix股价走出挖坑-填坑曲线的原因。

谁会是Netflix真正的对手?

疫情过后,流媒体行业整体增速全面放缓。

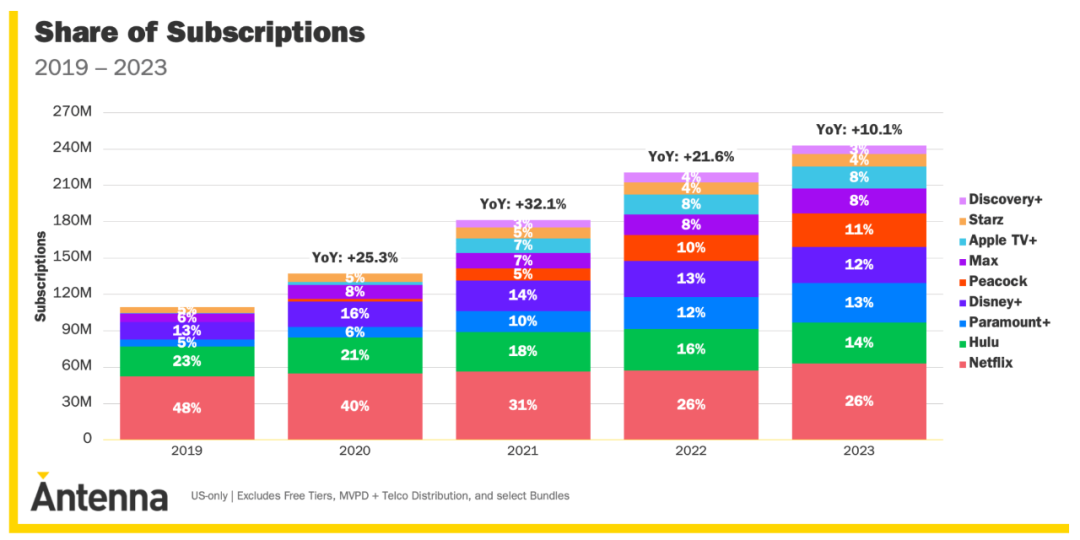

Antenna的数据显示,2023年流媒体行业用户整体增长10.1%,而2022 年的整体增长则为21.6%。

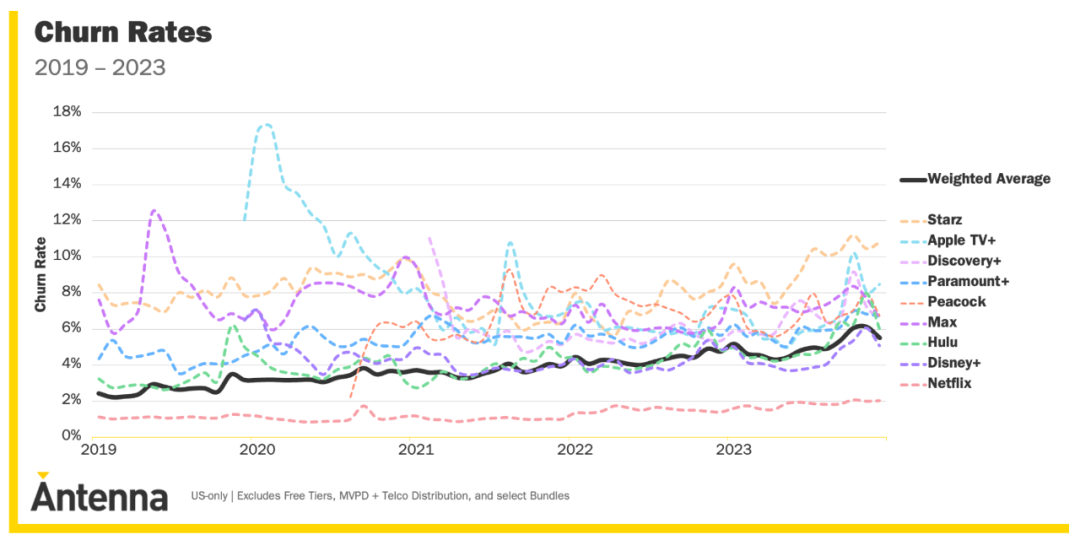

流媒体的整体流失率(取消订阅)也在上升:2023年四季度行业整体流失率甚至跃升到了6%,连Netflix最大的竞争对手Disney+也是如此。

虽然但是,Netflix作为行业老大,流失率依然远低于竞争对手,只有2%的水平。

△各流媒体平台客户流失率,来源:Antenna

目前来看,Netflix在流媒体行业的一哥地位还是非常稳固。

尤其是在竞争对手多多少少有些内乱的情况下(比如Paramount公司很有可能被收购),流媒体行业整个市场格局在未来2-3年内不会有什么大的变化。

△流媒体平台用户占有率

对于流媒体行业来说,现在是时候将业务重点从“新用户获取“转移到”存量用户管理“方面了。

新的趋势将推动各家流媒体平台设计更复杂的营销和产品策略、新的核心战略绩效和生产更多的高粘性内容。

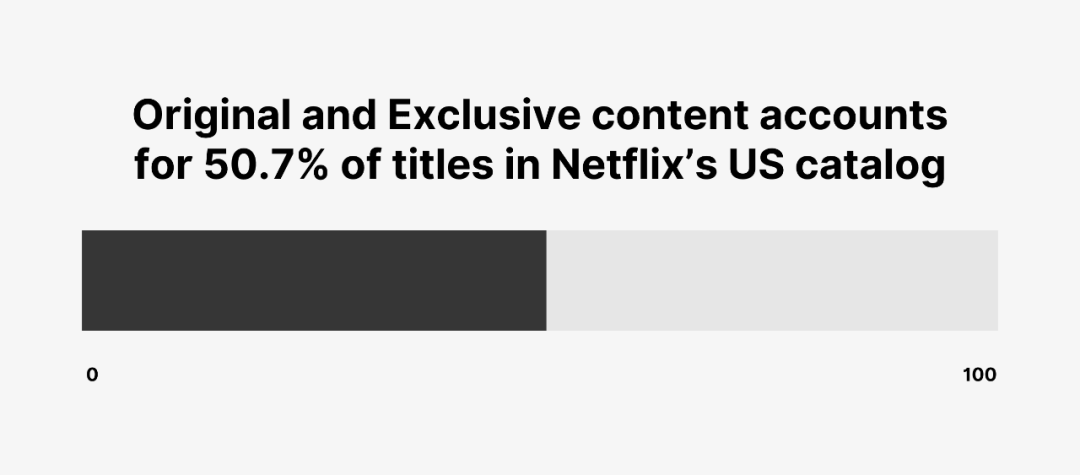

而现在的Netflix在做的,就是靠自己的原创和专有内容,守住自己的客户群。

△2023年Netflix美国市场内容库里超过半数是独家内容(原创+独家授权)

就像我之前的Netflix财报分析里曾提到的,对比竞争对手,Netflix是一家业务单纯的小公司。

它没有传统电视网、没有历史悠久的Studio和内容库,也没有线下的娱乐与零售内容。

它的内容创作出来以后变现模式非常单一,这就意味它必须比竞争对手的内容更优质,更能吸引受众订阅观看,而不是IP化在主题公园里或者被制成毛绒玩具摆在货架上(尽管Netflix也非常想这样)。

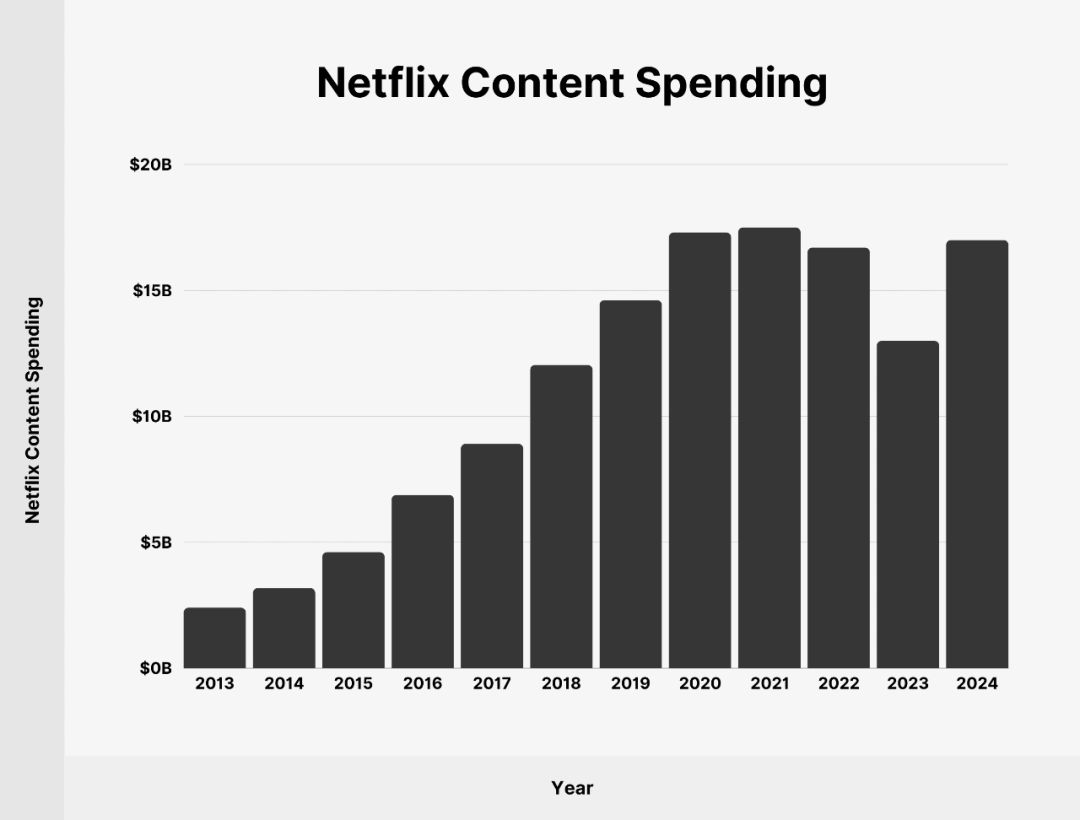

那么,如何掌握内容投入和订阅收入之间的平衡就成为了一门艺术。

2024年Netflix的内容预算预计会保持在170-180亿美元之间,回到了2022年的水平。

在经过了过山车一般的2022-2023年,再加上Netflix的自由现金流现在稳稳地保持在正数,Netflix现在算是彻底扎稳脚跟,可以和竞争对手慢慢地在存量市场进行拉锯战。

△Netflix历年在内容上的投入

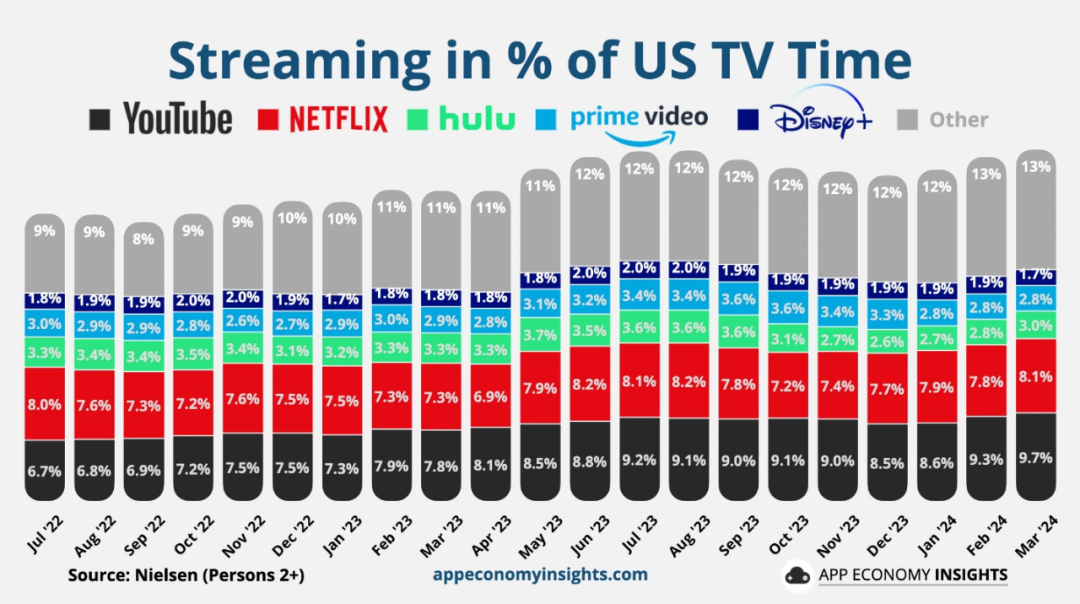

2024 年 3 月的数据显示,Netflix 占据了美国电视观看总时间的8.1%,超过 Hulu、Prime Video 和 Disney+的总和。

而全部流媒体时间占电视观看总时间的13%,这是有史以来的最高比例。

△ 美国各流媒体平台占据电视观看时长

流媒体大战已经进入存量时代,而在存量市场上什么最重要?当然是ARPU(户均收入)。

跑马圈地基本结束后,起码在北美和欧洲市场,流媒体服务提供商们将会非常默契地逐步抬高订阅价格。

更大的利好则在于传统电视的衰退。

媒体行业预计,2024 年第三季度将是美国流媒体收入超过付费电视收入的转折时刻。

付费电视的行业收入(订阅费用+广告收入)在2017年达到历史最高值;十年之后,也就是2028年,付费电视的行业收入只有历史峰值的一半。

市场还预测,到2029年,美国付费电视家庭数量将降至5070万户,是2015年的一半。

如果预测成为现实,这意味着未来几年美国将流失大约1000万付费电视家庭,而毫无疑问,这些家庭将成为一个或多个流媒体服务提供商的客户。

更重要的是,广告商将在流媒体平台投放比传统电视还要多的广告预算,因为到那时,家庭电视屏幕的主角已经变为流媒体——不论是对剧集、娱乐秀、电影还是体育直播。

所有这些依托于有线电视网络的传统媒体公司都会最终走向没落,有线电视网络正在持续萎缩并最终被互联网彻底取代。

所以真正能够站在互联网平台上和Netflix展开技术竞争的,并不是传统媒体企业,而是那些有钱有技术和Netflix竞争的公司,比如Apple和Amazon。

而这些公司,又有一个共同点:

他们并不真正关心媒体行业,而只是想要把媒体娱乐业务作为自己王国巨大拼图的一部分。

比如Amazon,进入媒体行业的时间几乎和Netflix一样长,但Netflix 2023年发布的热门节目可能比Amazon史上发布的所有节目都要多。

所以,从这个角度上来说,Netflix依然处于一个独特的生态位:

互联网行业中唯一的重量级内容生产者,或者说,媒体巨头中唯一的互联网技术与运营专家。

这一点非常重要,因为未来的媒体行业将被互联网和AI两大技术共同夹击和改造。

5月底Bloomberg报道,谷歌和Meta已经和好莱坞各大电影公司就授权内容用于AI视频生成学习和应用进行接触。

两家公司都在积极开发“文生视频“的技术,希望支付数千万美元获得电影公司的内容授权,以便训练模型。

生成式AI的业界一哥,ChatGPT的创造者OpenAI公司也在推进类似的授权。

好莱坞电影公司热衷于讨论如何使用AI来降低创作成本,同时保护作品不被盗用。他们担心将电影和电视节目内容交给科技公司,最终会无法控制这些内容的使用方式。

毫无疑问的是,Netflix在这波技术大潮的冲击下,将比迪士尼、华纳将更有应对的优势。

结语

从我个人的角度来看,Netflix在成长的道路上寻找到了一个又一个新鲜多汁的橙子:

之前是吸引传统有线电视的“剪线族“(Cutting the Cord),然后是海外市场,接着是打击共享账户,现在轮到了含广告套餐。

后面还有什么呢,或许是体育直播,或者流媒体跨平台绑定?

不管怎么说,Netflix找到了一个又一个业务增长的新曲线,终于从2021年的深V急跌中,在两年时间里爬回到接近历史高点。

目前含广告套餐这个”橙子“汁水仍然很多,所以Netflix股价继续上行,是大概率事件。

△股价显示,Netflix已经活过来了

评论