文 | 观潮新消费 王叁

编辑 | 杜仲

当小米汽车进入稳定交付期,蔚来成为新造车领域最具话题度的车企。

无论是子品牌乐道面市,还是拿下武汉光创基金15亿元战略投资,以及短短半年里搭建起换电同盟,蔚来高调得不像是一家刚刚年度亏损超200亿的企业。李斌在“企业家IP”的热潮中活跃在短视频里,向同行们“推销”着换电的合作位,也预支着“逆天改命”成功后的喜悦。

实际上,蔚来所呈现出的与未及呈现的种种变化,都离不开换电业务的进展,哪怕是一次简单的降价。去年6月,曾连年坚持“绝不降价”的蔚来宣布全系车型降价3万元,其实是将价值3万元的权益包从“产品+服务”的销售模式中分离,而这个可选购的权益包的首项便是换电权益。

(来源:蔚来汽车APP)

随后的一年中,蔚来的价格与服务体系、营销模式、组织架构、竞争与合作态度,都与换电业务的进展密切相关。如果说,理想汽车几乎以一己之力将销量的胜利上升为增程模式的胜利,那么蔚来就是换电模式成为话题焦点的最强推手。

2024年,汽车产业的竞争进入智能化比拼的新阶段,电动时代的到来似乎只是时间问题。然而,当换电与增程以完全不同的路径奔向纯电的终点,一场围绕补能方式的注意力争夺才刚刚拉开帷幕。

换电同盟

在刚刚结束的第十六届中国汽车蓝皮书论坛上,蔚来汽车联合创始人、总裁秦力洪大力呼吁华为鸿蒙智行等车企同行加入换电阵营,他的理由充满了说服力:从2025年1月1日开始到2032年12月31日,理论上大约有2000万块汽车动力电池会脱离质保期,这些电池如果都换新一遍,以平均一块8万元计算则需要耗费1.6万亿元的成本。

秦力洪表示,电池寿命的问题在电动化大潮下已经显得刻不容缓,蔚来车主不存在电池寿命的担忧,蔚来车主可以随时换电池,电池寿命就被无限延长。

换电,就是字面意义上的车电分离,但换电模式代表的不仅是补能方式,也从销售层面实现了车电分离,让用户可以买车不买电池,让车企从电池售卖商转变为租赁服务商。

如秦力洪所说,电池问题绝对不是蔚来汽车或任何一家汽车公司能解决的。

从2018年5月第一座换电站投入运营至今,蔚来是首个自建换电体系的车企,也是目前唯一全系车型支持换电的车企。

但在此前数年,换电模式为蔚来带来的是持续投入的沉重负累。

目前,蔚来的换电站建设成本随着技术的进步有所下降:一代换电站的建设成本约为300万元,二代换电站成本约为200万元,三代换电站成本约为150万元,四代换电站成本则低于150万元。

截至6月13日最新数据,蔚来已在全国建设换电站2432座,即使按照200万元的均价计算,蔚来在换电网络中的投入也约达50亿元,这还不包括人工、场地、运营等额外开支。

蔚来财报中,电力解决方案所归入的“其他销售”板块常年处于亏损状态。2023年,蔚来“其他销售”收入为63.6亿元,成本为79.8亿元;2024年Q1,“其他销售”收入为15.3亿元,成本为18.1亿元。

对于这项重资产投入所带来的回报,蔚来汽车创始人李斌曾提出过两项数据:单个换电站一天60单可以实现盈利;如果中国有60%的车用蔚来的换电网络,晚上睡觉都能笑醒。

后半句的调侃才暗藏着经营的真相。

多年以来,蔚来在让用户接受换电这方面下足了功夫,在2020年确立了电池租用服务BaaS的模式,用户可以买断电池,也可以按月租赁电池,按次支付换电费用,进而通过车电分离的思路降低新车售价。

这就让换电变成了依赖规模的生意。车主数量的增长是换电站盈亏平衡的基础,但车主数量的增长会带来更多的换电需求,车主数量的增长同时依赖于换电网络的密度。

只服务于蔚来车主的蔚来换电站难以成为盈利的业务,当李斌想通这一点,一通百通。

2023年底,李斌官宣开启换电合作,并很快与长安汽车、吉利汽车达成了合作。2024年以来,蔚来换电同盟持续扩列,既有奇瑞、江汽、广汽、一汽、路特斯等车企,也有中国石化、中国海油、壳牌、国家电网、南方电网等能源电力领域企业。

(来源:蔚来汽车官微)

半年间,李斌抓住一切机会邀请车企同行加入换电同盟,他在5月的座谈会上数次游说雷军加入,还得到了何小鹏“当蔚来换电站达到5000座之后,小鹏也会考虑加入换电模式”的承诺。

多家车企同行与能源巨头的加入,让换电的风头盖过了增程。

换电VS增程

对于换电与增程模式的对比和讨论,都要放在相应的时代背景与应用场景中,因为汽车电动化的技术演变有悖于很多人的固有认知。

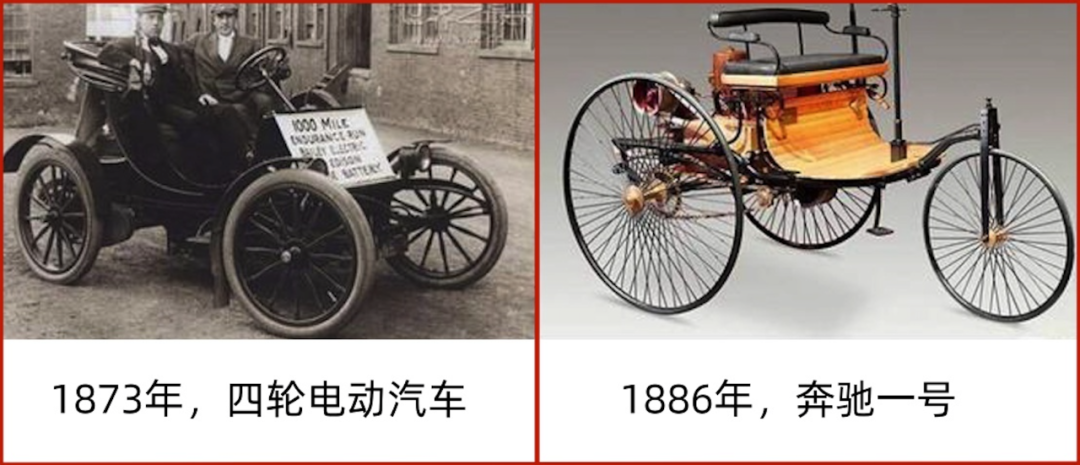

1873年,英国人罗伯特·戴维森制造出第一辆实用型四轮电动汽车,比卡尔本茨于1886年公开测试第一辆内燃机汽车还要早。19世纪末至20世纪初,在内燃机技术实现突破之前,电动汽车的商业化领先于燃油车。

1900年,欧美出售的4200辆汽车中,40%是蒸汽机车,38%是电动汽车,剩下的22%才是燃油汽车。1915年,美国的电动汽车保有量达50000辆,电动车市场占有率一度高出燃油车16%。

在此期间,美国一家名为Hartford Electric Light Company的电气公司曾创造性地提出了换电思路。1910—1924年,HELCO的换电服务总共为用户提供了超过600万英里的续航里程。

在汽车作为交通工具大规模普及之前,不同能源路线争夺的焦点是续航,内燃机技术的改良速度领先于蓄电池的变革速度,石油开采与运输技术的进步,让燃油车“跑赢”了电动车。从20世纪20年代开始,燃油车迅速取代了电动车的市场地位,甚至将其赶出了市场,让电动汽车在21世纪初重回大众视野时变成了“新物种”。

技术突破、能源危机、环保意识、国际竞争、市场选择共同促成了新能源汽车的崛起,但在新一轮的变革中,电池性能与成本依然是关键,历经几轮淘汰赛并幸存的新能源汽车,开始了围绕补能方式的竞争。

早在2007年,换电的技术路线就曾被旧事重提。一位名为沙伊·阿加西的以色列人创办了一家叫Better Place的电动汽车初创公司,经营思路是将普通汽车改装为电动汽车,使用可更换的锂离子电池对车辆进行补能,通过换电解决续航焦虑。但由于生不逢时,Better Place于2013年5月破产。

2013年6月,特斯拉也曾发布换电技术,称其可以在90秒内为车辆完成换电。但这次浅尝辄止很快就被叫停。

特斯拉CEO马斯克表示:“我们之所以推出换电技术,是看人们是否会选择这种补能方式。我们以为人们会更倾向于超级充电桩,但不能完全确定,所以又打造了换电技术。基于目前的状况,换电技术将来的推广价值不是很大。”

作为电动汽车在全球市场普及的拓荒者,特斯拉的成功与“失败”都值得深思。当时,特斯拉的超级充电桩供车主免费使用,但换电服务需要额外支付服务费用,单次价格为60-80美元,换电站的建设成本为50万美元,对于用户和企业而言都不友好。

而在国内市场,换电模式的复苏甚至更早。

2011年,在“十城千辆工程”的号召下,国家电网公司抛弃了此前大力宣传的“充电为主、换电为辅”的发展模式,将电动汽车的基本商业运营模式确定为:换电为主、插充为辅、集中充电、统一配送。

彼时,新能源汽车补能市场一片荒芜,充电与换电曾是并行的思路。但时至今日,基础设施建设与市场选择明显倾向于充电,关键因素是汽车产业链中最重要的利益相关方——整车企业。

换电站普及的难度远远大于充电桩的建设,造车与造换电站都是重资产模式,内卷中的车企难以承受。同时,不同车企之间的电池规格难以统一,当前要推动换电接口软硬件协议的标准化,需要推进换电电池包的标准化制定,使换电电池包真正能够在不同车企、不同换电站、不同用户之间互通互换,提升资源利用效率。

吉利控股集团董事长李书福曾提到,换电模式想要盈利,统一电池规格是前提条件。

因此,当一家车企真正跑通了换电模式的经营路线,牵头组建换电联盟、实现规模化优势就成了对先行者的馈赠。

而面对油车与新能源汽车的选择题,消费者避不开续航和补能的考量,在燃油到纯电的过渡期内,插混和增程车型成为改变市场认知、扩大车企销量的利器。

混合动力,也是汽车诞生之初就被天才设计师们采用过的想法。相比于内燃机汽车,电动汽车没有噪音和烟雾,但由于蓄电池的重量问题无法解决,导致续航太差。

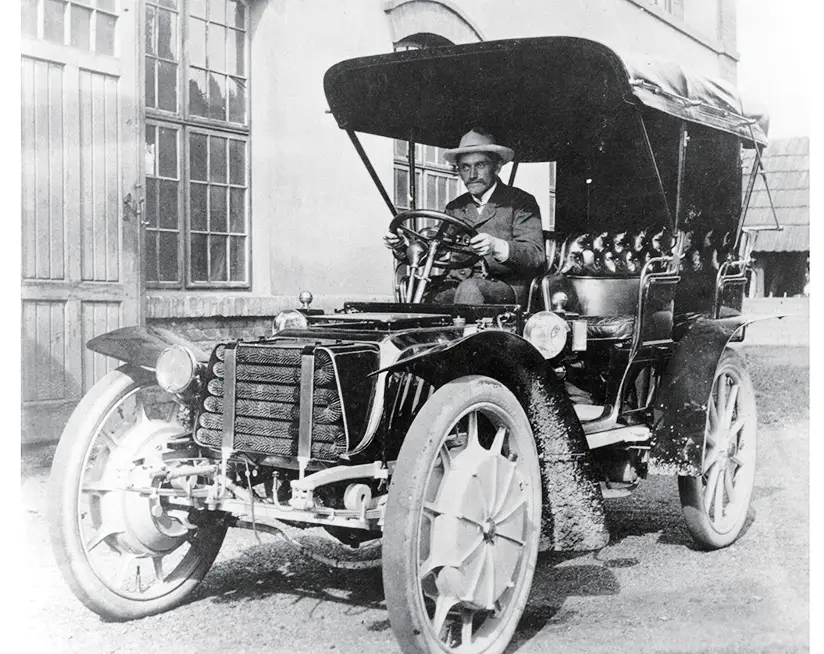

1900年,费迪南德·保时捷设计出混合动力汽车MIXTE,采用戴姆勒的汽油发动机,但它并不直接驱动车轮,而是带动发电机发电,再供电动机驱动车轮。这种串联式油电混合动力汽车,被视为增程式电动汽车的鼻祖。

(费迪南德·保时捷驾驶MIXTE)

在讨论换电与增程技术路线的异同之前,首先要明确一个前提条件:增程同样是接近纯电的技术路线。

增程式电动汽车(Range Extended Electric Vehicle)可充电,可加油,但油的用途是发电,而非直接参与动力供应,这是其与插混最大的不同。

简言之,混联式车型有发动机和电动机两套驱动系统,既要考虑动力的分配,还要保留离合器、变速箱等硬件。而增程器只是一个发电机,不能直接参与车辆驱动,相当于一个内置的烧油充电宝。

车企偏爱增程,不仅是眼红理想的销量,也是因为增程式的研发与生产成本更低,且系统更稳定。随着电池技术与充电设施的发展,车企随时可以拿掉增程器,直接变身为纯电车型。

此外,相比于混联式,增程式从动力系统方面更接近纯电的未来,也更容易实现智能化。智能驾驶的技术架构有三层,分别是感知、决策与执行。在执行层面,由于混联式有两套驱动系统,智驾系统的应用就面临着与燃油车相同的难题:内燃机响应速度较慢,机器结构复杂,难以达到智驾系统的毫秒级反应速度。

因此,理想、问界、深蓝等担当增程式销量的车企,都能够在增程与纯电车型中实现相同的智驾体验,因为增程车的本质就是内置了充电宝的纯电车。

回归到补能方式的讨论,换电与增程都是在充电之外提供了另一种补能选项,换电的弱势在于换电站的普及难度及对车型的限制,增程的弱势在于烧油的成本较高。

出行技术依然在进化中。对短途出行的用户而言,随着电池容量与充电桩密度的增加,增程器的价值天平会逐渐从实用价值向心理价值倾斜,就像是一盏睡前打开的夜灯,在睡着后的最大价值其实是安全感。而在这个过渡期内,你笑它是脱裤子放屁,它笑你有续航焦虑。

随着换电站的规模化,3分钟满电的诱惑力持续提升,这是车企和车主重新审视换电模式的原因。

换电的潜力尚未兑现

从技术路线的角度,换电与增程没有高下对错之分,只有目标用户的不同。但也正是因为目标用户的不同,让二者从商业的层面拉开了差距。

新能源车企中,只有三家能够保持季度盈利,而从造车到盈利,比亚迪用了大约20年,特斯拉是18年,理想只用了7年。2024年Q1,理想汽车经调整净利润达13亿元,连续六个季度盈利;车辆毛利率为19.3%,2023年Q4曾达到22.7%,而蔚来在2024年Q1的整车毛利率为9.2%,小鹏则为12.9%。

对车企而言,增程式的优点很明确,就是能赚钱。

理想凭借L系列三款增程车型长期霸占销量榜首,同样冲上过榜首的问界M系列也均有增程版本。目前,哪吒、岚图、零跑、阿维塔、奇瑞、深蓝等车企都在走纯电+增程的双版本路线,在已经形成规模的产品中,增程版本的销量普遍高于纯电版本。

当蔚来的换电同盟逐渐成型,一个相对松散却规模更大的增程同盟也浮出了水面。

在这样的市场背景下,换电成为2024年的补能风口,离不开三项要素。

成本层面,李斌曾计算过一组数据,增程器和一套增程系统的价格约为1.5万元,按100万辆车的保有量计算,用户将支出150亿元,这些钱可以新增1万座换电站。按照李斌的说法,换电站带来的市场增量,一部分就来自插混和增程车。

政策层面,2023年12月,工信部工作会议强调,2024年要支持新能源汽车换电模式发展。工信部副部长辛国斌还曾在2023世界动力电池大会上提出,要研究编制换电技术标准体系,推动换电电池尺寸、换电接口、通讯协议等标准统一。

社会层面,换电站具有储能功能,削峰填谷,节约用电成本,还能帮助电网消纳更多风电光伏等清洁能源,这为蔚来吸引能源行业的合作伙伴、占领营销层面的舆论高地带来了优势。

因此,尽管换电模式的盈利能力尚未得到市场的验证,但其发展的前景已经得到机构与企业的认可,不再是特斯拉入局时的那个“推广价值不大”的业务。

开源证券曾预计,2025年我国换电产业链市场规模有望达到1334亿元。其中换电站设备、动力电池、运营环节市场规模分别为164.4亿元、255.5亿元、914.1亿元。

广阔的市场前景吸引了更多企业的加入。

2022年,动力电池巨头宁德时代进入换电市场,推出了换电服务品牌EVOGO与巧克力换电块,并在2023年3月宣布实现了巧克力换电块的量产。如今,宁德时代在换电领域与广汽埃安、一汽奔腾、红旗等车企达成了合作。

2024年1月,宁德时代和滴滴达成合作,以合资公司的形式开展换电业务,布局网约车换电市场。

据中国充电联盟发布的2023年全国电动汽车充换电基础设施运行数据,截至2023年12月份,中国充电联盟内成员单位总计上报换电站3567座,主要换电运营商包括蔚来、奥动、易易互联、协鑫电港、杭州伯坦、安易行、泽清新能源等。

弗若斯特沙利文曾预测,到2026年我国换电站的数量预计将激增至近7万座。

如今,蔚来高调组建换电同盟,推出子品牌试水更低的价格带,显然是要在换电模式真正崛起之前巩固先发优势。按照蔚来当前的营收体量与投入能力,或许只能拿下7万座换电站中10%的容量。提高自家换电站的利用率,摊薄研发成本,以换电为卖点售出更多的车,才是蔚来未来的重点。

蔚来已经做好了准备。正如李斌在试图说服雷军时提到的,车企对于适配蔚来换电站的技术改造成本仅为1000元左右,只需要在底盘做一些适配就可以从纯电变成换电车型,“具备换电能力的车型能吸引更多的消费者,预期市场增量可提升10%—20%。”

但无论如何,增程是产品的一部分,而换电则要深入汽车产业的上下游建设,新能源车企的竞争核心始终是产品,这也是增程在商业层面抢先实现规模化的关键。

结语

在换电技术发布会上,马斯克展示了93秒完成换电的体验,其对比的对象是一台油车。而蔚来定时更新的换电站数量播报中,宣传标语始终是“让加电比加油更方便”。

能源供给与补能方式,在此前的十年间一直影响着新能源汽车产业的走势,而这个产业的目标只有一个,就是驶向纯电的未来,将燃油车彻底淘汰。即使长期“代言”增程的理想汽车,也已经确认了三款纯电车型的研发。

换电与增程殊途同归,但在那个可以预见的未来,换电的生命力确实更强。

智能化是下一个阶段的竞争焦点,也是差异化的主要表现形式,但当下的销量是产业链垂直整合、进入下一阶段的支撑,动力系统与技术路线的选择都要服务于智能化系统的融合,销量的焦虑不会因换电模式的出圈而抵消。

换言之,技术路线的胜利从来都不能与车企的生命力画上等号。

评论